Поиск

Богатеем медленно (Часть 3, и последняя)

- 23 июля 2016, 11:38

- |

Продолжение. Начало здесь.

Эксперименты

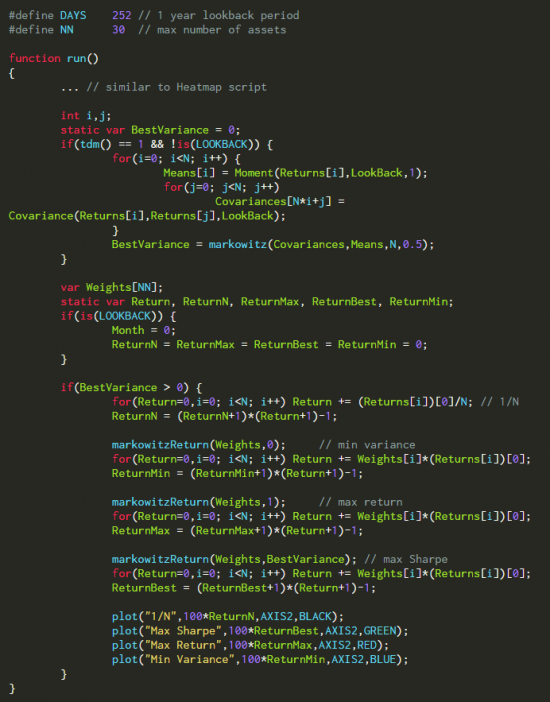

Но как же изменится среднее отклонение оптимизированного портфеля за пределами выборочного контроля, по сравнению с с 1/N? Ниже приведен скрипт для проведения экспериментов с различными структурами портфеля, периодами возврата, ограничениями значений и отклонениями:

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 14 )

Богатеем медленно (Часть 2)

- 09 июля 2016, 13:02

- |

Продолжение. Начало здесь.

Выбор активов

Для долгосрочных портфелей вы не сможете использовать такой же высокий леверидж Форекса или инструментов CFD, которые вы предпочитаете использовать для своих краткосрочных стратегий. Вместо этого вы обычно инвестируете в акции, ETF или подобные инструменты. Они предлагают несколько преимуществ для алго-трейдинга:

— Никаких игр «кто кого». В долгосрочной перспективе, акции и индекс ETF имеют положительную среднюю окупаемость благодаря дивидендам и накопленным значениям, в то время как валютные пары Форекса и индексы CFD имеют отрицательную среднюю окупаемость вследствие сборов за своп/пролонгацию кредита.

— Серьезные брокеры. Все брокеры фондовой биржи/ETF контролируются, чего нельзя сказать о брокерах Forex/CFD.

( Читать дальше )

Богатеем медленно (Часть 1)

- 19 июня 2016, 12:22

- |

Большинство трейдинговых систем относятся к типу тех, на которых можно разбогатеть быстро. Они используют временную низкую производительность рынка и стремятся к ежегодным прибылям в 100% областей. Они требуют постоянного контроля и адаптации к условиям рынка, но даже при этом имеют ограниченное срок службы. Их истечение срока действия часто сопровождается большими потерями. Но что если вы, тем не менее, собрали некоторые привлекательные прибыли, и теперь хотите перенести их в более безопасное и надежное место? Положить деньги под подушку? Отнести их в банк? Вложить в хедж-фонды? Очевидно, что все это идет вразрез с кодексом чести алготрейдера. Так что вот вам альтернатива.

Старомодный метод инвестирования предполагает покупку некоторого количества низкорисковых акций и длительное ожидание. У любого портфеля акций есть определенный средний возврат и определенное колебание значений; обычно вы хотите минимизировать последний и максимизировать первый. Оптимальное распределение капитала среди компонентов портфеля производит или максимальный средний возврат для данного позволенного колебания, или минимальное колебание – соответственно, минимальное расхождение – для данного среднего возврата. Это оптимальное распределение часто очень отличается от инвестирования той же суммы во все N-компоненты портфеля. Простой способ решения этого среднего значения / расхождения оптимизации был опубликован 60 лет назад Гарри Марковицем, за что он позже получил Нобелевскую премию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал