Избранное трейдера Гусев Михаил(debtUM)

Бэнкинг по-русски: Это Вам не Америка, господа -жжем "Факелы МСК"

- 05 мая 2015, 08:28

- |

Утро доброе,

Глава сената штата Нью-Йорк Дин Скелос и его сын Адам арестованы по обвинению в вымогательстве, мошенничестве и коррупции, сообщает газета The New York Post. 67-летний политик и его 32-летний сын обвиняются в получении $220 тыс. от компании-застройщика из Нью-Йорка и компании из Аризоны.

В то время как американские СМИ пестрят заголовками об аресте сенатора и его сына за какуюто символическую по нашим меркам взятку, в России вспоминается история годовалой давности с похожим сюжетом, но более дружелюбным завершением, итак

Агония банка «Огни Москвы» (известные как «Факелы МСК») наступила год назад, накануне майских праздников. За это время и участникам рынка, и экспертам, и даже многим вкладчикам, потерявшим свои деньги, стало вполне очевидно, что банк рассыпался не потому, что такова была рыночная конъюнктура, а потому, что его руководители и собственники «перепутали» свои активы с пассивами банка.

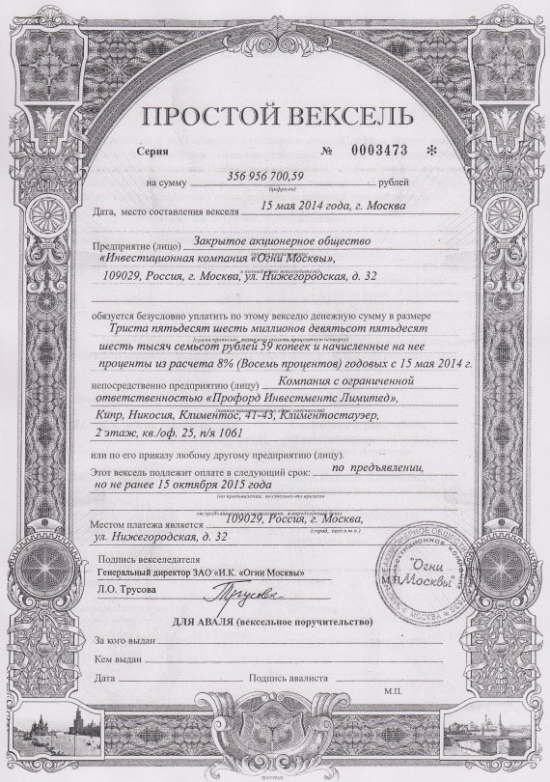

Председатель совета директоров ООО КБ «Огни Москвы» Мария Росляк, дочь бывшего вице-мэра Москвы и сенатора, а ныне аудитора Счетной палаты Юрия Росляка предложила одному из ВИП клиентов оригинальную схему взаимовыгодного решения вопроса на момент возникновения финансовых трудностей у банка:

продать ему вексель, оформленный на одну из компаний ее группы. Как утверждает клиент, «Росляк сообщила, что имеется инвестиционная компания «Огни Москвы», что эта компания принадлежит ей, и она может выдать вексель от этой компании. — а другими словами — "принять участие в схеме по выводу активов банка", ибо к этому моменту там уже во всю работала ЦБшная проверка и регулятором были вынесены серьезные предписания, ограничивающие хозяйственную деятельность банка.

В результате «договоренности сторон, имеющей умысел хищения денежных средств» родился вексель, оплаченный естественно внутренними деньгами в пределах банка с депозита нашего ВИП-клиента

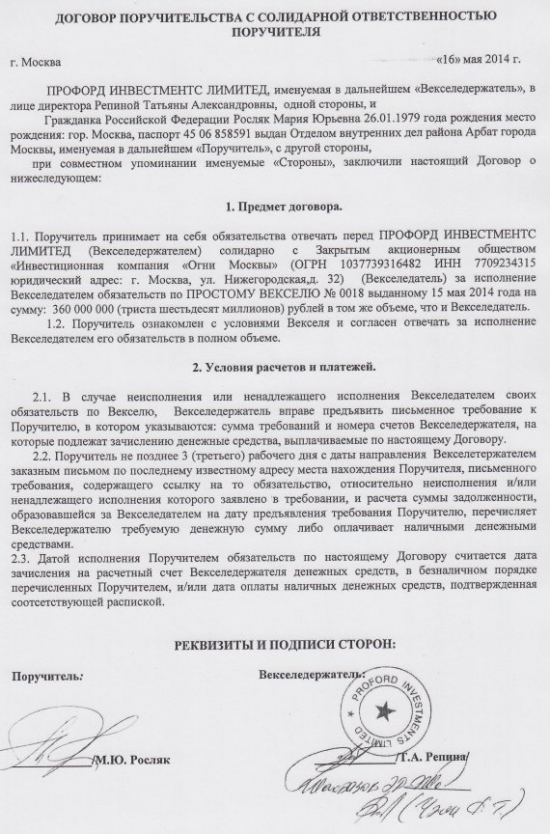

Ну и поручительство само собой, векселедатель-то техничка ;)

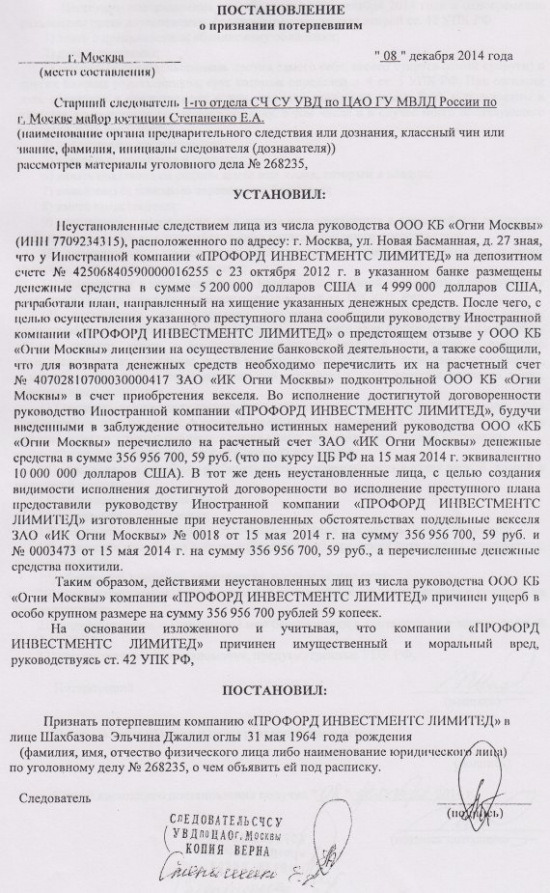

Но не волнуйтесь, у нас тут не Америка, в нашем случае, какговорится в кино «вовремя сьемок(следственных действий) ни одно животное не пострадало»- ибо клиента конечно, кинули, дело возбудили, векселедержателя признали потерпевшим....

но потом в дело вмешался Следственный Департамент МВД, материалы изьяли и передали нужному следователю....

В результате чего все благопололучно (как обычно)похоронили а на днях госпожа Росляк тоже была признана потерпевшей по этому делу, а нашему многострадальному клиенту попавшему на 10 млн долл попрошлогоднему курсу готовятсяпредьявить обвинения по более криминальным статьям «коммерческий подкуп, угроза убийством и вымогательство»...

p.s. Из показаний Марии Росляк:

...16 мая 2014 у нас с Шахбазовым состоялась встреча в его офисе, на которой он предъявил мне вексель и сообщил, что долг по нему — мой личный долг. После долгого психологического давления на меня и моего шокового состояния от полученной в это утро информации об отзыве у банка лицензии я согласилась на требование Шахбазова. Через некоторое время кто-то из присутствующих вынес мне уже готовое поручительство. Я подписала его».

P.s.s. единственный пострадавшей в этой истории оказалась следачка из УВД ЦАО слишком рьяно начавная было изначально копать под «Банкиршу-в законе», ей пока погрозили пальчиком и отстранили от текущей работы..

.

Из жалобы на имя начальника следственного департамента МВД Александра Савенкова: «В частных беседах Мария Росляк ссылалась на своего отца — бывшего вице-мэра и сенатора от Москвы, а ныне аудитора Счетной палаты Юрия Росляка. Именно этот человек препятствует объективному расследованию дела. Так получилось, что длительный период времени, проведенный Росляком в ранге сенатора, совпал с вашим пребыванием в Совете Федерации в статусе представителя Владимирской области…»

- комментировать

- ★10

- Комментарии ( 12 )

О текущей ситуации на американском рынке

- 04 мая 2015, 23:15

- |

Стейтмент от ФРС, вышедшей на прошлой неделе еще раз подтвердил, что ФРС намерена повысить процентную ставку later this year и это несмотря на слабые данные по американской экономике. Рост ВВП в первом квартале составил лишь 0,2%, а мог бы быть и минус 0,5%, если бы не огромный рост запасов. Такой рост абсолютно точно испортит данные по второму кварталу в производственном секторе США. Рост ВВП во втором квартале составит примерно около 1%, гораздо ниже консенсуса аналитиков в 3%. Что касается инфляции, которую ФРС собственно говоря таргетирует в 2%, то там тоже все пока слабенько – core PCE index 1,35%. Такое состояние показателей говорит, что ожидать повышения процентной ставки раньше сентябрьского не стоит, а также то, что доллар будет консолидировать в мае-июле. На этом фоне Банк Японии должен дальше думать о смягчении своей политики – нужно понижать депозитную в отрицательную область и расширять программу QE – и то, и другое мы увидим в этом году. Это должно толкнуть йену в область 135-150. ЕЦБ же все уже сделал, евро/доллар будет следовать за данными по рынку труда США и инфляционным данным.

( Читать дальше )

Уоррон Баффетт прокомментировал ситуацию на рынке.

- 04 мая 2015, 20:16

- |

Баффетт похвалил ФРС, заявив, что она на правильном пути: как с точки зрения завершения QE, так и относительно процентных ставок. Кроме того, инвестор считает, что нынешние низкие ставки придется сохранить несколько дольше, чем ожидалось — сообщает stock-talk. В этом случае текущие максимальные уровни по акциям американских компаний не будут выглядеть дорогими. Также как одну из проблем на пути поднятия ставок, Баффетт выделил Европу, где ЦБ некоторых стран понизили свои процентные ставки до отрицательных значений. В такой ситуации поднятие ставок в США будет нецелесообразным. По данным Goldman Sachs, в Еврозоне около 2,1 триллиона долларов суверенного долга дают отрицательную доходность

Баффетт похвалил ФРС, заявив, что она на правильном пути: как с точки зрения завершения QE, так и относительно процентных ставок. Кроме того, инвестор считает, что нынешние низкие ставки придется сохранить несколько дольше, чем ожидалось — сообщает stock-talk. В этом случае текущие максимальные уровни по акциям американских компаний не будут выглядеть дорогими. Также как одну из проблем на пути поднятия ставок, Баффетт выделил Европу, где ЦБ некоторых стран понизили свои процентные ставки до отрицательных значений. В такой ситуации поднятие ставок в США будет нецелесообразным. По данным Goldman Sachs, в Еврозоне около 2,1 триллиона долларов суверенного долга дают отрицательную доходность Источник

за какие статьи вам заплатят на seekingalpha.com

- 04 мая 2015, 19:42

- |

В продолжение темы о платных статьях, поднятой в http://smart-lab.ru/blog/252926.php, ниже познавательные критерии того, что считается качественным контентом для западного финансового итнернет издания (на примере seekingalpha.com).

Итак, что требуется от статьи, чтобы она была оплачена ($35 плюс $10 за каждые 1000 просмотров):

( Читать дальше )

Кукл, пукл... Как на самом деле работают большие деньги.

- 04 мая 2015, 13:37

- |

Привет!

Читаю смарт-лаб уже давно, естественно постоянно вижу этого самого «кукла». До поры до времени я тоже думал что осознанные манипуляции рынком идут постоянно. Однако мое мнение сильно изменилось, когда я столкнулся с механизами работы действительно больших, на мой взгляд денег.

В данный момент я работаю в одном из крупных игроков на нашем фондовом рынке. Портфель которым мы управляем — несколько сотен миллиардов рублей. Это те деньги которые реально могут двигать весь наш рынок в любую сторону на заметные значения. И иногда, кстати все же двигают. Другое дело что принципы управления таким портфелем совсем другие, чем например портфелем физика. С точки зрения обычного спекулянта мы конечно же очень неповортливые. И когда мы совершаем операции, один из важнейших для нас вопросов — как войти/выйти по текущим ценам минимально сдвинув рынок. Поверьте, когда руководство ставит нам задачу распродать например часть портфеля за очень огранниченный кусок времени, мы в последнюю очередь думаем как заработать или «покукловодить» рынок, скорее наоборот. И уж точно нам по барабану на ваши стопы, профиты, уровни и т.п. Для нас есть только финансовый результат от сделки. Как только кончились деньги/бумаги — все — вот вам новая поддержка или сопротивление (ну если конечно движение не продолжат дальше другие участники). И чем больше я смотрю на рынок, тем больше вижу именно таких больших денег, а не «злобных куклов» которые все норовят свозить несчастного Васю Пупкина на стопы. Да, безусловно манипуляции присутствуют, но их доля не настолько велика чтобы везде искать заговоры. И когда вашу любимую бумагу вдруг начали активно продавать — скорее всего это какому-то казначейству просто понадобились деньги и ничего более.)))

Всем удачи в торгах!

Илья Коровин: О вреде рыночных прогнозов

- 03 мая 2015, 13:43

- |

«Прежде всего –давайте определимся в понятиях. Это всегда не лишне сделать в самом начале любой дискуссии, чтобы не вышла ситуация, когда к седьмому часу/дню ожесточенных споров оппоненты вдруг обнаруживают, что под одним и тем же понятием изначально понимали разные вещи и по этой причине их спор не имел смысла с самого начала))

Итак:

ХАОС (в моем понимании и применимо к рынку, как к теме дискуссии) — это описание состояния рынка, когда вероятность движения его из заданной точки вверх или вниз равна 50% или постоянно колеблется вокруг этой величины с небольшим отклонением ( не больше ±5%) по Закону Больших Чисел .

При этом, оговорюсь сразу – я считаю что в подобном состоянии рынок находится не все время, но ПОЧТИ все время ( не менее 95 %). Оставшиеся не более 5 % случаев ( а реально – намного меньше) — это ситуации, когда вероятность движения рынка в ту или иную сторону значительно превышает 50%.Но возникают эти ситуации НЕ РЫНОЧНЫМ путем, а тогда, когда в том или ином активе появляется превалирующий финансовый поток с четкими целями, ценами и задачами, настолько мощный, что сметает все ИНЫЕ свободные рыночные факторы ценообразования, причем информация о такой ситуации заранее известна широкому кругу участников рынка. Если говорить об акциях, то чаще всего эти ситуации являются следствием действий самого эмитента, наиболее распространенные случаи – дивидентные отсечки и разного рода выкупы и байбеки с четкой фиксированной ценой и понятными широкому рынку условиями. Оговорка про широкий рынок не случайна, ибо если мы говорим о подобной информации, которая стала известна узкому кругу аффилированных лиц, то это называется – инсайдерской торговлей, которая мало того, что не рыночна и не доступна 99,9 процентам участников рынка, так она еще и незаконна, поэтому эти ситуации мы также рассматривать не будем.

( Читать дальше )

К предстоящему отчету Tesla Motors.

- 03 мая 2015, 11:10

- |

На прошедшей неделе на ожиданиях презентации компанией Tesla Motors новых бытовых аккумуляторных батарей акции TSLA выросли, достигнув максимума в $235.5, а на самой новости, как часто водится, их цена снизилась, достигнув в пятницу минимума почти 220 при общем «бычьем» рыночном настроении.

Как я уже писала smart-lab.ru/blog/251937.php

покупка стрэддла/стрэнгла на новостях может быть вполне оправдана: купив стрэддл за 9.8 во вторник 28 апреля, я смогла его продать за 11.9 в пятницу 1 мая, получив чистую прибыль в 20%.

В данном случае мой повышенный риск оправдал себя и принес хорошую прибыль. Риск на опционах второй недели был больше по вовлечению капитала — вместо 10 долларов за стрэддл, он потребовал бы в два раза больше, но этот риск был бы сглажен временем и был совсем уж небольшим по фундаментальным причинам. И я не устаю повторять, что опционному трейдеру приходится всегда сравнивать, взвешивать, анализировать и выбирать, с какими опционами работать.

По факту можно это иллюстрировать тем, что стрэддл на страйке 232.5 на опционах второй недели мая можно было продать в пятницу на снижении цены к 220.41 с прибылью около 1.5 долларов, что составило бы ~+7.5%. Чем выше риск, тем выше возможная прибыль. На одном и том же изменении цены на одном и том же отрезке времени при выборе разных опционов можно было получить +20% и +7.5%.

Разумеется, что трейдер, стремящийся вовлечь в сделку больший капитал, будет стремиться снизить общий риск и купит стрэддлы дороже — за 20 долларов, снизив эффективность работы денег, но стремясь получить прибыль на меньшем риске.

Короче, каждому — свое. И все определяют умение, знание, мышление и толерантность к риску.

Теперь предстоит повторить покупку на опционах второй недели мая навстречу отчету, который выйдет после рынка в среду, 6 мая.

По факту сравнение результата показывает, что расчет был верным и покупать стрэддл на опционах второй недели не имело смысла: опционы первой недели отреагировали на движение цены от 235 до 220 и принесли прибыль, потому что в премиях на опционы первой недели мая не было заложено ожидание отчета.

( Читать дальше )

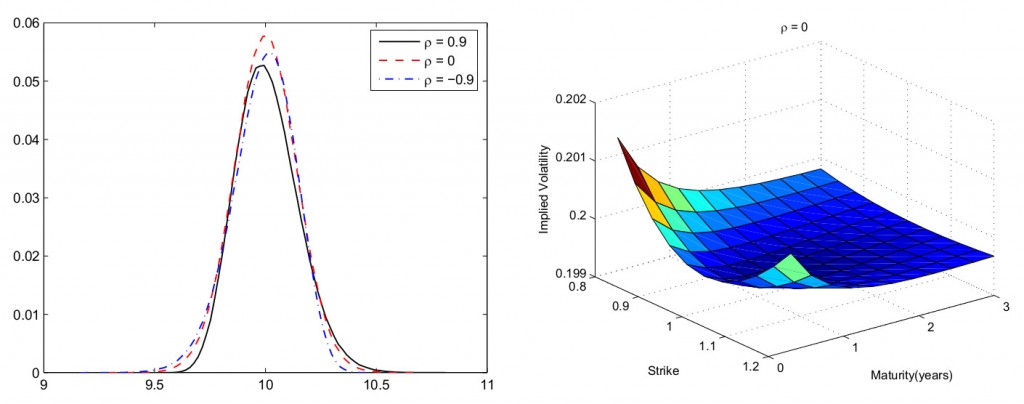

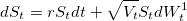

Улыбка волатильности. Модель Хестона

- 03 мая 2015, 09:15

- |

Продолжаем рассматривать алгоритмы построения улыбки волатильности. В этой статье будем находить «справедливые» цены опционов при помощи модели Хестона, которая относится к так называемым моделям стохастической волатильности. Хестон предложил использовать в качестве модели базового актива систему следующих уравнений:

( Читать дальше )

Инвестирование 100k$

- 02 мая 2015, 13:43

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал