SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Великий комбинатор

Подробный рассказ, для тех кто просил. Покупка квартиры в Испании.

- 23 июня 2014, 17:31

- |

Вступление:

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

Вчера многие попросили рассказать про вопрос подробно, а потому данный пост предназначен только для тех, кому вопрос действительно интересен и не преследует цели «что-либо доказать».

Для начала расскажу как всё начиналось. Начиналось это с того, что в начале 2012го года, наши знакомые тоже приобрели квартиру в Испании, за очень достойные деньги и порекомендовали нам.

Через месяц было принято решение тоже купить. Семья у нас большая, плюс очень любим приглашать друзей, потому было принято решение брать реально большую квартиру.

Нам посоветовали несколько разных риелторов, в том числе из разных городов, но одних порекомендовали отдельно. Первое что потребовалось, так это определиться с городом. До этого не раз были в Барселоне, Валенсии и еще нескольких городах испании. (рассматривали для покупки естественно только побережье) Было принято решение, что большой крупный город нам совершенно не требуется. (так как живём только за счёт торговли на бирже, следовательно крупный город не нужен, а нужен лишь хороший интернет) Начали ездить по разным городам и смотреть их.

( Читать дальше )

- комментировать

- ★117

- Комментарии ( 136 )

Как торговать акции. Опыт Джесси Л.Ливермора

- 17 января 2013, 14:59

- |

Приход и причастие начинающего к миру трейдинга, связан с лавиной информацией, которая нещадно обрушивается на его мозг. Желая поскорее заработать, быстро и много, приняв с легкостью на веру утверждения различных лже – гуру о бесполезности чтения, новичок устремляется на рынок, где тут же попадает на обед, завтрак и ужин, более опытных товарищей, ни раз, ни два, и, ни три. Вот здесь то и начинается поиск и осмысление своего пути, погружение в море информации, прохождение этапов становления. Систематизируя знания, приходишь к ясному пониманию ценности опыта всемирно известных и успешных трейдеров, оставивших свой яркий след в истории трейдинга. Одним из них, передавших нам свой бесценный опыт, является Джесси Л.Ливермор. Вот что он пишет, в своей книге «Как торговать акциями» (выдержки из книги):

Одна из главных ошибок всех спекулянтов – побуждать себя к обогащению в слишком короткое время. Вместо того, чтобы за два или три года сделать 500% от капитала, они пытаются сделать это за два или три месяца. Время от времени они преуспевают. Но удерживаются ли такие смелые трейдеры? Никак нет. Почему? Поскольку это — нездоровые деньги, появляясь быстро, они задерживаются лишь на короткое время. В таких случаях спекулянт теряет чувство равновесия. Он говорит: «Если я могу сделать 500% капитала за два месяца, подумайте, что я сделаю за следующие два! Я заработаю состояние»… Такие спекулянты никогда не удовлетворяются. Они продолжают играть на все, пока где-то не соскочит шестерёнка; что-то случается — что-то решительное, непредвиденное, и разрушительное. Наконец от брокера поступает требование доплаты маржи — требование, которое не может быть выполнено, и этот тип азартного игрока сгорает как в огне. Он может вымолить у брокера ещё немного времени, или, если он не слишком неудачен, он, возможно, спас заначку, позволяющую скромное новое начало.

( Читать дальше )

Одна из главных ошибок всех спекулянтов – побуждать себя к обогащению в слишком короткое время. Вместо того, чтобы за два или три года сделать 500% от капитала, они пытаются сделать это за два или три месяца. Время от времени они преуспевают. Но удерживаются ли такие смелые трейдеры? Никак нет. Почему? Поскольку это — нездоровые деньги, появляясь быстро, они задерживаются лишь на короткое время. В таких случаях спекулянт теряет чувство равновесия. Он говорит: «Если я могу сделать 500% капитала за два месяца, подумайте, что я сделаю за следующие два! Я заработаю состояние»… Такие спекулянты никогда не удовлетворяются. Они продолжают играть на все, пока где-то не соскочит шестерёнка; что-то случается — что-то решительное, непредвиденное, и разрушительное. Наконец от брокера поступает требование доплаты маржи — требование, которое не может быть выполнено, и этот тип азартного игрока сгорает как в огне. Он может вымолить у брокера ещё немного времени, или, если он не слишком неудачен, он, возможно, спас заначку, позволяющую скромное новое начало.

( Читать дальше )

ЧТО ЗА .... ?????!!!!!!!!! торговля по фазам луны дважды Аутперформит СП500 по прибыли и трижды по просадке. Итого в 6 раз лучше классической "КУПИ И ДЕРЖИ"

- 22 августа 2012, 02:04

- |

отрыл тут случайно код написанный в 2003 году неким «фундтаймером»

Профит фактор на акциях США 2.

Из 37 трейдов по СП500 за последние 3 года 29 прибыльных при том что средняя прибыль 138 а средний убыток 91.

____________________________________________________________

Нефть — профит фактор 3,27

из 37 прибыльных 25 трейдов при том что средняя прибыль 5064 а средний убыток 3222

___________________________________________________________

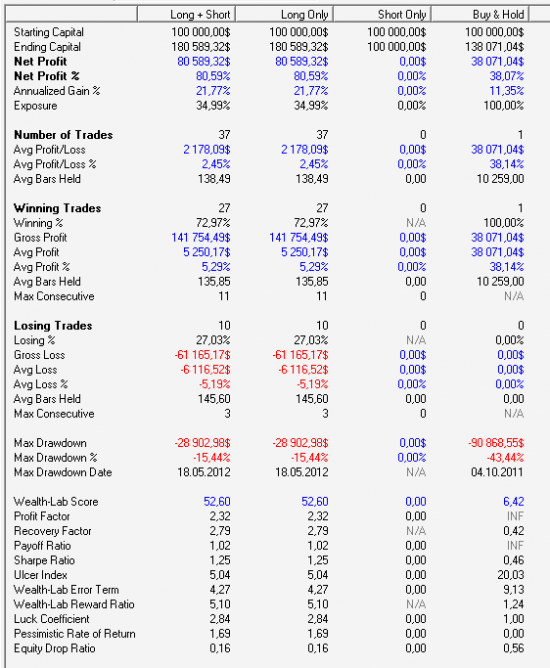

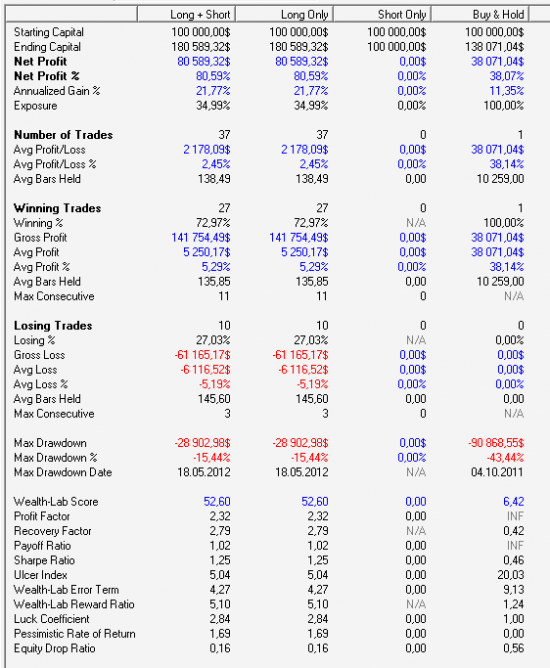

индекс РТС профит фактор 2,32

из 37 трейдов 25 прибыльных при том что средняя прибыль 5250 а средний убыток 6116

«купи и держи» дает за этот период 38000 а «фазы луны» 80000 — что в два раза круче. Просадка в «купи и держи» 90000, а в «фазы луны» лишь 29000. Итого «фазы луны» аутперформят «купи и держи» в 6 раз!

___________________________________________________________

Евродоллар потестил за последние 7 лет

профит фактор 1,65 57% прибыльных сделок при том что средння прибыльная сделка 1364 а средняя убыточная 1120

( Читать дальше )

Профит фактор на акциях США 2.

Профит фактор на индексе СП500 5,5!!! Просто вдумайтесь в это!

Из 37 трейдов по СП500 за последние 3 года 29 прибыльных при том что средняя прибыль 138 а средний убыток 91.

____________________________________________________________

Нефть — профит фактор 3,27

из 37 прибыльных 25 трейдов при том что средняя прибыль 5064 а средний убыток 3222

___________________________________________________________

индекс РТС профит фактор 2,32

из 37 трейдов 25 прибыльных при том что средняя прибыль 5250 а средний убыток 6116

«купи и держи» дает за этот период 38000 а «фазы луны» 80000 — что в два раза круче. Просадка в «купи и держи» 90000, а в «фазы луны» лишь 29000. Итого «фазы луны» аутперформят «купи и держи» в 6 раз!

___________________________________________________________

Евродоллар потестил за последние 7 лет

профит фактор 1,65 57% прибыльных сделок при том что средння прибыльная сделка 1364 а средняя убыточная 1120

( Читать дальше )

Трейдинг с использованием астрологии

- 23 февраля 2012, 12:51

- |

Существует целая школа, которая изучает наследие Вильяма Ганна, и все его секреты до сих пор не открыты. Он достаточно глубоко прятал в своих работах методы и принципы прогнозирования. Там и нумерология, и астрология, и социальные исследования. Сейчас люди по крупицам собирают и исследуют его секреты. Он известен тем, что создал «квадрат девяти», который используется в прогнозировании.

( Читать дальше )

( Читать дальше )

мои правила инвестирования и хеджа

- 19 марта 2011, 08:59

- |

Самые главные правила, тупые и простые:

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал