Избранное трейдера Олег Хуртов

Я инвестирую 80% от дохода и многие не понимают, на что я живу. Объясняю!

- 06 мая 2024, 10:06

- |

Мне уже не раз задавали вопрос по поводу того, сколько денег ежемесячно я отправляю в дивидендные акции.

Например, из последних на моем ЮТУБ канале:

В этой статье отвечу на него, а так же разберу в целом, какие есть правила сбережений.

Общие правила сбережений

Существует множество подходов к тому, как и какую долю от своих доходов стоит сберегать и инвестировать.

Стандартом я считаю правило 50\30\20. Согласно ему, полученный доход стоит распределить следующим образом:

- 50% можно потратить на основные статьи расходов (платеж по ипотеки\кредиту, покупка еды, одежды, оплата ЖКХ и т.д.). Одним словом, половину заработанных денег тратим на наши базовые потребности.

- 30% можно потратить на увеличение комфорта жизни или на развлечения (обновить вещи в интерьере, сходить в кафе\кино\ресторан, отложить деньги на отпуск и т.д).

- 20% идёт на инвестиции, депозит или иные инструменты сбережения.

Конечно, это не строгие правила, а общий ориентир. Процентные доли можно увеличить\уменьшить в зависимости от многих факторов. Но я считаю, что именно такой подход к распределению доходов оптимальный для большинства граждан.

( Читать дальше )

- комментировать

- 28.3К | ★5

- Комментарии ( 161 )

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

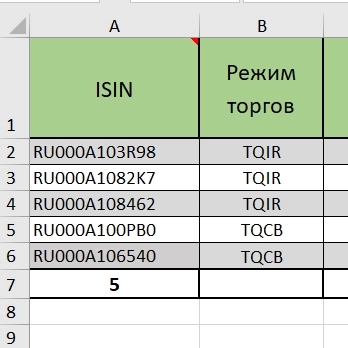

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 37 )

Как работать с таблицами Excel. Как работают формулы?

- 29 апреля 2024, 19:07

- |

В статье я расписываю как пользоваться Excel таблицей с подтягиванием информации из API Московской биржи.

Таблицу удобно использовать для автономного подсчёта всех данных по инвестиционному счёту. Её можно кастомизировать как душе угодно.

Поехали!

Все ссылки работают через API Московской Биржи.

Чтобы понять, что такое API проведу аналогию с рестораном. База данных московской биржи- это кухня ресторана, мы и в ресторане и в финансовом мире- клиенты. Как, что, кем готовится на кухне или в базе данных биржи нас не волнует, нам важен конечный продукт. В ресторане официант принимает от нас информацию о том, что мы хотим, передаёт на кухню, там забирает заказ и приносит нам готовый заказ. API делает тоже самое, мы ему говорим что хотим, он делает все манипуляции с базой данных мосбиржи и приносит нам готовую информацию.

Чтобы начать пользоваться таблицей Excel необходимо лишь научиться работать с API, что мы сейчас и сделаем.

Для начала распишу общие принципы, чтобы было понятно откуда берутся данные.

( Читать дальше )

- комментировать

- 16.4К |

- Комментарии ( 23 )

Ответ Ru-Ticker.com: Не надо делиться граалем, которого у Вас нет

- 03 июля 2015, 00:16

- |

Ерунда! Не всех ждет Жопа. Тех, кого ждет жопа в трейдинге, вполне вероятно, она ждет везде. Просто жопы разные. А по поводу классных трейдеров (?) и форума думаю следующее.

Как «все счастливые семьи похожи друг на друга, каждая несчастливая семья несчастлива по-своему»©, так и в трейдинге. Есть несколько условных стадий в трейдинге с точки зрения форумной активности:

1. Совсем новичок — пошло дело (чуть раньше/позже) — эйфория. Энтузиазм прет, хочется делиться мыслями (ха-ха), идеями, входами/выходами, стратегиями и т.д. — пишет без устали на трейдерских форумах.

2. Первый слив (маржин или просто весьма ощутимая сумма) — пишет об ощущениях, ищет подтверждения, что не он один такой придурок/дура.

3. Полный слив, неоднократный слив, длительный тильт — пишет в основном в комментах, троллит. Ну или на тему — на бирже нельзя заработать.

4. В поисках инвесторов — вложенцев- давальцев. Пишет о своих успехах, пишет всегда, везде и всюду.

5. Устаканилась торговля, депо растет, все мЕньшим плечом зарабатывается все бОльший профит. Просадки все меньше, стоп-лоссы все реже. Пишет блог, в нем может комментировать по желанию. Или не пишет вовсе.

Четыре претензии к системе Резвякова

- 25 мая 2015, 10:50

- |

Итак, у меня четыре пункта разногласий:

1) Система, построенная на входах по большим волнам с подтверждением на более мелких, дает сигнал только тогда, когда эти волны нарисуются, то есть тренд станет очевидным для всех, а это уже очень ПОЗДНО. Расстояние в момент рождения тренда до его фиксации — упускается, упускается тонна прибыли.

2) Точка входа (в начале новой волны по тренду) по сути болтается в воздухе. Диагональные линии не могут являться поддержкой, это замер волатильности и не более. Получается, единственная опора для входа — это маленький крючок в направлении общего тренда (когда «начинается новая волна»), который сам по себе незначителен. Отсюда частые выносы.

3) Частые выносы привели к тому, что Резвяков переносит стоп в безубыток, когда цена покрыла расстояние в длину стопа, «и даже еще раньше». Но это бессмысленно, как если бы ставить стопы на четкую величину в пунктах, а не графически. В безубыток надо переносить логически, но не математически.

( Читать дальше )

Как я продаю доллары через брокера. Конкретный пример.

- 14 января 2015, 14:59

- |

Так как я торгую товарными фьючами на западном рынке в долларах, то вопрос обмена этих самых долларов на рубли был очень актуален. И если раньше я спокойно выводил баксы на текущий счет и конвертировал по курсу банка, даже не особо смотря на их спред к курсу цб, то месяц назад спред стал уже сильно неприличным и встал вопрос, как менять баксы на рубли, минуя снятие баксов и всякие обменники.

Объясняю на конкретном примере. Сегодня на текущий счет в альфа-банке пришла 1000 долларов.

Я в альфа-клике перевожу эту 1000 долларов с текущего счета на брокерский счет в долларах в валютной секции МБ.

Захожу в альфа-директ. Открываю стакан TOD. В 10-00 открылись торги. Дождавшись удобного курса, продаю 1 лот (1 лот кратен 1000 долларов), то есть эту самую 1000 баксов.

Соответственно у меня теперь рубли.

( Читать дальше )

Михаилу Давыдову и прочей школоте посвящается

- 26 декабря 2014, 13:02

- |

допустим чел купил баксы в 8 году по 24 и продал в 14 по 75 это 300%. 300 процентов за 7 лет. это 42% годовых. Много тех кто зарабатывает на рынке 42% годовых? при этом челу пофиг на инфляцию и на любые политические риски, дефолты и тд. Т.е. прибыль и так 42% + в довесок отсутствия множества рисков. Всего 2 сделки. 300%.

3 математические операции, ни одна не верная.

300 процентов(прибыли) за 7 лет = 22% в год, а не 42% годовых, но это фиг с ним, сложный процент — больное место у многих.

Купил по 24 и продал по 75 = 212,5% прибыли, а не 300%, простой процент тоже уму недоступен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал