SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Минеев (vojd)

референдум на смартлабе. Новые инициативы.

- 14 февраля 2013, 23:04

- |

Думаю вот:

Но за нарушение правил мы будем лишать этих привилегий.

Обсуждаем инициативы в комментариях. Так сказать референдум у нас.

( Читать дальше )

- закрыть возможность для новых регистраций писать и комментировать блоги

- назначить людей на смартлабе, которые могли бы своим решением давать право писать комментарии и блоги

- чтобы люди уважали правила смартлаба

- повысить профессиональную чистоту сообщества

- чтобы smoketrader чувствовал себя комфортно:))

Но за нарушение правил мы будем лишать этих привилегий.

Обсуждаем инициативы в комментариях. Так сказать референдум у нас.

( Читать дальше )

- комментировать

- 24 | ★4

- Комментарии ( 268 )

Российский рынок акций днем в среду устроил ралли на новостях о возможной отмене ограничения конвертации акций в депозитарные расписки с середины 2014 года

- 13 февраля 2013, 17:06

- |

Москва. 13 февраля. ИНТЕРФАКС — Российский рынок акций днем в среду устроил

ралли на новостях о возможной отмене ограничения конвертации акций в

депозитарные расписки с середины 2014 года, индекс РТС подскочил выше 1600

пунктов, индекс ММВБ превысил 1530 пунктов — индикаторы поднялись к уровням

недельной давности.

К 16:30 МСК индекс ММВБ составил 1533,46 пункта (+1,4%), индекс РТС — 1609,3

пункта (+1,7%), рублевые цены большинства «фишек» на «Московской бирже» выросли

в пределах 5,3%.

Подорожали акции ВТБ (РТС: VTBR) (+5,3%), «Газпрома» (+3,1%), «Газпром

нефти» (РТС: SIBN) (+1,4%), «ЛУКОЙЛа» (РТС: LKOH) (+1,5%), «НОВАТЭКа» (РТС:

NVTK) (+1,5%), «Роснефти» (РТС: ROSN) (+2,8%), «Ростелекома» (РТС: RTKM)

(+0,1%), Сбербанка России (РТС: SBER) (+0,02%), «Сургутнефтегаза» (РТС: SNGS)

(+2,6%), «Татнефти» (РТС: TATN) (+0,8%), «ФСК ЕЭС» (РТС: FEES) (+2,6%).

На мировых площадках в среду складывается умеренно позитивная картина:

растут американские фондовые фьючерсы (контракт на индекс S&P 500 вырос на

0,2%), в Европе динамика индексов смешанная (FTSE, S&P 350 просели на 0,02-0,1%,

а DAX вырос на 0,8%).

Позитивно для рынков прозвучало ежегодное послание к нации президента США

Барака Обамы, который выступил с серией предложений, направленных на

стимулирование экономического роста, создание новых рабочих мест, развитие

образования и торговли. С целью поддержки экспорта и создания рабочих мест

президент намерен, в частности, начать переговоры о создании зоны свободной

торговли с Евросоюзом.

Данные о росте промпроизводства в еврозоне за декабрь оказались смешанными,

на что рынки отреагировали нейтрально (показатель вырос на 0,7% при прогнозах

роста на 0,2%, а в годовом выражении промпроизводство сократилось на 2,4%, тогда

как ожидалось снижение на 2,3%).

Между тем, в России ралли вызвали новости ФСФР о том, что Россия может снять

ограничения на конвертацию акций в депозитарные расписки с середины 2014 года.

По словам замруководителя ФСФР Елены Курицыной, в дискуссиях с Минфином на

эту тему появилось предложение объединить дату снятия ограничений на конвертацию

акций в расписки с датой зачисление акций на счета Euroclear — 1 июля 2014 года.

Как отмечает аналитик ВТБ 24 (РТС: GUTB) Станислав Клещев, представители

ФСФР объявили обсуждаемый срок полной либерализации российского рынка акций.

Отмена лимитов на обращение бумаг отечественных компаний за рубежом — давно

ожидаемое событие, которое было актуализировано в текущем месяце не только

открытием счетов Euroclear и Clearstream в «Национальном расчетном депозитарии»

(НРД) и началом осуществления расчетов нерезидентов по сделкам с ОФЗ, но и

исчерпанием лимита на программу депозитарных расписок Сбербанка.

Последнее стало выдающимся событием, напомнившим многим давно забытые

времена существования двух рынков по бумагам «Газпрома» — внутреннего и

внешнего. Так или иначе, новая дата отмены имеющихся ограничений на обращение

акций отечественных компаний заставляет вновь взглянуть на бумаги, торгующиеся

на локальном рынке с существенным дисконтом относительно депозитарных расписок.

Это «МТС» (РТС: MTSS) (дисконт 18%), «Трубная металлургическая компания» (РТС:

TRMK) (18%), «Магнит» (РТС: MGNT) (17%), АФК «Система» (РТС: AFKS) (19%) и

«Фармстандарт» (РТС: PHST) (26%).

Если предположить, что срок либерализации рынка будет выдержан, то

открывается возможность открытия позиций на выравнивание цен соответствующих

бумаг на внутреннем и внешнем рынках в перспективе 18 месяцев. Доходность

операций «лонг» в локальных бумагах с одновременным «шортом» депозитарных

расписок на обозначенные бумаги превысит доходность валютного депозита.

Реализация данной стратегии должна будет повлечь дополнительный спрос на

локальные акции данных компаний, которые и так существенно обгоняют широкий

рынок по темпам роста с начала года (+6-20% против +4% по индексу ММВБ),

отмечает С.Клещев.

Аналитик ИГ «Норд-Капитал» Виталий Манжос отмечает рост акций ВТБ, которые

значительно отстали в росте от Сбербанка и теперь наверстывают упущенное,

отскочив от 2-месячного минимума в районе 0,53 рубля.

Бумаги «Дикси групп» (РТС: DIXY) растут на новостях о существенном приросте

розничной выручки в январе 2013 года до уровня 13,2 млрд рублей (+22% по

сравнению с аналогичным периодом прошлого года).

Вечером рынку предстоит отыграть выход статистики в США. Наиболее значимым

сигналом из-за океана станут январские данные об изменении объемов розничных

продаж (17:30 МСК).

По словам аналитика ИК «Церих Кэпитал Менеджмент» Олега Душина, индекс ММВБ

отскочил из состояния краткосрочной перепроданности к уровню 1530 пунктов, хотя

европейские рынки настроены не слишком «по-бычьи» и торгуются нейтрально.

Выход розничных продаж в США является ключевым докладом среды. В январе от

розницы ждут замедления роста до 0,1%, что соответствует не только сезонной

модели, но и существенному росту налогов. Уже известно, что в январе

американский бюджет был профицитным впервые за 5 лет за счет введения с 1 января

налога для богатых и увеличения налога на payrolls — «заработную плату» с 4,2%

до 6,2%. Соответственно потребители должны были среагировать на истечение льгот,

введенных Джорджем Бушем, сокращением покупательной активности.

По мнению аналитика ИФК «Солид» Эльзы Бикчуриной, ожидания скромного

прироста розничных продаж в США в январе (прогноз +0,1% после +0,5% в декабре)

объясняется несколькими факторами. Во-первых, истекла двухлетняя льгота по

налогу на заработную плату. Во-вторых, существенно возросли налоги для

американцев, получающих больше $400 тыс. в год. В-третьих, в январе выросли цены

на бензин. В-четвертых, потребители восстанавливают сбережения после новогодних

праздников. Все это вынудило потребителей тратить существенно меньше.

Как отмечает начальник отдела доверительного управления Абсолют банка Иван

Фоменко, после краткосрочной коррекции российский рынок восстанавливается,

локомотивом выступают бумаги «Газпрома», которые с середины января подешевели на

10%. По всей видимости, инвесторы сочли текущие уровни привлекательными для

того, чтобы вернуть «Газпром» (РТС: GAZP) в свои портфели и сделать бумаги

одними из лидеров роста. Также неплохо пользуются спросом акции Сбербанка,

«НОВАТЭКа», «Роснефти», «Сургутнефтегаза» (по последнему свою роль могла сыграть

дивидендная история — «Сургутнефтегаз» обычно рано объявляет о размере

дивидендов).

По ожиданиям, российский рынок акций и дальше может продолжить свое

восстановление от значений, достигнутых в результате коррекции, начавшейся в

конце января. Сначала индикаторы подойдут к уровням 20-дневной скользящей, после

чего вероятна очередная небольшая коррекция, а далее открывается путь к

локальным максимумам — 1550-1570 пунктов по индексу ММВБ.

По словам аналитика ГК «Алор» Натальи Лесиной, рост акций «Газпрома» говорит

либо о скором формировании коррекции, либо о начале новой волны роста.

Спрос вернулся в наиболее перепроданные «голубые фишки» — «Газпром» и ВТБ.

Именно данные акции и обеспечивают рост индекса ММВБ.

Основной целью «быков» является уровень 1535 пунктов по индексу ММВБ, где

располагаются верхняя граница нисходящего канала и 21-дневная скользящая

средняя. Если же появятся поводы для формирования «медвежьих» настроений, то

индекс ММВБ может опять попытаться уйти к нижней границе канала — 1515 пунктов.

После преодоления уровня 136,5 рубля у акций «Газпрома» целью становится

район 139 рублей, где проходит 10-дневная скользящая средняя. Стоит отметить,

что на российском рынке традиционно рост акций «Газпрома» свидетельствует о

завершении волны роста, в связи с чем к такой позитивной динамике бумаг концерна

стоит относиться настороженно. Поэтому в ближайшее время либо на российском

рынке акций все же сформируются коррекционные настроения, либо начнется новый

цикл роста, который обычно стартует с акций Сбербанка.

Во «втором эшелоне» на «Московской бирже» в среду в росте лидируют акции

«ТГК-1» (РТС: TGKA) (+3,8%), «КАМАЗа» (РТС: KMAZ) (+3,2%), «Аэрофлота» (РТС:

AFLT) (+3,1%), «Магнитогорского металлургического комбината» (РТС: MAGN)

(+2,9%).

Просели акции «МРСК Северного Кавказа» (РТС: MRKK) (-4,6%), «ТГК-9» (РТС:

TGKI) (-1,3%), «Э.ОН Россия» (РТС: OGKD) (-0,1%).

Суммарный объем торгов акциями на основном рынке «Московской биржи» к 16:30

МСК составил 28,1 млрд рублей (из них 8,083 млрд рублей пришлось на акции

«Газпрома»), в секторе Standard — $52,016 млн, в секторе Classica — $0,538 млн.

ралли на новостях о возможной отмене ограничения конвертации акций в

депозитарные расписки с середины 2014 года, индекс РТС подскочил выше 1600

пунктов, индекс ММВБ превысил 1530 пунктов — индикаторы поднялись к уровням

недельной давности.

К 16:30 МСК индекс ММВБ составил 1533,46 пункта (+1,4%), индекс РТС — 1609,3

пункта (+1,7%), рублевые цены большинства «фишек» на «Московской бирже» выросли

в пределах 5,3%.

Подорожали акции ВТБ (РТС: VTBR) (+5,3%), «Газпрома» (+3,1%), «Газпром

нефти» (РТС: SIBN) (+1,4%), «ЛУКОЙЛа» (РТС: LKOH) (+1,5%), «НОВАТЭКа» (РТС:

NVTK) (+1,5%), «Роснефти» (РТС: ROSN) (+2,8%), «Ростелекома» (РТС: RTKM)

(+0,1%), Сбербанка России (РТС: SBER) (+0,02%), «Сургутнефтегаза» (РТС: SNGS)

(+2,6%), «Татнефти» (РТС: TATN) (+0,8%), «ФСК ЕЭС» (РТС: FEES) (+2,6%).

На мировых площадках в среду складывается умеренно позитивная картина:

растут американские фондовые фьючерсы (контракт на индекс S&P 500 вырос на

0,2%), в Европе динамика индексов смешанная (FTSE, S&P 350 просели на 0,02-0,1%,

а DAX вырос на 0,8%).

Позитивно для рынков прозвучало ежегодное послание к нации президента США

Барака Обамы, который выступил с серией предложений, направленных на

стимулирование экономического роста, создание новых рабочих мест, развитие

образования и торговли. С целью поддержки экспорта и создания рабочих мест

президент намерен, в частности, начать переговоры о создании зоны свободной

торговли с Евросоюзом.

Данные о росте промпроизводства в еврозоне за декабрь оказались смешанными,

на что рынки отреагировали нейтрально (показатель вырос на 0,7% при прогнозах

роста на 0,2%, а в годовом выражении промпроизводство сократилось на 2,4%, тогда

как ожидалось снижение на 2,3%).

Между тем, в России ралли вызвали новости ФСФР о том, что Россия может снять

ограничения на конвертацию акций в депозитарные расписки с середины 2014 года.

По словам замруководителя ФСФР Елены Курицыной, в дискуссиях с Минфином на

эту тему появилось предложение объединить дату снятия ограничений на конвертацию

акций в расписки с датой зачисление акций на счета Euroclear — 1 июля 2014 года.

Как отмечает аналитик ВТБ 24 (РТС: GUTB) Станислав Клещев, представители

ФСФР объявили обсуждаемый срок полной либерализации российского рынка акций.

Отмена лимитов на обращение бумаг отечественных компаний за рубежом — давно

ожидаемое событие, которое было актуализировано в текущем месяце не только

открытием счетов Euroclear и Clearstream в «Национальном расчетном депозитарии»

(НРД) и началом осуществления расчетов нерезидентов по сделкам с ОФЗ, но и

исчерпанием лимита на программу депозитарных расписок Сбербанка.

Последнее стало выдающимся событием, напомнившим многим давно забытые

времена существования двух рынков по бумагам «Газпрома» — внутреннего и

внешнего. Так или иначе, новая дата отмены имеющихся ограничений на обращение

акций отечественных компаний заставляет вновь взглянуть на бумаги, торгующиеся

на локальном рынке с существенным дисконтом относительно депозитарных расписок.

Это «МТС» (РТС: MTSS) (дисконт 18%), «Трубная металлургическая компания» (РТС:

TRMK) (18%), «Магнит» (РТС: MGNT) (17%), АФК «Система» (РТС: AFKS) (19%) и

«Фармстандарт» (РТС: PHST) (26%).

Если предположить, что срок либерализации рынка будет выдержан, то

открывается возможность открытия позиций на выравнивание цен соответствующих

бумаг на внутреннем и внешнем рынках в перспективе 18 месяцев. Доходность

операций «лонг» в локальных бумагах с одновременным «шортом» депозитарных

расписок на обозначенные бумаги превысит доходность валютного депозита.

Реализация данной стратегии должна будет повлечь дополнительный спрос на

локальные акции данных компаний, которые и так существенно обгоняют широкий

рынок по темпам роста с начала года (+6-20% против +4% по индексу ММВБ),

отмечает С.Клещев.

Аналитик ИГ «Норд-Капитал» Виталий Манжос отмечает рост акций ВТБ, которые

значительно отстали в росте от Сбербанка и теперь наверстывают упущенное,

отскочив от 2-месячного минимума в районе 0,53 рубля.

Бумаги «Дикси групп» (РТС: DIXY) растут на новостях о существенном приросте

розничной выручки в январе 2013 года до уровня 13,2 млрд рублей (+22% по

сравнению с аналогичным периодом прошлого года).

Вечером рынку предстоит отыграть выход статистики в США. Наиболее значимым

сигналом из-за океана станут январские данные об изменении объемов розничных

продаж (17:30 МСК).

По словам аналитика ИК «Церих Кэпитал Менеджмент» Олега Душина, индекс ММВБ

отскочил из состояния краткосрочной перепроданности к уровню 1530 пунктов, хотя

европейские рынки настроены не слишком «по-бычьи» и торгуются нейтрально.

Выход розничных продаж в США является ключевым докладом среды. В январе от

розницы ждут замедления роста до 0,1%, что соответствует не только сезонной

модели, но и существенному росту налогов. Уже известно, что в январе

американский бюджет был профицитным впервые за 5 лет за счет введения с 1 января

налога для богатых и увеличения налога на payrolls — «заработную плату» с 4,2%

до 6,2%. Соответственно потребители должны были среагировать на истечение льгот,

введенных Джорджем Бушем, сокращением покупательной активности.

По мнению аналитика ИФК «Солид» Эльзы Бикчуриной, ожидания скромного

прироста розничных продаж в США в январе (прогноз +0,1% после +0,5% в декабре)

объясняется несколькими факторами. Во-первых, истекла двухлетняя льгота по

налогу на заработную плату. Во-вторых, существенно возросли налоги для

американцев, получающих больше $400 тыс. в год. В-третьих, в январе выросли цены

на бензин. В-четвертых, потребители восстанавливают сбережения после новогодних

праздников. Все это вынудило потребителей тратить существенно меньше.

Как отмечает начальник отдела доверительного управления Абсолют банка Иван

Фоменко, после краткосрочной коррекции российский рынок восстанавливается,

локомотивом выступают бумаги «Газпрома», которые с середины января подешевели на

10%. По всей видимости, инвесторы сочли текущие уровни привлекательными для

того, чтобы вернуть «Газпром» (РТС: GAZP) в свои портфели и сделать бумаги

одними из лидеров роста. Также неплохо пользуются спросом акции Сбербанка,

«НОВАТЭКа», «Роснефти», «Сургутнефтегаза» (по последнему свою роль могла сыграть

дивидендная история — «Сургутнефтегаз» обычно рано объявляет о размере

дивидендов).

По ожиданиям, российский рынок акций и дальше может продолжить свое

восстановление от значений, достигнутых в результате коррекции, начавшейся в

конце января. Сначала индикаторы подойдут к уровням 20-дневной скользящей, после

чего вероятна очередная небольшая коррекция, а далее открывается путь к

локальным максимумам — 1550-1570 пунктов по индексу ММВБ.

По словам аналитика ГК «Алор» Натальи Лесиной, рост акций «Газпрома» говорит

либо о скором формировании коррекции, либо о начале новой волны роста.

Спрос вернулся в наиболее перепроданные «голубые фишки» — «Газпром» и ВТБ.

Именно данные акции и обеспечивают рост индекса ММВБ.

Основной целью «быков» является уровень 1535 пунктов по индексу ММВБ, где

располагаются верхняя граница нисходящего канала и 21-дневная скользящая

средняя. Если же появятся поводы для формирования «медвежьих» настроений, то

индекс ММВБ может опять попытаться уйти к нижней границе канала — 1515 пунктов.

После преодоления уровня 136,5 рубля у акций «Газпрома» целью становится

район 139 рублей, где проходит 10-дневная скользящая средняя. Стоит отметить,

что на российском рынке традиционно рост акций «Газпрома» свидетельствует о

завершении волны роста, в связи с чем к такой позитивной динамике бумаг концерна

стоит относиться настороженно. Поэтому в ближайшее время либо на российском

рынке акций все же сформируются коррекционные настроения, либо начнется новый

цикл роста, который обычно стартует с акций Сбербанка.

Во «втором эшелоне» на «Московской бирже» в среду в росте лидируют акции

«ТГК-1» (РТС: TGKA) (+3,8%), «КАМАЗа» (РТС: KMAZ) (+3,2%), «Аэрофлота» (РТС:

AFLT) (+3,1%), «Магнитогорского металлургического комбината» (РТС: MAGN)

(+2,9%).

Просели акции «МРСК Северного Кавказа» (РТС: MRKK) (-4,6%), «ТГК-9» (РТС:

TGKI) (-1,3%), «Э.ОН Россия» (РТС: OGKD) (-0,1%).

Суммарный объем торгов акциями на основном рынке «Московской биржи» к 16:30

МСК составил 28,1 млрд рублей (из них 8,083 млрд рублей пришлось на акции

«Газпрома»), в секторе Standard — $52,016 млн, в секторе Classica — $0,538 млн.

От нас скрывают грааль! (читать нельзя пропустить)

- 09 февраля 2013, 03:03

- |

или “Почему range|renko-графики должны быть в каждом терминале?”

или “Пятничного графоманства пост”.

( Читать дальше )

Квантовое рукоблудие

- 08 февраля 2013, 11:53

- |

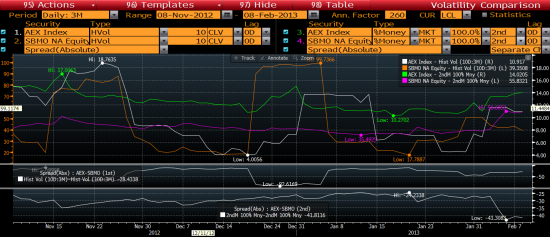

По мере роста активности на Европе обратил внимание на интересную особенность. Влияние IV индекса на IV акций значительно выше, чем влиение HV на IV этих акций.

IV — внутренняя волатильность.

HV — историческая волатильность.

Вопрос на засыпку (ответ будет позже) — чем вызвана такая динамика IV?

На графике — ряды по AEX(индекс) и SBMO NA (акция)

Ответ:

Главный фактор роста волатильности в последние дни — отчетность 14 февраля.

Второстепенный фактор большей зависимости от индекса — бета к индексу. Маркетмейкеры автоматически дергают котировки волатильности вверх как только растет волатильность индекса, невзирая на динамику базового актива по акции. Что интересно, это выступает как фактор еще большей склонности акции к флету за счет гамма-хеджеров.

О Йене

- 06 февраля 2013, 15:24

- |

Динамика пары USD/Y существенно влияет не только на валютные кросс-курсы, но и на отношение инвесторов к риск – аппетиту (risk-on). Такая динамика этой валютной пары открывает хорошие возможности для спекулятивной торговли в этом году. Вот некоторые соображения по этому поводу.

На что ставить: на дальнейшие ослабление йены или на ее рост? Справедливый вопрос, так как за последние пять месяцев йена уже упала на 20% (движение с 78 на 94). Что может означать, что игра сделана.

Еще один вопрос, который возникает: не понимаю движения этой валюты, так как по фундаментальному анализу, чем сильнее экономика, тем сильнее ее валютный курс и отсюда не ясно, какое значение курса может быть. Ситуация же в японской экономике выглядит далеко не самым лучшим образом. Третий, вопрос, действия японских монетарных властей приведут к росту ставок на рынке гос долга и, следовательно, к неспособности его обслуживать.

( Читать дальше )

Рыночные инварианты, или Зачем трейдеру логарифмы

- 03 февраля 2013, 19:55

- |

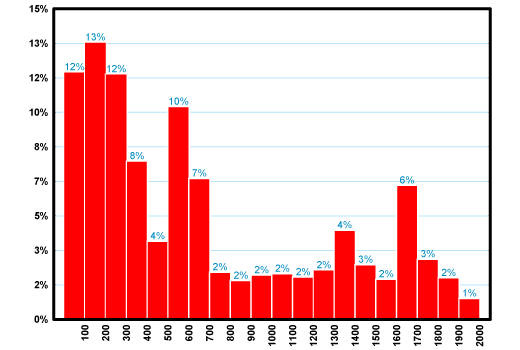

Термином «инвариант» в науке принято обозначать величину остающуюся неизменной при тех или иных преобразованиях объекта. К примеру, внешность человека может очень сильно меняться под воздействием возраста, грима или пластической хирургии, но его всегда можно опознать по ДНК. Код ДНК является инвариантом – неизменной характеристикой. Инварианты часто несут наиболее важную информацию о том или ином предмете или явлении.Какое отношение все это имеет к финансовым рынкам? Финансовые рынки хорошо известны своей необычайной подвижностью. Цены большинства инструментов меняются, чуть ли не ежесекундно. Естественным образом возникает вопрос: есть ли что-то неизменное в этом море хаоса и нестабильности?

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Цена учла все… и заблудилась

Известный постулат технического анализа гласит: «Цена учитывает все». Многие трейдеры поэтому важнейшей характеристикой фининструмента считают его цену. Можно ли признать цену рыночным инвариантом? Не смотря на всю экономическую важность понятия «цена», ответ на этот вопрос отрицательный. Цена постоянно меняется, значит, по определению она не может быть инвариантом. А что же средняя цена? Скользящие средние – один из наиболее популярных методов анализа. Возможно, средняя цена демонстрирует качество неизменности и устойчивости? Оказывается, нет. В этом можно наглядно убедиться из следующей картинки.

( Читать дальше )

Чем ETF привлекательны для инвесторов

- 02 февраля 2013, 08:40

- |

ETF позволяют инвесторам:

- занять позицию на рынке, совершив всего одну сделку в любое удобное время в течение торговой сессии. Инвестор, приобретая ETF, открывает позицию по индексу DAX, Nasdaq100 или S&P500 по цене, которая отражает текущие цены компонентов индекса на момент совершения сделки. Так как минимальный торгуемый объем ETF составляет всего один пай, инвестор может приобрести ETF, инвестировав всего несколько сотен евро или долларов.

- получать доходность, равную доходности определенного индекса. ETF позволяет инвестору получать доход, равнозначный инвестированию в индекс за счет абсолютно пассивного управления. Это достигается за счет тиражирования состава и весов компонентов, входящих в индекс, к которому относится ETF. Однако, если базовая валюта индекса отличается от валюты счета, прибыль от использования ETF может отличаться в результате колебаний валютных курсов.

- получать реальные цены, равные СЧА. В связи с тем, что создание ETF и их обратный выкуп позволяет уполномоченным участникам обменивать паи ETF на акции, входящие в референсный индекс, цены на бирже всегда согласуются с ценой на ETF, которая равна стоимости чистых активов. Цена ETF автоматически изменяется, следуя за изменениями весов и состава фондового индекса. В результате инвестор никогда не тратит время на пересчет активов на балансе.

- Добиваться более широкой диверсификации своих инвестиций. Инвестиции в ETF являются простым способом занять позицию на индекс, который состоит из корзины ценных бумаг (акций), таким образом диверсифицируя и снижая свои инвестиционные риски. Сравните с операционными издержками, которые необходимо будет понести инвестору для приобретения всего пакета акций, входящих в индекс DAX, например, пропорционально их весу в индексе. Выгода приобретения ETF вместо отдельных акций будет очевидна.

- для снижения расходов по обслуживании портфеля ценных бумаг. ETF имеют низкую ежегодную комиссию, взимаемую автоматически и пропорционально срокам владения ETF. Кроме этого с инвестора не взимаются платы за «вход», «выход» или «исполнение», присущие обычным паевым инвестиционным фондам (ПИФам). Инвестор платит только биржевые сборы, которые списывает его банк или брокер за исполнение.

- получать дивиденды и иные выплаты в период владения ETF. Дивиденды и процентный доход, получаемые биржевыми фондами за счет включенных в них акций, облигаций, а также доходы от реинвестирования свободных денежных средств и дивидендов, могут периодически выплачиваться инвестору или капитализироваться в цене ETF. В обоих случаях выигрывает только инвестор.

- для уменьшения рисков эмитента.

- Для более эффективного управления капиталом. Инвестиции в ETF, на практике, намного выгоднее инвестиций в отдельные акции.

( Читать дальше )

Эффект Даннинга-Крюгера

- 31 января 2013, 19:26

- |

Эффект Даннинга — Крюгера — когнитивное искажение, которое заключается в том, что «люди, имеющие низкий уровень квалификации, делают ошибочные выводы и принимают неудачные решения, но не способны осознавать свои ошибки в силу своего низкого уровня квалификации». Это приводит к возникновению у них завышенных представлений о собственных способностях, в то время как действительно высококвалифицированные люди, наоборот, склонны занижать свои способности и страдать недостаточной уверенностью в своих силах, считая других более компетентными. Таким образом, менее компетентные люди в целом имеют более высокое мнение о собственных способностях, чем это свойственно людям компетентным, которые к тому же склонны предполагать, что окружающие оценивают их способности так же низко, как и они сами.

Непонимание ошибок приводит к убеждённости в собственной правоте, а следовательно, повышению уверенности в себе и осознанию своего превосходства. Таким образом эффект Даннинга-Крюгера является психологическим парадоксом, с которым все мы нередко сталкиваемся в жизни: менее компетентные люди считают себя профессионалами, а более компетентные склонны сомневаться в себе и своих способностях.

( Читать дальше )

Непонимание ошибок приводит к убеждённости в собственной правоте, а следовательно, повышению уверенности в себе и осознанию своего превосходства. Таким образом эффект Даннинга-Крюгера является психологическим парадоксом, с которым все мы нередко сталкиваемся в жизни: менее компетентные люди считают себя профессионалами, а более компетентные склонны сомневаться в себе и своих способностях.

( Читать дальше )

Endeavour и Василий Олейник на РБК-ТВ сегодня

- 30 января 2013, 19:41

- |

Endeavour и Василий Олейник у Жанны Немцовой на РБК-ТВ:

Рекомендую конечно повнимательнее прислушаться к Endeavour. Он реально шарит!

Первый эфир:

Второй эфир:

( Читать дальше )

Рекомендую конечно повнимательнее прислушаться к Endeavour. Он реально шарит!

Первый эфир:

Второй эфир:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал