Избранное трейдера Геннадий

Откровенно о трейдинге: как реализовать возможности?

- 21 февраля 2022, 12:53

- |

Эта заметка для тех, кто уже умеет прибыльно спекулировать/трейдить. Поговорим о реализации возможностей кредитного плеча.

Вы знаете, что некоторые посредники между трейдером и рынком готовы «безвозмездно подставить» трейдеру кредитное плечо до 1:1000.

Я привык работать с 1:200, о нем и рассказ. Имея на счете 1000 долл, я могу при желании открыть сделку, для которой без плеча мне нужно было бы иметь на счете 200.000 долл.

Если я открою, например, покупку золота целым лотом (объем позиции 1.00), то при движении вверх на 100п мой счет увеличится на 1000долл.. Но, если цена пойдет вниз, то при снижении на каждые 10п мой счет будет таять на 100долл.

Внимание, вопрос! Что произойдет быстрее: стремительный рост моего счета или его стремительное падение?

Тут вынужден напомнить, что статья написана для прибыльных трейдеров и вопрос не так прост, как кажется на первый взгляд всем остальным. Так вот, для всех остальных ответ такой: рост или падение размера моего счета зависит не столько от размера позиции в сделке, сколько от моего умения выбирать момент входа в сделку, тактику ее сопровождения и выхода.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 24 )

Простая стратегия преумножения, без спекуляций, чем лучше точка входа, тем больше.

- 13 февраля 2022, 12:45

- |

Выбрать облигации только с постоянным купоном, убрать облигации с амортизацией(частичной выплаты долга). Желательно с большим купоном. С маленьким купоном облигации стоят дешевле и на них выгодней заработать уже на их росте, после смены парадигмы с повышения ставок на смягчение. Погашение в любом случае будет по 1000 руб. за штуку, то есть, купив даже сейчас и подождав погашения, это будет плюсовая сделка.

Для чего получать проценты раз в месяц, а не два раза в год?

( Читать дальше )

2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

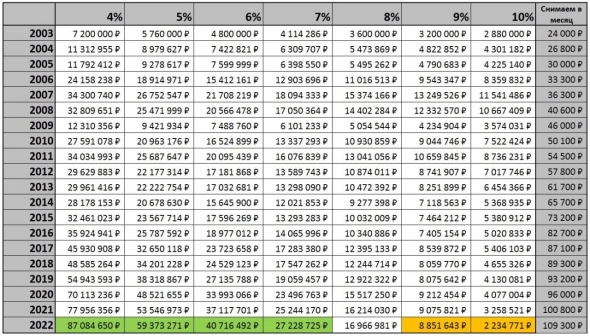

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Богатые становятся только богаче, а бедные только беднее

- 30 января 2022, 11:25

- |

Есть такая психологическая штука. В мире много разных мыслей и идей, но подмечаешь у окружения только то, что соответствует твоим «идеалам».

Вчера я увидел новость о том, что государство собирается помогать бездомным. Я с трудом представляю жизнь таких людей. При этом у меня есть понимание, что «ходить на работу» это вопрос культурный. Не все так могут и не все хотят. А сейчас походу речь идет о том, что государство планирует создать гражданам то, что называется гарантированный доход. Все пусть становятся бомжами — это уже не страшно.

Я прилично размышлял на тему человеческого капитала. Мне нравится эта концепция Это когда навыки и компетенции приносят определенных денег. И культурно мне близко — создание у себя именно такого капитала, чтобы он приносил неплохой доход. Сколько порядков выросло благосостояние с тех пор? На два, три или больше? Понятное дело, попасть из полного говна в 10 тысяч семей, управляющих всем в стране уже не получится. Но есть дети и внуки. У них своя жизнь с более высокого старта и лучшими культурными навыками.

( Читать дальше )

Скорость

- 29 января 2022, 11:44

- |

Медленно не интересно? ок

Купите еще и сидите до прибыли, веселей стало? нет

хотите торговать всегда в плюс, всегда зная свои риски? нет

ОК

Вывод — Результат от Торговли зависит только от вас, ваш стиль, ваша скорость получения желаемого.

Вы не торгуете через риск, вы не торгуете временем — платите за это всегда.

Выбор акций и портфеля казино. Только управление позицией и рисками.

Торговля спекулятивно угадывая направления движения, любыми способами, казино.

Торговля только рисками принесет вам полное удовольствие от трейдинга.

Большой заработок всегда только от большого риска, любой просчитанный риск становится два раза менее рискованным.

И да думаете при такой торговли не нужны большие и стальные яйца?)))попробуйте торговать больше одного плеча, даже при просчитанном риски, я на вас посмотрю.)

Главное в трейдинге это риск, вы его принимаете или нет.

( Читать дальше )

Отчет об исследовании формации "Уровень"

- 19 января 2022, 17:01

- |

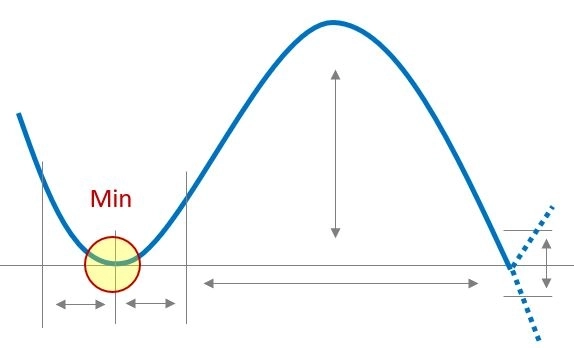

Для того, чтобы увидеть уровень, алгоритм должен увидеть на графике экстремум (например — минимум) слева от бара, на котором принимается торговое решение. Для этого алгоритму нужно задать несколько параметров (изображены стрелками):

Как только минимум найден, алгоритм ждет цену возле его уровня с некоторым допуском. Как только цена вошла в торговый диапазон — алгоритм совершает сделку (лонг или шорт — отскок или пробой).

Алгоритм перебирает параметры во вложенных циклах, исследуя самые разнообразные ценовые загогулины, образующие пресловутый «уровень» на минимумах и на максимумах. Сделки совершаются с симметричным стоп-тейком, размер которого также является изменяемым параметром во вложенном цикле. Делается два теста — сделки в лонг (отскок), а потом сделки в шорт (пробой). Все положительные результаты сохраняются в массив, который индексируется по разным критериям и на его основе выводится отчет о тесте.

( Читать дальше )

Исследование часовика Сбера (Flat/Trend)

- 12 января 2022, 00:37

- |

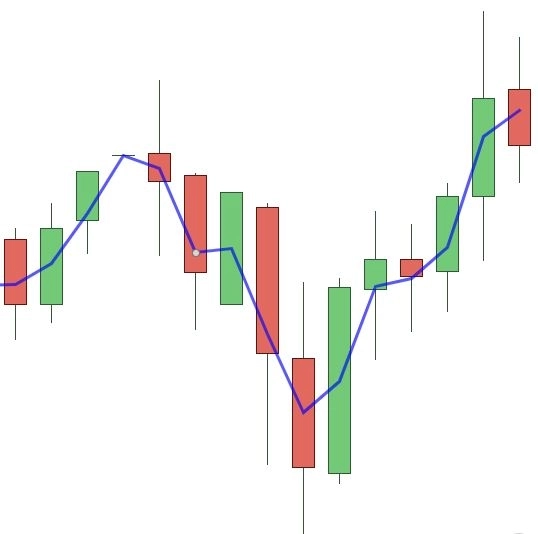

В расчет берем средние цены свечей. График средних цен выглядит так:

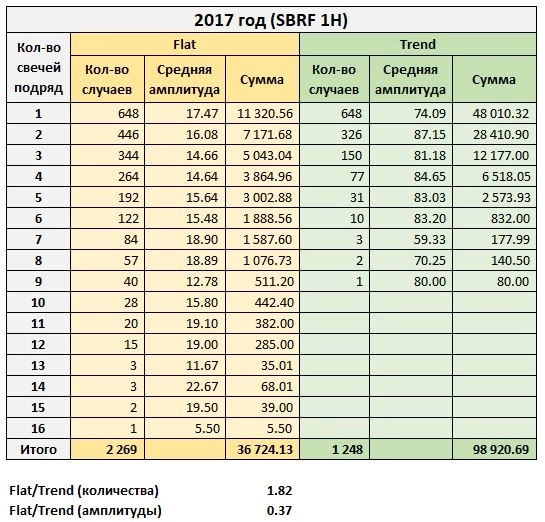

Вычисляем среднюю амплитуду (в рублях) между каждыми двумя точками на приведенном выше графике. Движения меньше средней амплитуды считаем флетом. Движения больше средней амплитуды считаем трендом. Вычисляем количество идущих подряд движений во флете и в тренде за период (1 год) и попутно измеряем амплитуды. Результаты сводим в таблицы по годам.

Вот эти таблицы за последние 5 лет:

( Читать дальше )

20 акций для среднесрочного инвестора

- 16 декабря 2021, 20:54

- |

Всем добра!

Так как я вернулся к ламповой среднесрочной торговле акциями, то настало время произвести чистку перечня инструментов, за которыми я наблюдаю. Одним из критериев отбора для среднесрочной торговли является (как ни странно) — наличие регулярных дивидендов на уровне выше официальной инфляции. То есть АФК с их 1% или X5 с 3,5% меня не сильно возбуждают, а всякие Аэрофлоты, М.Видео, Mailы (VK), Ozonы и Yandexы с этой точки зрения — помойки (извините, если задел чьи-то чувства). Нелеквид, очевидно, в той же корзине.

Таким образом основной перечень акций, которые я анализирую и с удовольствием готов покупать на средне и даже долгосрок имеет следующий вид:

ALRS — Алроса

CHMF — Северсталь

GMKN — Норникель

LKOH — Лукойл

MAGN — ММК

MOEX — Московская биржа

MTSS — МТС

NLMK — НЛМК

SBER — Сбер

SIBN — Газпром-нефть

SNGSP — Сургутнефтегаз префы

Однако этот перечень будет неполным без некоторых других акций из первого эшелона, которые не платят хороших дивидендов, но являются вполне надежным активом, способным показать неплохой рост в рамках среднесрочных движений. Да, покупка этих акций требует более весомого обоснования (более надежный сигнал) и меньшую оценку риска, чем вышеперечисленные дивидендные истории (с которыми и просадка будет в радость), поэтому

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал