Избранное трейдера DeFi Partisan

Ситуация в Европе, "Черный лебедь" для транспорта

- 26 февраля 2022, 16:34

- |

Работаю в транспортно-логистической компании в Европе, скажу то, что произошло за 2022 год в той сфере, может кому-нибудь будет полезна эта информация для извлечения прибыли.

Все знают, что дефицит шоферов по Европе колоссальный, нехватка в десятках тысяч человек.

1. Большинство компаний, по перевозке грузов зарегистрированы в Польше.

В начале года, Польша меняет законодательство в сфере налогообложения оплаты труда, теперь вся заработная плата, подлежит налогообложению. Это примерно в четыре раза больше на одного шофера, чем было раньше.

2. Со второго февраля вводится пакет мобильности. Это лютые правила, которые невозможно выполнять. Например один из пунктов говорит, что машина должна раз в два месяца проводить выходные на территории регистрации транспорта. Учитывая, что основные перевозки по странам Германии, Франции, Швейцарии, а регистрация транспорта это Польша и страны Прибалтики, получается одна только Girteka c автопарком в 6-7 тысяч машин, должна каждую неделю — 1.5 тысячи машин, «просто» так отправлять за тысячу километров домой и столько же обратно.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 87 )

Стадии кризиса

- 05 декабря 2014, 17:11

- |

1.б Попытка населения «сохранить» сбережения с помощью приобретение материальных активов (недвижимость, техника, авто) идёт с весны, летом было ускорение, но данный спрос конечен и это сейчас закончится.

2. Рост ставок ЦБ идёт с марта 14 года

3. Завал долговых рынков (до этого было умеренное снижение, на этой неделе пошёл завал)

4. Банкротства банков (банки закрывали по желанию ЦБ, теперь будут закрывать по воле рынка и вкладчиков)

5. Рост ставок по кредитам для физиков и юриков (в начале пути)

6. Падение денежной массы из-за пунктов 1 и 4 (только началось)

7. обвал в экономике-дефляция на средства производства и товары долгосрочного пользования (недвижимость), сокращение зарплат, увольнения, банкротства предприятий (это впереди)

Вроде ничего не забыл

И между пунктами 3 и 4 скорее всего будет завал акций (особенно банков), большую часть роста первой половины этой недели за эти два дня «съели», хотя я думал, что после прорыва треугольника полетим на 1800 по ММВБ (я-ля Аргентина и Иран)

новые реалии ликвидности

- 29 июля 2014, 12:14

- |

размещал центр доступного жилья

400 мио на 3 месяца

ставка — 16 годовых!

Подвижная ловушка на нефти или как заработать деньги философу

- 03 июня 2014, 15:33

- |

Опционы на нефть выбраны потому, что 1. Поведение цены на нефть близко к такому представлению, 2. Сильное падение цены на нефть считаю

маловероятным в настоящий момент.

Нефть дала заметный вклад в результаты января и марта, поэтому и разберем мартовский вариант (в другие месяцы этого года ловушка желаемого результата не принесла — смотреть неинтересно)

( Читать дальше )

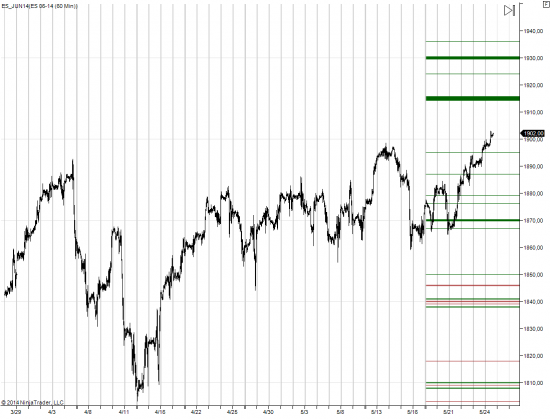

ES идет к 1915-1930, отработка опционных уровней

- 26 мая 2014, 16:36

- |

Watch list (на основе баланса - по чистой прибыли)

- 13 января 2014, 15:54

- |

- МДМ Банк, чистая прибыль -2 млрд., банк доначисляет себе резервы.

- Солидарность — банк санируется ЦБРом, тоже доначисление

- Национальный Резервный Банк

- Петрокоммерц

- Ренессанс Кредит

- Банк БЦК-Москва

- Балтийский Банк

- Мой Банк

- Юниаструм Банк — растет посрочка по кредитам

- Адмиралтейский

Рекомендую — смотреть банки в «динамике»…

Тем, у кого депозиты в этих банках — «бежать сломя голову» не стоит (до 700к — АСВ), тем у кого «поболее» — внимательно смотреть отчетность, если нахождение в аутсайдерах продолжается — снижать сумму…

МДМ сейчас похож на «мусоросборник», однако у банка есть обращаемые бонды и не факт, что его «погасят» — но последнее место по прибыли, конечно, «напрягает». Бонды банка «просели» вместе с рынком — повышенного риска пока там не отражено. Выпуск: 11 млрд. бондов (для банка его уровня это мало)…

Петрокоммерц, Ренессанс Кредит, Мой Банк — тоже есть бонды

http://smoketrader.ru/index.php/actual/152-watchlist130114

Роботы в режиме реальных торгов: "Опционные роботы", "HFT и арбитражные роботы".

- 09 января 2014, 16:04

- |

Вебинар по опционным роботам:

Вебинар по HFT и арбитражным роботам:

Запись вебинара от 26 декабря будет позже.

Моя торговая стратегия на облигациях

- 04 января 2014, 17:51

- |

- Контроль риска

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

Инвестиции в еврооблигации

- 04 января 2014, 13:13

- |

С облигациями раньше никогда не работал.

В том что хоум кредит или руский стандарт расплатится не сомниваюсь.

Интересует мнение эксперного сообщества. Возможные риски, подводные камни. Какие брокеры кроме БКС делают сделку РЕПО?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал