SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Старик Рамуальдыч

Анализ текущей волатильности фьючерса на индекс РТС (сессия: дневная / период: 5 минут)

- 10 сентября 2013, 10:50

- |

Анализ на «скорую руку».

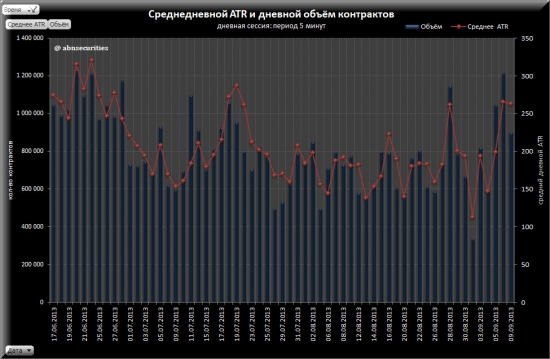

Анализ текущей волатильности фьючерса на индекс РТС (RIU3) за период с 17.06.2013 г. по 09.06.2013 г. (сессия: дневная / период: 5 минут):

Волатильность фьючерса RIU3 к дате своей экспирации несколько возросла. Что собственно удивления не вызывает. Так происходит зачастую.

Рис.1.

На рис.1. «невооружённым глазом» видна положительная корреляция между среднедневным показателем ATR (индикатор волатильности) и дневным объёмом контрактов торгуемого инструмента. Расчёт показал, что коэффициент корреляции равен 0,84.

( Читать дальше )

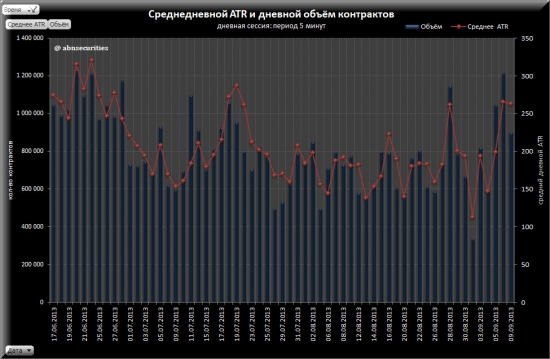

Анализ текущей волатильности фьючерса на индекс РТС (RIU3) за период с 17.06.2013 г. по 09.06.2013 г. (сессия: дневная / период: 5 минут):

Волатильность фьючерса RIU3 к дате своей экспирации несколько возросла. Что собственно удивления не вызывает. Так происходит зачастую.

Рис.1.

На рис.1. «невооружённым глазом» видна положительная корреляция между среднедневным показателем ATR (индикатор волатильности) и дневным объёмом контрактов торгуемого инструмента. Расчёт показал, что коэффициент корреляции равен 0,84.

( Читать дальше )

- комментировать

- 145 | ★15

- Комментарии ( 13 )

Парный трейдинг посредством ETF

- 21 августа 2013, 09:56

- |

Из — http://www.wave-trading.ru/post/parnyy-treyding-posredstvom-etf-390

Интересно...

Непредсказуемый характер фондового рынка затрудняет принятие решения о том, следует ли идти в лонг или продавать в шорт. Трейдеры, которые гонятся за краткосрочной тенденцией без проверенной стратегии, могут обнаружить, что они остаются без прибыли или даже теряют деньги, и становятся жертвой волатильности фондового рынка вместо того, чтобы использовать ее в своих интересах.

Стратегия, названная «парный трейдинг», может помочь уменьшить волатильность портфеля и заработать на волатильных рынках. Парный трейдинг – это стратегия соответствия позиции лонг одних акций позиции шорт других. Инвесторы, использующие эту технику, могут идти в лонг на акциях, которые, как они думают, обгонят рынок или свои аналоги, и противопоставлять им шорт по акциям, которые, по их мнению, упадут в цене.

( Читать дальше )

Закрытие опционной змеи в рамках 6 серии сделок.

- 23 июля 2013, 16:46

- |

открытие позиции, регулирование, закрытие каленадрных спредок

22.07.2013 — Закрытие.

ES Сделка №6.2 за 2013 год

Рынок совершенно не хочет идти вниз. Такое поведение рынка только уменьшает текущую бумажную прибыль от позиции «опционная змея». В связи с этим решил закрыть позицию.

Эта комбинация принесла чуть больше 300 долларов прибыли.

Результат двух сделок (опционная змея и календарный спред):

Денег на начало 35 275

Денег на конец 32 482

Доход 32 482 — 35 275 = 2793

ИТОГО:

( Читать дальше )

22.07.2013 — Закрытие.

ES Сделка №6.2 за 2013 год

Рынок совершенно не хочет идти вниз. Такое поведение рынка только уменьшает текущую бумажную прибыль от позиции «опционная змея». В связи с этим решил закрыть позицию.

Эта комбинация принесла чуть больше 300 долларов прибыли.

Результат двух сделок (опционная змея и календарный спред):

Денег на начало 35 275

Денег на конец 32 482

Доход 32 482 — 35 275 = 2793

ИТОГО:

- Чистая убыток -2793$ или -7,9%

- Общая прибыль с начала года — 7482$ или 29,9% (общий комис 635$)

( Читать дальше )

Оптимизация стратегии. Арбитраж волатильности.

- 25 июня 2013, 19:09

- |

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

Продажа опционов. Построение арбитражной стратегии.

- 15 июня 2013, 17:56

- |

В моем понимании арбитражная сделка это не безрисковая сделка, а сделка с переоцененным или недооцененным активом с последующим хеджированием и расчетом на то, что дисбаланс в скором времени будет устранен рынком.

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

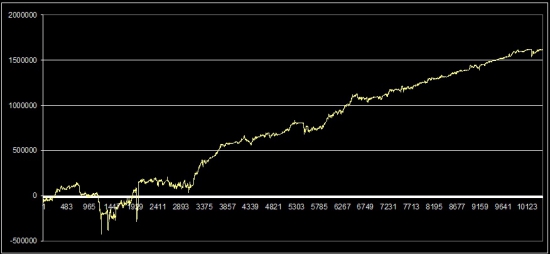

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

В данном случае я буду рассматривать продажу месячных опционов Put и Call на фьючерс на индекс РТС, с хеджированием по рыночной дельте портфеля фьючерсом на индекс РТС.

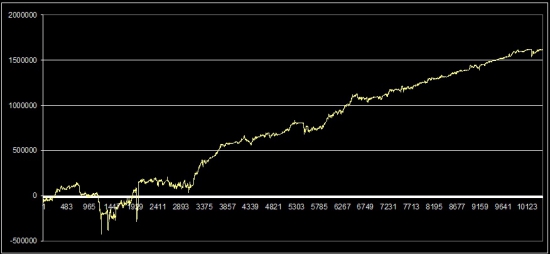

Данные «под рукой» у меня с 20110531 по 20130329, т.е. почти 2 года.

Для расчетов я взял 100 контрактов Put. (Примечание: если взять, например, 2 Put и хеджировать по дельте, то результат будет хуже в разы, надеюсь, все понимают почему).

Часовые данные, взятые из архива биржи РТС. Расчеты по теоретическим ценам.

Для начала пример продажи опциона Put на центральном страйке. С предположением, что опционы всегда переоценены, а значит можно заработать на их продаже.

В целом, стратегия «продажа опциона на центральном страйке», приносит доход. Однако в период роста волы, да и просто высокой волатильности, могут быть значительные просадки.

( Читать дальше )

Тестирование опционных стратегий в Excel. Часть 3.

- 13 апреля 2013, 18:17

- |

Всем привет!

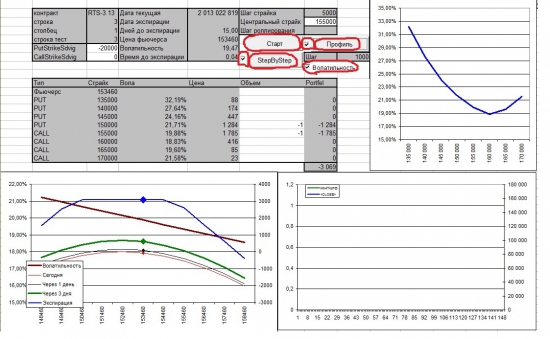

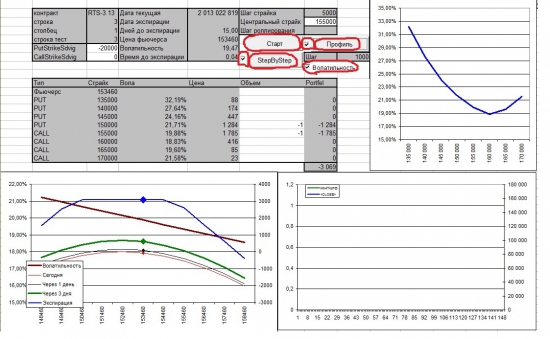

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Тестирование опционных стратегий в Excel.

- 12 апреля 2013, 22:49

- |

Всем привет!

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

Влияние волатильности на временной профиль сложной опционной позиции

- 08 декабря 2012, 23:03

- |

Пожалуй, данная тема является из наиболее важных в опционной торговле. От правильного понимания того, как меняется временной профиль позиции с истечением времени, с движением цены и от изменения волатильности, зависит эффективность не только применения той или иной стратегии в зависимости от рыночных условий, но и регулирования позиции в результате изменения перечисленных факторов.

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

Порой бывает и такое, особенно, это касается только начинающих опционных трейдеров (со мной это было тоже), что от непонимания того, как ведет себя текущий профиль предполагаемой позиции (речь идет именно о сложной позиции, где задействовано несколько страйков), трейдер способен и вовсе отказаться от неё, так как, на неопытный взгляд, та может нести определенные риски, не устраивающие его.

Чаще всего это мнение о позиции основано на книгах, другими словами на теории, которая, как мы знаем, часто расходится с практикой. Также здесь есть вина и торговых платформ, например, тот же TOS (thinkorswim, и, кстати, здесь речь именно о нем, так как автор практически не пользовался другими программами для анализа опционной позиции), где отображение прогнозируемого профиля при использовании, так называемой, функции what if по большому счету неверно. Ниже будет видео, где я остановлюсь на этом моменте.

Поэтому трейдеру жизненно важно правильно понимать и разбираться в поведении текущего профиля опционной позиции, не оглядываясь на книги или платформу. И, если особых сложностей не возникает в понимании поведения профиля с истечением времени и движением цены, то, как влияет волатильность на временной профиль сложной позиции понять уже становится тяжелей. Это понимание приходит именно с опытом и практикой. Но мне пришла в голову идея, как можно достаточно быстро понять, каким образом будет меняться профиль текущей позиции под влиянием изменения волатильности.

( Читать дальше )

Максимальный риск на сделку. Математическое обоснование.

- 11 ноября 2012, 23:06

- |

Тут у товарища d_d возник вопрос, какой мастью капитала максимально можно рисковать в сделке, с математическим обоснованием. По-моему эти выкладки были у Шарпа в инвестициях, но я Вам и так расскажу из тервера. Для простоты будем считать, что наши сделки живут в нормальном распределении. Соответственно, чтобы сделать отсечку нереальных серий примем, что все значения будут лежать в областе 3х сигм т.е. 99,7% всех результатов. Положим точкой не возврата нашего счета -37,5% (подсмотрел в правилах западных хеджфондов). Вопрос — какая подряд серия убыточных сделок может возникнуть при нормальном распределении? Для простоты возьмем паритет прибыльных и убыточных сделок — 50/50, а зарабатываете Вы на том, что средняя прибыльная сделка больше средней убыточной. Вероятность х убытков подряд в пределах трех сигм не должна превышать 0,003 а равна она 0,5^x. Соответственно х=ln(0,003)/ln(0,5)=8,4 Далее мы понимаем, что серия убыточных сделок — это еще не максимальный дродаун, а что после серии может возникнуть следующая серия. Тут будет ряд, но для простоты можно просто умножить на 1,5. Получается, что максимальный дродаун будет составлять размер 13 подряд убыточных сделок. Т.к. мы решили (опираясь на опыт западных хедж фондов) что максимальный дродаун может быть не более 37,5% и это равно 13 убыткам. Соответственно убыток не должен быть больше 37,5/13=2,8%. И это при вероятности убытка 50%, если вероятность больше — можно подсчитать подставив вероятность из своей статистики. Так же хочу отметить, что в расчетах размер прибыльной сделки совершенно не важен.

Некоторые моменты к предыдущему посту.

- 09 сентября 2012, 23:08

- |

Знать то, чего не знает больше никто (с).

Цитата взята из презентации А.Г. и навеяна последним видео со Степаном Демурой в главных ролях. Неназванный фонд в Цюрихе, который приплачивает за нераспространение инфы, про оптимальный шаг дельта-хеджирования на проданной гамме. Ну вообще говоря да, стоимость опциона зависит от стратегии хеджирования базовым активом. Это плюс-минус то, о чем я вскользь упоминал в одном из предыдущих постов — альфа управление динамическим хеджированием БА на проданных краях. Например мы хотим системно продавать стрэддла по центру, за месяц до экспирации. Просто расчитываем необходимые для оптимальной оценки параметры. Не зануляемся по дельте, а оставляем крен в сторону тренда, если для этого есть предпосылки в виде расчитанных статистик.

Учитывая пояснение А.Г. в комментариях к предыдущему посту, сформулировать задачу можно как попытку создания емких антиперсистентных систем, в рамках поиска статпреимущества, на сайз более 30 млн деревянных. Нулевой резалт не катит — трендовую систему можно просто по фильтру отключить.

( Читать дальше )

Цитата взята из презентации А.Г. и навеяна последним видео со Степаном Демурой в главных ролях. Неназванный фонд в Цюрихе, который приплачивает за нераспространение инфы, про оптимальный шаг дельта-хеджирования на проданной гамме. Ну вообще говоря да, стоимость опциона зависит от стратегии хеджирования базовым активом. Это плюс-минус то, о чем я вскользь упоминал в одном из предыдущих постов — альфа управление динамическим хеджированием БА на проданных краях. Например мы хотим системно продавать стрэддла по центру, за месяц до экспирации. Просто расчитываем необходимые для оптимальной оценки параметры. Не зануляемся по дельте, а оставляем крен в сторону тренда, если для этого есть предпосылки в виде расчитанных статистик.

Учитывая пояснение А.Г. в комментариях к предыдущему посту, сформулировать задачу можно как попытку создания емких антиперсистентных систем, в рамках поиска статпреимущества, на сайз более 30 млн деревянных. Нулевой резалт не катит — трендовую систему можно просто по фильтру отключить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал