Избранное трейдера Oleg Semushin

Недвижимость Петербурга. Русская Омаха

- 14 февраля 2016, 22:01

- |

Хочу узнать мнение петербуржцев: а какой район Питера или ближайшего петербургья вы считаете наилучшим по цене/качество/комфорт? И есть ли что-то лучше, чем Пушкин?

Например, на мой вкус, сносно жить можно только в Центре, Петроградке или Крестовском. Но там везде дорого. Всякие там Ладожские, Дыбенки, Купчина, Девяткины, Пионерские — это все пролетарские гетто в моем понимании. Где я ошибаюсь? Где хорошо живется в Петербурге?

- комментировать

- 83 | ★18

- Комментарии ( 195 )

"Вы хочите песен, их есть у меня" (алгоритмическая торговля на споте)

- 02 февраля 2016, 13:25

- |

В ходе обсуждения нашего управления на данном сайте, нас ни раз критиковали за высокие просадки стратегии «Суперриск». Как я уже неоднократно отвечал на эту критику: эту просадку можно легко уменьшить за счет вложения в эту стратегию части средств, а вторую часть либо самостоятельно разместить на депозитах и в облигациях, либо отдать в наши низкорискованные стратегии:

— арбитражная стратегия между фьючерсом на рубль-доллар и долларом на валютной секции (от 6000$ по курсу ЦБ);

— облигационная стратегия (от 10 млн. руб.).

С доходностью в первом случае на 1-3%% выше ставки ЦБ, а во втором — на 1-5%% выше доходности облигационных индексов ММВБ.

Однако в ходе переговоров с представителями иностранных инвесторов, наша компания столкнулась с их требованиями к активному управлению в России:

— инструменты: исключительно российские акции, производные на них и фондовые индексы, никаких валют и облигаций;

— доходность от 30% годовых (в рублях) с просадкой не более 15% на суммах от 10 млн. долларов и выше (это не значило, что они были готовы сразу внести такие суммы, но они однозначно дали понять, что долгосрочное сотрудничество с меньшими суммами им не интересно).

( Читать дальше )

Самый крутой трейдер!

- 02 февраля 2016, 00:15

- |

НАверно баян, но я под столом лежал особенно на 43 секунде.

Брокер ВТБ24 маржинколит покупателей опционов.

- 01 февраля 2016, 21:42

- |

Сегодня брокер ВТБ24 выпустил офигенную новость, о том как он всё хорошо придумал.

www.olb.ru/servnews/art_detail/1082538/

Просто ГО на бирже ВТБ24 уже не достаточно, они придумали своё КДС(коэффициент достаточности средств на срочном рынке). Вкратце смысл простой — денег на счёте для удержания позиций должно быть больше чем раньше, иначе начинают закрывать. И причём делают это они не после клиринга, а прямо во время торговой сессии!

Но как мы знаем вариационная маржа по купленным опционам может быть отрицательной внутри торговой сесси и только после клиринга, ГО уменьшается.

Простой пример: У вас 10тр. Вы на всё покупаете опционов. Внутри сессии цена опциона уменьшилась на один рубль. Ваш КДС стал отрицательный, и за вами приходит рискменеджер и начинает потихоньку продавать ваши опционы по рынку, пока КДС не станет положительным.

В результате этого гениального нововведения, брокер продал по рынку мартовские колы со страйком 85 и 90. Так как посчитал что данная позиция слишком рискована для меня как для трейдера так и вероятно потенциально несёт серьёзные убытки брокеру.

Грааль, специально для смартлаба

- 29 января 2016, 16:32

- |

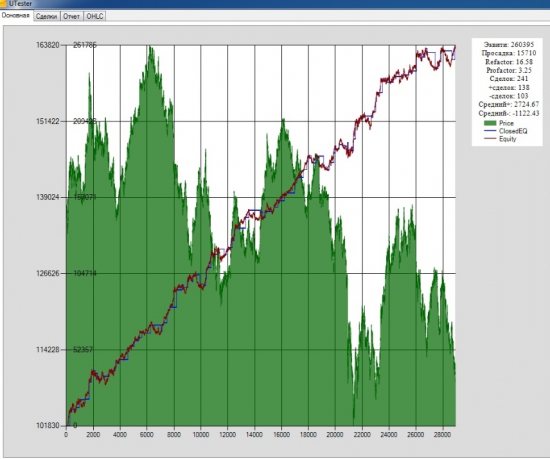

Начиная с этого дня буду публиковать на Смарт-Лабе торговую стратегию одного из трейдеров с уровнями входа-выхода и накопленной прибылью в пунктах. Торгует робот, стратегия трендовая, реверсная, то есть робот все время находиться в рынке, стопа как такового нет, когда цена доходит до стопа, позиция переворачивается. Есть установленный лимит потерь, при достижении которого торговля прекращается и робот уходит в кэш. Настроен он на основе максимальной просадки, которая достигалась при тестировании системы. Торгуется четыре инструмента: Фьючерс на доллар-рубль(Si), Фьючерс на индекс РТС(Ri), Фьючерс на Евро-Доллар(ED), Фючерс на Нефть(BR).

Результаты робота в тестере следующие:

( Читать дальше )

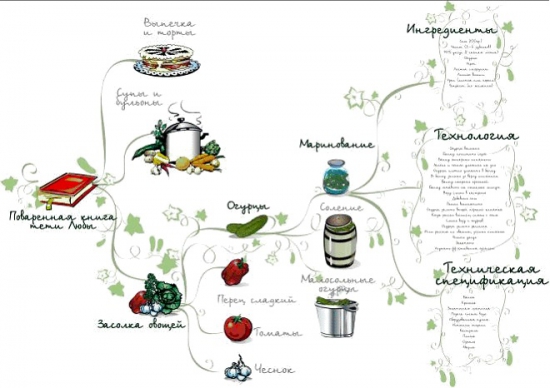

Си Шарп Алго. Часть2. Карта знаний

- 24 января 2016, 13:10

- |

Пост о том, что нужно знать алготрейдеру — программисту Си Шарп. Какими базовыми знаниями надо обладать для того чтобы писать Роботов в СтокШарп / ВелсЛаб / ТсЛаб Api / SmartCom Api. Это не про кубико-трейдинг. Это про программирование.

Пост полезен в первую очередь трейдерам начинающим свой путь в алго, как дорожная карта. Чтобы не возникало желания изучать SmartCom Api на следующий день после изучения базовых типов данных.

Это вторая часть из серии статей Си Шарп Алго. Начало здесь.

План статьи:

1) Кто такой программист

2) Проба сил

3) Базовые знания языка

4) Продвинутые знания

5) Заключение

( Читать дальше )

ОФЗ на долгосрок ( 3 года)

- 09 января 2016, 21:03

- |

Вошел в ряды ИИСовцев и решил прикупить ОФЗ на долгосрок

Взял 29011 ( по 102,89) и 29006 (по 103,25 от номинала соотвественно)

Почитал ветки на смарте и понял, что переменный купонный доход это в своём роде ловушка.

Высчитал выплаты на следующий перод (6 месяцев) ставку RUONIA и получилось в районе 13,5%, т.к облигации торгуются от номинала выше 3%, то есть риск, что они упадут до номинала, через полгода, а там и вовсе неизвестность.

В связи с этим вопрос :

— Подождать полгода и продать далее купить с меньшим % доходом но фиксированные или продать в ближайшие дни и сразу купить с фиксом?

— При покупке я заплатил НКД, могу ли я потерять, если продам по той же цене

Очень жду комментарий опытных людей

Опционы на амеркианские акции.

- 06 января 2016, 12:53

- |

Итак, погнали: CMG(NYSE) - акции компании Chipotle Mexican Grill, Inc. — начали серьезное падение с середины октября 2015 года.

К 29 декабря объемы вроде припали, какую-то поддержку нашли, но ожидаемая волатильность была на годовых максимумах. Пробуем продать волатильность и отсидеться получая прибыль от распада тетты.

( Читать дальше )

Юношам о рыночных неэффективностях и «граале»

- 29 декабря 2015, 14:58

- |

Этот пост я пишу в ответ на вчерашний пост «Торговая система: «Понедельник — день тяжелый»» комрада kedr_trade ( smart-lab.ru/blog/299659.php ), который, в свою очередь, вдохновился выступлением Билла Вильямса, кратко пересказанным тут http://smart-lab.ru/blog/292354.php.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал