Избранное трейдера Ruscash

Сколько стоил Мечел в 2004 году?

- 27 февраля 2015, 02:49

- |

29 октября 2004 года ОАО «Мечел» осуществило листинг американских депозитарных расписок (АДР) на Нью-Йоркской фондовой бирже.Одна американская депозитарная расписка представляет собой одну обыкновенную акцию.

Но почти во всех терминалах отображаются данные цены акций Мечел только с 2008 г. И мало кто имеет представление о стоимости акции за 10 лет.Примерная цена размещения — 7 USD. Компания выплачивала щедрые дивиденды и через полтора года акция стоила по 60 USD.

Нынешним курсом это 3600 рублей за 1 акцию.

Но американские инвесторы смотрят акцию в долларах, и видят они вот что:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 13 )

Направленная торговля опционами

- 24 февраля 2015, 02:34

- |

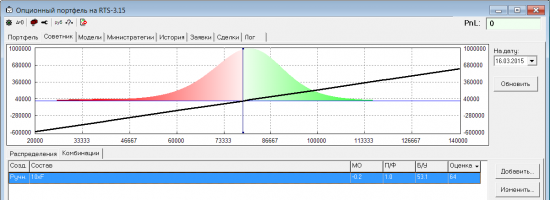

Предлагаю обсудить одну идею направленной торговли опционами. Прочитал о ней в книге «Опционы. Системный подход к инвестициям. С. Израилевич, В. Цудикман» (спасибо Стасу за наводку) и загорелся попробовать. Слегка доработал, частично реализовал и хотел бы поделиться промежуточными результатами. Буду рад любой критике, новым идеям и т.д.

Суть идеи в том, чтобы по распределению вероятностей оценивать различные опционные позиции и выбирать лучшие из них. Для иллюстрации рассмотрим позицию «голый фьючерс» на основе рыночного распределения:

Вот какие показатели можно рассчитать по распределению:

- Матожидание PnL (МО) — среднее PnL всех возможных исходов считается как интеграл произведения платежной ф-ции на экспу на функцию плотности

( Читать дальше )

Завтра ожидается шоу

- 23 февраля 2015, 16:56

- |

Да, действительно снижение рейтинга РФ от Мудяков — это сюжет из Кафки для думающих финансистов. Даже наши либералы вроде Кудрина говорят о том, что снижение рейтинга млообъяснимо. Но тем не менее факт остаётся фактом...

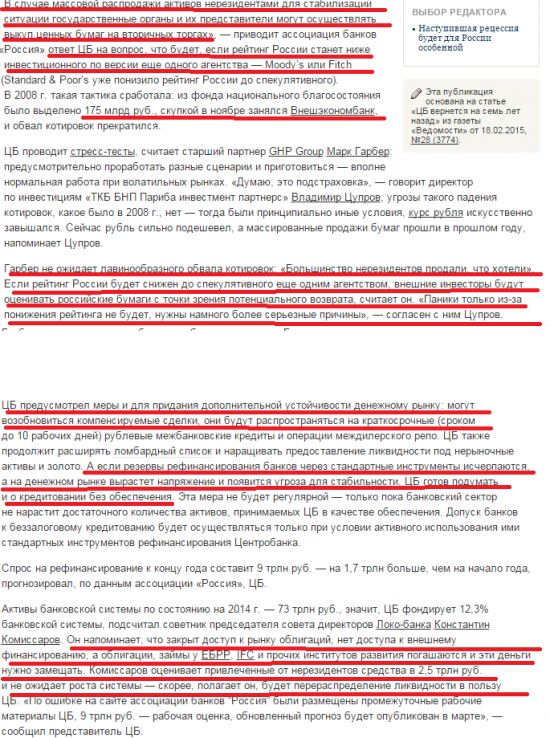

Не так давно просматривая утренние Ведомости наткнулся на новость, которая меня слекга удивила: Центробанк обещает скупать бумаги с рынка.Приведу скан статьи с моими выделениями важных моментов:

чему я удивлялся, когда читал? первое, на рынках благоприятная ситуация, а ЦБ готовится — ведь это так не свойственно готовиться ЦБ к предстоящим событиям. второе, а почему собственно должны снижать нам рейтинг? ведь и не такое бедственное фин положение у нас чтоб получить «мусор» от двух РА. Получили, следовательно тут политика а не бизнес.

Резюмирую, если завтра мы увидем ПУК вместо «чёрного вторника» то Защитники Отечества из ЦБ не зря праздновали этот день)))

Поздравляю коллег с 23-м февраля «Днём Защитника Отечества»

Еще раз о процентной ставке ФРС

- 22 февраля 2015, 17:23

- |

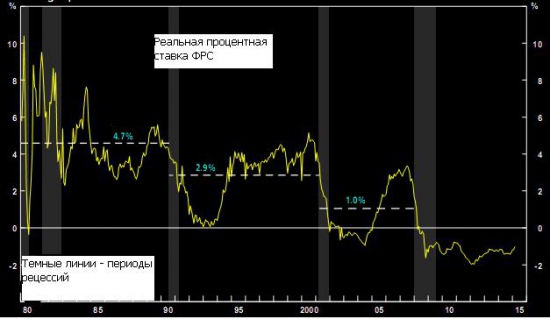

Хотелось бы еще добавить к предыдущей дискуссии о процентных ставках в США. Как мне представляется, некоторые связывают динамику процентных ставок, их повышение в данном случае и динамикой – ростом индексов S&P и DJ. Либо связывают с флуктуациями данных ВВП в сторону их повышения. В реальности же ФРС на это не обращает внимания и для нее в контексте повышения ставок важен рынок труда, где существуют серьезные отклонения от исторической нормы, несмотря на постоянно снижающийся показатель самой безработицы.

Еще раз хотелось бы обратить внимание на то, что с 1980 года на каждом бизнес цикле средняя реальная процентная ставка становилась все ниже и ниже. На графике видно, что в последнем бизнес цикле 2001-2007 она составляла уже всего 1%. Текущий жецикл начался фактически в 2009 году и продолжается уже более 5 лет, а реальная процентная ставка отрицательная. Затем, вместе со ставкой снижается и сам рост ВВП (см.график).

На графике видно, что в среднем в 1980-е и 1990-е рост составлял 3,1%, то по прогнозам бюджетного комитета Конгресса США на период 2015-2025 он будет уже только 2,1%.

( Читать дальше )

Где посмотреть исторические данные ГО?

- 22 февраля 2015, 00:15

- |

Баффетт дал сигнал на покупку России.

- 21 февраля 2015, 22:00

- |

«Я покупаю акции, когда лемминги бегут в другую сторону». (Уоррен Эдвард Баффетт)

Уоррен Баффетт, февраль 2015, Тульская область

Перед самыми выходными Moody's понизило рейтинг России до «мусорного», прогноз негативный.

Berkshire Hathaway Inc (компании Уоррена Баффетта) принадлежит 24,669,778 акций (11.5% капитала) Moody’s Corporation.

Баффетт – погнал леммингов в обрыв!

Мусорный рейтинг на ровном месте может вызвать хаос, обвал котировок российских акций и взлет доходностей долгового рынка.

Самый удобный момент — войти «большим и умным деньгам» в наш рынок, и Баффетт через офшоры (чтобы не привлекать внимание) сделает это.

«Дорогие» Exxon, ConocoPhillips, Phillips 66 и Suncor Energy – Баффетт продал в конце 2014 года, чтобы купить «дешевые» Газпром, Лукойл, Газпромнефть, Татнефть и Нижнекамскнефтехим…))

( Читать дальше )

Моя торговля

- 21 февраля 2015, 16:07

- |

Открыл лонг по РТС, вышебло по стопу. Убыток составил 1832 р. (риск 1% от депо). Сделка планировалась как внутредневная.

Немного позже открыл опционы PUT 5 шт. страйк 80000. Краткосрочная цель 85000, там или закрою позицию или переделаю в другую.

Ближе к вечеру трансформировал свою позицию в пропорциональный обратный пут спред:

( Читать дальше )

Ликвидность: в ожидании марта

- 20 февраля 2015, 17:47

- |

Уже некоторое время курс доллара имеет тенденцию к снижению, а цены на нефть плавно подрастают… В некоторых «головах», появляются мысли, что «пронесло» и «отпустило»… Хотел бы несколько «предостеречь»...

1. Как все помнят, ЦБР поднял ставку до 17% в середине декабря. Банки, борясь с оттоком средств с депозитов (и переход в долларовую/евровую «банку под подушкой») — резко подняли ставки по депозитам. И главное, многие банки (посчитав, что «17 процентная политика» не будет действовать год) самыми доходными сделали именно короткие, 3-х месячные ставки… А это = март 2015.

Не буду далеко ходить — Судостроительный банк — потеряв ликвидность = потерял лицензию. В марте, особенно, если курс доллара снизится к декабрьскому — прогнозируется большое погашение 3-х месячных депозитов. Поскольку эти банки вряд ли смогут предложить те 22-25% (при том, что ключевая ставка уже 15%, а в марте может быть еще изменение). Население, видя, что доллар/евро подешевели — перейдут в валюту (на лучшие времена). А мы получим проблемы банковской ликвидности...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал