Избранное трейдера Юрий

Доллар рухнул. Это ли не повод прикупить активы?

- 11 июля 2025, 08:07

- |

В последнюю минуту вчерашних торгов на Межбанке доллар рухнул сразу на 5,25% до 74,05 рублей. При этом сентябрьский фьючерс на Мосбирже так и остался в районе 80 рублей. То ли кто-то ошибся кнопкой, то ли намекнул нам на продолжение укрепления национальной валюты. Однако здравый смысл все еще говорит в пользу девальвации во второй половине года.

«Изучая исторические данные, можно заметить, что вторая половина года традиционно сопровождается ослаблением рубля.»

В течение последних 15 лет курс доллара повышался относительно рубля во второй половине года в 10 случаях из 15. Средний рост за этот период составил 11,4%. Вот и получаем потенциальную рост курсов валют. Какие инструменты помогут защитить капитал от последствий девальвации рубля?

🇨🇳 Юаневые инструменты

На Мосбирже представлены три валютные фонда ликвидности от ВТБ (CNYM), Атона (AMNY) и Сбера (SBCN). Довольно консервативные инструменты, но крайне удобные. Также можно рассмотреть юаневые облигации. 6-й выпуск облигаций Русала с эффективной доходностью в 6,9% и датой погашения в октябре 2026 года и12-й выпуск Металлоинвеста с доходностью в 7,4% и датой погашения в феврале 2027 года.

( Читать дальше )

- комментировать

- 4.5К | ★6

- Комментарии ( 7 )

Стратегия 5-ти летней доходности MCFTR

- 02 мая 2025, 14:05

- |

Стратегия заключается в инвестировании в индекс IMOEX сроком на 5 лет, когда доходность IMOEX с дивидендами (индекс полной доходности MCFTR, включающий дивиденды) за последние 5 лет снижается до 30% или падает ниже 0. Такая стратегия на российском рынке неоднократно приносила 180% за 5 лет или 23% в год (CAGR).

На графике представлена динамика 5-ти летней доходности индекса MCFTR за период с 31.03.2008 по 30.04.2025. Каждая точка на графике означает доходность индекса MCFTR за 5 лет с интервалом в 1 месяц.

Источник: Мосбиржа, расчеты автора

Наибольшую доходность за 5 лет (420%) можно было получить в марте 2008, вложившись пятью годами ранее – в марте 2003. Худшая доходность – минус 21% была в мае 2013, соответственно, получили убыток те инвесторы, которые инвестировали на пике рынка в мае 2008.

Обоснование стратегии с позиции поведения инвестора: доходность портфеля растет — инвестор его держит; рынок начинает снижаться – инвестор продолжает держать до болевого порога или пока не устанет ждать роста стоимости портфеля из-за наступившего на рынке боковика; рынок падает еще ниже — инвестор продает акции; рынок разворачивается, приходят другие инвесторы и цикл повторяется заново.

( Читать дальше )

Мы близки к дну по рынку? Поведенческий анализ инвесторов и трейдеров

- 15 апреля 2025, 17:11

- |

Сегодняшние рассуждения, и новостной фон в последние недели, заставили меня провести мини-аналитику по настроениям трейдеров. И по этим данным можно сделать вывод, что мы сейчас крайне близки к очень позитивным новостям и, как следствие, дну по рынку.

Ниже представлен график по доходности 15 летних ОФЗ (всеми любима 238), на котором красным пунктиром — день заседания ЦБ 21 марта, оранжевым пунктиром — 11 дней до заседания (то бишь 10 марта и 14 апреля, мы же хотим понимать, что будет 25 апреля). Снизу под графиков нанесены бычьи результаты опроса тг-канала headlines по настроению у инвесторов и трейдеров.

Коротко про эти опросы. Они проводят опросы регулярно, и на истории дно по рынку было в моменты низов по бычим настроениям и хаях медвежьих настр. (ниже 40% по бычке и выше 35% по медведям) см. графики ниже. Пару слов о ситуации в декабре — бычка 35% и медвежьи 41%.

А также я указал красными линиями — дни перед заседаниями ЦБ, а оранжевыми линиями — примерно 10 дней до заседания ЦБ, чтоб понимать, в какой ситуации мы сегодня.

( Читать дальше )

Открытые позиции по фьючерсу MIX физ. и юр.лиц

- 06 апреля 2025, 00:55

- |

Дорого вечера всем.

Сегодня мы попробуем сопоставить движение индекса IMOEX с «открытым позициями по фьючерсу MIX» физических и юридических лиц, которые предоставляет мос. Биржа: https://www.moex.com/ru/derivatives/open-positions

Напомню вам, что ранее мы уже проводили такое исследование для котировок USDRUB и фьючерса Si, а также для котировок акций Сбербанка с фьючерсом SBRF .

Итак, давайте посмотрим на изменение открытого интереса (ОИ) по фьючерсу MIX с конца 2019 года:

фулл - https://i.imgur.com/VGjKRj5.png

Здесь оранжевым цветом показан общий ОИ, а синим ОИ физ.лиц. (т.е. количество Long + Short контрактов физ. лиц.). Оба показателя сильно выросли за эти годы.

А теперь давайте построим зависимость соотношения Long\Short позиций юр.лиц и физ.лиц от котировок индекса IMOEX. Вот что получилось для юр.лиц.:

( Читать дальше )

Лучшие бумаги недели. Выпуск 711 – обновления для пятницы

- 04 апреля 2025, 08:01

- |

Лучшие бумаги недели. Выпуск 711 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 27.03.2024 по 03.04.2025. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 04.04.2025.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Обратите внимание на таблицу 1: за прошедшую неделю выросли всего 2 бумаги. Это очень плохой сигнал, по моей статистике это означает то, что, скорее всего, и следующая неделя закроется падением. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

( Читать дальше )

Сколько можно заработать на бирже?

- 02 апреля 2025, 08:48

- |

Посчитаем, какие доходности существуют.

В прошлом посте говорили, о трудностях на пути приумножения капитала на рынке. Сейчас посмотрим альтернативы.

Это часть цикла постов, с целью подсветить одну из траекторий формирования личного капитала через инвестиции и возможно трейдинг.

Это не научная работа, не подходите к тексту исключительно с позиции точности формулировок.

Пройдемся по доходностях классов активов, ориентируясь на реальную доходность за вычетом инфляции.

Валюта

У части российских инвесторов, державших доллары в 2014 году или в 90е есть искажение восприятия о постоянном обесценении рубля, но на длинном интервале курсы, как правило, отражают разницу в инфляции, что в целом подтверждается за последние годы.

Но из-за неравномерности процесса ослабления рубля эта ошибка восприятия достаточно устойчива.

Да, я понимаю, что иллюстрация выше, это упрощение, такие предпосылки верны пока нет изменений в других важных компонентах модели, в наше время они есть, например набивший всем оскомину значимый рост М2 в России в последние годы.

( Читать дальше )

Началась коррекция (падение с max 25 02 2025г более 10%) Статистика коррекций по индексу Мосбиржи с 2004г.

- 29 марта 2025, 11:07

- |

Началась коррекция

Коррекцией называется

падение рынка с максимума

более 10%

С 25 02 2025г. (индекс Мосбиржи 3371)

до закрытия 28 03 2025г (индекс Мосбиржи 3006,83),

за 32 дня индекс Мосбиржи упал на 12%

Статистика по индексу Мосбиржи с 2004г.

Падения от 12% с максимума

За 21 год, сейчас 30е падение от 12%.

Средняя глубина коррекции = 24%

Статистика коррекций сама по себе

не поможет получить сверхприбыль.

Но некоторым поможет

избавиться от чрезмерного оптимизма и

реально смотреть на тенденции рынка.

Поиск ликвидных облигаций на питоне

- 25 марта 2025, 03:59

- |

На Московской бирже торгуется более 2500 облигаций, но большая часть из них неликвидна — в стакане почти нет предложений и сделок совершается крайне мало. Это затрудняет покупку и продажу таких бумаг. При этом известные мне публичные сервисы не суммируют объемы торгов за период, поэтому сложно быстро найти облигации с высокой ликвидностью.

Пять лет назад написал Node.js-скрипт, затем адаптировал его для Google Таблиц, а теперь разрабатываю Python версию. При помощи сообщества на GitHub эта Python версия идёт к созданию полноценной библиотеки с расширенными возможностями: автоматический поиск ликвидных облигаций, расчет денежных потоков, сбор новостей по эмитентам и вычисление оптимального объема покупки. Все это направлено на помощь простым инвесторам, вроде нас с вами, чтобы оперативно находить выгодные инвестиционные инструменты и принимать решения на основе актуальной информации.

Критерии выбора ликвидных облигаций на Московской Бирже

Ликвидность это один из ключевых параметров, поскольку даже высокодоходная бумага бесполезна, если её невозможно купить. В моём скрипте для поиска облигаций используются несколько основных критериев:

( Читать дальше )

Лучшие бумаги недели. Выпуск 708 – обновления для пятницы

- 14 марта 2025, 07:55

- |

Лучшие бумаги недели. Выпуск 708 – обновления для пятницы

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 06.03.2024 по 13.03.2025. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 14.03.2025.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по пятницам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

( Читать дальше )

Что в портфеле у провинциала?

- 08 марта 2025, 16:58

- |

Здравствуйте! Судя по количеству просмотров последнего поста и количеству комментариев под ним, тема инвестиций в приобретение гаража у кого-то вызывает восторг, у кого-то явное отторжение. Но равнодушных было мало)).

Сегодня расскажу о том, что в биржевом портфеле.

Портфель буду показывать без учета замороженным активов, стоимость которых в момент заморозки оценивалась примерно в 700 тр, сейчас это уже наверное больше 1 млн. Но какая разница, сколько денег я не получу))).

Инвестирую с конца 2019. Немного зашел перед Ковидом, на ковидном падении сильно нарастил позиции. С тех пор всегда на рынке. На пике портфель на фонде был 4,5 млн (осенью 2021). Потом часть заморозили, а часть вывел под покупку авто и второй квартиры.

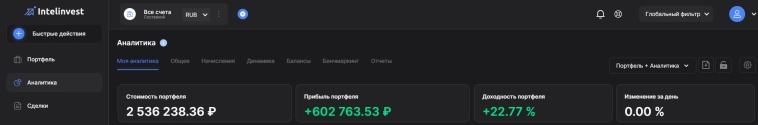

Пробовал показать портфель через ВТБ, но там очень ущербный интерфейс. Поэтому ради вас, дорогие читатели, пришлось раскошелиться и купить за 4200 годовую подписку IntelInvest, залить портфель туда. В итоге получается следующее.

Прибыль 602,763 р неправильная. В ВТБ показывает примерно 435,000 р. Но и это неверно. К сожалению, портфель пережил несколько переездов, в том числе продажу с ИИС активов, переход с Открытия в ВТБ, часть счета пришла из Инвест Палаты. И даже был перевод $7K с Interactive Brokers. Поэтому сколько тут реально прибыли за 5,5 лет — одному богу известно. Но точно существенно больше 602,763 р.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал