Избранное трейдера q123

Второе выступление Ларисы Морозовой на конференции смартлаба

- 21 мая 2016, 17:31

- |

- комментировать

- ★40

- Комментарии ( 24 )

Контртрендовый робот на индикаторе Bollinger Bands под Quik

- 21 мая 2016, 12:20

- |

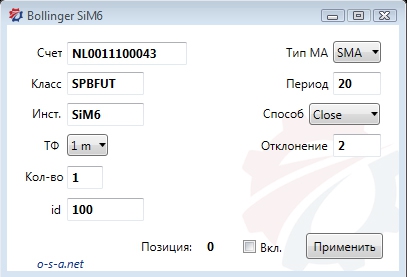

Представляю вашему вниманию контртрендового робота на основе индикатора Bollinger Bands. Данный робот позволит вам торговать в промежутки боковика и высоковолатильной ситуации на рынке.

Робот анализирует цену относительно индикатора и принимает на основе этого торговые решения, позволяя тем самым автоматизировать торговлю.В этой статье расскажу, как запустить робота и опишу торговый алгоритм, реализованный в механической торговой системе (МТС).

План:

1) Как установить робота на основе Bollinger Bands под Quik;2) Как использовать;

3) Заключение

1) Как установить робота

Разархивируйте и сохраните в удобном месте. Для запуска нескольких копий сделайте доп. копии папок робота и установите с

( Читать дальше )

Хочу поменять брокера ПСБ на ВТБ24

- 21 мая 2016, 11:33

- |

Мой брокер ПСБ. С этого года его нововведения меня не устраивают. У меня обычный счет (не ИИС), дивиденды вывожу всегда, каждый год — это святое, остальное реинвестирую. Брокер ПСБ исправно, хотя позже почти всех других брокеров, деньги зачислял на текущий счет в банке ПСБ. То, что позже на несколько дней, еще терпимо для меня, так как эти деньги идут на жизнь, и я, чтобы не платить комиссию банку за вывод, обычно закидывал их на вклад еще на месяц и затем снимал наличными без комиссии.

С этого года, ПСБ брокер решил зачислять дивиденды, уже очищенные от налога на брокерский счет. Позвонил брокеру, спросил, что хочу снимать только сумму дивидендов, на что получил ответ, ну мы с вас спишем еще раз налог, так как у вас прибыль по счету. В принципе, понятно, что этот налог спишут в 20-х числах января 2017, так как я кроме дивов с брокерского счета ничего не собираюсь выводить, но сумма дивидендов уже очищена от налогов и получается, что те деньги, которые я заплачу как налог, могли бы быть реинвестированы до января 2017 года и на них могла бы быть получена прибыль, либо убыток, тогда придется ждать возврата излишне уплаченного налога, а значит, надо писать заявление итд итп — неохота.

( Читать дальше )

Риски при разорении брокера и лишении банка брокера лицензии

- 19 мая 2016, 08:38

- |

Может кто еще какие нюансы может сказать по поводу рисков, о чем никто не говорит...?

Хотите знать, как рискнуть 60% депозита на сделку с соблюдением риск менеджмента? Продолжение.

- 17 мая 2016, 20:06

- |

В предыдущем посте я рассказал. Как определить величину позиции с использованием риск менеджмента. Откуда берутся конкретные значения. Показал, что всем известные значения 2-5% от депозита не соответствует истине. Дал вот такие формулы:

Количество лот на сделку:

Л= Д/(Ц+Н*(С1-С2))

Расшифровка переменных, как и понимание самой формулы в предыдущем посте.

Есть другие факторы, которые мы еще не учли. Но которые так же должны учитываться при риск менеджменте.

В прошлый раз я опустил проскальзывание и комиссию брокеру за сделку (обозначим — К). Их нужно прибавить к (С1-С2)

Соблюдение риск менеджмент предполагает. Что в течении длительного времени (год) мы не прейдем к ситуации. Когда на счете не окажется денег для продолжения торговли. Не смотря на то, что эти совокупные события, по сути, не превратили доходную стратегию в убыточную.

Существуют риски, которые непременно присутствуют на рынке. Которые могут привести к тому. Что наш максимальный стоп увеличится по не учтенной нами ситуации. У меня был случай. Когда я торговал Магнит (мой первый опыт). За три дня я сделал некую прибыль на лонговой позиции. После рынок изменился, РТС падал. Я принял решение шортить Магнит. Через 30 минут от моего открытого шорта вышла новость о доходности магнита за полугодие. Это привело к тому. Что котировка сгепировала вверх, перепрыгнув мой стоп. Увидев это, я закрыл позицию с тем убытком, какой давал мне рынок. Он составил всей 3-х дневной прибыли. И превышал мой стоп в 5-6 раз. На тот момент мне и в голову не приходило учитывать такой форс мажор. Более того, такого типа новости не редко выходят по размытым датам и времени.

( Читать дальше )

Пополнение исс второго типа с другого брокерского счёта через опционы

- 17 мая 2016, 09:18

- |

Собственно схема.

С брокерского счёта иис второго типа, который будете пополнять, выставляет заявку на продажу опциона дорого — 2-3 тц.

Со счета- донора этот опцион задорого покупаем.

Потом со счета-донора выставляемых заявку на продажу купленного опциона по ТЦ и со счёта ИИС откупаем проданные опционы.

Повторять, пока не будет достигнута нужная сумма пополнения/прибыли на счёту иис второго типа.

При этом на счете-доноре на того облагается база уменьшится на сумму пополнения.

Подводные камни:

1. Пополняемый иис и счет-донор должны быть на разных людей.Но думаю, счёт иис жены или тёщи так пополнить можно.

2. Вывести «прибыль» можно только через 3 года с даты открытия иис.

3. В течение срока действия иис второго типа в валюту уйти будет невозможно, хотя валютные фьючерсы можно покупать(но контанго порядка 11% в год).Риск, что рубль шлепнется, и большая часть сэкономленных налогов сгорит.Можно ли покупать валютные облигации на иис — в этом я не уверен...

4. Потенциально такая схема подпадает под определение манипулирования ценой, хотя о фактах наказания за такую практику в РФ я не слышал.

Хотите знать, как рискнуть 60% депозита на сделку с соблюдением риск менеджмента (мани менеджмента)?

- 16 мая 2016, 19:21

- |

Хотите знать, как рискнуть 60% депозита на сделку с соблюдением риск менеджмента (мани менеджмента)?

Есть пресловутое правило. Рисковать на сделку можно 2-5% от депозита. Это правило передается из рук в руки, как в строительстве ГОСТы. При этом никто отдает себе отчет. Откуда эти цифры взялись. По факту, эти значения далеко от истины. И хороши только для начинающих. Впрочем, для начинающих я рекомендовал бы не более 0.5% и меньше от депозита. По всем известным причинам.

В чем суть проблемы риск менеджмента и мани менеджмента? Проблемы мани менеджмента весьма обширны, и о нем не эта статья. Риск менеджмент – это главная составляющая мани менеджмента. Об этом и поговорим.

Какая главная и основная цель риск менеджмента? Представьте. У нас есть некая стратегия. На которую мы выделяем некую сумму – депозит. Наша задача совершить большое количество сделок, сделав прибыль. При этом не потерять слишком много, что бы не изменить доходность стратегии или убить ее. Если в большинстве случаем именно так и произойдет. Значит, наш риск полностью оправдан. Не совсем. Есть и вторая задача. Это создать максимальную прибыль, какую мы можем выжать из стратегии. Если мы будем придерживаться 5% риска вместо 10%, мы получим доходность в два раза хуже. А что, если использовать 60% на одну сделку? Деньги в глазах появились? Скажите, нереально? Ничего подобного. Просто Вы не умеете считать величину риска.

( Читать дальше )

Немного о мани-менеджменте

- 16 мая 2016, 15:22

- |

Мани-менеджмент- система управления капиталом. Простыми словами говоря, мани-менеджмент- это правила, по которым мы будем распределять объемы сделок, управлять рисками, делать результат в биржевой торговле более предсказуемым.

Систем управления капиталом существует множество, но у всех есть одна убщая черта: вкладывать в сделку нужно не более 4-5% от депозита. Значит, если у наш депозит равняется 1000 условных едениц, то рисковать в одной сделке мы можем только 40-50. Сделано это для того, чтобы мы за несколько убыточных сделок не слили наш депозит. Ведь для трейдера главное, чтобы у него было завтра. Капитал для трейдера- это как армия, которой он управляет. Потери не должны быть критическими. Трейдер всегда должен помнить, что рынок предоставит ему еще тысячи возможностей для торговли, но только при условии, его его армия будет в боевой готовности.

( Читать дальше )

НДФЛ с валютных операций на Мосбирже. Спите спокойно.Все не так страшно!

- 16 мая 2016, 10:21

- |

Никогда не было и вот опять Минфин разрозился очередным письмом. Видимо кто-то написал — вот они и ответили. Опус называется «Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 27 апреля 2016 г. N 03-04-05/24391 Об уплате НДФЛ при совершении операций с иностранной валютой на единой торговой сессии межбанковских валютных бирж»

Попробую ответить и я. Уже Минфину. С преамбулой данного письма я согласен. Действительно валюта это имущество, и поэтому, как и любая операция с имуществом доход подлежит налогообложению НДФЛ, если не одно НО и весьма существенное. Цепочка определения, что валюта это имущество состоит в том, что НК отсылает к ГК, а ГК для определения понятия валюта отсылает к «Закону о валютном регулировании и контроле». Дословно как это написано в письме «В соответствии с пунктом 2 статьи 38 Кодекса под имуществом в Кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом Российской Федерации (далее — Гражданский кодекс). Поскольку согласно статье 141 Гражданского кодекса и подпункту 5 пункта 1 статьи 1 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле» иностранная валюта признается имуществом, налогообложение доходов при совершении операций с иностранной валютой производится исходя из положений Кодекса, предусмотренных для налогообложения доходов физических лиц, полученных от продажи имущества, включая положения статей 220, 228 и 229 Кодекса.»

Дело в том, что валюта на брокерском счету это собственно не валюта ( то же самое можно и сказать и про рубли на брокерском счете – это то же не предмет закона ). Законодатель ( вполне справедливо ) считает валютой только те денежные средства, которые могут служить как средство платежа. А средством платежа они могут быть только или в наличном, безналичном виде или в виде ЦБ. Режим брокерского счета это не режим счета банковского – с брокерского счета Вы не можете совершать платежи третьим лицам. Данный счет служит для расчетов по сделкам с ЦБ и ФИСС. Закон есть закон и он дает определение, что валютой может считаться или наличная валюта или валюта на банковском счете и ( или ) вкладе ( пп 2. п. 1 ст.1 Закона о валютном регулировании и контроле в РФ ). А господа из Минфина ссылаются на пп.5 п.1 ст.1 а именно, что «валютные ценности — иностранная валюта и внешние ценные бумаги». Но у валюты есть определение в пп.2. 5 подпункт только вводит дополнительный термин как валютные ценности. Из указанного следует только то, что если Вы купили валюту на бирже и перевели ее на банковский счет, то вот эта переведенная валюта и будет собственно валютой в понимании закона. И если Вы ее продадите с банковского счета, то это налогооблагаемая база.

( Читать дальше )

Секретный финт Джона Боллинджера. Часть I

- 13 мая 2016, 13:32

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал