Избранное трейдера Капитан Очевидность

Путь трейдера...

- 04 июня 2018, 10:50

- |

Во-первых, остаться трейдером и получать доход от прямых инвестиций. Торговать на биржах акциями, деривативами, да ещё много чем. Быть свободным в выборе решений. Жить в свободном графике и не отчитываться перед начальством. Я сейчас не говорю за то, чтобы жить с рынка, но за работу частным трейдером. Минусами могут служить — отсутствие доходов, как таковых. Отчитываться придётся не перед начальством, но перед собой точно. Да и времени свободного в большом количестве у частного трейдера отродясь не было.

Во-вторых, работа с околорыночными инструментами. Они включают в себя различные обучающие программы, продажу роботов, «граалей». Ведение видеоблогов, развитие сайтов. Все то, что имеет цель получение доходов не через спекуляции на биржах, а создание контента около них. Исключением могут служить блоги, целью которых является пиар и хобби. Минусы в этой деятельности тоже есть, но они не очевидны. Негативное отношение сообщества — да. Отсутствие времени на биржевую торговлю — естественно. Сомнительная сумма доходов — тоже присутствует. А вот плюсы каждый отметит свои. Для меня они также сомнительны, как и деньги, которые можно получить.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 32 )

Боязни в трейдинге, которые приведут вас к СЛИВУ депозита

- 03 июня 2018, 15:24

- |

Неопытный трейдер ( к коим я себя и отношу) перед решением открыть позицию испытывает ряд страхов, которые блокируют его рациональное мышление, включая в процесс анализа весомую долю эмоциональной составляющей, что в итоге отражается не в лучшую сторону в его стейтменте, так как трезво оценивать текущую ситуацию на рынке и обрабатывать новую поступающую информацию уже проблематично.

Я попытался выделить свои боязни, которые в моем понимании приводят к боли и мешают мне открыть сделку. Проработка каждого страха, поиск причин и решений как их минимизировать, способно дать вам некоторый плюсик к математическому ожиданию системы в целом.

Мои болячки:

-страх потерять деньги

-страх оказаться неправым (не работает система принятия решений)

-страх, что цена сорвет стоп-лосс и после этого пойдет в нужную сторону

-страх, что неверно сделан анализ и следовательно текущая рыночная ситуация не подходит под критерии системы

-страх, что в проанализированную ситуацию вмешается более крупный игрок и сломает изначальную идею

-страх, что точка входа не по самой лучшей цене

-страх, что неверно просчитан потенциал в сделке и цена развернется в сторону входа до достижения тейк-профита

-страх большого проскальзывания при срабатвании стоп-лосса либо не срабатывание стоп-лосса

-страх рано закрыть сделку упустив большую часть потенциала

-страх, что не заберут в сделку (если вход планировался лимитным ордером)

Прописывать проработку в общий доступ к сожалению нет желания! Считаю, что каждый сам для себя должен найти ответ. Пищу для ума предоставил.

Какие страхи вы еще можете выделить? Пишите в комментах, расширю список.

Алго. Реализация желаний.

- 02 июня 2018, 23:52

- |

Сверхчеловеки которые расшифровали рынок и перевели его в код.

Ниже немного сарказма и иронии, но у меня всегда так.

На самом деле все просто.

Нужно определить условия входа в сделку и условия выхода.

И все, ты стал алго.

Далее. Нужно прогнать идею на истории.

Хотя бы 10 лет, хотя бы 10 инструментов.

Поигрался с параметрами, из десяти вытащил три инструмента, которые показали гладкую эквити с доходностью от 50 годовых.

Совмещаешь доходность трех инструментов в один график и получаешь что то вообще невообразимо красивое.

Но и этого мало. Ты меняешь условия входа выхода и повторяешь манипуляцию.

Теперь ты алго с доказанной на истории доходностью и несколькими стратегиями. Сидишь себе, любуешься графиком доходности, постишь на СЛ, поглядываешь на остальных свысока.

Скачал котировки американского рынка и ты вышел на международный рынок.

Как бы можно требовать много денег за печатный станок.

Только дадут ли.

Любые совпадения случайны. Ни один Грааль не пострадал в процессе написания текста.

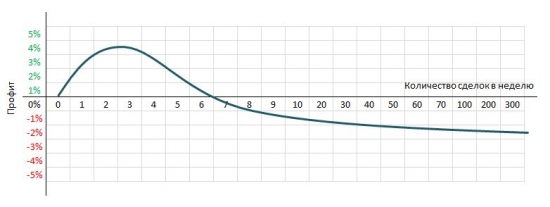

Чем реже, тем лучше! Удавка лудомана.

- 02 июня 2018, 23:20

- |

Усредненные периоды редкого рукоблудия (1-5 сделок в неделю) давали некий усредненный профит. Частое рукоблудие давало стабильный слив. Полезно бывает посмотреть взад, чтобы увидеть правильное направление движения вперед. Теперь точно всё… с лудоманией покончено раз и навсегда!))

( Читать дальше )

Прибыльный Алготрейдинг. Миф или Реальность?

- 02 июня 2018, 15:16

- |

Человек не один год потратил на разработки с командой и разочаровался. Внизу приводится печальный опыт известных персонажей.

Прочитав этот пост на меня нахлынули воспоминания о своем неудачном опыте в этом долгом и нудном занятии. Сразу автоматом проверил все свои алгоритмы ещё раз на предмет возможной поломки. И отдельных основных ее частей. Подгрузил прошлые системы, которые были списаны из-за выхода из строя. Сразу автоматом возник вопрос, а нужно ли продолжать, если опыт у многих отрицательный или может купить облигаций и сидеть до очередного обвала на фондовом рынке, аля 2008 или 2014-2015, накупив на дне за бесценок много хороших бумаг, после чего просидеть года два или три? Хороший вопрос.

Выводы против занятия алготрейдингом:

1. Если почитывать подобные статьи, то можно и не начинать тратить на это время, тем более что время нужно огромное количество! И такие статьи очень часто стали появляться.

2. Действительно, ведь нет ни одного мультимиллионера или миллиардера, кто заработал бы исключительно на алготрейдинге. Если неправ, приведите пример!

( Читать дальше )

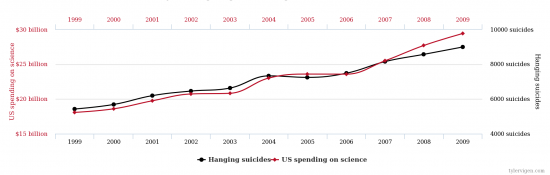

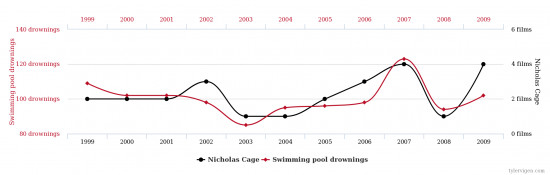

Безумные корреляции

- 02 июня 2018, 14:27

- |

— Затраты США на науку, космос и технологии / Суициды путем повешения и удушения. Корреляция 99,79%.

( Читать дальше )

О глобальной стратегии в трейдинге

- 02 июня 2018, 12:38

- |

Сегодня я осознал, что не заработал за 3 года на бирже главным образом потому, что у меня была неправильная глобальная стратегия или моней-менеджмент.

В 2014 году я купил Мечел на 60 тыс рублей (1000 $) по 15, а избавился по 27. Сейчас он стоит 160 рублей. Упущено около 600 тыс (10 000 $) прибыли.

Также, когда я начинал трейдить, первое что я купил были Сбербанк по 70, Газпром по 140 и Мегафон по 1100. Сейчас Газпром и Мегафон остались на месте, а Сбербанк стоит в 2 раза больше.

Друг мне советовал купить Аэрофлот по 30 рублей, я купил и тут же продал по 31, сейчас он стоит 150, а доходил до 180.

Затем в 2016 году я изучил блокчейн и хотел купить на 60 тыс рублей (1000 $) Биткоин за 600$, сейчас он стоит 6000$, а доходил и до 20000$. Упущено около 500 тыс руб. прибыли.

Вместо всего этого я торговал фьючерсами внутри дня и потерял за это время 500 тыс. на роботах и ручном тильте. Хотя стоит признать, в итоге я научился таки хотя бы не терять. В 2016 году я закрыл год в небольшой убыток в 50 тыс, совершив множество сделок. А в 2017-ом в моменте у меня было около +50% к счету, но год закрыл в небольшой плюс после вычета комиссии.

( Читать дальше )

Съём и ипотека

- 02 июня 2018, 11:26

- |

Мой опыт.

Я приехал в Москву в 97-м. Ну, как приехал, вернулся с учебы. Но, фактически, это стало самостоятельной жизнью (с родителями жить не стал).

С 97-го по 2007 я слонялся по съемным хатам.

С 2007 по сей день живу в своей квартире, которая была куплена в ипотеку, и уже выплачена.

Так что опыт есть, и таки вот что я скажу.

1) Как бы ни планировал человек свою аренду, жизнь будет сложнее, и не в его пользу. За 10 лет я переезжал 6 раз. И всегда хотел жить в квартире постоянно. Но планы — планами, а реальность — реальностью. 6 переездов, куча потеряных вещей, куча денег на докупку чего-то нужного.

2) Въехав в свою квартиру и потратив энное количество денег на обустройство, сейчас я понимаю — с тех пор расходов у меня больше нет. Почти совсем. И не будет. Потому что всё куплено, один раз, и, возможно, навсегда. Я покупаю очень хорошие вещи (мебель в том числе) в дом, потому что знаю — это себе и навсегда (ну, на мою жизнь).

( Читать дальше )

Новичок у вас дома - ничего не понимаю в фондовом рынке.

- 02 июня 2018, 10:45

- |

Вопрос: разве можно на фондовом рынке РФ рассматривать долго и средне срочные инвестиции?

Что я как новенький тут увидел:

Лариса Морозова — это такая «конфетка», которая очень красиво так обёрнута, но я понимаю, что я точно не смогу мыслить как она, и если буду слушать или читать её выступления, ничего не заработаю. Очевидно, что если она и зарабатывает реально, то она покупает ДО того как расскажет об этом другим (они и сама так говорила, кстати). — То есть, читая её, в плюсе особо не будешь.

Индекс ММВБ-10: в период с 2008 по 2018, это в среднем: 3-4% годовых + 2-3% дивидендов — %налоги -%комиссии = проигрыш депозиту

Грааль №1: фундаментальный анализ. Я думал это круто, но потом я понял, что все фундаментальные вещи уже учтены в цене акций. Не нужно думать что на рынке все дураки сидят, один я умный припёрся, посмотрел P/E — и стал умнее рынка.

( Читать дальше )

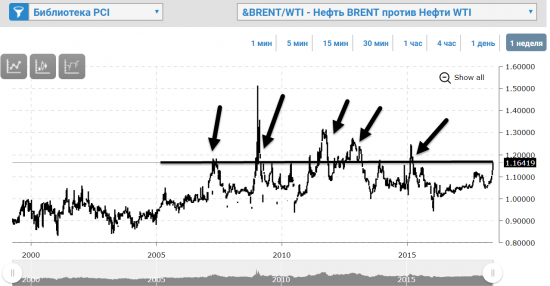

Спред wti-brent на истории и его последствия

- 01 июня 2018, 23:04

- |

Теперь попробуем посмотреть в какие периоды для цен на нефть это происходило:

Как видим такое расширение спреда и соотношения происходит в моменты рынка близкие к ключевым разворотным точкам рынка. Это точка после коррекции 2007 года. Точка перед кризисом 2009. долгосрочные хаи по нефти 2011-2012 годов. И 2015 год когда нефть нащупывала своё дно. Исходя из этих аналогий можно предположить, что нас ждёт сильное движение по нефти. Как правило это было движение противоположное последней короткой сильной тенденции. В настоящее время это рост ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал