SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mio-my-mio

Уильям Дж. О'Нил "Как делать деньги на фондовом рынке"

- 17 июня 2011, 13:19

- |

Рецензия на книгу «Как делать деньги на фондовом рынке» — Уильям Дж. О'Нил (Скачать)

Несмотря на попсовое название, это очень полезная книга для всех трейдеров без исключения. Хотя она и ориентирована в основном на западных инвесторов, но и отечественные спекулянты тоже почерпнут для себя много интересного. Большое внимание уделяется психологии во время торговли, правилам управления капиталом. Книга написана легким языком, не перегружена техническими тонкостями, содержит много интересных фактов, афоризмов.Вот, например: «Один великий трейдер однажды заметил, что на рынке есть только две эмоции: надежда и страх. „Единственная проблема, — добавил он, — заключается в том, что мы надеемся, когда должны бояться, и боимся, когда должны надеяться“».

Ещё близки оказались несколько типичных ошибок, которые совершает большинство инвесторов, обобщенные в книге:

- Упрямое удерживание убыточных позиций, когда убытки очень малы и кажутся приемлемыми

- Покупка во время снижения цены (ловля падающих кинжалов)

- Усреднение убытков

- Стремление сделать быстрые и легкие деньги без того, чтобы производить необходимую подготовку и анализ рынка

- Фиксация маленькой быстрой прибыли и удержание убыточных позиций

- Концентрация на том, что и когда покупать, непонимание, когда и при каких условиях продавать

- Неспособность сформировать собственное мнение при принятии решения, попадание под влияние толпы и «аналитиков»

- комментировать

- ★13

- Комментарии ( 9 )

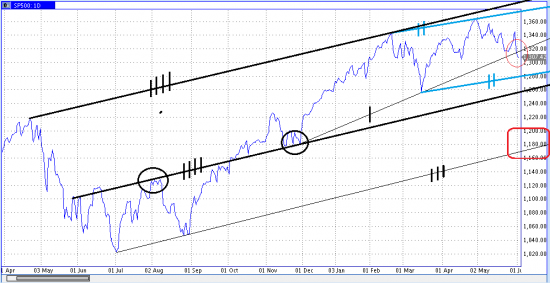

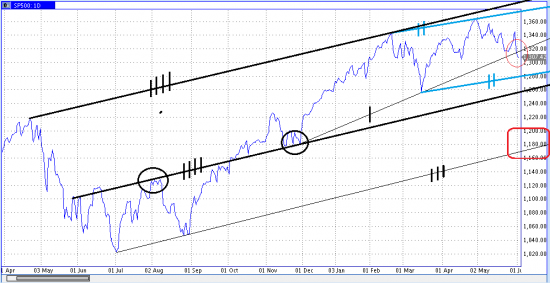

SnP 500 Index - Гудбай Америка 2.

- 10 июня 2011, 18:00

- |

Первый раз писал, что технически Амеры могут сотворить поддержку №2 тут:

http://www.smart-lab.ru/blog/mytrading/7708.php#comments

Они сотворили её. Уже два раза тестили. И это было по плану.

А вот дальше Вам страшилка, где все коротко и ясно:

1. Следующая сильная поддержка это «четверка» и её нижняя граница.

2. Потом «тройка», это уже последняя инстанция, дальше не нужно)

http://www.smart-lab.ru/blog/mytrading/7708.php#comments

Они сотворили её. Уже два раза тестили. И это было по плану.

А вот дальше Вам страшилка, где все коротко и ясно:

1. Следующая сильная поддержка это «четверка» и её нижняя граница.

2. Потом «тройка», это уже последняя инстанция, дальше не нужно)

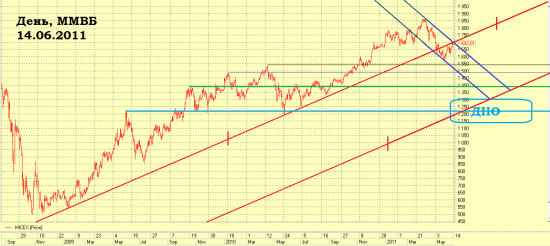

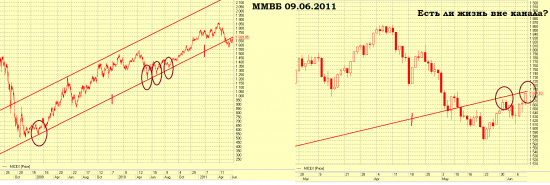

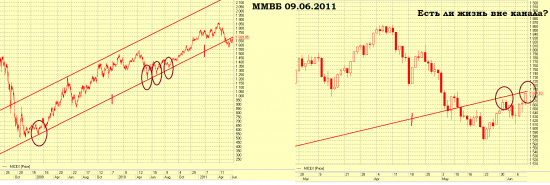

ММВБ. Есть ли жизнь вне канала.

- 09 июня 2011, 18:24

- |

Было дешево, так никто покупать не хотел.

Теперь видимо у всех эйфория.

Смею заметить мы по ММВБ, лишь долбимся в канал, из которого нас уже вышвырнули. А канал тот был — двухгодовой.

Позитив где брать? Вы представляете, каким должен быть вход обратно?!

Как в пословице: «Вход доллар, а выход два».

Теперь видимо у всех эйфория.

Смею заметить мы по ММВБ, лишь долбимся в канал, из которого нас уже вышвырнули. А канал тот был — двухгодовой.

Позитив где брать? Вы представляете, каким должен быть вход обратно?!

Как в пословице: «Вход доллар, а выход два».

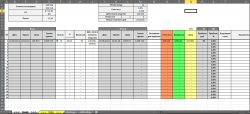

Мой журнал сделок: подробное описание

- 23 мая 2011, 02:16

- |

Заметил интерес к способам ведения журнала сделок, решил написать подробную инструкцию к своему журналу сделок. Скажу сразу, сам скелет стырил у Резвякова, но я его весь перелопатил, немного оптимизировал способ заполнения, ну и на мой взгляд, сделал немного удобней!

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Надеюсь новичкам такая тема пригодится, т.к. сам очень долго парился по поводу ведения журнала сделок!

Итак, внешний вид:

( Читать дальше )

Кто покупает дальние страйки не в деньгах и почему.

- 27 апреля 2011, 16:03

- |

В двух топиках задавал вопросы кто является покупателем дальних страйков и почему? Никто не ответил. Моя версия.

Как мы знаем распределение цен — есть логнормальное распределение с более тяжелыми хвостами. Это доказанный факт. До середины 80-ых годов об этих хвостах знали не все и кое-кто сумел на этом навариться, так как справедливую цену опционов было принято считать используя одинаковую подразумеваемую волатильность, потому что считалось, что распределение изменения цен — логнормальное. В конце 80-ых стало очевидно, что нужно считать справедливую цену опционов на разных страйках, используя переменную подразумеваемую волатильность в зависимости от страйка. Эта кривая называется улыбка волатильности или ухмылкой(если она не симметрична, а она не симметрична для акций, например). Суть этой кривой в том, что она демонстриурет зависимость между ценой исполнения опциона и подразумеваемой волатильностью опциона. Подробнее про нее можно прочитать в википедии. Возвращаясь к сути. Итак у нас есть формула Блэка-Шоулза-Мертона для расчета теоретической справделивой цены опциона. В ней есть параметр подразумеваемая волатильность. Я думаю, что те кто покупает опционы далеко не в деньгах предполагают какое-то более сильное движение цены, которое должно изменить кривую(задать ее определенный наклон), а это изменит теоретическую справедливую цену опциона и на этом можно будет навариться. Естественно все это делается автоматически с помощью робота и наверное даже как-то хэджируется.

Но это лишь догадка. Было бы интересно узнать об этом больше с практической точки зрения.

Как мы знаем распределение цен — есть логнормальное распределение с более тяжелыми хвостами. Это доказанный факт. До середины 80-ых годов об этих хвостах знали не все и кое-кто сумел на этом навариться, так как справедливую цену опционов было принято считать используя одинаковую подразумеваемую волатильность, потому что считалось, что распределение изменения цен — логнормальное. В конце 80-ых стало очевидно, что нужно считать справедливую цену опционов на разных страйках, используя переменную подразумеваемую волатильность в зависимости от страйка. Эта кривая называется улыбка волатильности или ухмылкой(если она не симметрична, а она не симметрична для акций, например). Суть этой кривой в том, что она демонстриурет зависимость между ценой исполнения опциона и подразумеваемой волатильностью опциона. Подробнее про нее можно прочитать в википедии. Возвращаясь к сути. Итак у нас есть формула Блэка-Шоулза-Мертона для расчета теоретической справделивой цены опциона. В ней есть параметр подразумеваемая волатильность. Я думаю, что те кто покупает опционы далеко не в деньгах предполагают какое-то более сильное движение цены, которое должно изменить кривую(задать ее определенный наклон), а это изменит теоретическую справедливую цену опциона и на этом можно будет навариться. Естественно все это делается автоматически с помощью робота и наверное даже как-то хэджируется.

Но это лишь догадка. Было бы интересно узнать об этом больше с практической точки зрения.

Технический анализ акций ВТБ

- 13 февраля 2011, 21:18

- |

Так как всех в последнее время стало интересовать что же будет с этой шняжкой, выкладываю своё видение по этому поводу.

недельный: видно что цель свою бумага сделала. все 5 волн по эллиоту отрисованы, долгосрочно бумага в шорт. но вероятен небольшой отскок от линии канала.

( Читать дальше )

недельный: видно что цель свою бумага сделала. все 5 волн по эллиоту отрисованы, долгосрочно бумага в шорт. но вероятен небольшой отскок от линии канала.

( Читать дальше )

Гипотеза эффективных рынков

- 13 февраля 2011, 16:09

- |

Для разнообразия и расширения кругозора рассмотрим следующие рыночные гипотезы (если кто-то знает другие, дополняйте)

Гипотеза эффективных рынков (ГЭР) EMH (Efficient Market Hypothesis )

Гипотеза фрактальных рынков (ГФР) FMH (Fractal Market Hypothesis )

Гипотеза когерентных рынков (ГКР) CMH (Coherent Market Hypothesis)

Гипотеза случайного блуждания цен активов RWH ( Random walk hypothesis)

Начнем (если читающие проявят интерес, напишу об остальных) с самой известной и популярной теории - EMH

Существуют 3 степени эффективности

— сильная (цена актива отражает всю информацию: публичную, прошлую, внутреннюю)

— средняя (цена актива отражает публичную и прошлую информацию)

( Читать дальше )

Гипотеза эффективных рынков (ГЭР) EMH (Efficient Market Hypothesis )

Гипотеза фрактальных рынков (ГФР) FMH (Fractal Market Hypothesis )

Гипотеза когерентных рынков (ГКР) CMH (Coherent Market Hypothesis)

Гипотеза случайного блуждания цен активов RWH ( Random walk hypothesis)

Начнем (если читающие проявят интерес, напишу об остальных) с самой известной и популярной теории - EMH

Существуют 3 степени эффективности

— сильная (цена актива отражает всю информацию: публичную, прошлую, внутреннюю)

— средняя (цена актива отражает публичную и прошлую информацию)

( Читать дальше )

Что делать с пилой? И как не пропустить движение, когда оно будет?

- 08 февраля 2011, 13:22

- |

- Чем плоха пила для нас?

- Тем, что движение умирает так же быстро, как и возникает

- Это приводит к тому, что если ваша цель амбициозна, то скорее всего будет стоп.

- Рост волатильности 2-3 февраля.

- Отсутствие правильной реакции на хорошие новости, несмотря на тренд

- Дивергенция с западным рынком.

- Все это говорило об усталости российского рынка, и не готовности с 1-го захода взять максимум и цель в 200,000.

Какие приметы на сей раз могли предупредить нас о надвигающейся пиле?

- Как лучше работать в пиле?

- Работать с коротким тейком не более 2000пп.

- Как не пропустить выход из консолидации и послед. движение?

- Ну во-первых, можно игнорировать все сигналы на Sell, т.к. тренд вроде остается растущим. Это очень тяжело, но это спасло бы немало маржи.

- Во-вторых, можно покупать лоу/поддержку. НО! Не с максимальным риском. Можно брать часть, расширяя тем самым стоп. Вторую часть, можно брать когда рынок войдет в «зону докупки».

- Если лоу куплен не был, можно пытаться начинать работать в зоне докупки. СЕЙЧАС КАК РАЗ МЫ В НЕЕ И ПОПАДАЕМ:)

Чему должно быть равно X*k - Y*n = ? :)

- 06 февраля 2011, 23:16

- |

«…Есть формула M = X*k – Y*n

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал