SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mio-my-mio

По следам Коннолли

- 26 января 2014, 00:41

- |

Год назад на одном форуме случилось мне написать изложение на заданную тему. Тогда и тому кругу участников http://www.itinvest.ru/forum/index.php?

showtopic=70572&st=20 это показалось интересно.

В конце-концов, не я первый, кто выкладывает ссылки на свое-кровное на ином ресурсе :)

Ну а ближе к сути, попросили меня коллеги кратко изложить Коннолли… а я и не побоялся, пересказал, читайте, кому интересно.

Покупка любого опциона (кол, пут, страйк не имеют значения) — это и есть покупка волатильности.

Ежели в отсутствие движения цены вырастет волатильность, вырастет и цена опциона.

Дальше надо либо угадать направление движения цены (чтобы уже прицельно купить кол или пут), либо нацелиться на игру под названием Дельта-Ноль.

Как угадать направление цены, я не знаю, поэтому ничего посоветовать не могу. А про дельту-ноль легко, непринужденно и очень понятно изложено у Коннолли «Покупка и продажа волатильности»

вопрос… А несколькими фразами можешь хотя немного суть прояснить? Ну правда неохота книжки читать. А интересно все ж.

( Читать дальше )

showtopic=70572&st=20 это показалось интересно.

В конце-концов, не я первый, кто выкладывает ссылки на свое-кровное на ином ресурсе :)

Ну а ближе к сути, попросили меня коллеги кратко изложить Коннолли… а я и не побоялся, пересказал, читайте, кому интересно.

Покупка любого опциона (кол, пут, страйк не имеют значения) — это и есть покупка волатильности.

Ежели в отсутствие движения цены вырастет волатильность, вырастет и цена опциона.

Дальше надо либо угадать направление движения цены (чтобы уже прицельно купить кол или пут), либо нацелиться на игру под названием Дельта-Ноль.

Как угадать направление цены, я не знаю, поэтому ничего посоветовать не могу. А про дельту-ноль легко, непринужденно и очень понятно изложено у Коннолли «Покупка и продажа волатильности»

вопрос… А несколькими фразами можешь хотя немного суть прояснить? Ну правда неохота книжки читать. А интересно все ж.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 10 )

Тупики разума4. Бот со 100% годовых

- 24 января 2014, 08:33

- |

Тупики разума4. Бот со 100% годовых

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

Сколько бы я не писал ботов в 2010-2011гг, все примерно имеют одинаковую доходность в месяц 1.5 — 4%. Но при тестировании на 2009-2011гг. Если тестить за три последних года, то доходность падает примерно вдвое, так же вдвое снижается средняя сделка. Некоторые боты стали работать на уровне профит=2-3 комиссии.

Было интересно сделать бота с доходностью 50-100% годовых.

Сразу было 3 варианта: короткий стоп, пирамидинг и какой-нибудь мартингейл.

.

.

.

1 Для начала я сделал бота с мартингейлом, без тейк профита. Как только эквити шла вниз — бот начинал агрессивно наращивать позу, пока эквити не выходила в положительную зону. Бот дал где то 10-15% в месяц, однако не уложился в динамический диапазон по плечам, т. е. Плечо в 10 для него было маловато. Дродаун так же был высок. Можно было бы уменьшить начальный торговый объем, но это бы снизило доходность до уровня обычного бота. Поэтому я этот вариант не торговал.

( Читать дальше )

Тупики разума3. Торговля эквити

- 22 января 2014, 13:28

- |

Перечитывая свои торговые журналы натыкаюсь на интересные идеи. Делюсь наработками.

ИМХО любой мани менеджмент в конечном итоге попытка торговать эквити. При плавной форме эквити без рывков и резких дродаунов есть возможность торговать отрицательное математическое ожидание. Наиболее часто торгуют эквити при интуитивной торговле, когда реальной статистики по системе нет, и положительное матожидание это дело веры. В ботах торговля эквити позволяет торговать простые неграальные индикаторы, торговать переоптимизацию, увеличивает среднюю сделку+разумеется снижает дродаун.

Я делал торговлю эквити уже изначально на хорошем боте, дродаун упал, средняя сделка возросла, однако так же упала доходность. В торговлю я его не пустил, т. к. серьезных улучшений не было. Бот был трендовым и делал профит редкими мегапрофитными сделками, каких 3-5% от общего количества сделок. Если бы бот делал частые сделки с мелким и частым профитом возможно был бы лучший результат.

( Читать дальше )

ИМХО любой мани менеджмент в конечном итоге попытка торговать эквити. При плавной форме эквити без рывков и резких дродаунов есть возможность торговать отрицательное математическое ожидание. Наиболее часто торгуют эквити при интуитивной торговле, когда реальной статистики по системе нет, и положительное матожидание это дело веры. В ботах торговля эквити позволяет торговать простые неграальные индикаторы, торговать переоптимизацию, увеличивает среднюю сделку+разумеется снижает дродаун.

Я делал торговлю эквити уже изначально на хорошем боте, дродаун упал, средняя сделка возросла, однако так же упала доходность. В торговлю я его не пустил, т. к. серьезных улучшений не было. Бот был трендовым и делал профит редкими мегапрофитными сделками, каких 3-5% от общего количества сделок. Если бы бот делал частые сделки с мелким и частым профитом возможно был бы лучший результат.

( Читать дальше )

Распределение ликвидности на денежном рынке

- 20 января 2014, 11:58

- |

Распределение ликвидности на денежном рынке (трансмиссия ликвидности)

Характеристики трансмиссии

рублевых денежных средств через краткосрочные (от 1 до 7 дней) сделки на денежном рынке между группами участников рынка, называемых ярусами. Ярус на денежном рынке характеризует пул ликвидности, проходящий через участников одной группы. Ярусы, начиная с 1-го, последовательно выстраиваются на рынке в зависимости от степени удаленности участников от системы рефинансирования Банка России и других первичных кредиторов, образующих совместно 0-й ярус. Анализ проведен согласно информации о междилерских сделках (между участниками денежного рынка), а также по прямым сделкам участников

рынка с Банком России за период с 1 июля по 30 сентября 2013 г., включающий 66 торговых дней.

В III квартале 2013 г. общее распределение потоков рублевой ликвидности между ярусами, определяемыми удаленностью от первичных источников ликвидности, показало усиление доминирования операций РЕПО с Банком России. Доля сделок прямого РЕПО в общем объеме денежного рынка увеличилась с 37,7% до 45,1%. В III квартале 2013 г.

участники 1-го яруса аккумулировали 84,0% ликвидных средств всего рынка, перенаправляя часть средств другим участникам рынка по более высоким ставкам.

Аналогично поступали участники 2-го яруса, на которых пришлось 14,6% денежного рынка.

В III квартале 2013 г. средневзвешенная длина трансмиссионной цепочки (число последовательных операций по предоставлению ликвидности с учетом суммы сделок) находилась ниже средней длины цепочки (число последовательных операций по предоставлению ликвидности с учетом количества сделок), что объясняется высокой долей

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

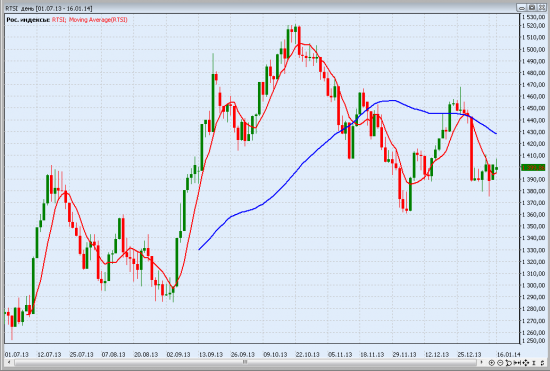

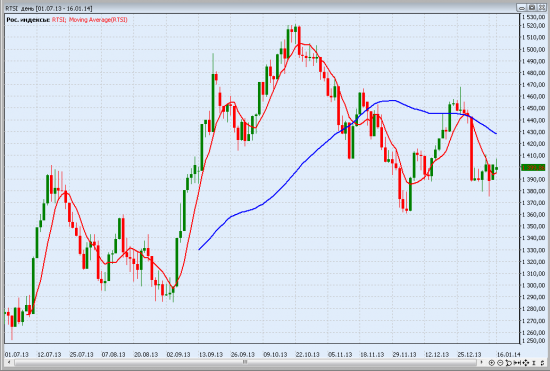

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

ФРС оценивает риски сырьевой торговли банков

- 15 января 2014, 10:31

- |

В ФРС США идет обсуждение мер по возможному ограничению банковских операций с сырьевыми активами, а также рисков, ассоциированных с подобными ограничительными мерами.

Согласно официальному пресс-релизу чиновники ФРС начали процесс выработки возможных механизмов по ограничению торговой деятельности банков с “физическим” сырьем. Речь идет о компаниях, которыми владеют банки в сфере нефтепереработки, транспорта нефти, складирования металлов и различного сырья.

“Рассматривается вопрос о том, не будут ли дополнительные ограничения по ведению банковских операций в сфере физических сырьевых активов угрожать стабильности финансовой системы.

В качестве возможных ограничительных мер, которые помогут снизить потенциальные риски, связанные с банковскими операциями в сырье, рассматриваются: 1) дополнительные ограничения по временным периодам, в течение которых банковские компании могут хранить сырьевые активы; 2) дополнительные ограничения по возможным инвестициям банков в сырьевые активы; 3) дополнительные требования к собственному капиталу для отдельных или всех банков, которые занимаются коммерческими операциями с сырьевыми активами; 4) более активный мониторинг деятельности банков с сырьевыми активами со стороны ФРС".

( Читать дальше )

Согласно официальному пресс-релизу чиновники ФРС начали процесс выработки возможных механизмов по ограничению торговой деятельности банков с “физическим” сырьем. Речь идет о компаниях, которыми владеют банки в сфере нефтепереработки, транспорта нефти, складирования металлов и различного сырья.

“Рассматривается вопрос о том, не будут ли дополнительные ограничения по ведению банковских операций в сфере физических сырьевых активов угрожать стабильности финансовой системы.

В качестве возможных ограничительных мер, которые помогут снизить потенциальные риски, связанные с банковскими операциями в сырье, рассматриваются: 1) дополнительные ограничения по временным периодам, в течение которых банковские компании могут хранить сырьевые активы; 2) дополнительные ограничения по возможным инвестициям банков в сырьевые активы; 3) дополнительные требования к собственному капиталу для отдельных или всех банков, которые занимаются коммерческими операциями с сырьевыми активами; 4) более активный мониторинг деятельности банков с сырьевыми активами со стороны ФРС".

( Читать дальше )

# ---> Мой привод (часть 2)

- 15 января 2014, 02:15

- |

Итак как я и предполагал :) то что я сварганил способно зарабатывать бабки! :) три дня подряд в плюсе 15%, 9% и сегодня так как был занят доработкой функционала и смог лишь поколбасить вечерку 1%

Что я добавил с прошлого раза? О чем писал в своем первом посте

http://smart-lab.ru/blog/157768.php

Само собой таки прикрутил давно облизываемый мною же придуманный инструмент «адаптивный конверт боллинджера». Зараза требует емких вычислений :) но оно того стоит и как оказалось в параллельном потоке вычисления догружаясь на котировки, что валят без задержки очень даже приемлемо «подтормаживает». Более того есть мысли как ускорить заметно алгоритм ;) Чем займусь прямо завтра.

Чего не хватало? Масштабов в один клик! )) дада!!! Только эта фишка уже повышает точность в разы. Что я имею в виду? Собственно как меняется восприятие графика станет понятно по скринам ниже с разными масштабными коэффициентами 1, 3, 5 и 10. Есть базовый диапазон скажем X, который при коэффициенте 1 отображается «один в один» а дальше… тупо сжимаем :) в указанное число раз увеличивая охват тикового графика.

( Читать дальше )

Что я добавил с прошлого раза? О чем писал в своем первом посте

http://smart-lab.ru/blog/157768.php

Само собой таки прикрутил давно облизываемый мною же придуманный инструмент «адаптивный конверт боллинджера». Зараза требует емких вычислений :) но оно того стоит и как оказалось в параллельном потоке вычисления догружаясь на котировки, что валят без задержки очень даже приемлемо «подтормаживает». Более того есть мысли как ускорить заметно алгоритм ;) Чем займусь прямо завтра.

Чего не хватало? Масштабов в один клик! )) дада!!! Только эта фишка уже повышает точность в разы. Что я имею в виду? Собственно как меняется восприятие графика станет понятно по скринам ниже с разными масштабными коэффициентами 1, 3, 5 и 10. Есть базовый диапазон скажем X, который при коэффициенте 1 отображается «один в один» а дальше… тупо сжимаем :) в указанное число раз увеличивая охват тикового графика.

( Читать дальше )

Японские свечи на рынке форекс. Торговые рекомендации по NZD/USD от 13.01.2014

- 13 января 2014, 20:15

- |

Японские свечи как инструмент анализа рынка форекс

«Без ветра деревья не качаются»

Анализ месячного графика NZD/USD с помощью японских свечей

Прошлый месяц закрыт по валютной паре просветом в облаках. Декабрьская свеча перекрыла 78% тела ноябрьской свечи. В качестве поддержки просвета в облаках выступает линия Тенкан Ишимоку.

Индикаторы тренда дают следующую информацию:

( Читать дальше )

Моя торговая стратегия на облигациях

- 04 января 2014, 17:51

- |

Давно меня спрашивают, как я торгую облигациями. Коротко опишу свои основные принципы торговли. Разумеется, считать «руками» это проблематично, поэтому в этом помогают написанные мною приложения.

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

- Контроль риска

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

ИнтрастБанк (закрытие сделки)

- 04 января 2014, 13:41

- |

Мой предыдущий пост о том, как я покупал бонды ИнтрастБанка и ждал доходность около 20% годовых (http://smart-lab.ru/blog/147831.php). Пришло время признать ошибку и закрыть сделку.

Вот результат (включены комиссии Альфа Директ):

Куплено 25.10.2013 года по цене 1002,65 за штуку

Продано 27.12.2013 года по цене 1023,53 за штуку

Итог – прибыль 20,88 с единицы, срок – 63 дня, полученная доходность 12,06 годовых

Не то, чего я ожидал, но тем не менее лучше банковского депозита. Подкорректирую я свою стратегию, в комментах товарищи навели на кое какие мысли.

Позже попробую описать свою методику торговли. Авось, кому будет интересно.

Вот результат (включены комиссии Альфа Директ):

Куплено 25.10.2013 года по цене 1002,65 за штуку

Продано 27.12.2013 года по цене 1023,53 за штуку

Итог – прибыль 20,88 с единицы, срок – 63 дня, полученная доходность 12,06 годовых

Не то, чего я ожидал, но тем не менее лучше банковского депозита. Подкорректирую я свою стратегию, в комментах товарищи навели на кое какие мысли.

Позже попробую описать свою методику торговли. Авось, кому будет интересно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал