SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера miclain

Фонд Ротшильдов увеличил инвестиции в «Газпром» в 7 раз

- 29 апреля 2014, 12:44

- |

Фонд Rothschild Investment Corporation, принадлежащий семье Ротшильдов, увеличил вложения в американские депозитарные расписки (ADR) «Газпрома» в 7 раз. Об этом заявляется в материалах фонда, направленных в Комиссию по ценным бумагам и биржам США (SEC), передает ИТАР-ТАСС.

Рост инвестиций произошел на фоне политического кризиса на Украине. К концу 2013 года Ротшильды держали бумаги «Газпрома» на 241 тысячу долларов. К апрелю портфель увеличился до 1,7 миллиона долларов.

ADR российского газового монополиста в конце прошлого года в США стоили 8,65 доллара. К началу апреля 2014 года их цена составляла 7,77 доллара, хотя весь первый квартал «Газпром» торговался еще дешевле.

Рост инвестиций произошел на фоне политического кризиса на Украине. К концу 2013 года Ротшильды держали бумаги «Газпрома» на 241 тысячу долларов. К апрелю портфель увеличился до 1,7 миллиона долларов.

ADR российского газового монополиста в конце прошлого года в США стоили 8,65 доллара. К началу апреля 2014 года их цена составляла 7,77 доллара, хотя весь первый квартал «Газпром» торговался еще дешевле.

- комментировать

- 8 | ★2

- Комментарии ( 11 )

Палю пару перформансов и на сегодня хватит!!! :-)

- 27 апреля 2014, 07:47

- |

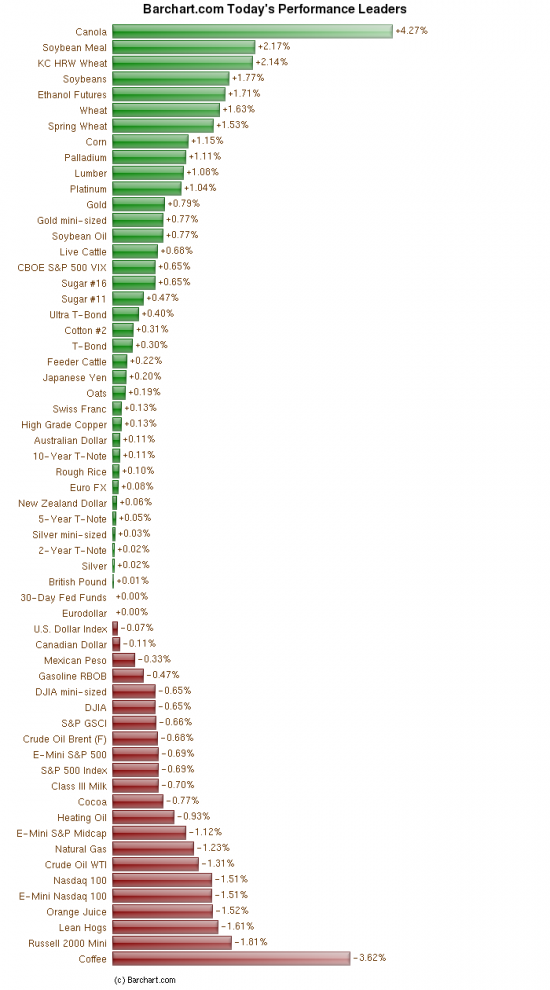

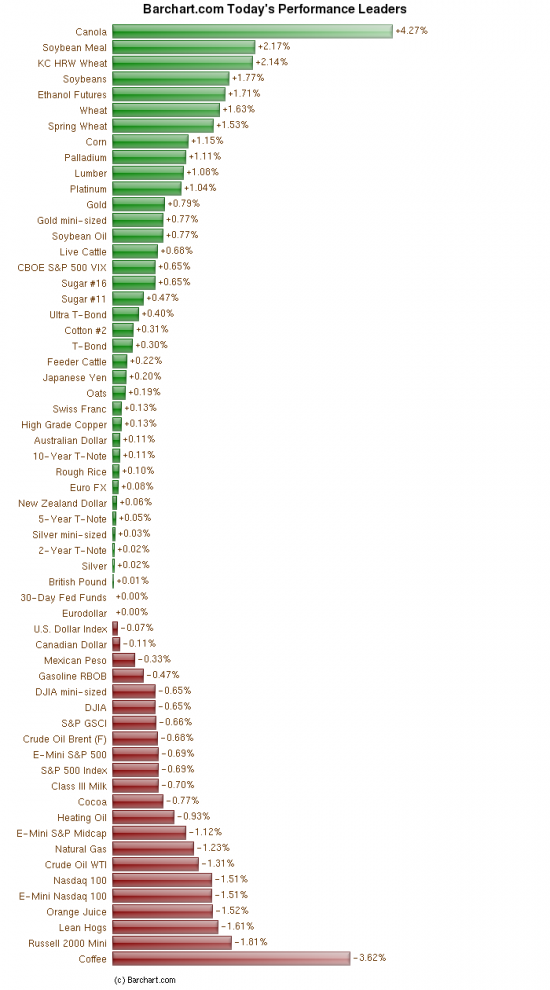

Заходим на сайт www.barchart.com

Слева в списке выбираем Futures Market

Далее в появившемся списке выбираем All Futures Markets

И появится уже в списке этом пониже Performance

Жмем и вуаля, первый Performance готов!

Далее идем на другой сайт finviz.com

Наверное уже многие знают эту ссылку

На сайте в синем меню жмите Maps и будет вот такая картина

Жмите меню над картиной и сектора будут менятся

Удобно для общей картины

S&P 500 | World | Full | Bubbles | Market 3D | Market Archive | Exchange Traded Funds

( Читать дальше )

Слева в списке выбираем Futures Market

Далее в появившемся списке выбираем All Futures Markets

И появится уже в списке этом пониже Performance

Жмем и вуаля, первый Performance готов!

Далее идем на другой сайт finviz.com

Наверное уже многие знают эту ссылку

На сайте в синем меню жмите Maps и будет вот такая картина

Жмите меню над картиной и сектора будут менятся

Удобно для общей картины

S&P 500 | World | Full | Bubbles | Market 3D | Market Archive | Exchange Traded Funds

( Читать дальше )

Палю еще один интересный сайт! :-)

- 27 апреля 2014, 04:49

- |

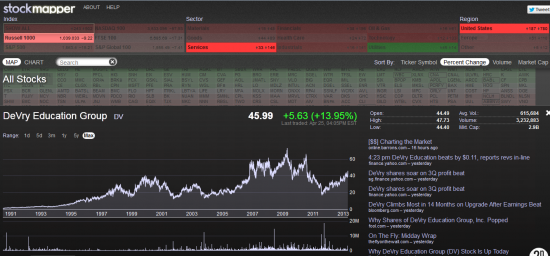

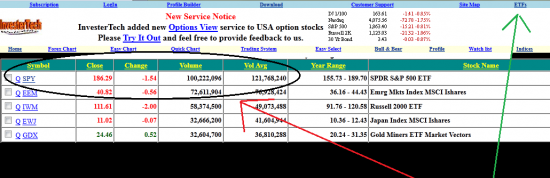

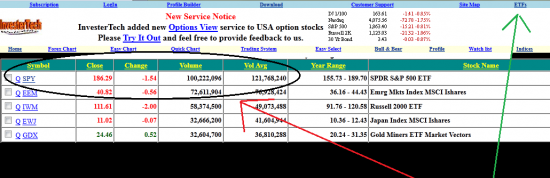

Случайно тыцнул на сайте сортировку по ETF

отфильтровал по объемам. Выбрал самую

объемистую ETF-ку SPDR S&P 500 ETF (AMEX )

Помножил объем торгов за последний день

100 222 096 * 186 = 18 641 000 000 долл

Это около 700 млрд рублей. В одном инструменте.

В Фейсбуке например тоже проходит больше

всего суточного объема фьючерса РТС.

( Читать дальше )

отфильтровал по объемам. Выбрал самую

объемистую ETF-ку SPDR S&P 500 ETF (AMEX )

Помножил объем торгов за последний день

100 222 096 * 186 = 18 641 000 000 долл

Это около 700 млрд рублей. В одном инструменте.

В Фейсбуке например тоже проходит больше

всего суточного объема фьючерса РТС.

( Читать дальше )

Покупай в октябре - продавай в апреле.

- 24 апреля 2014, 08:20

- |

Об этом я писал и год и два назад, этот цикл пока повторяется и приносит прибыль. Этот же раздел был включен мною в книгу «Живи на Дивиденды»

(подробнее на Амазоне или на сайте)

Какой период в году считается благоприятным для покупок, а какой для продаж?

Для многих рынков американский считается напраляющим, поэтому то что мы опишем ниже, в той или иной степени оказывает влияние на все площадки.

Первый квартал:

а) 401К инвестиции – как правило, 401К пенсионные программы и IRA инвестиции должны быть сделаны распорядительными фондами до 15 апреля каждого года, иначе IRS не уменьшит на эти суммы налоговые выплаты. В первом квартале огромные денежные средства по данной программе попадают в public mutual funds (управляющие кампании).

б) public mutual funds — большинство денег управляющей кампании должно инвестироваться постоянно. Деньги по программам 401К и IRA вкладываются по мере их поступления, но большая их часть попадает на фондовую биржу. Как правило, все эти суммы полностью инвестируются к концу апреля.

( Читать дальше )

(подробнее на Амазоне или на сайте)

Какой период в году считается благоприятным для покупок, а какой для продаж?

Для многих рынков американский считается напраляющим, поэтому то что мы опишем ниже, в той или иной степени оказывает влияние на все площадки.

Первый квартал:

а) 401К инвестиции – как правило, 401К пенсионные программы и IRA инвестиции должны быть сделаны распорядительными фондами до 15 апреля каждого года, иначе IRS не уменьшит на эти суммы налоговые выплаты. В первом квартале огромные денежные средства по данной программе попадают в public mutual funds (управляющие кампании).

б) public mutual funds — большинство денег управляющей кампании должно инвестироваться постоянно. Деньги по программам 401К и IRA вкладываются по мере их поступления, но большая их часть попадает на фондовую биржу. Как правило, все эти суммы полностью инвестируются к концу апреля.

( Читать дальше )

Часть 2. Нынешний разворот “на Америке” будет реальным.

- 13 апреля 2014, 23:00

- |

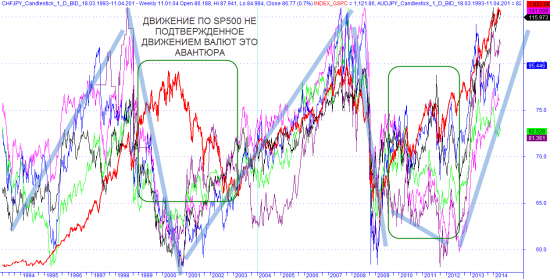

Начало здесь: smart-lab.ru/blog/177802.php

Как было отмечено в прошлом посте, коррекцию “на Америке” выискивают на графике S&P 500 начиная с начала прошлого года, когда индекс достиг своего максимума 2007 года на значениях 1560 пунктов. Пять снижений в течение всего 2013 года, которые каждый раз воспринимались как модели долгожданного разворота, затем молниеносно выкупались, и рынок снова улетал к новым максимумам.

Сейчас на дневном графике S&P 500 сформировалась очередная разворотная модель (рис. 1).

Рис. 1. S&P 500, Daily

Будет ли данная разворотная модель ложной, как и пять предыдущих, или же это реальное начало снижения по американским акциям? Для ответа на этот вопрос стоит взглянуть на график относительной силы рынков акций и облигаций Stock/Bond Ratio (рис. 2).

( Читать дальше )

Как было отмечено в прошлом посте, коррекцию “на Америке” выискивают на графике S&P 500 начиная с начала прошлого года, когда индекс достиг своего максимума 2007 года на значениях 1560 пунктов. Пять снижений в течение всего 2013 года, которые каждый раз воспринимались как модели долгожданного разворота, затем молниеносно выкупались, и рынок снова улетал к новым максимумам.

Сейчас на дневном графике S&P 500 сформировалась очередная разворотная модель (рис. 1).

Рис. 1. S&P 500, Daily

Будет ли данная разворотная модель ложной, как и пять предыдущих, или же это реальное начало снижения по американским акциям? Для ответа на этот вопрос стоит взглянуть на график относительной силы рынков акций и облигаций Stock/Bond Ratio (рис. 2).

( Читать дальше )

Часть 1. Об относительной динамике акций и облигаций.

- 13 апреля 2014, 22:52

- |

Когда котировки выходят за свои исторические максимумы, бывает очень сложно определить, когда и где цена остановится и развернётся. С марта 2013 года, когда американские акции по индексу S&P 500 вышли на свой исторический максимум от 2007 года (1560 п.п.), большинство участников рынка ожидало коррекцию. В любом снижении за уровнем максимума 2007 года трейдерам мерещились модели перелома тенденции, по блогосфере разлетались устрашающие посты про начало Армагеддона на “перекупленной Америке”, многие участники рынка пытались уловить этот “максимум” и заработать на повторе сценариев 2000 и 2007 годов. Однако все эти псевдо развороты (а их с тех пор было уже 5 штук в течение года) непременно выкупались и несли котировки американских акций дальше ввысь. Много разочарований, непониманий и путаницы возникало. А вся причина в том, что рынок, вышедший на исторические высоты, сам по себе автономно, с точки зрения технического анализа, рассматривать очень сложно. Этим пытаются заниматься Эллиотчики, но не думаю, что и они в этом деле весьма преуспели.

( Читать дальше )

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал