Избранное трейдера Dmitriy

Нефть, факторы цены. Срочно в номер!

- 14 января 2016, 20:38

- |

Последнее время вижу кучу истерик, и не только на смарте, о том что нефть падает из за заговора. Кого с кем? Цель?

Или еще интересные версии об Иране, ребята, Иран влиял на цены еще в мае, сейчас может повлиять только отказ от снятия санкций, в лучшую сторону повлиять.

Почему падает нефть? Из-за дисбаланса спроса над предложением? Причина веская, но не настолько чтобы какие то 2млн бд давили на черное золото уже больше года.

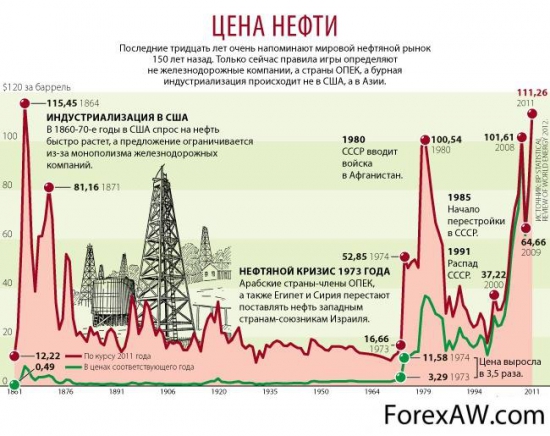

Чтобы понять почему она падает, давайте сначала проанализируем цены на нее за весь период.

На картинке цены приводят к курсу 2011о года, но верно ли это? Мир с того времени не плохо изменился, взять хотя бы уход бакса от золота, и совершенно бешенное по меркам тех годов (1900) сегодняшнее потребление. Поправки на одну лишь инфляцию здесь явно мало, тем более она в цене, это вам не на лукойле заправиться. Так что дальнейшие рассуждения на основе зеленой цены

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 27 )

Китай это не главная проблема, не главный фокус? // Импорт февраля индикатор на год?

- 14 января 2016, 16:35

- |

Наконец авторитеты написали (макроэкономистам без значка никто же не верит). Что давно ожидалось, что Китай замедлит рост, созревая и исчерпывая резервы роста, готовились. Что экономика США важнее (и больше Китая) для мира, что американская экономика ориентирована внутрь страны (скорее амеры влияют на Китай), что фондовый индекс отражает экономику не всегда прямо, что в 2008 были скачки Шанхай Композит и пожестче (картинка).

Итак популярный газетный заголовок прошлых недель миф: падение акций SP500 не может быть связанно с Китаем, а имеет конкретные локальные проблемы именно внутри США — вниз тянут энергетики на сезонном спаде нефти, угольщики вроде тянут намного попроще нефтянников. Кратко, просто, но четко и ясно, про все газеты и громкие блоги.

http://www.marketwatch.com/story/chinas-crash-isnt-as-bad-as-you-fear-2016-01-14?siteid=rss&rss=1

( Читать дальше )

Мои личные итоги 2015

- 14 января 2016, 14:14

- |

Вначале 2015-го я решил распределить личные средства под активным управлением в пропорции:

— автоследование ИК Форум – 33% ;

— мои системы в акциях – 50%;

— среднесрочная система в Si, хэджирующая валютные риски, по «номиналу» на 50% капитала (после убытков в марте 2015-го снижена до 33% «по номиналу») .

Почему? После провалов моего управления в апреле 2011-июне 2012-го, своей первой задачей я ставил наладить управление с просадкой не более 15% даже в ущерб доходности. С этой целью я провел в два этапа не слишком радикальную модификацию систем в первой половине 2012 и летом 2013-го. Точнее «опорные» системы остались без изменений, а вот отношение к выбору эмитентов, «фильтрам» и шортам было пересмотрено радикально. Были добавлены новые «фильтры» и началась постоянная торговля шортов, но с уменьшенным по сравнению с лонгами объемами. Также портфель «покинули» Лукойл, ВТБ и Северсталь из-за их «нехорошести», а Роснефть из-за ненужности. Взамен в портфель попал фьючерс на индекс РТС. Все это привело к построению нового портфеля с расчетной просадкой в 15%.

( Читать дальше )

Бензин в России больше чем бензин.

- 15 декабря 2015, 10:57

- |

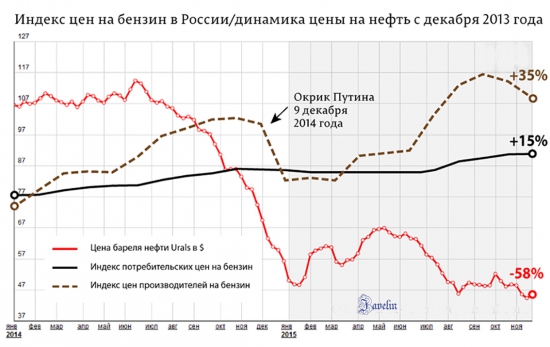

Цены взял с Росстата.

По графику видно, что за этот период цена на нефть упала более чем в два раза, тогда как внутренние потребительские цены на бензин выросли на 15%, а цены производителя на 35%. Причем, цены производителей бензина упали только один раз после окрика Путина 9 декабря 2014 года.

Ключевым моментом в ситуации с ростом цен на нефтепродукты в России является так называемый налоговый манёвр. С 2015 по 2017 год в России серьёзно меняется система налогообложения: ставка НДПИ растёт, и при этом снижаются экспортные пошлины, то есть основная налоговая нагрузка ложится на добычу полезных ископаемых. По факту это приводит к росту цены нефти на внутреннем рынке и, соответственно, стоимости нефтепродуктов внутри страны. Цены на бензин могут прибавить до конца года ещё порядка 2,5–3 рублей за литр.

( Читать дальше )

Говорите 20 долларов за баррель?

- 15 декабря 2015, 10:16

- |

Обзор рынков Вторник, 15 декабря 2015

S&P 500 вчера отскочил, +0.5%, разворот произошел уже ночью. Европа не смогла на это среагировать, закрылась на минимумах с начала октября, STOXX Europe 600 минус 1.8%. Индекс ММВБ минус 0.7%, а долларовый РТС — минус 2.1% это минимум с августа.

Курс USD-RUB вчера превышал отметку в 71 руб./долл., сейчас находится на 70.55 руб./долл. Интересно, что казахский тенге сегодня вновь “обогнал” рубль по величине падения с конца 2013 г. Сейчас USD-KZT — на 337 тенге/долл., это +118% прироста курса (то есть, рост в 2.18 раз) c этой даты. А доллар к рублю с конца 2013 изменился “только” на 114%.Ближайший контракт на Брент вчера показал рекорд падения на 36.33 долл./барр. Не хватило всего лишь 13 центов, чтобы достичь внутридневного рекорда брента в декабре 2008 года, когда было 36.2 долл./барр. Во второй половине дня цены нефти слегка “отскочили”, поднявшись ~38 долл./барр. (37.7 на момент написания).

( Читать дальше )

Внутридневная торговля фьючерсом сбербанка - 15 Декабря

- 15 декабря 2015, 09:47

- |

Продолжаем вместе интрадеить фьючерс сбербанка.

Для начала дневной график базового актива (обычка сбер), для общей оценки ситуации:

Характер вчерашнего движения и закрытие предполагает, что сегодня скорее всего закроемся в плюсе

Смотрим что там у нас на часовом тайм-фрейме фьючерса сбербанка (SRZ5):

( Читать дальше )

Как правильно торговать гэпы: стратегия и тактика

- 14 декабря 2015, 14:34

- |

Торговля гэпов — это простой и системный метод покупки акций в лонг или шорт. В общих чертах, он заключается в том, чтобы находить акции, в которых происходит гэп по отношению к цене закрытия предыдущего дня, и наблюдать за ними в первый час торгов с целью определения диапазона торговли. Выход вверх за границы этого диапазона является сигналом на покупку, выход вниз — сигналом в шорт.

Торговля гэпов — это простой и системный метод покупки акций в лонг или шорт. В общих чертах, он заключается в том, чтобы находить акции, в которых происходит гэп по отношению к цене закрытия предыдущего дня, и наблюдать за ними в первый час торгов с целью определения диапазона торговли. Выход вверх за границы этого диапазона является сигналом на покупку, выход вниз — сигналом в шорт.

Что такое гэп?

Гэп — это разница цен между уровнями закрытия предыдущего и открытия следующего за ним дней. Хотя большинство учебников по техническому анализу выделяют 4 типа гэпов — общий, пробойный, на продолжение и гэп истощения — эта классификация применяется уже после того, как установилась графическая модель. То есть, отличие одного типа гэпа от другого можно заметить только после того, как цена продолжит движение вверх или вниз. Такая классификация полезна для долгосрочного понимания поведения конкретной акции или сектора, но несет мало пользы для практической торговли.

( Читать дальше )

Буровых на нефть в США -21шт.

- 11 декабря 2015, 21:04

- |

Количество работающих буровых в США снизилось на 28 штук до 709 штук (с 737 штук, которые были зафиксированы на 4 декабря). Суммарное количество буровых в Канаде снизилось на 3 штуки. Количество буровых на нефть в США за неделю сократилось на солидные 3,9% или на 21 штуку и на 7 штук свернули бурение на газ. (В Канаде — 4 шт. на нефть и +1шт. на газ).

( Читать дальше )

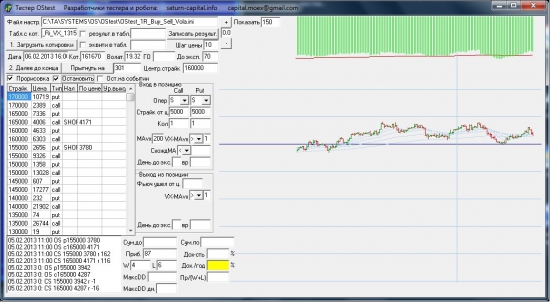

Тестер опционов

- 11 декабря 2015, 20:15

- |

разрабатываем тестер для опционов (цели некоммерческие). Который на основе базового актива по формуле БШ расчитывает цены опционов.

Позволяет входить и выходит из позиции по заданным условиям.

Однако, в формуле есть неточность. В качестве волатильности берется VX базового актива, а не волатильность конкретного страйка опциона.

Вопрос 1, можно ли в тестах на покупку-продажу волатильности пользоваться волатильностью базового актива, либо нужно учитывать волатильности конкретного страйка

Вопрос 2, если нужно учитывать волатильность каждого страйка, то как вычислять периоды низкой и высокой волатильности (с волатильностью БА все просто — накладываем МА и считаем от нее отклонение, все достаточно стабильно, в в волатильности конкретного страйка заначения скачут очень сильно)

Вопрос 3, какие параметры входа и выхода в позицию закладывать в тестер.

Кто имеет в этом опыт и готов участвовать в разработке данного тестера, готовы включить в команду разработчиков и правообладателей данного тестера.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал