Избранное трейдера Locutius

Сырьевой индекс GSCI. Возможные факторы роста нефти.

- 19 июня 2017, 14:42

- |

S&P GSCI – один из самых известных индексов, который служит ориентиром для оценки сырьевого рынка. В данный индекс в 2017 году входят 24 сырьевых компонента, торгующихся на биржах США и Великобритании. Сырая нефть имеет наибольший вес в индексе – 22,8% у марки WTI и 16,49% у марки Brent. В 2017 году отношение индекса GSCI к S&P 500 впервые с создания индекса GSCI в 1970 году упало ниже 1 и составило 0,92 в мае. При этом медианное отношение за весь период составляет 4,2. Последний раз отношение индексов опускалось близко к 1 в 1999 году перед пузырем dot-com.

Ежемесячное отношение индекса GSCI к S&P 500 Источник: Bloomberg, investing.com, расчет QBF

Существенную часть индекса GSCI занимает нефть, поэтому снижение ее котировок привело к просадке индекса в 2014-2016 годах. Одновременно с этим рос индекс S&P 500. В настоящее время представляет интерес, какие факторы могут привести к развороту на увеличение отношения GSCI к S&P 500. Поскольку сырье номинировано в долларах, то макроэкономические показатели необходимо брать по американской экономике. Среди макроэкономических показателей, которые потенциально могут оказать влияние на индекс GSCI, выделяются инфляция в США, динамика доллара, ставка ФРС США, общемировая конъюнктура рынка и другие.

Сырьевые товары часто используются для хеджирования инфляционных рисков. Это объясняется тем, что в индекс потребительских цен включаются нефть, продовольствие и другие товары, которые входят в индекс GSCI. В связи с этим индекс GSCI и годовая инфляция в США демонстрировали среднюю положительную корреляцию с 1970 года по май 2017 года в 0,41. Стоит отметить, что чем меньше рассматриваемый период, тем выше корреляция: на отрезке 2000-2017 годов корреляция уже составляет 0,78, а в последние 10 лет, с 2007 года по май 2017 года, – 0,85. Таким образом, взаимозависимость GSCI и инфляции подтверждается статистическими данными. В настоящее время годовая инфляция в США увеличивается, хотя последние данные настораживают: в мае темпы роста цен сократились до 1,9% г/г после 2,7% г/г в феврале. С 1971 года по май 2017 года инфляционная бета по индексу GSCI составляла 3,4. Это означает, что увеличение инфляции на 1% приводит к росту индекса GSCI на 3,4%. При этом если брать промежуток с 1987 года, когда нефть была включена в индекс, по май 2017 года, то инфляционная бета вырастает до 13,8. Это показывает, что увеличение цен приводит к существенному росту индекса GSCI.

Ежемесячное изменение индекса GSCI, г/г (левая шкала) и годовая инфляция в США (правая шкала)Источник: Bloomberg, Bureau of Labor Statistics, расчет QBF

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 8 )

ФРС готовится к сокращению баланса. Обзор на предстоящую неделю от 18.06.2017

- 18 июня 2017, 22:21

- |

По ФА…

На уходящей неделе:

Заседание ФРС

ФРС повысила ставку на 0,25% диапазоном до 1%-1,25%.

Оценка роста экономики в сопроводительном заявлении улучшилась, основные изменения риторики касались инфляционной динамики.

ФРС ожидает, что в краткосрочной перспективе инфляция останется ниже целевого уровня в 2%, но достигнет его в среднесрочной перспективе.

Решение о повышении ставки было принято 8-1 голосами, против выступил Кашкари.

Сюрпризом стала публикация плана по сокращению баланса ФРС: процесс начнется с ежемесячных сокращений покупок ГКО США в размере 6 млрд. долларов и ипотечных ценных бумаг в размере 4 млрд. долларов, каждый квартал сумма будет увеличиваться до тех пор, пока не достигнет максимума 30 млрд. и 20 млрд. долларов соответственно.

Баланс будет значительно сокращен по сравнению с текущим уровнем, но останется выше, чем был до финансового кризиса.

( Читать дальше )

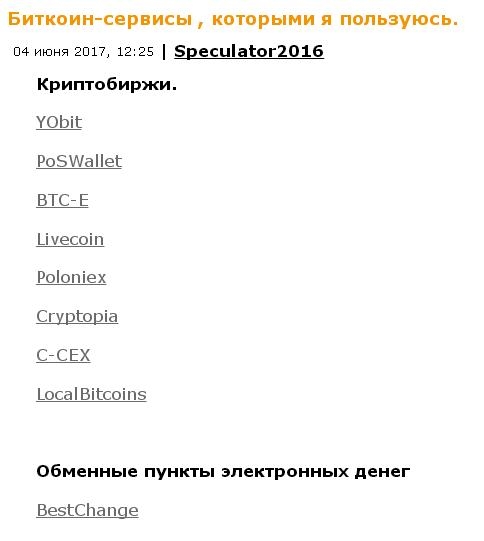

Как заработать на криптовалютах - пошаговая инструкция

- 16 июня 2017, 12:05

- |

- Зарегистрироваться во всевозможных проектах и биржах криптовалют

- Получить в своих зарегистрированных аккаунтах реферальные ссылки. Реферальная ссылка это ссылка с помощью которой вы будете привлекать клиентов на данные проекты по криптовалютам и на этом зарабатывать

- Зашифровать реферальную ссылку с помощью сокращателя ссылок goo.gl

- Написать как можно больше топиков про криптовалюты. Вам не надо писать топики с теханализом уровней криптовалют. Контент по криптовалютам вы найдете в интернете.

- Вставить свои реферальные ссылки в свои топики …в таком виде http://goo.gl/Mal5&s=258400118 но при переходе по этой ссылке все увидят, что она примет вид реальной реферальной ссылки - c-cex.com/?rf=84326A5953C3D8 вместо прямой ссылки https://c-cex.com

… и теперь вы можете спокойно получать доход от привлеченных вами клиентов, не торгуя криптовалютой, ловкость рук и никакого мошенничества.

Как отличить реальные сервисы облачного майнинга от их имитации.

- 16 июня 2017, 11:19

- |

А также — качество и объём информации, которая предоставляется клиенту.

Достаточно сравнить сайты и личные кабинеты хайпов и реальных облачных майнингов — чтобы понять разницу. (ссылки есть в дополнениях к статье)

( Читать дальше )

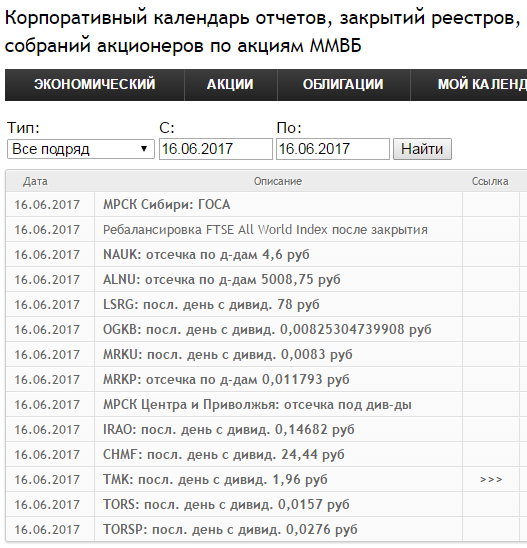

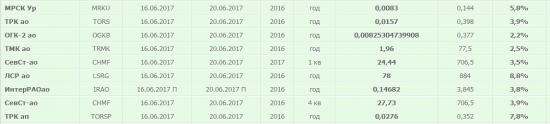

Сегодня много бумаг торгуются последний день с дивидендами

- 16 июня 2017, 10:27

- |

http://smart-lab.ru/calendar/stocks/from_16.06.2017/to_16.06.2017/

Итак, сегодня последний день с дивами:

- Группа ЛСР

- ОГК-2

- МРСК Урала

- ИнтерРАО

- Северсталь

- ТМК

- ТРК

http://smart-lab.ru/dividends/index/order_by_t2_date/asc/

ФРС примет решение в день заседания. Обзор на предстоящую неделю от 11.06.2017

- 11 июня 2017, 22:03

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение об изменении «руководства вперед» в части ставок, т.е. удалил указание на возможное дальнейшее снижение ставок при необходимости.

Хотя Драги в блоке вопросов/ответов сумел нивелировать данное изменение, заявив, что при ухудшении ситуации снижение ставок возможно, хотя он не ожидает развития ситуации подобным образом.

Также ЕЦБ признал риски для перспектив сбалансированными и повысил прогнозы по росту экономики Еврозоны.

На этом положительные новости от ЕЦБ закончились.

Июньские прогнозы ЕЦБ против мартовских прогнозов:

— Рост ВВП Еврозоны:

В 2017 году 1,9% против 1,8% ранее;

В 2018 году 1,8% против 1,7% ранее;

В 2019 году 1,7% против 1,6% ранее.

— Рост инфляции в Еврозоне:

В 2017 году 1,5% против 1,7% ранее;

В 2018 году 1,3% против 1,6% ранее;

В 2019 году 1,6% против 1,7% ранее.

( Читать дальше )

Ларри Вильямс о самом страшном сне и вот его прогноз..

- 11 июня 2017, 21:39

- |

Сегодня 11 июня, добро пожаловать вновь на любимый канал всех трейдеров – Ларри ТВ.

Какой необычный день получился в пятницу на рынке акций! Внешний день с огромным диапазоном. У вас были убыточные сделки? А вот Джефф Безос потерял 2,6 миллиарда долларов на цене своих акций Амазон. Многие технические акции просто обвалились. Джимми Роджерс выступал на ТВ с предположением самого худшего медвежьего рынка за всю его жизнь. Я от этих парней устал. Я ведь немного старше этого Джимми и видел некоторые ужасные моменты на рынках за 55 лет торговли. Но правду ли говорят эти ребята? Не думаю.

Вот, что на самом деле будет происходить на рынке. Цена до сих пор следует нашему межрыночному прогнозу. Примерно в конце месяца будет падение. Я приготовил для вас здесь отличную сделку. Затем снова рост рынка вплоть до конца июля. И по моему прогнозу только после этого начнётся настоящее снижение. Но будет ли это медвежьим рынком, о котором говорил Джимми Роджерс?

( Читать дальше )

Серьёзный пост: А как тренируетесь трейдингу вы?

- 11 июня 2017, 19:47

- |

Каждый, у кого стаж более года, торгует как правило как Моцарт писал музыку – начисто, без черновиков, что самонадеянно. То есть использует определенные приемы, смотрит результат в реале. Делает выводы, корректирует стратегию, идет дальше.

Пока не поймают в большой убыток.

Потом сидит, долго выходит из него, вынужденно ничего не делая. Может, берет паузу в торговле. Потом читает книжки, что-то опять пробует и все по новой.

Кто-то повъедливей и менее смышленый прогоняет найденные или придуманные паттерны и закономерности на истории, наивно полагая, что они работать и дальше в будущем будут также, как на истории, и не понимая откуда эти паттерны берутся вообще. Точнее он думает, что понимает.

Однако почти никто внятно не осознает свои сильные и слабые стороны трейдера, потому что не тренируется, выполняя конкретные рыночные задачи, как это делают все вокруг в реальной жизни. Мерилом выступает заработок. Мол, если я заработал на тренде, значит я гуру рынка, и на форуме я пишу что успешный трендовик, пирамидюсь, нет усреднениям, все, кто играет по другому — лохи. А в следующий раз вдруг ловит минус тренд.

( Читать дальше )

Почему США боится золота

- 11 июня 2017, 17:45

- |

Почему они так его боятся?

Выскажу версию.

Основной причиной этой боязни служит невозможность неограниченного кредитования правительства в условиях хождения золота.

Что касается золота на руках граждан — то тут все просто. Пока золото на руках, оно служит конкурентом для кредитных билетов(долларов), и препятствует их хождению и подрывает доверие к ним.

Второй вопрос более сложен.

Допустим, сохраняется золотой стандарт с частичным резервом. Тогда банк может напечатать только ограниченное число денег. Таким образом, если, к примеру, правительство кредитуется у ФРС, отдавая им свои обязательства, то ФРС сможет их обеспечить деньгами лишь настолько, насколько позволяет мультипликатор от золотого резерва. То же самое и с другими банками. Поэтому, правительство не может взять столько денег сколько оно хочет, и мало того, если оно прокредитуется на всю катушку, оно парализует всю финансовую систему, потому что банки не смогут выдавать больше кредитов, кредитный ресурс будет исчерпан.

( Читать дальше )

Настоящий трейдер - слабоумный психопат и маразматик? (о роли прогнозов).

- 11 июня 2017, 12:37

- |

Если настроиться на веселый лад, можно подумать, что речь о придурковатом интраверте с признаками маразма, который «не помнит, как он стал настоящим трейдером» и «не может ничего написать» о… (читайте длинный список), потому что не в состоянии ничего знать наперед.

Это забавно, ведь большинство авторов в интернете — как раз слабо понимающие предмет обсуждения люди, которые мало что в состоянии знать наперед. Кого же, как не их более всего тянет к общению, попыткам многократно перетирать, ведь это так естественно?

Другой симптом Настоящего трейдера еще интереснее: «в его трейдинге психологии не больше, чем в поездке на лифте или походе в магазин».

И это странно. Психиатры уверяют, что пониженный уровень переживаний — отличительная черта психопатов.

Знаменитый John Coates (см. Википедию), бывший трейдер Уолл-стрит, ставший нейрофизиологом, написал книгу, целиком посвященную воспоминаниям о нервном напряжении команды, в которой работал и рассуждениям о ведущей роли человеческой психики. Почитайте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал