Избранное трейдера ks62

Знайте свои лучшие модели

- 31 июля 2015, 10:46

- |

Далеко не все трейдеры стремятся повторять свои лучшие трейды, следовательно — они работают ниже своих возможностей.Не так уж часто можно встретить трейдера, хорошо осознающего свои сильные стороны, знающего, какие формации он торгует лучше других, и стремящегося максимизировать усилия в нужном направлении.Я никогда, ни при каких обстоятельствах не вхожу в рынок ни по одной акции — безотносительно к тому, что происходит в моей голове, если речь не идет о моих лучших трейдах. Просто не вхожу, и все. Мне хорошо известны трейды, в которых я силен. Я отдаю себе полный отчет в том, что именно ожидаю от рынка, чего ищу на нем. Мне удается избегать искушения субъективного взгляда на ленту и графики, выискивающего в них желаемое и не считающегося с действительностью.Я могу ничего не делать и ждать подходящего момента.В конце месяца, анализируя результаты торговли, я знаю, что сделал все возможное. Месяц ушел на работу по трейдам, которые лучше всего работают ДЛЯ МЕНЯ. Знание того, что хорошо для вас, а что плохо, приходит вместе с опытом. Я храню верность моим сильным сторонам. Я рискую собственными деньгами по трейдам, результаты которых благоприятны для меня с точки зрения статистики и истории торговли.

Майк Беллафиоре «Один хороший трейд»

- комментировать

- ★1

- Комментарии ( 0 )

Немного здравого смысла или как перестать постоянно сливать на рынке

- 29 июля 2015, 17:50

- |

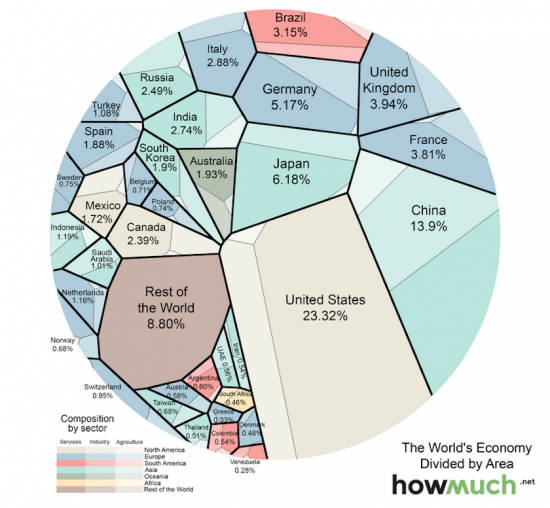

Соответственно, если хочешь научиться не терять на финансовых рынках, нужно учиться у основных игроков этого рынка. Поскольку даже если финансовые институты и сливаются, они делают это во много раз реже, чем частные инвесторы.

Происходит это потому что, например, ни один нормальный инвестбанк не будет открывать позицию на 10% собственного капитала просто потому, что на графике образовалась какая-то волшебная свеча. Ни один нормальный инвестбанк вообще не будет открывать какую-либо позицию на 10% своего капитала. Тут нужно учитывать, что большинство участников финансового рынка так или иначе используют кредитное плечо (маржу то есть). Для примера достаточно вспомнить Berkshire Hathaway, которая активно размещает бонды. Так вот, что бы минимизировать риск финансовые институты используют системы риск-менеджмента, которые ограничивают максимальный размер открытых позиций. Причём ограничения ведутся как по классам активов, так и по конкретным инструментам. Более того, обычно ограничения устанавливаются даже для отдельных трейдеров, чтобы не возникало ситуации, когда один трейдер использовал весь лимит установленный на банк.

( Читать дальше )

Технический анализ Si 28.07.2015

- 28 июля 2015, 23:26

- |

- реализация цели (верхней границы восходящего клина, см. дневной тф);

- идет отработка медвежьей дивергенции;

- цена торгуется в диапазоне.

Интрадей рынок торговался так:

( Читать дальше )

Про то, как я потерпел неудачу с моей дочерью, и про простой путь к богатству

- 27 июля 2015, 19:02

- |

С самого дня её рождения люди буквально осыпали мою дочь комплиментами. Про её внешний вид, её ум, её шарм (которые она унаследовала от матери) и её поведение. Последнее иногда приписывали к моим заслугам. Не то, чтобы я это заслужил. В основном, я просто стоял рядом и смотрел, затаив дыхание, стараясь не встревать на пути.

Несколько лет назад мы даже рассорились с одним моим другом по этому поводу. Он так настаивал на том, чтобы я это признал, и был так разочарован, когда я этого не сделал, что с тех пор перестал со мной разговаривать. Но, что есть, то есть. На самом деле я всегда представлял себе как в ’91-м году Ангел пришел к Богу и сказал: «Послушай, Бог, мы планируем послать маленькую девочку этому парню Коллинзу».

А Бог ответил: «Ах, да. Неужели? Разве я это разрешил? В самом деле?? Значит, этот день настал. Ну, тогда отправьте ему самую покладистую, самую лучшую, которая у вас есть. Он не слишком-то способный». И вот так у меня появилась Джессика.

( Читать дальше )

Исследование стратегии, покупка стрэдла. Временные характеристики опциона, зависимость скорости распада от страйка.

- 25 июля 2015, 22:10

- |

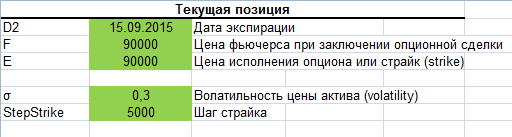

Решил провести исследование на тему, как ведет себя теоретическая цена (точнее её распад) от удаления купленного (проданного) страйка от центрального. Для начинающих опционщиков будет полезно.

Всё ниже следующее повествование будет вестись с таким упором, что мы стредл (или стренгл) будем продавать, а не покупать.

Я теоретически представлял себе результат этого исследования, но хотелось чтобы было какоето математическое подтверждение этой теории.

Итак начнем, сначала возьмем квартальные опционы, купим опционы КОЛЛ страйка 90000 и допустим сейчас цена тоже 90000, и волатильность 30%.

В эксель файле вкладка «Эксперимент РТС», введем такие параметры:

Построим графики теоретических цен разных страйков, по оси Х — сколько дней осталось до экспирации, по Y — сама теоретическая цена.

( Читать дальше )

Популярные сообщества

- 24 июля 2015, 17:52

- |

Пока нашел следующие:

- h2t.ru

- investazy.com

- elitetrader.com

- trade2win.com

- tradingview.com

- ну и smart-lab.ru

- howtotrade.ru (форум А.Г.)

- bigmiketrading.com

- seekingalpha.com

- investorplace.com

- zacks.com

- fool.com

- mt5.com/ru

- investcafe.ru

- investfunds.ru

- 2stocks.ru

- finanz.ru

- zerohedge.com

- traderkingdom.com

( Читать дальше )

Волатильность как актив-1

- 24 июля 2015, 09:28

- |

Объем торговли волатильностью как активом растет уже более 15 лет. Основные принципы и понятия этого процесса изложены в блоге QUANTITATIVE RESEARCH AND TRADING .

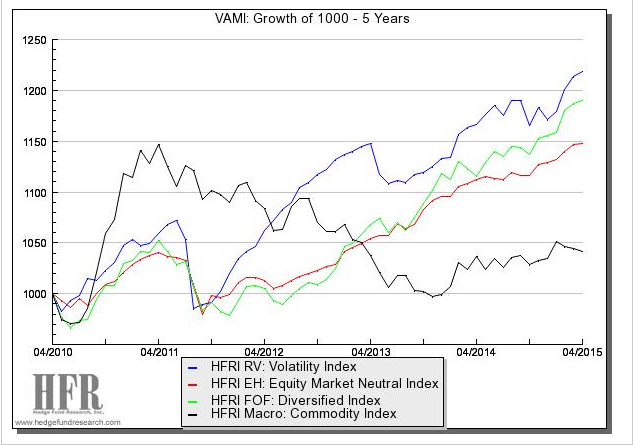

В последние годы стратегии торговли волатильностью показывают производительность значительно большую, чем глобальные индексы и дивесифицированные фонды фондов ( см. график в заглавии).

Основные понятия

Волатильность ненаблюдаема

Волатильность это особый дериватив, справедливая цена которого никогда не будет известна, даже после значимого события она, по сути, ненаблюдаема. Вы можете установить, что волатильность актива на протяжении некоторого исторического периода, например, равна стандартному среднеквадратичному отклонению приращений цены. Но это только оценка, одна из множества подходов, которые имеют свои недостатки. Сейчас мы знаем, что волатильность может измерена с почти произвольной точностью с использованием оценки интегральной волатильности ( по существу, метрики, основанной на высокочастотных данных), но это не изменяет тот факт, что наше знание о волатильности всегда неопределенно, в отличие от цены, например.

( Читать дальше )

Стратегия от Орехова

- 18 июля 2015, 17:56

- |

В топку индикаторы, туда же графики. Главный смысл стратегии — работаем против толпы. Т.е. не идем как бараны со всеми.

1.Работаем на закрытии, открытии дня. Я открываю сделки часов 11-12 ночи, или утречком по подъему.

2. Главный критерий — отбор валютных пар по информации открытых ордеров. Я их беру или на майфхбуке (http://www.myfxbook.com/community/outlook) или с оанды, можно с альпари.

3. Если приказов на покупку более 65-75% — значит продаем, и наоборот.

4. Стоп примерно на уровне 50 пунктов (старых), или на хай-лоу прошлой дневной свечки.

5. Закрытие сделок или по тейку (я ставлю примерно 100) или в конце дня.

Данную стратегию передрал с сайта tradelikeapro. Там же есть советник работающий по этой тактике. Пока за месяц в плюсе.

Ах да, стратегия эта для форексников. Для акций пробую — пока не успешно. Видать не те данные использую для анализа в квике (кол-во покупок, кол-во продаж), но я работаю над этим.

Очень важный видео урок

- 16 июля 2015, 11:43

- |

- Как не терять деньги в First up day, подробный план

- Шорт пампа на gap and crap

- Анализ Level 2 (стакана) в pump and dump, с комментариями

FULL HD 1080p

Подробнее тут

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал