SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера klimvv

Секреты миллонов Муханчикова. Часть 3.

- 23 марта 2014, 17:54

- |

Секреты миллионов Муханчикова. Часть 1.

Секреты миллионов Муханчикова. Часть 2.

Вчера имел честь посетить обитель денег, офис и дом миллионера Муханчикова:))

Тем, кто не верит, что Муханчиков делает миллионы на компе с 1 монитором, показываю:

Так что 10 мониторов для прибыльной торговли вовсе не обязательны.

А это Саша поит меня чаем и рассказывает свои секреты:)))

Секреты миллионов Муханчикова. Часть 2.

Вчера имел честь посетить обитель денег, офис и дом миллионера Муханчикова:))

Тем, кто не верит, что Муханчиков делает миллионы на компе с 1 монитором, показываю:

Так что 10 мониторов для прибыльной торговли вовсе не обязательны.

А это Саша поит меня чаем и рассказывает свои секреты:)))

- комментировать

- ★33

- Комментарии ( 55 )

Опционная конференция, которая прошла в субботу в Санкт-Петербурге

- 23 марта 2014, 16:25

- |

Как мне показалось, заявленная программа этой опционной была самой интересной из всех предыдущих.

Был самый интересный состав и не было проплаченных участников

(Это они правильно переняли опыт смартлаба:)

Напомню, что 5 апреля состоится конференция инвесторов смартлаба в Петербурге.

Программа и запись на конференцию тут:

http://smart-lab.timepad.ru/event/100396/

Ну а мне бы хотелось узнать у тех, кто был в Питере в субботу, как оно было?

Фотографии с опционной конференции:

Алексей Каленкович, Олег Мубаракшин:

№1

№2 Олег Мубаракшин

№3

№4 Алексей Каленкович, Андрей Крупенич, Антон Медведев

( Читать дальше )

Был самый интересный состав и не было проплаченных участников

(Это они правильно переняли опыт смартлаба:)

Напомню, что 5 апреля состоится конференция инвесторов смартлаба в Петербурге.

Программа и запись на конференцию тут:

http://smart-lab.timepad.ru/event/100396/

Ну а мне бы хотелось узнать у тех, кто был в Питере в субботу, как оно было?

Фотографии с опционной конференции:

Алексей Каленкович, Олег Мубаракшин:

№1

№2 Олег Мубаракшин

№3

№4 Алексей Каленкович, Андрей Крупенич, Антон Медведев

( Читать дальше )

О.К. - отвечает на вопросы...

- 23 марта 2014, 15:21

- |

Помимо сМарт-Лаба, я обитаю, так сказать еще на нескольких ресурсах. Особенно хочу выделить ресурс вОкруг да ОкОлО, и его фОрум. Там супер атмосфера. Рай для инвесторов. Одно время Олег, бы и на сМарте. Жаль, что его нет на сМарте давно...

Мне кажется, его мысли помогли бы молодым людям узнать много нового в сфере инвестиций!

Вот запись на его сайте, которая вышла сегодня:

СПРАШИВАЕМ — ОТВЕЧАЮ

Я получаю регулярно вопросы от читателей этого блога. Иногда у меня есть время и настроение ответить лично, последние несколько месяцев отвечал очень редко. Почти не отвечал.Не чувствую себя по этому поводу виноватым. Во-первых, для того чтобы посоветоваться, есть фОрум. Во-вторых, для того чтобы посоветоваться со мной лично, есть консультационный режим. В- третьих, можно задавать вопросы в комментариях к записям в этом блоге — что уж совсем просто, ибо не я, так кто-то из уже опытных читателей да прокомментирует.

( Читать дальше )

Ответ на "Магию малых таймфреймов"

- 23 марта 2014, 12:00

- |

Когда прочитал топик, от негодования курсор сам потянулся к окошку комментирования, но вот незадача, его попросту нет.

Так что, пришлось создать топик

Итак, начнем:

При долгосрочной работе начинаешь замечать, что статистика всех сделок показывает, что стопов-то львинная доля и они ощутимо подъедают счет или в лучшем случае идет топтание на месте.

А зачем на малых таймфреймах ставить стопы? Высокочастотные роботы очень редко имеют в алгоритме привычный нам стоп. Там действуют другие правила. Найдите запись программы на РБК, где гостем был Курбаковский. Он очень неплохо рассказывает, почему в своих стратегиях не использует стопы.

Первое, это то что нам говорят, учат и так далее. На малых таймфреймах повторяется все тоже самое, что и на больших(это условие работает в обе стороны). Соглашусь, повторяется. Но. С одним маленьким исключением) Здесь часто присутствуют игроки, которые зарабатывают как минимум срыванием стопов или, как вариант — перед набором позиции делают себе хорошую цену на вход;)

И снова не в точку. Постройте распределения тикового таймфрейма и дневок, посчитайте показатель херста, попросите математика проанализировать ценовой ряд на тиках и дневках, и спросите, имеют ли они сходные свойства. А так, просто мнение, не подтвержденное ничем.

( Читать дальше )

Так что, пришлось создать топик

Итак, начнем:

При долгосрочной работе начинаешь замечать, что статистика всех сделок показывает, что стопов-то львинная доля и они ощутимо подъедают счет или в лучшем случае идет топтание на месте.

А зачем на малых таймфреймах ставить стопы? Высокочастотные роботы очень редко имеют в алгоритме привычный нам стоп. Там действуют другие правила. Найдите запись программы на РБК, где гостем был Курбаковский. Он очень неплохо рассказывает, почему в своих стратегиях не использует стопы.

Первое, это то что нам говорят, учат и так далее. На малых таймфреймах повторяется все тоже самое, что и на больших(это условие работает в обе стороны). Соглашусь, повторяется. Но. С одним маленьким исключением) Здесь часто присутствуют игроки, которые зарабатывают как минимум срыванием стопов или, как вариант — перед набором позиции делают себе хорошую цену на вход;)

И снова не в точку. Постройте распределения тикового таймфрейма и дневок, посчитайте показатель херста, попросите математика проанализировать ценовой ряд на тиках и дневках, и спросите, имеют ли они сходные свойства. А так, просто мнение, не подтвержденное ничем.

( Читать дальше )

Статика или Динамика?

- 23 марта 2014, 01:35

- |

… интересно получается, господа Трэйдеры!

Торгуя линейные инструменты (тот же фРТС), ни у кого не возникает сомнений, что торговать надо именно Динамику, то есть все знают, что «чтобы продать что-нибудь ненужное — надо сначала купить что-нибудь ненужное....»)))) Таким образом, действия купить/продать должны быть произведены на разных ценовых уровнях (если Вы желаете получить от этих действий какой-то результат))))

В опционной же торговле сложился (надеюсь, что только среди новичков) стереотип, что набрав опционную позицию, они зависнут в ней «навсегда» — т.е. до экспирации. Статически наберут, с заранее оговорённым размером Профита, Лося и сроком жизни позиции....

И сделать с этой позой уже ничего (кроме рехэджа базовым активом) будет нельзя!

Согласен — то что ГО отдельно взятого опциона (с поправкой на его текущую дельту) равно половине ГО базового актива* — как бы намекает ;) говорит о многом! И действительно -

( Читать дальше )

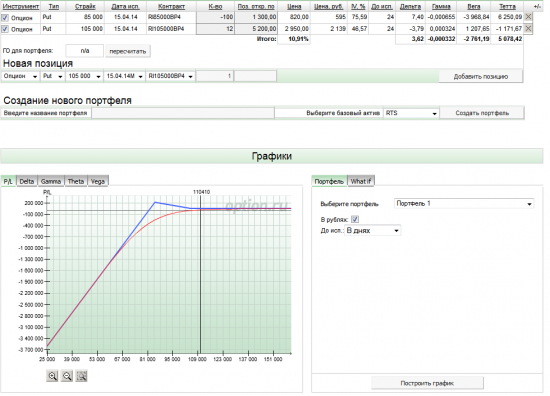

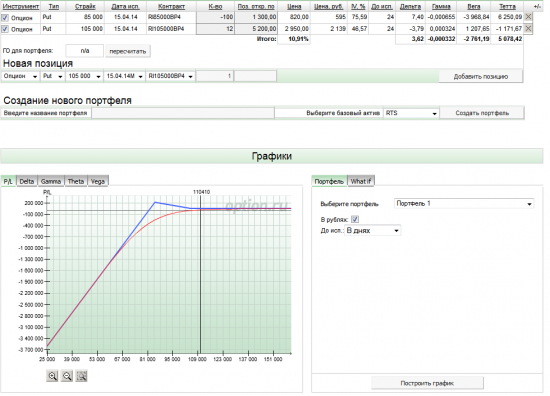

Актуальные опционные стратегии

- 22 марта 2014, 21:01

- |

Кратко по текущей ситуации. Начало положено, санкции озвучены. Пока ничего серьезного, но возможность новых и угроза эскалации конфликта с западом давит на рынок. Рынки очень не любят неопределенность, поэтому волатильность растет. Опционы дорожают, но своеобразно. Центральные страйки волатильность около 40, вверх падает до 30, а вот вниз растет до 70-90, начиная с 90 страйка. То есть просто продавать коллы уже не особо выгодно.

Напрашивается покупка центра или чуть ниже и продажа дальних путов с коэффициентом, то есть путовый ратиоспред. Соотношение купленных и проданных зависит от ожиданий и склонности к риску. Лично я вижу спрос на заливах и некую упругость рынка, то есть неконтролируемый обвал считаю маловероятным. В конце концов выливая сбер по ценам ниже размещения на 20-30% нерезиденты наказывают в первую очередь себя, давая возможность нашим компаниям откупать свои акции по низким ценам.

Конкретный пример. В пятницу с утра сформировал позицию продавал путы 85 по 1300, купил 105 путы по 5200 соотношение 8:1. Профиль от 105 вверх прибыль более 5% от го, от 105 вниз рост прибыли до 20% от го до 85, бу 81500. На момент закрытия пятницы позиция давала треть прибыли (цены были соответственно 820 и 2950). При достижении половины возможной прибыли буду фиксить большую часть позиции. При очередных панических судорогах буду заново открывать подобные позиции.

Напрашивается покупка центра или чуть ниже и продажа дальних путов с коэффициентом, то есть путовый ратиоспред. Соотношение купленных и проданных зависит от ожиданий и склонности к риску. Лично я вижу спрос на заливах и некую упругость рынка, то есть неконтролируемый обвал считаю маловероятным. В конце концов выливая сбер по ценам ниже размещения на 20-30% нерезиденты наказывают в первую очередь себя, давая возможность нашим компаниям откупать свои акции по низким ценам.

Конкретный пример. В пятницу с утра сформировал позицию продавал путы 85 по 1300, купил 105 путы по 5200 соотношение 8:1. Профиль от 105 вверх прибыль более 5% от го, от 105 вниз рост прибыли до 20% от го до 85, бу 81500. На момент закрытия пятницы позиция давала треть прибыли (цены были соответственно 820 и 2950). При достижении половины возможной прибыли буду фиксить большую часть позиции. При очередных панических судорогах буду заново открывать подобные позиции.

Маржин -колл. Что это такое, и что такое маржинальность. ч.1

- 22 марта 2014, 17:16

- |

Вот вчера один из участников озаглавил свой топик словом маржин-колл, однако в ходе обсуждения выяснилось что сам автор да и другие не знают что такоей маржин-колл и что такое маржинальность.

Кто то говорит про плечи, а это и есть маржинальсность.

Пишут что плечи опасны, но насколько и в чем их опасность.

Прежде всего шорт это и есть маржинальность, нет маржинальности нет и шорта. Запретить плечи это запретить шорт.

Вот все эти аспекты и освящены в моей новой книге «Маржинальность рынка»

Вот несколько цитат из первой главы «Введение».

Маржинальность рынка

Термин маржа имеет множественное толкование. Понятие маржа, применяемое на рынке ценных бумаг, отличается от общепринятого, чаще всего обозначающего наценку к произведенному товару или объему оказанных услуг.

На рынке ценных бумаг маржа означает деньги, взятые взаймы у брокерской фирмы, или возможность использования кредитных ресурсов в том или ином виде. Также используется понятие «кредитное плечо» или даже английское слово леверидж (leverage). Кроме того, понятие «маржа» используется в качестве меры измерения использованных кредитных ресурсов по отношению к собственным средствам заемщика. В целом, рынок, на котором используется заемные средства, называют маржинальным, в отличие от товарных рынков, где заемные средства не используются и где вы не можете продать товар, которого у вас нет.

( Читать дальше )

Кто то говорит про плечи, а это и есть маржинальсность.

Пишут что плечи опасны, но насколько и в чем их опасность.

Прежде всего шорт это и есть маржинальность, нет маржинальности нет и шорта. Запретить плечи это запретить шорт.

Вот все эти аспекты и освящены в моей новой книге «Маржинальность рынка»

Вот несколько цитат из первой главы «Введение».

Маржинальность рынка

Термин маржа имеет множественное толкование. Понятие маржа, применяемое на рынке ценных бумаг, отличается от общепринятого, чаще всего обозначающего наценку к произведенному товару или объему оказанных услуг.

На рынке ценных бумаг маржа означает деньги, взятые взаймы у брокерской фирмы, или возможность использования кредитных ресурсов в том или ином виде. Также используется понятие «кредитное плечо» или даже английское слово леверидж (leverage). Кроме того, понятие «маржа» используется в качестве меры измерения использованных кредитных ресурсов по отношению к собственным средствам заемщика. В целом, рынок, на котором используется заемные средства, называют маржинальным, в отличие от товарных рынков, где заемные средства не используются и где вы не можете продать товар, которого у вас нет.

( Читать дальше )

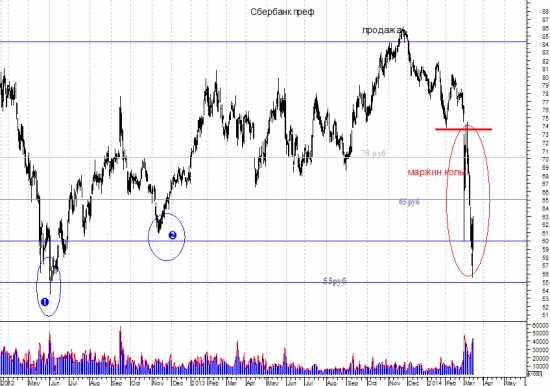

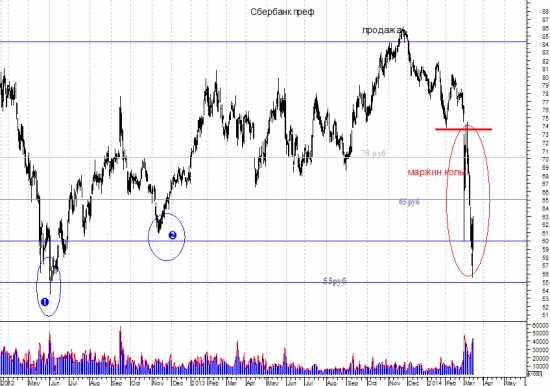

Что такое маржинальность. На примере Сберпреф.

- 21 марта 2014, 15:11

- |

Вот почему не получается разговор.

smart-lab.ru/blog/tradesignals/173152.php

А по простой причине, чаще всего люди малокомпетенты в обсуждаемом вопросе.

Посмотрим на дневной график сбера преф.

Ниже уровня в 74 рубля маржинальные продажи, это азбука.

Цели для снижени — это точки 1 и 2 — тоже азбука.

Следующая азбука при маржинальных продажах

При движении вниз образуются шипы, которые восстанавливаются до линии снижения.

(т.е. шорт прикрывается частично или полнстью в расчете на осткок)

А слом движения вниз это прекращение продаж вблизи уровней целей и перехо через верхнюю границу.

Ну а уровень в 60 рублей не вызывает уже вопросов как уровень закрытия шорта.

\\

\\

Мне десятки раз приходилось разбирать сделки своих клиентов и указывать на ошибки при трейдинге.

( Читать дальше )

smart-lab.ru/blog/tradesignals/173152.php

А по простой причине, чаще всего люди малокомпетенты в обсуждаемом вопросе.

Посмотрим на дневной график сбера преф.

Ниже уровня в 74 рубля маржинальные продажи, это азбука.

Цели для снижени — это точки 1 и 2 — тоже азбука.

Следующая азбука при маржинальных продажах

При движении вниз образуются шипы, которые восстанавливаются до линии снижения.

(т.е. шорт прикрывается частично или полнстью в расчете на осткок)

А слом движения вниз это прекращение продаж вблизи уровней целей и перехо через верхнюю границу.

Ну а уровень в 60 рублей не вызывает уже вопросов как уровень закрытия шорта.

\\

\\Мне десятки раз приходилось разбирать сделки своих клиентов и указывать на ошибки при трейдинге.

( Читать дальше )

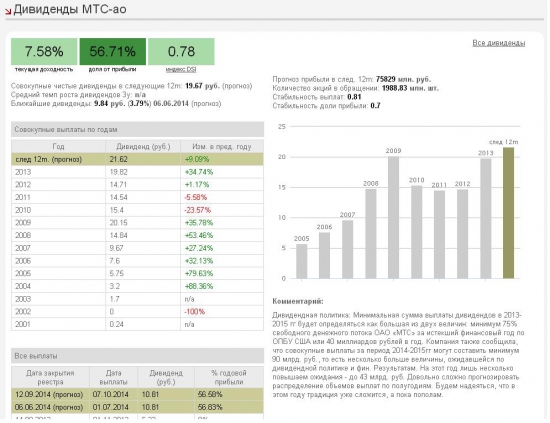

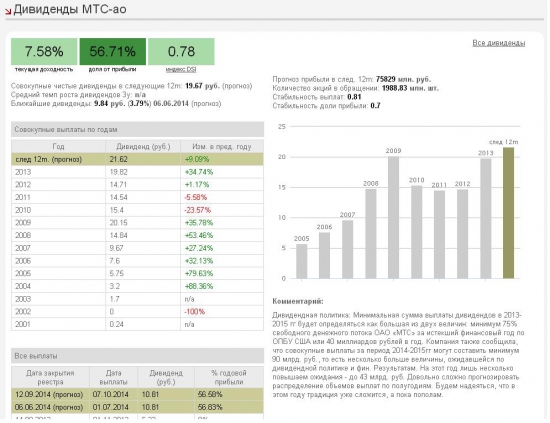

История и прогнозы дивидендов российских компаний

- 21 марта 2014, 14:31

- |

Не сочтите за рекламу, но в эти смутные дни мы запускаем расширенное покрытие дивидендов российских компаний. Теперь рейтинг дивидендных акций (http://www.dohod.ru/ik/analytics/dividend/) дополняется историей дивидендов с динамикой суммарных выплат по годам, списком всех выплат с 2000-го года, нашими комментариями по каждой бумаге, прогнозами выплат на следующие 12 месяцев.

Будем надеется, что рано или поздно ситуация стабилизируется и еще более низкие цены акций привлекут внимание инвесторов не только своими уровнями, но и высокой дивидендной доходностью, а данный сервис будет так или иначе полезен.

Будем надеется, что рано или поздно ситуация стабилизируется и еще более низкие цены акций привлекут внимание инвесторов не только своими уровнями, но и высокой дивидендной доходностью, а данный сервис будет так или иначе полезен.

Превращения идеального захода в рискованный трейд

- 21 марта 2014, 11:05

- |

Наш трейдинг основан на том, что мы отрабатываем соблазнительные возможности. А еще на том, что мы Заходим в позицию тогда, когда еще толком не определенно. То есть мы часто оказываемся первыми, до того, как возможность осознают и реализуют все.

и у нашего трейда, точнее идеальной ситуации есть несколько жизненных этапов:

Можно поторопиться и зайти в совсем незрелую ситуацию. Такие дохнут чаще всего.

Следующий вариант это реализовать уже сформированную симпатичную картинку. Самое оптимальное, тк сразу понятно прав ты или нет.как только масса становится критической, то происходит развязка. Если зашел чуть раньше всей массы интрадейщиков, то они Помогут позиции, Закатывая бумагу в нужную сторону. Из таких заходов как правило формируются самые образцовые сделки. Другого и нет: либо стоп, либо красиво уходит в твою сторону и Получается, что ты зашел в самой очевидной картинке, на которые обычно все расстраиваются: как можно было в это не зайти. Упустил такую красавицу… а секрет в том, что когда интрадейщик заходит, то он чуть-чуть, своим опытом дорисовываем вариант события. И за счет этого берет минимальный риск, тк особо никто не активен. В итоге рынок рисует дальше сам график, а трейдер лишь наблюдает.

( Читать дальше )

и у нашего трейда, точнее идеальной ситуации есть несколько жизненных этапов:

Можно поторопиться и зайти в совсем незрелую ситуацию. Такие дохнут чаще всего.

Следующий вариант это реализовать уже сформированную симпатичную картинку. Самое оптимальное, тк сразу понятно прав ты или нет.как только масса становится критической, то происходит развязка. Если зашел чуть раньше всей массы интрадейщиков, то они Помогут позиции, Закатывая бумагу в нужную сторону. Из таких заходов как правило формируются самые образцовые сделки. Другого и нет: либо стоп, либо красиво уходит в твою сторону и Получается, что ты зашел в самой очевидной картинке, на которые обычно все расстраиваются: как можно было в это не зайти. Упустил такую красавицу… а секрет в том, что когда интрадейщик заходит, то он чуть-чуть, своим опытом дорисовываем вариант события. И за счет этого берет минимальный риск, тк особо никто не активен. В итоге рынок рисует дальше сам график, а трейдер лишь наблюдает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал