SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера hroost

Про соотношение profit/stop и эксперименты с интрадей алгоритмами

- 24 июня 2013, 00:22

- |

Всем привет.

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 23 )

Укрепляем дисциплину при помощи роботов.

- 23 мая 2013, 18:20

- |

Моя работа над персональным граалем вышла на финишную прямую, но вдруг случился конкрус. Как истинный смартлабовец, я тут же все бросил и вознамерился поучаствовать в соревновании. Решил развить тему, которую озвучивал вот тут: http://smart-lab.ru/blog/115469.php, в этой коротенькой заметке я делал умозрительный вывод о несостоятельности горизонтальных уровней. Но такой маленькой статьей на iPad не заработаешь, поэтому идея заключалась в том, чтобы при помощи робота показать, что горизонтальные уровни не работают. Было даже придумано громкое название «Алгоритмическое доказательство несостоятельности горизонтальных уровней с последующим сеансом одновременной игры на 160 досках». Очень быстро был написан простенький робот, но человек предполагает, а Бог располагает. Робот вдруг начал показывать хорошие результаты, которые никак не укладывались в концепцию несостоятельности уровней. Тогда я решил хотя бы написать статью о состоятельности горизонтальных уровней и даже начал готовить материал, но тут я обнаружил, что все не так однозначно, как хотелось бы. Истина оказалась, как и всегда это бывает на рынке и в трейдинге, в полной неопределенности.

( Читать дальше )

( Читать дальше )

На те же грабли или на чем можно зарабатывать долго и без нервов

- 13 мая 2013, 13:45

- |

Во такая история, читайте и учитесь на чужих ошибках

В рынке уже больше 5ти лет Уже как несколько лет торгую на больших депозитах, торгую 90 процентов арбитражные стратегии и среднесрок Прошел можно сказать огонь, воду и медные трубы, побывал наверно во всех ситуациях которые бывают на рынке, прочувствовав все на собственной шкуре. Давно уже не питаю никаких иллюзий, 30-60% годовых на депозите от 100 000к считаю отличным результатом, и мне очень весело когда народ говорит про " хотябы 20-40 % в месяц"

Я знаю многих кто торгует успешно в среднесрок и арбитраж, и знаю наверно одного /двух человек которые зарабатывают интрадей, при чем они реально профи, им это дается очень тяжело, их результаты в 20-40% в месяц, но это на небольших суммах, в деньгах я думаю прибыль до 10к в месяц, для большого депо либо не хватает ликвида либо железный яиц

Почему я ушел из интрадея ?

Потому что торгуя среднесрок в результате подготовки ко входу и анализе всех факторов я уверен в сделке практически на 100 процентов.Я принимаю во внимание сезонные тенденции, открытый интерес, объем — где , когда и в каком количестве он был проторгован и как цена вела себя дальше, смотрю недельный и месячные графики и тд В результате получаю хороший среденсрочный сигнал в четком направлении, если меня что то начинает смущать после входа я хеджирую сделку ( всегда есть чем захеджить для любого инструмента)

( Читать дальше )

В рынке уже больше 5ти лет Уже как несколько лет торгую на больших депозитах, торгую 90 процентов арбитражные стратегии и среднесрок Прошел можно сказать огонь, воду и медные трубы, побывал наверно во всех ситуациях которые бывают на рынке, прочувствовав все на собственной шкуре. Давно уже не питаю никаких иллюзий, 30-60% годовых на депозите от 100 000к считаю отличным результатом, и мне очень весело когда народ говорит про " хотябы 20-40 % в месяц"

Я знаю многих кто торгует успешно в среднесрок и арбитраж, и знаю наверно одного /двух человек которые зарабатывают интрадей, при чем они реально профи, им это дается очень тяжело, их результаты в 20-40% в месяц, но это на небольших суммах, в деньгах я думаю прибыль до 10к в месяц, для большого депо либо не хватает ликвида либо железный яиц

Почему я ушел из интрадея ?

Потому что торгуя среднесрок в результате подготовки ко входу и анализе всех факторов я уверен в сделке практически на 100 процентов.Я принимаю во внимание сезонные тенденции, открытый интерес, объем — где , когда и в каком количестве он был проторгован и как цена вела себя дальше, смотрю недельный и месячные графики и тд В результате получаю хороший среденсрочный сигнал в четком направлении, если меня что то начинает смущать после входа я хеджирую сделку ( всегда есть чем захеджить для любого инструмента)

( Читать дальше )

Вероятность для фьючерса РТС уйти за 30 дней от среднего значения на N пунктов - ПРАВИЛЬНЫЙ вариант)

- 10 марта 2013, 13:34

- |

Ответ на топик Тимофея Мартынова. Предыдущий ответ был неправильный, там ошибка была в исходных данных у меня)

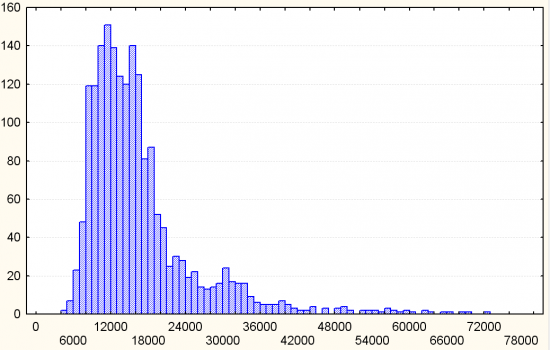

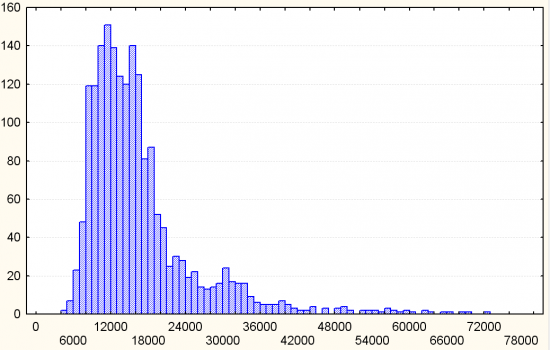

Но принципиально все равно мало что изменилось. Итак. Берём исторические дневные данные по фьючерсу РТС с 2005 г. Берём среднюю за 30 дней. Берём максимальное _абсолютное_ отклонение за 30 дней от средней. И получаем следующее эмпирическое распределение этой величины:

по данным с 2005 года: (по оси X — макс. абсолютное отклонение за 30 дней от 30 дневной средней, в пунктах, по Y — число наблюдений)

кумулятивно (по оси Y — относительные частоты, они же — эмпирическая вероятность, что отклонение составит не больше, чем X пунктов):

( Читать дальше )

Но принципиально все равно мало что изменилось. Итак. Берём исторические дневные данные по фьючерсу РТС с 2005 г. Берём среднюю за 30 дней. Берём максимальное _абсолютное_ отклонение за 30 дней от средней. И получаем следующее эмпирическое распределение этой величины:

по данным с 2005 года: (по оси X — макс. абсолютное отклонение за 30 дней от 30 дневной средней, в пунктах, по Y — число наблюдений)

кумулятивно (по оси Y — относительные частоты, они же — эмпирическая вероятность, что отклонение составит не больше, чем X пунктов):

( Читать дальше )

Математики, мочите меня!

- 10 марта 2013, 03:31

- |

Что сделано?

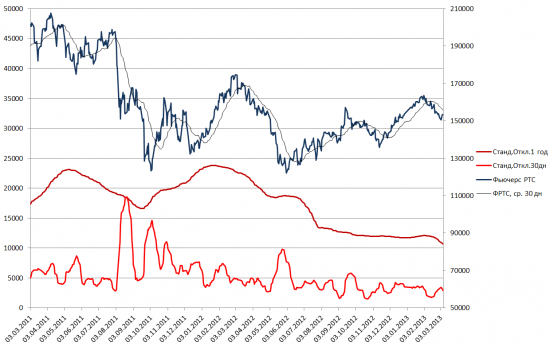

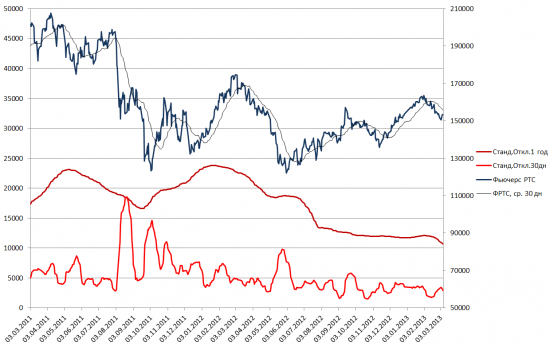

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Взял и построил график:

1. фьючерс ртс дневной

2. средняя за 30 календарных дней

3. стандартное отклонение за год

4. станд. отклонение за 30 календарных дней

Типа стандартное отклонение у нас — это мера риска, мера волатильности.

Сейчас стандартное отклонение за 30 дней равно около 3000 пунктов.

О чем это говорит? Это говорит о том, что фьючерс РТС в теории через месяц, от средней цены за последние 30 дней вырастет и не упадет больше чем на 6000 пунктов с вероятностью 95%. То есть с вероятностью 95% мы не увидим цену выше 161000, и ниже 150000.

Правильно я понимаю??? Поправьте меня где я ошибаюсь.

То бишь получается, что в теории, июньский фьюч, который закрылся в пятницу в районе 149,000, будет выше 161000 через месяц с практически нулевой вероятностью!:) [живо интересуюсь темой, поскольку купил в удовольствие 160-е апрельские калы]

Кстати уже ровно год годовое стандартное отклонение frts ползет вниз.

Upd. В пятницу Russian Depository Index RDX вырос в США на 1,6%.

Это соответствует фьючерсу РТС на уровне 155,500.

Metatrader 5 vs QUIK. Пытаемся понять.

- 07 марта 2013, 08:45

- |

Добрый день!

В продолжении темы «Фьючерс РТС — Объясните что это. Metatrader 5»

Метарейдер — нормальный терминал — с нормальным интуитивно-понятным интерфейсом. Построенный в привычном Windows-стиле. Квик — ужасен. Просто как софтверный проект. Видно что писало много людей, что проект ведётся как зря. Инферфейс убогий. Зачем тогда вам куча надстрек для квика если он такой хороший? То, что специалисты из MetaQuotes реализовали внутри метатрейдера свой отдельный язык и весьма неплохой, с отладчиком и прочими прелестями — уже заслуживает уважения. И немалого. Вы у себя в квике нажмите правой копкой на графике… и засеките сколько времени вслывает попап-меню… у меня в среднем на чистом квике выходило 1.5 секунды… Он что перечень пунктов с сервера пентагона вычитывает? Меня, как человека, понимающего в программировании просто бесит такое отношение ко мне как пользователю. Насколько я помню в обычной поставке нельзя торговать с графика — это просто убивает.

( Читать дальше )

В продолжении темы «Фьючерс РТС — Объясните что это. Metatrader 5»

Метарейдер — нормальный терминал — с нормальным интуитивно-понятным интерфейсом. Построенный в привычном Windows-стиле. Квик — ужасен. Просто как софтверный проект. Видно что писало много людей, что проект ведётся как зря. Инферфейс убогий. Зачем тогда вам куча надстрек для квика если он такой хороший? То, что специалисты из MetaQuotes реализовали внутри метатрейдера свой отдельный язык и весьма неплохой, с отладчиком и прочими прелестями — уже заслуживает уважения. И немалого. Вы у себя в квике нажмите правой копкой на графике… и засеките сколько времени вслывает попап-меню… у меня в среднем на чистом квике выходило 1.5 секунды… Он что перечень пунктов с сервера пентагона вычитывает? Меня, как человека, понимающего в программировании просто бесит такое отношение ко мне как пользователю. Насколько я помню в обычной поставке нельзя торговать с графика — это просто убивает.

( Читать дальше )

Провел интересный анализ.

- 12 февраля 2013, 17:54

- |

Добрый день.

Провел я интересный анализ сделок в экселе. Скажу сразу что там вписаны сделки, собранные из четырех работающих систем на разных инструментах. DAX, FTSE100, и 2 разных системы на фьючерсе РТС. Работают они с полным реинвестированием.

Анализ проводился с 2006 года. Выявил я то, о чем и раньше догадывался что четко подтвердили цифры. И с точки зрения психологии для дальнейшей торговли мне этот анализ показал хороший момент.

Не секрет, что на рынке 70% времени это боковики, а где то 30% времени — тренды. Любые сделки в боковиках это попытки поймать потенциальный тренд. Лоси в боковиках неизбежны. Тренды тоже неизбежны. Только вот надо понимать, что половина трендов у вас будет уходить на покрытие лосей от боковиков. А вот вторая половина будет приносить профит.

И что же получилось у меня по анализу. Именно то, о чем и написал. 85% всех сделок есть не что иное как прозябание в просадках и выход из них. И лишь в 15% сделок я вижу взлеты эквити, от которых потом, опять же закономерно, следуют откаты в новые просадочные серии.

( Читать дальше )

Провел я интересный анализ сделок в экселе. Скажу сразу что там вписаны сделки, собранные из четырех работающих систем на разных инструментах. DAX, FTSE100, и 2 разных системы на фьючерсе РТС. Работают они с полным реинвестированием.

Анализ проводился с 2006 года. Выявил я то, о чем и раньше догадывался что четко подтвердили цифры. И с точки зрения психологии для дальнейшей торговли мне этот анализ показал хороший момент.

Не секрет, что на рынке 70% времени это боковики, а где то 30% времени — тренды. Любые сделки в боковиках это попытки поймать потенциальный тренд. Лоси в боковиках неизбежны. Тренды тоже неизбежны. Только вот надо понимать, что половина трендов у вас будет уходить на покрытие лосей от боковиков. А вот вторая половина будет приносить профит.

И что же получилось у меня по анализу. Именно то, о чем и написал. 85% всех сделок есть не что иное как прозябание в просадках и выход из них. И лишь в 15% сделок я вижу взлеты эквити, от которых потом, опять же закономерно, следуют откаты в новые просадочные серии.

( Читать дальше )

Идея контртрендовой системы

- 11 февраля 2013, 19:08

- |

Думаю, никто со мной не поспорит, что в последнее время рынок изменился. Хороших трендовых движений почти не наблюдается. Внутри дня также сложно заработать, т.к. движения цены очень короткие и нет хороших импульсов. Например, хороших движений в несколько тысяч пунктов по фьючерсному контракту на индекс РТС, как это было ранее, почти не стало. Многие трейдеры, работающие внутри дня, в большинстве своем имеют почти нулевой доход. Соответственно, нужно искать альтернативные подходы к торговле.

По моим наблюдениям всё больше торговых дней стали напоминать «пилу» или иметь «V-образное» движение. Соответственно, все системы, которые работали на тренде, работают в лучшем случае в ноль.

Таким образом, сегодня я хотел бы рассмотреть идею контртрендовой системы.

Среди контртрендовых систем очень популярно использование индикаторов перекупленности/перепроданности (типа RSI, вариации MACD и др.). Однако, я не сторонник индикаторов, поэтому попытаюсь формализовать систему на анализе поведения свечей.

( Читать дальше )

По моим наблюдениям всё больше торговых дней стали напоминать «пилу» или иметь «V-образное» движение. Соответственно, все системы, которые работали на тренде, работают в лучшем случае в ноль.

Таким образом, сегодня я хотел бы рассмотреть идею контртрендовой системы.

Среди контртрендовых систем очень популярно использование индикаторов перекупленности/перепроданности (типа RSI, вариации MACD и др.). Однако, я не сторонник индикаторов, поэтому попытаюсь формализовать систему на анализе поведения свечей.

( Читать дальше )

Один важный принцип, который принесёт Вам деньги

- 11 февраля 2013, 10:44

- |

Делать простые вещи, и на основании Результатов принимать решение, продолжать так делать или нет!

Большинство трейдеров пытаются найти единственно верную стратегию, или такую систему торговли, чтобы не терять. Или, в худшем случае, терять очень редко, не более чем в 20% своих сделок.

Я не знаю такой системы торговли. Более того, я уверен, что нет такой системы торговли, в которой 80% сделок принесут доход.

Забудьте, об идее «инвестирования» и получения совершенно пассивного дохода! Нет совсем пассивных способов получения дохода. Можно говорить лишь о пассивной или инвестиционной составляющей.

КАК добиться успеха в биржевой торговле

(да, и в любом другом деле):

( Читать дальше )

Большинство трейдеров пытаются найти единственно верную стратегию, или такую систему торговли, чтобы не терять. Или, в худшем случае, терять очень редко, не более чем в 20% своих сделок.

Я не знаю такой системы торговли. Более того, я уверен, что нет такой системы торговли, в которой 80% сделок принесут доход.

Забудьте, об идее «инвестирования» и получения совершенно пассивного дохода! Нет совсем пассивных способов получения дохода. Можно говорить лишь о пассивной или инвестиционной составляющей.

КАК добиться успеха в биржевой торговле

(да, и в любом другом деле):

- Возьмите минимум необходимых базовых знаний.

- Возьмите самую простую систему торговли (систему действий), которая даёт положительный результат.

- Следуйте выбранной системе торговли (системе действий)! Делайте просто и последовательно деньгоприносящие действия. Не пытайтесь усовершенствовать приносящую деньги систему до того, как Вы её опробовали в действии. Не пытайтесь усовершенствовать приносящую деньги систему, когда Вы только получили первые положительные результаты. Просто, получайте деньги!

- Можете потом попробовать усовершенствовать. Но осознавайте риски.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал