SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера ganjubas

Про боязнь и про терпение.

- 11 марта 2013, 14:45

- |

Немножко хорошей копипасты. Сегодня я набрел на очень интересный блог. И вот статья оттуда. Человек не трейдер вовсе, но он пишет об общих вещах, которые традиционно обостряются в трейдинге. Особенно мне нравится вторая часть поста — о терпении. Опыт подсказывает мне, что терпение — залог успеха. При чем если трейдинг — это 80% психология и 20% анализ, то сама психология трейдинга в свою очередь — это 50% терпение и 50% риск-менеджмент.

источник

Не бойся (Боязнь – это страх пропущенный через мысли).

Терпение, Страх, боязнь и сомнение. (Победи боязнь)

Больше всего Вашему успеху мешает одно качество. Боязнь. Я отделяю это качество от Страха. Страх, это нечто природное, оберегающее, предупреждающее. Боязнь же – порождение действия нашего мозга. Это то, что мы можем и обязаны контролировать. Давайте разберемся с причинами появления боязней. Они все рождены сомнениями в собственных силах, сомнениями в развитии ситуации. Другими словами, Вашей неуверенностью. Прислушайтесь. НеуВЕРЕнность. Не достаточностью ВЕРЫ. Значит, если мы укрепляем свою ВЕРУ, мы работаем над контролем своей неуверенности и своих боязней. Уверенность в своих силах развивается с нескольких сторон:

( Читать дальше )

источник

Не бойся (Боязнь – это страх пропущенный через мысли).

Терпение, Страх, боязнь и сомнение. (Победи боязнь)

Больше всего Вашему успеху мешает одно качество. Боязнь. Я отделяю это качество от Страха. Страх, это нечто природное, оберегающее, предупреждающее. Боязнь же – порождение действия нашего мозга. Это то, что мы можем и обязаны контролировать. Давайте разберемся с причинами появления боязней. Они все рождены сомнениями в собственных силах, сомнениями в развитии ситуации. Другими словами, Вашей неуверенностью. Прислушайтесь. НеуВЕРЕнность. Не достаточностью ВЕРЫ. Значит, если мы укрепляем свою ВЕРУ, мы работаем над контролем своей неуверенности и своих боязней. Уверенность в своих силах развивается с нескольких сторон:

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 3 )

екатеринбург : частный торговый офис. Россия+Америка. 3 свободных места.

- 11 марта 2013, 11:42

- |

всем привет. Есть три свободных места на российской и американской торговых сессиях у меня в офисе.

на россии одно, на америке два.

суть предложения: ежемесячно вносите абонентскую 5000 руб.( обсуждается).

что получаете: возможность пообщаться с теми, кто торгует не один контракт, а десятки и сотни. посмотреть на их сделки в режиме реального времени, а не на красивых картинках годовой свежести. поприсутстствовать на еженедельных разборах сделок, поучаствовать в тестировании наших технологий( в основном на россии), получить четкую оценку своей эффективности в торговле, доработать риски и параметры собственной торговли. обучение не входит, но помочь конечно поможем.

технические условия: быстрые компы, ибп, 2-3 монитора, wi-fi, два+один канал интернета( на случай чп), кондиционер( скоро лето), вкусное кафе, близость к метро., парковка, чай-кофе в офисе.

кто в офисе:

на россии ребята торгуют фьючами, размер позиции по 100 лотов интрадей и есть пара скальперов., на америке акции от 2х до 10 лотов. демо счета отсутствуют. скоро появятся в списке акции и валютная секция биржи. форекса в офисе нет!

( Читать дальше )

на россии одно, на америке два.

суть предложения: ежемесячно вносите абонентскую 5000 руб.( обсуждается).

что получаете: возможность пообщаться с теми, кто торгует не один контракт, а десятки и сотни. посмотреть на их сделки в режиме реального времени, а не на красивых картинках годовой свежести. поприсутстствовать на еженедельных разборах сделок, поучаствовать в тестировании наших технологий( в основном на россии), получить четкую оценку своей эффективности в торговле, доработать риски и параметры собственной торговли. обучение не входит, но помочь конечно поможем.

технические условия: быстрые компы, ибп, 2-3 монитора, wi-fi, два+один канал интернета( на случай чп), кондиционер( скоро лето), вкусное кафе, близость к метро., парковка, чай-кофе в офисе.

кто в офисе:

на россии ребята торгуют фьючами, размер позиции по 100 лотов интрадей и есть пара скальперов., на америке акции от 2х до 10 лотов. демо счета отсутствуют. скоро появятся в списке акции и валютная секция биржи. форекса в офисе нет!

( Читать дальше )

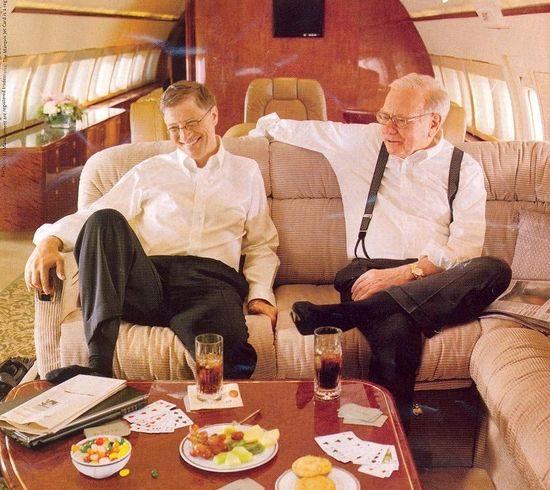

Письмо Баффетта. 1 марта 2013 года. Часть 4 (заключительная).

- 10 марта 2013, 19:01

- |

Начало перевода тут — http://smart-lab.ru/blog/inside/106137.php

http://smart-lab.ru/blog/106394.php

http://smart-lab.ru/blog/106568.php

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

Мы купили несколько газет... Газет?

В течение последних пятнадцати месяцев, мы приобрели 28 ежедневных газет на сумму $ 344 миллионов. Это может озадачить вас по двум причинам. Во-первых, я давно говорил вам в этих письмах и на наших ежегодных встречах, что реклама и прибыли газетной отрасли в целом определенно снижается. Это предсказание до сих пор выполняется. Во-вторых, мы приобрели компании далекие от неоднократно заявляемых наших требований по размеру приобретений.

( Читать дальше )

Письмо Баффетта. 1 марта 2013 года. Часть 3.

- 09 марта 2013, 11:48

- |

Начало перевода тут — http://smart-lab.ru/blog/inside/106137.php

http://smart-lab.ru/blog/106394.php

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

Капиталоемкие регулируемые предприятия

У нас есть две крупные компании, BNSF (железная дорога) и MidAmerican Energy (энергетическая компания), которые имеют важные общие характеристики, отличающих от других наших предприятий. Следовательно, мы отделяем их в собственный раздел в этом письме и также отделяем их в комбинированной финансовой статистике в нашем GAAP (бухгалтерский баланс и отчет о доходах).

Одной из ключевых характеристик обеих компаний является их огромные долгосрочные капиталовложения, активы, подпадающие под регулирование, финансирование большей частью обеспечивается долгосрочными кредитами и займами, которые не гарантированы Berkshire. Наши кредиты, на самом деле не нужны, потому что каждый бизнес доходный, и даже в ужасных условиях вполне покрывают свои обязательства. При ухудшении экономики в прошлом году, например, покрытие по выплате процентов BNSF было равно 9.6 (Наше определение покрытия как отношение прибыли до налогообложения / проценты, а не EBITDA / проценты, часто используемой мерой мы считаем глубоко ошибочной). В MidAmerican, тем временем, есть два ключевых фактора обеспечивающие способность обслуживать долг при любых обстоятельствах: устойчивые доходы компании являются результатом наших исключительно предложенных значимых услуг, и имеет разнообразные потоки крупных доходов, которые защищают его от серьезных угроз от любых регулирующих органов.

( Читать дальше )

Письмо Баффетта. 1 марта 2013 года. Часть 2.

- 08 марта 2013, 01:50

- |

Начало перевода тут — http://smart-lab.ru/blog/inside/106137.php

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

Мысли у моих коллег-руководителей: Конечно, ближайшее будущее является неопределенным, Америка столкнулась с неизвестным начиная с 1776 года. Просто, иногда люди сосредоточены на множестве неопределенностей, которые всегда существуют, но в другое время они игнорируют их (обычно из-за недавнего прошлого без проблем).

( Читать дальше )

Письмо Баффетта. 1 марта 2013 года. Часть 1.

- 06 марта 2013, 20:14

- |

1 марта 2013 год – Уоррен Баффетт опубликовал очередное письмо акционерам (отчет работы компании Berkshire Hathaway Inc). Данное «письмо» является не просто формальным отчетом руководства и ожиданием хорошего будущего компании, а из этих писем можно почерпнуть мудрости великого инвестора нашего времени. Уже не одну книгу написали с помощью данных писем.

На данный момент полного перевода письма в интернете я так не нашел, есть пересказы письма и не в полном объеме. Решил перевести письмо на русский язык сам. Если есть ошибки в переводе – прошу написать в комментариях.

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

( Читать дальше )

принципы Рэя Далио.

- 10 февраля 2013, 15:22

- |

Рецензия на книгу «Принципы Рэя Далио» — Рэй Далио (Скачать)

Это самое лучшее, что я читал в своей жизни. Почему? Потому что это выглядит так, как будто это я сам написал в 60 лет письмо в прошлое себе 30-летнему, по большому секрету.Написанное Рэем Далио очень живо пересекается с рядом моих философских выводов, которые я успел сделать по жизни.

о реальности: dr-mart.livejournal.com/10136.html

развитие идей реальности: smart-lab.ru/blog/notes/43.php

концепция равновесия: http://smart-lab.ru/blog/mytrading/16591.php

формула счастья: smart-lab.ru/blog/notes/31.php

работа над ошибками (пример): smart-lab.ru/blog/mtrading/7499.php

о роли цели: smart-lab.ru/blog/48396.php

о дисциплине: smart-lab.ru/blog/92360.php

о независимости мышления: smart-lab.ru/blog/94275.php

Многие мои из описанных выше идей вызывали насмешки у публики.

Это видно по комментариям к каждой из записей.

Я всегда их читал, но мне честно говоря было наплевать на насмешки, потому что я формировал свое представление об устройстве мира.

И вот я встречаю вот это:

http://www.bwater.com/Uploads/FileManager/Principles/Bridgewater-Associates-Ray-Dalio-Principles.pdf

Это чтиво, которое полностью пересекается с тем, что я вывел до этого. Более того, чтиво более систематизировано и имеет вполне завешенный вид. В отличие от меня, Далио, применяя эти концепции, добился большого успеха в жизни, доказав работу этих принципов.

Я немного законспектировал эти принципы и хочу предложить их наиболее думающим из вас. Конспектировал для себя, поэтому местами выглядит сумбурно.

***

( Читать дальше )

Горе от ума

- 26 января 2013, 10:45

- |

Из книги "(Не)совершенная случайность. Как случай управляет нашей жизнью":

Был проведен опыт, который заключался в следующем — есть две лампочки красная и зеленая, которые загораются абсолютно случайным образом, однако зеленая загорается в 75% случаев, (т.е. 3/4 от 1), а красная в 25% (1/4 от 1). Повторюсь, лампочки загораются совершенно случайно, просто зеленая это делает в среднем в три раза чаще, хотя узнать, какая загорится следующей невозможно.

Эксперимент проводился на крысах и людях. От испытуемых требовалось «предсказать» какая лампочка загорится следующей. В случае угадывания крысы получали порцию поощрения (подслащенной воды). Детали проведения эксперимента не уточняются (например крысы же вроде бы дальтоники, т.е. по идее не могут различать цвета), но я так полагаю — они должны были нажимать на кнопки перед ними, правую и левую, предсказывая загорание лампочек, правой и левой соответственно.

После некоторого времени ознакомления с правилами игры, крысы в конечном итоге выбирали выигрышную стратегию — если включение лампочек случайно, но зеленая (или левая) лампочка загорается чаще, нужно ВСЕГДА нажимать (т.е. предсказывать) зеленую (левую) кнопку, в этом случае шанс выигрыша и получения приза составляет 75%.

Но люди не такие. Люди же умные, люди начинают соображать — раз на каждые три зеленых лампочки включается одна красная, значит нужно попробовать стратегию — три раза зеленая кнопка, один раз красная. В разных комбинациях. Например «зеленая, красная, зеленая, зеленая». Или «красная, зеленая, зеленая, зеленая». Или как нибудь еще.

И люди начинают поступать как они обычно ведут себя в казино. Строят какие–то логические схемы, пробуют различные выигрышные стратегии, анализируют выпавшие ранее комбинации, короче пытаются искать систему там, где ее нет. И как следствие — в результате получают выигрыш примерно в 60% случаев.

Отсюда: Несовершенная случайность

Был проведен опыт, который заключался в следующем — есть две лампочки красная и зеленая, которые загораются абсолютно случайным образом, однако зеленая загорается в 75% случаев, (т.е. 3/4 от 1), а красная в 25% (1/4 от 1). Повторюсь, лампочки загораются совершенно случайно, просто зеленая это делает в среднем в три раза чаще, хотя узнать, какая загорится следующей невозможно.

Эксперимент проводился на крысах и людях. От испытуемых требовалось «предсказать» какая лампочка загорится следующей. В случае угадывания крысы получали порцию поощрения (подслащенной воды). Детали проведения эксперимента не уточняются (например крысы же вроде бы дальтоники, т.е. по идее не могут различать цвета), но я так полагаю — они должны были нажимать на кнопки перед ними, правую и левую, предсказывая загорание лампочек, правой и левой соответственно.

После некоторого времени ознакомления с правилами игры, крысы в конечном итоге выбирали выигрышную стратегию — если включение лампочек случайно, но зеленая (или левая) лампочка загорается чаще, нужно ВСЕГДА нажимать (т.е. предсказывать) зеленую (левую) кнопку, в этом случае шанс выигрыша и получения приза составляет 75%.

Но люди не такие. Люди же умные, люди начинают соображать — раз на каждые три зеленых лампочки включается одна красная, значит нужно попробовать стратегию — три раза зеленая кнопка, один раз красная. В разных комбинациях. Например «зеленая, красная, зеленая, зеленая». Или «красная, зеленая, зеленая, зеленая». Или как нибудь еще.

И люди начинают поступать как они обычно ведут себя в казино. Строят какие–то логические схемы, пробуют различные выигрышные стратегии, анализируют выпавшие ранее комбинации, короче пытаются искать систему там, где ее нет. И как следствие — в результате получают выигрыш примерно в 60% случаев.

Отсюда: Несовершенная случайность

Как продать 20 баксов за 200? (Психология трейдинга)

- 20 января 2013, 00:50

- |

Каждый год профессор Макс Базерман продает студентам MBA из Harvard Business School двадцатидолларовую купюру намного выше номинала. Его рекорд – продажа $20 за $204. А делает он это следующим образом.

Он показывает купюру всему классу и сообщает, что отдаст $20 человеку, который даст за нее больше всего денег. Правда, есть небольшое условие. Человек, который был сразу за победителем, должен будет отдать профессору ту сумму, которую он был готов отдать за $20.

Чтобы было понятно – допустим два самых высоких бида были $15 и $16. Победитель получает $20 в обмен на $16, а второй человек должен будет отдать профессору $15. Таковы условия.

Торги начинаются с одного доллара и быстро достигают $12-$16. В этот момент большинство студентов выпадают из аукциона, и остаются только два человека с самыми высокими предложениями. Медленно, но уверенно аукцион подходит к цифре $20.

Понятно, что выиграть уже невозможно, однако проиграть тоже не хочется, ибо проигравший не только ничего не получит – он еще вынужден будет заплатить профессору номинал своего последнего бида.

Как только аукцион переходит рубеж в $21, класс взрывается смехом. Студенты MBA, якобы такие умные, готовы выплатить за двадцатидолларовую купюру выше номинала. Действительно -комично и очень точно описывает поведение держателей степени MBA.

Однако аукцион продолжается и быстро доходит до 50 долларов, затем до ста, вплоть до $204 – рекорд Базермана за свою преподавательскую карьеру. Кстати, во время тренингов профессор проделывает тот же трюк с топ-менеджерами и CEO крупных компаний – и всегда продает $20 выше номинала (полученные деньги тратятся на благотворительность).

Почему люди неизменно платят за двадцать долларов больше денег, и что пытается показать профессор? У человека, особенно в бизнесе, есть слабое место – loss aversion или боязнь потери. Многочисленные эксперименты показывают, что человек себя ведет крайне нерационально и даже неадекватно, когда начинает терять деньги.

Поначалу все студенты считают, что у них есть возможность получить халявные деньги. Ведь они не дураки и не станут платить больше двадцати баксов за двадцатидолларовую купюру. Однако как только торги доходят до $12-$16, второй человек понимает, что ему грозит серьезная потеря, поэтому он начинает бидить больше, чем собирался, пока аукцион не доходит до $21. На этом этапе оба участники потеряют деньги. Но кто-то потеряет всего доллар, а кто-то двадцать. Чтобы минимизировать потери, каждый человек старается стать победителем. Однако эта гонка приводит только к тому, что оба участника аукциона теряют все больше и больше денег, пока размер потерь не достигает такой суммы, что глубже копать яму просто не имеет смысла.

Таким образом, желание получить «халявную двадцатку» оборачивается потерями. Самое интересное, что есть масса данных – особенно на фондовом рынке и в казино – которые показывают феномен Базермана в действии. Человек начинает терять деньги. Вместо того, чтобы зафиксировать убыток, он надеется, что сможет отыграть проигрыш – и практически всегда теряет все больше и больше денег.

Так что помните урок хитрого профессора – боязнь потерь ведет к большим потерям. Фиксируейте убытки, пока они минимальны.

Он показывает купюру всему классу и сообщает, что отдаст $20 человеку, который даст за нее больше всего денег. Правда, есть небольшое условие. Человек, который был сразу за победителем, должен будет отдать профессору ту сумму, которую он был готов отдать за $20.

Чтобы было понятно – допустим два самых высоких бида были $15 и $16. Победитель получает $20 в обмен на $16, а второй человек должен будет отдать профессору $15. Таковы условия.

Торги начинаются с одного доллара и быстро достигают $12-$16. В этот момент большинство студентов выпадают из аукциона, и остаются только два человека с самыми высокими предложениями. Медленно, но уверенно аукцион подходит к цифре $20.

Понятно, что выиграть уже невозможно, однако проиграть тоже не хочется, ибо проигравший не только ничего не получит – он еще вынужден будет заплатить профессору номинал своего последнего бида.

Как только аукцион переходит рубеж в $21, класс взрывается смехом. Студенты MBA, якобы такие умные, готовы выплатить за двадцатидолларовую купюру выше номинала. Действительно -комично и очень точно описывает поведение держателей степени MBA.

Однако аукцион продолжается и быстро доходит до 50 долларов, затем до ста, вплоть до $204 – рекорд Базермана за свою преподавательскую карьеру. Кстати, во время тренингов профессор проделывает тот же трюк с топ-менеджерами и CEO крупных компаний – и всегда продает $20 выше номинала (полученные деньги тратятся на благотворительность).

Почему люди неизменно платят за двадцать долларов больше денег, и что пытается показать профессор? У человека, особенно в бизнесе, есть слабое место – loss aversion или боязнь потери. Многочисленные эксперименты показывают, что человек себя ведет крайне нерационально и даже неадекватно, когда начинает терять деньги.

Поначалу все студенты считают, что у них есть возможность получить халявные деньги. Ведь они не дураки и не станут платить больше двадцати баксов за двадцатидолларовую купюру. Однако как только торги доходят до $12-$16, второй человек понимает, что ему грозит серьезная потеря, поэтому он начинает бидить больше, чем собирался, пока аукцион не доходит до $21. На этом этапе оба участники потеряют деньги. Но кто-то потеряет всего доллар, а кто-то двадцать. Чтобы минимизировать потери, каждый человек старается стать победителем. Однако эта гонка приводит только к тому, что оба участника аукциона теряют все больше и больше денег, пока размер потерь не достигает такой суммы, что глубже копать яму просто не имеет смысла.

Таким образом, желание получить «халявную двадцатку» оборачивается потерями. Самое интересное, что есть масса данных – особенно на фондовом рынке и в казино – которые показывают феномен Базермана в действии. Человек начинает терять деньги. Вместо того, чтобы зафиксировать убыток, он надеется, что сможет отыграть проигрыш – и практически всегда теряет все больше и больше денег.

Так что помните урок хитрого профессора – боязнь потерь ведет к большим потерям. Фиксируейте убытки, пока они минимальны.

Риск-менеджмент, интрадей на америке

- 18 января 2013, 21:17

- |

Вот про свой риск-менеджмент особо и не распишешься. У меня всего несколько правил, чисто математических, исходя из анализа своей статистики и подбора наиболее комфортных условий.

1. Размер одного стандартного лота у меня равен лимит*5. То есть при лимите в 200 долларов, один лот — 1000 акций.

2. При трёх днях в лимите я перестаю торговать на данной неделе.

3. Экстренная остановка как минимум до конца месяца для меня — если я сделаю 3 недели в каждой по 3 дня в лимите. Такого ещё не было, и надеюсь не будет, но на случай форс-мажора такой пункт есть.

4. Средний плюсовой день должен быть как минимум равен лимит*2. То есть при лимите 200 средний плюсовой день должен быть 400. По Net.

5. Считаю нормальной ситуацию, если у меня на неделе не более двух дней в лимите. Если три — надо работать и анализировать, что не так, обычно на выходных.

6. При достижении минимально значимой суммы в плюс за день (примерно лимит*2), я не сливаю больше 10-15% от неё. По Net.

При таких параметрах, не составляет труда в хороший день сделать при лимите 200 — 800-900 долларов (одна сделка на 88-90 центов), а в очень хороший — и 1500-1700 (соответственно 2 такие сделки). И уход в лимит уже не так страшен, даже подряд два дня, потому что знаешь, что в хороший день ты отобьёшь эти 2 дня и ещё сделаешь сверху.

( Читать дальше )

1. Размер одного стандартного лота у меня равен лимит*5. То есть при лимите в 200 долларов, один лот — 1000 акций.

2. При трёх днях в лимите я перестаю торговать на данной неделе.

3. Экстренная остановка как минимум до конца месяца для меня — если я сделаю 3 недели в каждой по 3 дня в лимите. Такого ещё не было, и надеюсь не будет, но на случай форс-мажора такой пункт есть.

4. Средний плюсовой день должен быть как минимум равен лимит*2. То есть при лимите 200 средний плюсовой день должен быть 400. По Net.

5. Считаю нормальной ситуацию, если у меня на неделе не более двух дней в лимите. Если три — надо работать и анализировать, что не так, обычно на выходных.

6. При достижении минимально значимой суммы в плюс за день (примерно лимит*2), я не сливаю больше 10-15% от неё. По Net.

При таких параметрах, не составляет труда в хороший день сделать при лимите 200 — 800-900 долларов (одна сделка на 88-90 центов), а в очень хороший — и 1500-1700 (соответственно 2 такие сделки). И уход в лимит уже не так страшен, даже подряд два дня, потому что знаешь, что в хороший день ты отобьёшь эти 2 дня и ещё сделаешь сверху.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал