Избранное трейдера Андрей Вячеславович (Ganesh)

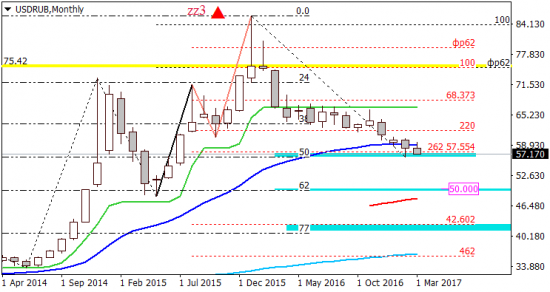

МАТЕМАТИКА рубля ЗА и ПРОТИВ хотелок

- 18 марта 2017, 13:33

- |

Рубль не торгую, но по понятным для русских причинам отслеживаю и котировки, и мнения смарт-лабовцев. Но они «кто в лес, кто по дрова», а главное, что мало кто дает сколь-нибудь реальное обоснование своим хотелкам. В лучшем случае обычно вижу попытки фундаментального обоснования, но в них иной раз такой бред, что мама не горюй. Чаще выражают недоумение от УЖЕ произошедшего, чем дают четкое объяснение что/почему будет происходить в будущем. Поэтому решил показать свой взгляд на то, как рубль выглядит глобально чисто математически, а уж вы складывайте это с вашими расчетами, фундаментом и… хотелками, куда ж без них? )

На графике месяцев я постарался не смущать народ индикаторами (МА не в счет, хотя в данном случае можно было обойтись и без них):

Главное на этом рисунке Фиборасширение, используемое обычным, стандартным для меня методом, который очень давно и очень подробно

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 60 )

Величие и трагедия Минфина и ЦБ

- 18 марта 2017, 01:39

- |

Мифическая «стабильность» валюты который год не находит подтверждения в реальности.

ЦБ в разные периоды использовал разные инструменты, для влияния на курс.

Начиная от прямых интервенций (до введения плавающего курса) и заканчивая сложными негибкими инструментами (валютные РЕПО).

Что такое валютное РЕПО — это выдача банкам долларов под микроскопический процент. По сути, к чему это приводило в ситуации падающего курса — банки радостно продавали валюту, через несколько рублей ниже откупали ее и все, процент за использование отбит с лихвой.

Таким образом, не продавая валюту напрямую в рынок ЦБ стимулировал внутренний «керри-трейд.»

При этом и резервы на бумаге не сокращались, и проблема возврата баксов ложилась на банки, а не на ЦБ.

Таким образом мы прокатились весной 2015 года до 49 рублей за доллар.

Нужно заметить, что тогда в районе 55-56 рублей уже начинались панические сигналы от министров на тему падающей «бочки» рублебрента. Но запущенный процесс остановить очень сложно, в рынок побежали нерезиденты, продавая доллары и покупая российский рынок.

( Читать дальше )

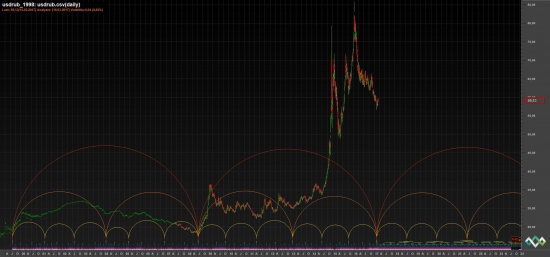

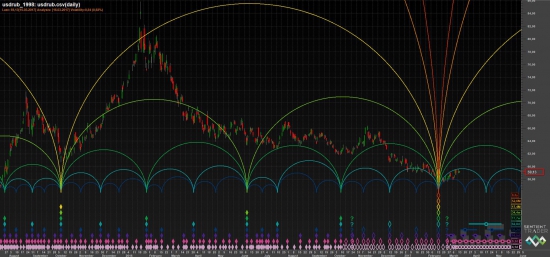

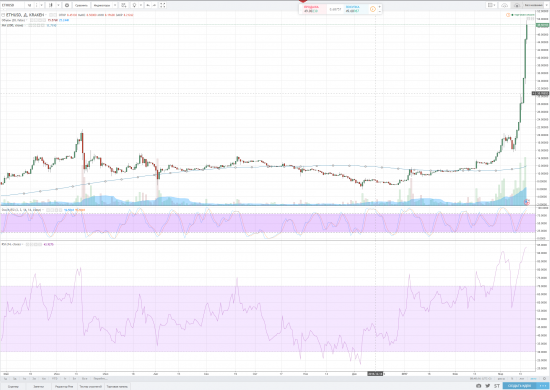

Криптовалюта Ether. Адовый пузырь!

- 17 марта 2017, 08:51

- |

На графике выглядит все как стандартный бабл, отклонение от 200-дневной средней просто дичайшее (+300%):

График крупным планом.

Сегодня я начинаю шортить, поскольку почти все свои «литры» распродал по мере безоткатного преодоления максимумов капитализации. И буду усредняться каждые 10% дополнительного роста, по крайней мере в паре Ether/BTC. С точки зрения фундаментального анализа, этот бабл очень напоминает безумные пузыри времен доткомов, когда люди покупали даже не вникая в детали стартапов. А ведь по факту, сам проект Etherium это централизованное (с диктаторским управлением Виталика и Ко), плохо отлаженное и оптимизированное решение. При этом, в отличии от биткойна его эмиссия никак не ограничена, хотя есть надежда что Виталик когда-нибудь переведет её на рельсы т.н. программного майнинга PoS. А так, монет может стать хоть 200 миллионов в обозримом времени. И майнеры сейчас полагаю сливают почти все добытое, ибо только дурак будет удерживать перекупленный актив без веских причин. Опять-же, идут слухи что кефир активно задействован в пирамиде по схеме Понци… а это всегда заканчивалось одинаково. На мой взгляд аргументов более чем достаточно, нужно лишь немного смелости )

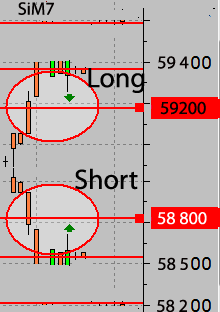

Технический анализ доллара 16.03.2017

- 17 марта 2017, 00:14

- |

Пробит вниз локальный восходящий канал. Технически, ближайшие цели в районе 58 200 — 58 300. Поскольку последняя свеча внутренняя (модели свечей) может, но совсем не обязательно, последовать отскок. Я продолжаю рассматривать продажи как превалирующую сторону рынка.

Особый привет любителям торговать по поводырям и корреляциям.

( Читать дальше )

Принципы пузырей на биржах.

- 16 марта 2017, 19:05

- |

Подробнее тут

( Читать дальше )

Опционы по взрослому (календарный спред).

- 16 марта 2017, 12:34

- |

Вообще это самая простая тема. Мне придется ссылаться на календарные позиции в дальнейших рассуждениях, поэтому я об этом пишу. Это скорее общеобразовательное повествование. Поэтому гуру прошу не пинать, а для постигающих опционный мир это должно быть интересно.

Волатильность входит в стоимость опциона через время. То есть там такое выражение в d1 сигма*корень из времени до экспирации. И если времени у нас осталось мало, близко к нулю, то и волатильность уже не играет роли и наоборот. Поэтому попробуем посмотреть на эти опционы через жопу желтые очки. Представьте себе, как исторически могло сложиться в прайсинге опционов. Не стали бы трогать волатильность. Ну есть БА, у него есть вола, пусть себе болтается. Делаем ее константой. Тогда опционы нужно было бы оценивать в днях до экспирации. При этом мы бы продавали опцион, который исполнится через 30 дней, по цене 40 дневного опциона. 10 дней ложились бы к нам бонусом. И спред бы у нас считался в долях дня. Мы ведь считаем дюрацию облигаций, используя дни? А почему не посмотреть на опционы под тем же углом. Тем более в календарном спреде у нас один БА с одной волатильностью. Я составил табличку

( Читать дальше )

Куда лучше пристроить 3-4 млн. рублей на пол года?

- 16 марта 2017, 11:14

- |

Куда и как лучше пристроить 3-4 млн на пол года(кроме банка) с минимальным риском?

Корпоративные облигации?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал