Избранное трейдера Andrei Kefi

Почему снизили до нуля лимит по кредитной карте?

- 25 декабря 2014, 14:43

- |

Объясняю. С очень большими упрощениями.

У банков есть пассивы (депозиты) и активы (выданные кредиты) + собственный капитал.

Допустим, вы набрали депозитов 9 млрд и на все эти средства выдали 9 млрд кредитов (ну то есть у вас не осталось кэша, условно). Ну и собственный капитал у вас 1 млрд рублей (10%), на случай, если кто-то начнет экстренно снимать депозиты. Итого выш баланс = 10 млрд рублей. Капитал первого уровня = 10%.

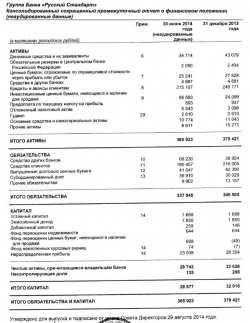

В реальности цифры совсем другие, посмотреть их можно тут:

Если вкладчики совершили «набег» и забрали с депозитов 0,5 млрд рублей, то у вас стало:

8,5 млрд депозитов, 9 млрд кредитов и ликвидных активов 0,5 мрд рублей. Ваш баланс сократился до 9,5 млрд рублей.

Ликвидные активы сократились до 5.2%. (0,5/9,5). Чтобы их в нормальное состояние, вам надо чтобы вам вернули выданные кредиты, но вы не можете этого сделать, потому что банки выдают деньги и на год и на 5 лет и уже выданный кредит потребовать назад не могут сиюмитнутно.

Причина ограничения лимита по кредитным картам №1

Фокус в том, что если вы дальше будете выдавать кредиты, не увеличив собственный капитал и не увеличив вклады, то ваши резервы будут падать… Если резервы упадут ниже нуля, то вы не сможете выдавать деньги законным вкладчикам. В общем, чтобы дальше кредитовать, банку надо чтобы ему вернули кредиты.То есть, например, если у банка резервы подходят к нижнему порогу, ЦБ может запретить банку выдавать новые кредиты/депозиты. так по-моему было какое-то время назад с Банком Связной.

Причина ограничения лимита по кредитным картам №2

Если вы предвидите рост безработицы в 2015 году, вам совершенно очевидно, что кол-во плохих кредитов вырастет в 2-3 раза, что обернется для банка убытками. Кредитные карточки — это тот инструмент, с которого безработные начнут в первую очередь тратить деньги, когда денег у них не станет. Поэтому для банка кредиты по кредиткам — самый рискованный актив, который лучше заморозить вообще, чтобы не увеличивать риски будущих убытков. Убытки поедают капиатл первого уровня (тот самый 1 млрд рублей) и заставляют банк искать новые деньги у акционеров.p.s. по причине №2 все банки вообще должны сейчас поджать лимиты и притормозить кредитование. Я слышал что уже остановлено кредитование ИП и их сотрудников, возможно под ограничения попадут сотрудники ряда секторов.

- комментировать

- ★14

- Комментарии ( 41 )

Как я выводил евро с брокерского счета.

- 25 декабря 2014, 13:59

- |

С целью экономии на покупке валюты использовал брокерский счет в «Финаме». План был купить евро на бирже ниже, чем продажа валюты в ВТБ-24 или Сбербанке. Завел необходимую сумму рублей через кассу на валютную секцию. Деньги на счете увидел в тот же день, но как оказалось, для торговли в день зачисления, нужно было связаться с менеджерами для установления лимитов «вручную». Если не звонить, то на следующий день лимиты загружаются автоматически. Время было и я не спешил торговать сразу, а евро снижался. Так как планировал перевести деньги на карту к выходным, мне нужно было купить такой контракт, чтобы евро был на счете в четверг. Схема такая: если купить в среду EUR_TOD, в четверг можно подавать поручение на вывод, но если купить контракт EUR_TOM, то на следующий день в терминале он стоит еще как EUR_TOD (вывести пока нельзя), т.е. при покупке EUR_TOM дата подачи поручения на вывод сдвигается на один день и для вывода с EUR_TOM контракт нужно покупать раньше.

( Читать дальше )

Прогноз на следующие пару лет.

- 23 декабря 2014, 23:08

- |

Финансовый человек забегает к другому в кабинет и растерянно спрашивает:

«А как это может быть?»

А тот ему отвечает:

«Быть это может как?»

Когда крупнейший банк страны – Сбербанк – предлагает сегодня компаниям разместить у него депозиты под 27-29 процентов – это значит, что в нашем царстве – государстве сломалась труба и крыша поехала. Впереди – если Банк России не снизит ключевую ставку – жесточайшая турбулентность на финансовых рынках, скачок инфляции до 20 – 30 процентов и производство, налетевшее на каменную стену.

Gazeta.ru предложила мне дать «предвидение» на весь следующий год. Я запасся килограммом яблок, банкой кофе под гордым названием «Самурай» и отправился священнодействовать. Этот текст лежит ниже, а ссылка на gazeta.ru, как всегда, когда он закончится.

Экономика – это не тонны и баррели. Экономика — мы сами, как мы дышим, любим, куда мы движемся и, в конце концов, что у нас на столе. Каким будет в человеческом измерении 2015 год?

( Читать дальше )

Рубль...

- 22 декабря 2014, 21:19

- |

А разворотная Она или продолжения — покажет история…

Подскажите пожалуйста алгоритм действий по покупке евро на бирже и ее получению уже в банкомате или кассе

- 19 декабря 2014, 13:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал