Избранное трейдера dusheska

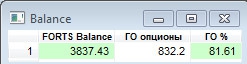

Скрипт для удобства.

- 27 мая 2016, 20:44

- |

Скачать можно тут «Balance_option»

Всем профита!

- комментировать

- 80 | ★35

- Комментарии ( 5 )

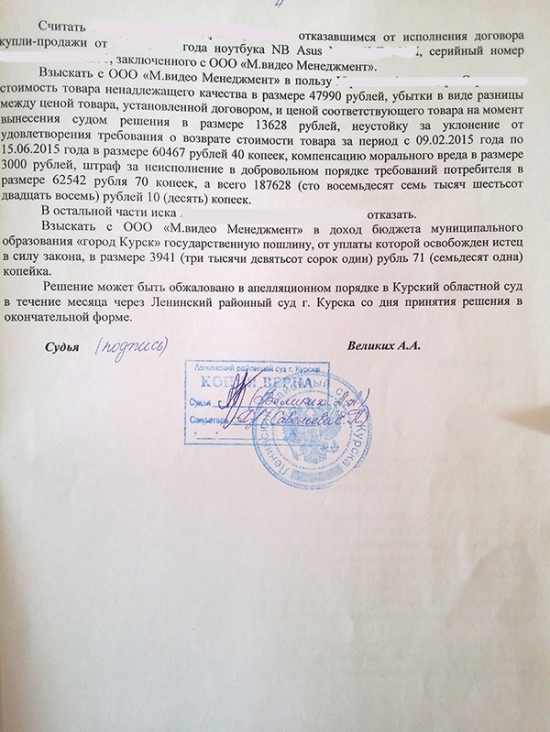

Как эффективно наказать продавца

- 27 мая 2016, 10:29

- |

Сразу оговорюсь — история не моя, взято отсюда.

Думаю многим пригодится.

Как эффективно наказать продавца и получить приятные денежные бонусы за плохой товар.

Расскажу о типичной ситуации, в которой оказывались многие. Товарищем был приобретен игровой ноутбук за 48 тыс. рублей. Товарищ очень ждал этой покупки, копил сумму и радовался, когда приволок его домой. Поиграв на нем пару дней, в ноутбуке отвалился вай-фай и блютуз. И здесь начинается мой рассказ.

Мы начали с претензии покупателя продавцу. Отмечу, что это известный ритейлер М.Видео.

Претензия – это форма выражения своих требований продавцу, изготовителю или импортеру приобретенного товара. Она пишется обязательно в письменной форме. Часто, в случае поломки товара, люди идут в магазин вместе с товаром и пытаются решить этот вопрос на месте.

( Читать дальше )

Мысли о трейдинге

- 24 мая 2016, 20:22

- |

1) Трейдинг (спекуляции) — это сложно. Биржевой рынок впитывает в себя лучшие умы планеты. Все хотят качать с него деньги. Поэтому благотворительностью здесь никто не будет заниматься. Это надо понимать каждый день торговли на бирже.

2) Простые (линейные) стратегии не работают. Мне жаль людей, которые верят в анализ японских свечей. Изучайте эконометрику (статистика временных рядов), читайте профессиональную литературу. Самые качественные мысли можно найти в англоязычной литературе.

3) Я использую тиковые сделки и секундные агрегации тиковых сделок для выработки сигналов. Агрегации временных рядов на большем тайм-фрейме не позволяют видеть всей картинки рынка.

4) Общение с людьми из бизнеса очень помогло понять некоторые вещи (я делал серию интервью в рамках своего проекта Биржевые люди). Старайтесь найти настоящих профессионалов. Участвуйте в серьезных конференциях.

( Читать дальше )

Выбор прибыльной торговой системы. Часть 1 Таймфрейм.

- 24 мая 2016, 08:03

- |

Этой статьей я начинаю изложение серии исследований на фондовом, срочном и валютных рынках Московской биржи. Цель – показать те закономерности, которые сохраняют свои свойства продолжительное время. Исследования основаны на результатах тестов большого количества торговых систем (более 50000 шт.). Системы были сгенерированы в режиме перебора индикаторов конструктором торговых роботов 3CBot. Каждая система состоит из 1-2 индикаторов технического анализа, параметры индикатора классические, оптимизации значений параметров не проводилось. Всего обработано 35 тикеров, 3 таймфрейма (15m, 60m, 1D), 2 периода (2013-2015 г., 2016 г.). На каждую комбинацию (тикер+ТФ+период) приходится по 370 тестов различных систем. Данный подход, в отличие от оптимизации параметров индикаторов, позволяет шире взглянуть на рынок, т.к. исключает заточенность отдельного индикатора или параметра индикатора под конкретный период рынка. Кроме того такой подход позволяет выявить тикеры и таймфреймы, где работает или не работает большинство систем, построенных на индикаторах, а также выявить системы, которые работают или не работают на большинстве тикеров. И да… сразу отвечаю на вопрос — тестированием я не сильно утруждался, все сгенерировалось автоматически за пару дней на обычном ноутбуке…

( Читать дальше )

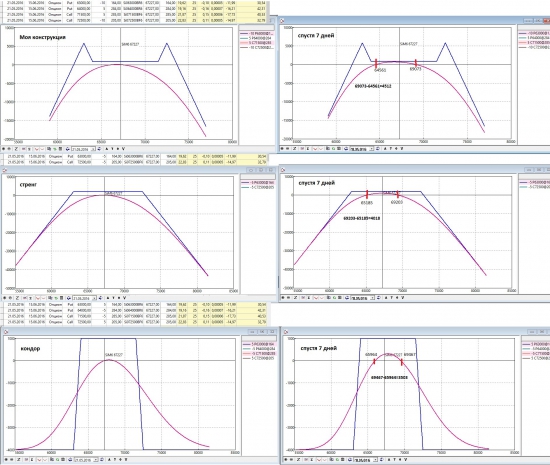

Почему я выбрал такую конструкцию.

- 23 мая 2016, 10:40

- |

Я решил на наглядном примере показать, в чем преимущество моей конструкции перед «стренглом» и «кондором».

На картинке мы видим позиции, собранные 21.05 и их же, но спустя 7 дней:

( Читать дальше )

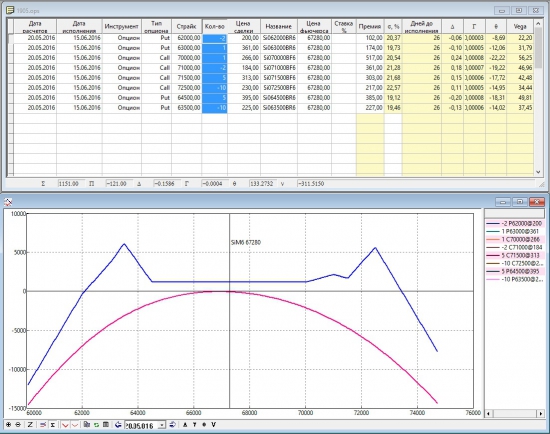

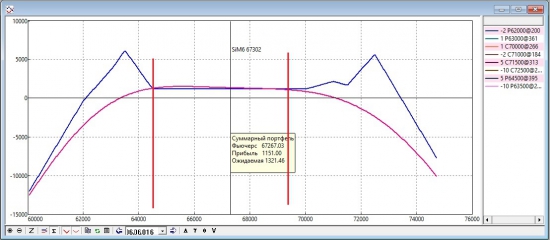

Публичный тест стратегии на опционах. Продажа волатильности.

- 20 мая 2016, 22:19

- |

Начал тестировать стратегию и решил поделиться ею с вами т.к. не болею паранойе, что она перестанет работать и тд.

Суть стратегии проста — получение прибыли от распада дальних страйков. Для выравнивания теор. цены покупаю страйки чуть ближе в соотношении 1/2.

За 2 дня (вчера и сегодня) набрал вот такую позу:

Параметры:

ГО 14000

Цель 1150(8%)

Дней до цели 12-17

Если цена выходит за отмеченный диапазон начинаю от купать соответствующую сторону. При этом прибыль будет уменьшаться, но в минус уйти будет крайне сложно.

Вроде все описал, жду ваших комментариев).

Моя система маней-менеджмента

- 16 мая 2016, 11:34

- |

Решил поделиться своей системой маней-менеджмента.

На мой взгляд, маней-менеджмент не менее важен, чем торговая система. Но почему-то об этом очень мало статей и разговоров. Так как он позволяет выдержать просадку, сохранить капитал и оставаться эмоционально устойчивым.

Как я к ней пришел:

1. Играл и изучал покер, он во многом похож на трейдинг. Так же не гарантируется профит несмотря ни на какие карты. Нужен маней-менеджмент, чтобы не слиться в ноль слишком рано и дать статистике работать.

2. Читал Нассима Талеба, он рекомендует на 10% ловить Черного Лебедя, 90% держать в облигациях.

3. Изучал ребалансировку и пробовал ее на деле — она работает.

4. Читал про оптимальную f, критерий Келли, послушал рекомендации уменьшить плечи разных людей.

У меня есть два субсчета:

1. Безрисковый. (не менее 75% от общего счета, риск около 0%, либо сильно диверсифицированный портфель, покупаемый на лоях РТС, либо ОФЗ, либо валюта во время валютного тренда)

2. Рисковый. (не более 25% от общего счета, используется для смелой спекулятивной торговли)

Почему именно 25%? Это оптимальная f (доля) счета, которой следует рисковать при игре с подбрасыванием монетки, где профит в 2 раза больше потери. Если рисковать большей долей, возникает убыток пересчета и счет начинает расти медленнее, хотя и используются, казалось бы, большие объемы в системе с положительным мат. ожиданием. Я считаю приближенно, что моя торговля примерно такая же как при таком подбрасывании монетки. Иногда хуже, иногда лучше. Но стремиться нужно, чтобы она была лучше.

Кроме этого, после просадки 25% восстановиться реально. Такую просадку получают многие торговые системы и даже инвесторы во время кризисов. Нужно сделать около 30% к оставшемуся счету.Н апример, пусть было 100 рублей. 25 рублей от оставшихся 75 — это 30%. И есть еще как минимум 3 шанса поторговать. А вот после просадки общего счета на 80-90% восстановиться нереально сложно. Нужно сделать тысячи процентов, чтобы восстановиться с 10%. Я уже один раз так слился и очень долго после этого восстанавливался.

( Читать дальше )

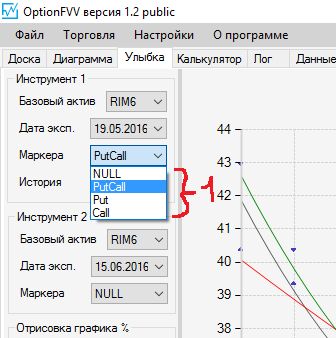

Анализатор опционных позиций. OptionFVV. Версия 1.2 public

- 06 мая 2016, 00:03

- |

Решил опубликовать версию 1.2 моего анализатора.

Вот какие изменения в версии 1.2:

Что нового:

Вкладка улыбка:

1. Сделал выбор какие маркера спроса и предложения рисовать на вкладке «Улыбка», путы колы или вместе на одной улыбке. NULL — это значит маркера не надо рисовать.

2. Добавил историю улыбок на момент последнего открытия или роллирования стратегии. И возможность сравнения этих улыбок на одной диаграмме. История улыбок сохраняется автоматически, если из КВИК пришла новая сделка при нажатии кнопки «Импорт сделок» в портфеле. Сохраняется под названием стратегии в которую прилетела сделка. Тем самым мы можем хранить истории улыбок по стратегиям независимо. Оказалось очень удобно.

( Читать дальше )

Хеджирование портфеля акций от падения опционами.

- 01 мая 2016, 21:12

- |

( Читать дальше )

Алгоритмические онлайн-сервисы

- 29 апреля 2016, 16:57

- |

RIZM — прикольный конструктор. Недавно вроде гугл показал подобный кодогенератор. Суть — Вы не пишете коды, а складываете кубики. Только не такие, как в ТСЛабе или еще где-то, а более близкие к программированию. Т.е., если Вы умеете читать код, но не умеете его писать (аки покорный Ваш слуга), то это для Вас.

QUANTOPIAN — упоминался несколько раз тут на СЛ. Quantopian стал центром для выпускников математических и научных дисциплин, которые обладают навыками программирования. Для кодеров. Python. Многие говорят, что соскочили с квантконнекта в квантопиан именно по причине простоты питона. Легендарный

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал