SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Деривативы на биткоины......

- 14 декабря 2013, 20:02

- |

Фьючерсы на биткоины существуют и даже успешно торгуются на https://icbit.se/ и не только

А вот опционы на BTC есть в природе ???

Ибо это довольно перспективный инструмент для хеджирования волатильности битки для продавцов реального товара за криптовалюту

Есть у кого соображения на этот счет ???

Может Грефу идею задвинуть ??? Он у нас неравнодушен к криптовалютам

http://www.finanz.ru/valuti/novosti/gref-vidit-za-kriptovalyutoy-budushchee--sberbank-mozhet-sozdat-svoyu-795381

— пусть площадку сделает :)

вот нашел форум биткоиновский — но там как-то тухловато - https://bitcointalk.org/index.php?board=10.0

А вот опционы на BTC есть в природе ???

Ибо это довольно перспективный инструмент для хеджирования волатильности битки для продавцов реального товара за криптовалюту

Есть у кого соображения на этот счет ???

Может Грефу идею задвинуть ??? Он у нас неравнодушен к криптовалютам

http://www.finanz.ru/valuti/novosti/gref-vidit-za-kriptovalyutoy-budushchee--sberbank-mozhet-sozdat-svoyu-795381

— пусть площадку сделает :)

вот нашел форум биткоиновский — но там как-то тухловато - https://bitcointalk.org/index.php?board=10.0

- комментировать

- ★4

- Комментарии ( 5 )

Bitcoin: Центробанк ЕС предупреждает о высоких рисках

- 14 декабря 2013, 19:06

- |

Стоимость биткоина может резко изменяться и упасть до нуля. Об этом сообщает Европейское банковское управление (EBA).

Регулятор призывает учитывать все риски при осуществлении операций с биткоинами, в частности, риск волатильности, который может обесценить криптовалюту. Помимо этого EBA отмечает, что потребитель может лишиться своих виртуальных монет в результате хакерской атаки или сбоя в работе бирж. Ввиду отсутствия регулирования биткоинов, получить компенсацию потерь не удастся.

Сообщение EBA является первой оценкой криптовалюты на уровне Евросоюза, раньше свое отношению к биткоину высказывали отдельные страны. В частности, ЦБ Франции назвал биткоины рискованным и спекулятивным финансовым инструментом. Министерство финансов Германии признало биткоин «расчетной единицей», а Норвегия считает биткоин активом, поэтому сделки с ним будут облагаться налогом на прирост капитала. Свое отношение к биткоину уже сформировал Китай, который запретил своим банкам осуществлять сделки с криптовалютой. В США пока никаких ограничений не вводилось.

( Читать дальше )

Регулятор призывает учитывать все риски при осуществлении операций с биткоинами, в частности, риск волатильности, который может обесценить криптовалюту. Помимо этого EBA отмечает, что потребитель может лишиться своих виртуальных монет в результате хакерской атаки или сбоя в работе бирж. Ввиду отсутствия регулирования биткоинов, получить компенсацию потерь не удастся.

Сообщение EBA является первой оценкой криптовалюты на уровне Евросоюза, раньше свое отношению к биткоину высказывали отдельные страны. В частности, ЦБ Франции назвал биткоины рискованным и спекулятивным финансовым инструментом. Министерство финансов Германии признало биткоин «расчетной единицей», а Норвегия считает биткоин активом, поэтому сделки с ним будут облагаться налогом на прирост капитала. Свое отношение к биткоину уже сформировал Китай, который запретил своим банкам осуществлять сделки с криптовалютой. В США пока никаких ограничений не вводилось.

( Читать дальше )

Про банковскую систему РФ

- 14 декабря 2013, 14:55

- |

Честно говоря, немного поднадоело всеобщее нытье про «смерть банковской системы», «конец среднего банковского бизнеса в РФ» и прочее, и захотелось взглянуть на ситуацию с точки зрения объективной))

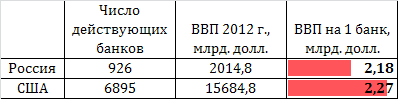

США является традиционно страной с чрезвычайно развитой банковской системой. Некоторые даже пишут, что маленькие банки — проблема Америки. Так вот, сравним банковскую систему РФ и США с чисто количественной точки зрения, принимая во внимание размер экономики :)

Получается следующее:

То есть, в РФ на 1 действующий банк приходится МЕНЬШЕ ВВП, чем в США. То есть, банков в России, если учитывать реальную экономическую потребность и принять США — как страну, имеющую самую развитую и конкурентную банковскую систему — за стандарт — объективно слишком много. Исходя из уровня США в РФ должно быть 2015/2,27 = 888 банков, таким образом ЦБ РФ флаг в руки, еще

( Читать дальше )

США является традиционно страной с чрезвычайно развитой банковской системой. Некоторые даже пишут, что маленькие банки — проблема Америки. Так вот, сравним банковскую систему РФ и США с чисто количественной точки зрения, принимая во внимание размер экономики :)

Получается следующее:

То есть, в РФ на 1 действующий банк приходится МЕНЬШЕ ВВП, чем в США. То есть, банков в России, если учитывать реальную экономическую потребность и принять США — как страну, имеющую самую развитую и конкурентную банковскую систему — за стандарт — объективно слишком много. Исходя из уровня США в РФ должно быть 2015/2,27 = 888 банков, таким образом ЦБ РФ флаг в руки, еще

( Читать дальше )

Гайд по биржевой торговле на мамбе...

- 14 декабря 2013, 09:03

- |

Гайд по биржевой торговле на мамбе...

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

20 лет как владею акциями. Пошел 9ый год активной торговли. ИМХО...

Приятные стороны биржевой торговли

1 один из редких видов бизнеса которым можно рулить и в 80лет

2 масштабируем т.е нет разницы между 1, 10 и 100 лямами

3 легко передается по наследству

4 льготное налогообложение 13% ндфл и все… да и вообще торгуя в америке мало кто налоги платит в россии

5 нет ни чиновников, нет ни начальников, есть свобода

( Читать дальше )

Bitcoin - официальный взгляд

- 14 декабря 2013, 03:31

- |

Евросоюз — Стоимость биткоина и другой виртуальной валюты может резко изменяться и упасть до нуля. Об этом сообщается в материалах Европейского банковского управления (EBA).

Регулятор призвал потребителей учитывать все возможные риски при осуществлении операций с биткоинами, в частности, риск волатильности, который может обесценить вложенные в криптовалюту средства. Кроме того, EBA отметило, что потребитель может лишиться своих виртуальных монет в результате хакерской атаки или сбоя в работе биржСообщение EBA — первая оценка криптовалют на уровне Евросоюза.

Франция - ЦБ назвал биткоины рискованным и спекулятивным финансовым инструментом.

Германия -Министерство финансов признало биткоин «расчетной единицей», то есть криптовалюта может использоваться в стране для торговли.

Норвегия считает биткоин не валютой, а активом, поэтому сделки с ним будут облагаться налогом на прирост капитала.

Китай - запретил своим банкам осуществлять сделки с криптовалютой. США пока никаких ограничений не вводили, а глава Федеральной резервной системы в общем одобрительно отзывался о виртуальных валютах, если они позволяют осуществлять платежи быстро и безопасно.

Регулятор призвал потребителей учитывать все возможные риски при осуществлении операций с биткоинами, в частности, риск волатильности, который может обесценить вложенные в криптовалюту средства. Кроме того, EBA отметило, что потребитель может лишиться своих виртуальных монет в результате хакерской атаки или сбоя в работе биржСообщение EBA — первая оценка криптовалют на уровне Евросоюза.

Франция - ЦБ назвал биткоины рискованным и спекулятивным финансовым инструментом.

Германия -Министерство финансов признало биткоин «расчетной единицей», то есть криптовалюта может использоваться в стране для торговли.

Норвегия считает биткоин не валютой, а активом, поэтому сделки с ним будут облагаться налогом на прирост капитала.

Китай - запретил своим банкам осуществлять сделки с криптовалютой. США пока никаких ограничений не вводили, а глава Федеральной резервной системы в общем одобрительно отзывался о виртуальных валютах, если они позволяют осуществлять платежи быстро и безопасно.

MEGAтрейдер. Мы начинаем КВН

- 13 декабря 2013, 22:39

- |

Здравствуйте друзья.

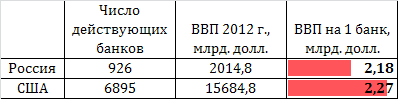

Разрешите представиться. Меня зовут Сергей. В трейдерском мире известен как Rocknrolla. Торгую FOREX. Я MEGAтрейдер. Да, да, хоть это и звучит несколько пафосно, но, буду с вами честен, это действительно так. 15 успешных лет за плечами.

Trader pro. К сожалению в современном трейдерском сообществе это редкость. Нас совсем не много. Я, Александр Михайлович, Рома Вишневский, еще десяток-другой человек. Тех, кто действительно умеет торговать, а не мести языками по форумам. За это лузеры (коих как известно подавляющее большинство) нас и не жалуют.

Теперь к делу. 9.12.2013 в Альпари я зарегистрировал свой ПАММ-счет FX pride, который вскорости ИМХО выйдет в топы рейтинга. У вас есть возможность уже сейчас мониторить его по всем показателям, и потихоньку присоединяться.

www.alpari.ru/ru/investor/pamm4/pamm_account/info/251297/

Условия очень хорошие — минимальный взнос 10$, вознаграждение управляющего всего 20%.

Торопиться никуда не надо. Просто смотрите в реальном времени, как работает профессионал, анализируйте доходность, просадки и др. показатели. Сейчас такой онлайн редкость.

Раз в неделю я буду подводить итоги в отдельном топике. И конечно же отвечу на все ваши вопросы.

Просьба лузерскими «высерами» не беспокоить.

P.S. Поверьте, я не дурак, и понимаю, что этим топиком представляю себя по самое «не балуйся». FX — лохотрон, 10$ — нищеброд и тд и тп. Но для меня это вызов. Чем сидеть и флудить тут «по тихой грусти», в поисках популистских плюсиков, я лучше постараюсь показать вам торговлю.

Итак, друзья, мы начинаем КВН

1 неделя

Мой торговый день

- 13 декабря 2013, 19:33

- |

Мой торговый день.

Короткая ремарка вначале: фото и видео не будет, так как следствием будет для меня пинок под зад с работы и крушение личной жизни. Если же не будет планшета, то это не беда – из прочитанных уже историй я понял, что есть люди кому он гораздо нужнее и которым хлеб насущный достаётся нелегко.

Итак, один день из жизни провинциального трейдера.

Согласно телевизионной рекламе, у всех порядочных людей утро начинается с кофе и хорошего настроения.

У меня — с туалета и ощущения несправедливо устроенной жизни. До этого у меня есть три попытки встать с постели. Будильник на коммуникаторе звонит в 07-30, я давлю кнопку «напомнить позже» и вспоминаю, кто я и где я. После второго напоминания я высовываю из-под одеяла ногу, для плавной адаптации после постельного тепла с суровой окружающей средой и вычисляю, какой сегодня день и какие великие дела мне предстоят. После третьего напоминания я собираю в кулак то, что осталось от воли и выползаю в жизнь.

Было время, когда я занимался по утрам йогой и делал довольно сложные асаны, в том числе силовые, но в какой-то момент мне стало себя жалко – жизнь и так коротка, чтобы непрерывно себя истязать. Стал жить по принципу Черчиля: «Я никогда не стоял, когда можно было сидеть, и никогда не сидел, когда можно было лежать».

С тех пор я просто прислушиваюсь к своему организму и доверяюсь ему всецело: если он просит движения — я по выходным работаю с лопатой в саду в загородном доме или плаваю, если просит покоя – валяюсь в постели с книжкой или смотрю какой-нибудь новый фильм, если просит выпить или женской ласки – я тоже не могу ему в этом отказать.

Завтрак у меня простой и здоровый, в фоновом режиме канал РБК, который я люблю со всеми его недостатками. Мне нравятся утренние ведущие на этом канале, они с утра так заряжены оптимизмом, что это невольно передаётся и мне. Дина Сорокина даже не говорит, а выкрикивает бодрые, наполненные энергией фразы. Она мне напоминает вожатую из моего пионерского детства, которая на линейке удивительно красивым, чистым и звонким голосом, от которого звенело в ушах, призывала: «Юные ленинцы! К борьбе за дело Коммунистической партии будьте готовы!». И мы хором кричали: «Всегда готовы!.. Чего уж там…».

Живу я в небольшом, уютном зелёном городке на юге России. К сожалению, город промышленный и с экологией могло бы быть получше. До работы ходу пешком 40 минут или на машине минут 15-20, т.к. проблема автомобильных пробок дошла и до нас (не в такой конечно степени, как в Москве).

Тружусь я начальником отдела, имею свой отдельный кабинет. Поскольку на работу я прибываю чуть раньше, то с утра читаю новости в Интернете на РБК, потом Блумберг – фьючерсы, доходности десятилеток, мировые индексы, отдельно Азия, потом Финам, выборочный теханализ интересующих активов.

До обеда работу работаю — скирдую бумаги туда-сюда, в основном сижу за компьютером: переписка по почте с коллегами, подготовка деловых писем, совещания. Минут за 15 до 10-00, как правило, заглядываю на сайт Финама, секу, что почём и после 10-00 тоже заъожу ненадолго посмотреть, как открылись. Решения по позициям принимаю обычно заранее – ставлю цель, но могут быть коррективы в любой момент в зависимости от рыночной ситуации. Моё кредо – быть всегда в рынке, но торговать мало, ждать своего случая.

Ближе к обеду, когда минутный график начинает рисовать фигуру «чашка с ручкой», я вылезаю из-за стола и канаю в столовую. Там вижу возле стеллажа с подносами Елену Петровну, молодую женщину из планового отдела, обладательницу удивительных по красоте ног, которые в её женском коллективе, конечно же, никто не оценит. Я осаждаю эту крепость уже три месяца. Беру поднос и задаю не новый для неё вопрос: «Лена! Так как же быть с любовью? Как снять её оковы?..» Лена вздрагивает и в ужасе убегает от меня в дальний угол столовой, роняя по дороге хлеб с подноса и цепляясь ногами за стулья. В этот раз решаю не преследовать и, опечаленный, но не сломленный, усаживаюсь за стол к двум слесарям в замасленной робе.

Сердечная рана так кровоточит, что я не замечаю, как съедаю тарелку борща, второе, выпиваю третье, как во сне иду ещё за добавкой и машинально её пожираю. Очнувшись, тащусь, икая, в своё логово. До конца обеденного перерыва ещё есть время, и я, как всегда после обеда, ложусь на диван в кабинете и, погружаясь в сон, некоторое время скорблю о безвозвратно ушедшем времени, когда женщины убегали от меня не так быстро и не так часто.

Засыпаю я обычно мгновенно, и вот мне уже снится, как мы купаемся с Леной в лесном озере и мне удаётся сквозь толщу воды разглядеть во всей красе её ноги и нижнюю часть спины. Из одежды на ней только венок из лилий, а на мне и того нет. Голова моя над поверхностью воды, но я чувствую, что тело моё свободно, ничто внизу меня не стесняет, вода струится между ног, а за выступающие внизу части тела цепляются водоросли и я волоку их за собой, как рыболовецкий траулер тащит трал с рыбой.

Сон прерывает стук в дверь. Вообще-то внутренние часы меня никогда не подводят,+ и я просыпаюсь точно в конце обеденного перерыва, минута в минуту (сказывается многолетняя тренировка). В этот раз проспал на 10 минут дольше, но оно и понятно, причина уважительная.

Растираю рожу, принимаю деловой вид и поворачиваю ключ в замке. Мужчина пожилой и грустный пришёл подписать обходной. Обычно в таких случаях я говорю несколько приятных слов напоследок, типа напутствия, т.к. людям этот шаг (хоть вынужденный, когда сокращают, хоть добровольный, если отработал немало лет) даётся непросто, но не в этот раз.

Я не могу простить ему такого бесцеремонного вторжения в мою личную жизнь, в только начавшие было складываться отношения с Леной (хоть и во сне). С каменным лицом пробиваю по базе, смотрю, числятся за ним активы или нет, и молча расписываюсь в обходном.

В ещё чутка расстроенных чувствах, захожу на сайт Финама, гляжу, как поменялась расстановка сил на биржевом поле, пока я ел, спал и любил. Отмечаю, как аналитики взахлёб предвещают крах рубля и кричат, что баксов остался последний вагон, на всех не хватит, берите хоть поскольку, а то будет ещё дороже. То же уже несколько дней на всех ТВ-каналах. Даже секретарша директора Ирина спросила меня сегодня в приёмной: «Сергей Иванович, а что с долларом?».

Я ей ответил, что с долларом-то всё нормально, а вот со мной беда. Моя к ней неразделённая любовь подтачивает остатки изношенного производством здоровья, лишает сна и аппетита и надо с этим что-то делать. Больше так продолжаться не может. У неё удивительная линия груди и я говорю ей о своих чувствах уже полгода, как только она заступила на пост, вместо прежней старой карги. Но ей всё смешки.

Так вот, если про доллар спрашивает Ирина, это знак вернее любого индикатора или осциллятора и, к синоптику не ходи, — пора бакс продавать. Тем более что я Родину люблю, а Америку — мирового кровососа, не очень. Да и на графике уже несколько дней явно умерилась прыть на подходе к границе повышенных интервенций ЦБ. Включаю ноутбук (с рабочего ПК я не торгую, т.к. всё сечёт местная контрразведка – отдел безопасности) и продаю для начала 50 лотов ближнего фьючерса и 50 лотов мартовского. Уже три раза с мая этого года на долларовой истерии я неплохо заработал всегда при этом становясь в шорт. Привычка усреднять с молодости — я всегда предпочитал несколько раз по 50 грамм, чем один раз стакан в 200. Выключаю ноутбук, занимаюсь работой с документами, принимаю участие в телефонном селекторном совещании с головным офисом. Это не мешает мне параллельно заглядывать на Финам и Блумберг. Пока на совещании обсуждаются не касающиеся меня вопросы, смотрю ситуацию, контролирую свои позиции, выборочно читаю аналитику. Потом иду в обход на оборудование, провожу совещание с персоналом. Звонок на сотовый — нужно принять машину с грузом и оформить документы.

Через час возвращаюсь на рабочее место, прежде чем засесть за работу, буквально 5 минут мониторю рынок — евро-доллар, нефть, рубль-бакс, котировки отслеживаемых акций.

Ближе к концу рабочего дня, на сладкое, выделяю минут двадцать-тридцать на чтение художественной литературы, в этот раз Юрия Казакова.

Перед уходом с работы опять прогуливаюсь по биржевым аллеям и площадкам и обращаю внимание, что минутный график Сбера начал рисовать лежащую на спине женщину: голову, шею, холмик груди, консолидировался, вырисовывая плоскую линию живота… Когда линия графика пошла дальше, я снял трубку телефона и набрал номер Светланы Севастьяновны из проектно-конструкторского бюро. У неё дивные глаза газели и упругое тело молодой пантеры. Я лежу ниц в пыли у её ног уже 4 месяца.

Я напомнил ей, что удел женщины давать жизнь, а не отнимать её, что она медленно убивает меня своим равнодушием, что её глаза меня разят и затмевают свет, а до страданий до моих ей никакого дела нет. Или она ждёт, когда собаки проволокут мимо её дома мои обглоданные кости?

Камни бы прослезились от моих слов, но Света, как матрос Железняк, стоит насмерть. С трудом уговорил поехать в субботу на один день в Домбай покататься на лыжах (с ночёвкой не захотела).

Окончание рабочего дня в 17-30 и как бы я не добирался до дома – пешком или на машине, я успеваю к закрытию торгов. Если, конечно, направляюсь после работы домой. Вот в чём прелесть провинции в сравнении с Москвой. В 18-30 я уже дома, переодет, в полном боевом снаряжении за своим удобным рабочим местом с двумя мониторами. Бывает, ещё успеваю поймать какие-то резкие движения на закрытии и эти минуты люблю.

В перерыв между дневной и вечерней сессией, набиваю брюхо, смотрю РБК, радуясь новой яркой бабочке Игоря Виттеля (бабочке – это про галстук).

Потом, оглаживая пузо, беседую со своим организмом, чего он хочет? Отдыха, спекуляций, приключений или подвигов? Разговор с организмом у нас обычно доверительный и откровенный. Если он устал и хочет отдыха, то я иду ему навстречу — ложусь на диван и беру в руки книгу или принимаю горячую ванну. В такой день могу вообще не торговать, но заглянуть заглядываю – ситуация под неусыпным контролем.

Если работа не высосала – сажусь за компьютер и торгую вечернюю сессию. Ударные дни в ней бывают редко, так что время используется непроизводительно. Поэтому я обычно контролирую краем глаза один монитор, а на другом смотрю свежий фильм или читаю. Если вижу какое-то интересное движение – сворачиваю экран с фильмом и ищу точку входа. Стараюсь не доводить себя до состояния, когда всё опостылело (читай ранее про диалог с организмом). К счастью, биржа для меня не основной источник дохода, а подработка и спекуляции меня не истощают ни морально, ни физически, а, наоборот, бодрят и тонизируют.

Когда торгую, то чаще всего сижу до конца сессии, т.к. в конце бывают движения, которые достаточно хорошо прогнозируются и я их использую. Кроме того иногда открываю и переношу позиции через ночь (перекупленность-перепроданность), которые обязательно отслеживаю утром до начала торгов и, если ситуация изменилась не в мою сторону, отменяю до открытия.

Конечно вечером теханализ и отбор инструментов для торговли, которых у меня обычно немного, т.к. я больше ленивый, чем жадный. Всех денег не заработаешь, а отслеживать лучше меньше инструментов, но качественней.

Почему я решил принять участие в этом конкурсе? В основном, конечно, дурака повалять, посмотреть на свою жизнь как бы со стороны.

А идею с планшетом я обязательно использую в личных целях: куплю и подарю Наталье Ивановне из бухгалтерии. Тем более, что кое-что нарубил сгоряча и хватит не на один планшет.

Я надеюсь, это поможет мне загладить свою вину перед ней. Месяца два назад профком организовал для работников нашего предприятия бесплатную поездку выходного дня в краевой драматический театр. Места были разбросаны по всему залу, но наши оказались рядом, потому что Бог любит меня.

Она расположилась по мою правую руку, а по левую какой-то толстый мужик не из нашей компании, от которого несло табачищем. Он расплылся на кресле и своей массой и запахом выдавил меня на правую сторону. Волей неволей Наташа стала мне очень близка, особенно когда потушили свет.

Спектакль захватил нас. Я сидел смирно, положив руки на колени ладошками вниз, и голова моя кружилась от запаха Наташиных духов. После одной из удачных сцен, зал выразил своё одобрение аплодисментами. Похлопал и я, а когда возвращал свои руки на место, то промахнулся и правая моя рука легла не на моё правое колено, а на левое колено Наташи.

До сих пор не пойму как это случилось, наверно увлёкся спектаклем или закружилась голова от духов и нарушилась координация движений.

Я осознал свою чудовищную ошибку только когда почувствовал сильный удар локтем в область между 10 и 11 ребром справа.

Я, помню, ещё удивился — как могут сочетаться в одном теле такие приятные на ощупь круглые колени и такие неприятные по ощущениям острые локти.

С тех пор, когда я сдаю товарные накладные, приходные ордера и счета-фактруры в бухгалтерию, то, в знак раскаяния, всегда прячу между листами документов шоколадку или засушенный цветок.

Наташа, при виде меня, отрывается от своих сальдо и бульдо и улыбается, но жизненный опыт напоминает мне о том, что есть очень тонкая грань между улыбкой и ухмылкой (что получил козёл, так тебе и надо, могу ещё добавить). Более того, тот же жизненный опыт подсказывает мне, что болезненным бывает не только удар острым локтем, но и круглой коленкой, если бить куда надо. А куда бить коленкой все женщины знают.

Мудрые говорят, что есть три загадки мира, которые никто никогда не разгадает: загадка смерти, загадка неба и загадка женской любви. Вот я и подумал — примет планшет, значит улыбка и впереди свет, отвергнет — ухмылка и ждёт меня холод и долгая полярная ночь.

Короткая ремарка вначале: фото и видео не будет, так как следствием будет для меня пинок под зад с работы и крушение личной жизни. Если же не будет планшета, то это не беда – из прочитанных уже историй я понял, что есть люди кому он гораздо нужнее и которым хлеб насущный достаётся нелегко.

Итак, один день из жизни провинциального трейдера.

Согласно телевизионной рекламе, у всех порядочных людей утро начинается с кофе и хорошего настроения.

У меня — с туалета и ощущения несправедливо устроенной жизни. До этого у меня есть три попытки встать с постели. Будильник на коммуникаторе звонит в 07-30, я давлю кнопку «напомнить позже» и вспоминаю, кто я и где я. После второго напоминания я высовываю из-под одеяла ногу, для плавной адаптации после постельного тепла с суровой окружающей средой и вычисляю, какой сегодня день и какие великие дела мне предстоят. После третьего напоминания я собираю в кулак то, что осталось от воли и выползаю в жизнь.

Было время, когда я занимался по утрам йогой и делал довольно сложные асаны, в том числе силовые, но в какой-то момент мне стало себя жалко – жизнь и так коротка, чтобы непрерывно себя истязать. Стал жить по принципу Черчиля: «Я никогда не стоял, когда можно было сидеть, и никогда не сидел, когда можно было лежать».

С тех пор я просто прислушиваюсь к своему организму и доверяюсь ему всецело: если он просит движения — я по выходным работаю с лопатой в саду в загородном доме или плаваю, если просит покоя – валяюсь в постели с книжкой или смотрю какой-нибудь новый фильм, если просит выпить или женской ласки – я тоже не могу ему в этом отказать.

Завтрак у меня простой и здоровый, в фоновом режиме канал РБК, который я люблю со всеми его недостатками. Мне нравятся утренние ведущие на этом канале, они с утра так заряжены оптимизмом, что это невольно передаётся и мне. Дина Сорокина даже не говорит, а выкрикивает бодрые, наполненные энергией фразы. Она мне напоминает вожатую из моего пионерского детства, которая на линейке удивительно красивым, чистым и звонким голосом, от которого звенело в ушах, призывала: «Юные ленинцы! К борьбе за дело Коммунистической партии будьте готовы!». И мы хором кричали: «Всегда готовы!.. Чего уж там…».

Живу я в небольшом, уютном зелёном городке на юге России. К сожалению, город промышленный и с экологией могло бы быть получше. До работы ходу пешком 40 минут или на машине минут 15-20, т.к. проблема автомобильных пробок дошла и до нас (не в такой конечно степени, как в Москве).

Тружусь я начальником отдела, имею свой отдельный кабинет. Поскольку на работу я прибываю чуть раньше, то с утра читаю новости в Интернете на РБК, потом Блумберг – фьючерсы, доходности десятилеток, мировые индексы, отдельно Азия, потом Финам, выборочный теханализ интересующих активов.

До обеда работу работаю — скирдую бумаги туда-сюда, в основном сижу за компьютером: переписка по почте с коллегами, подготовка деловых писем, совещания. Минут за 15 до 10-00, как правило, заглядываю на сайт Финама, секу, что почём и после 10-00 тоже заъожу ненадолго посмотреть, как открылись. Решения по позициям принимаю обычно заранее – ставлю цель, но могут быть коррективы в любой момент в зависимости от рыночной ситуации. Моё кредо – быть всегда в рынке, но торговать мало, ждать своего случая.

Ближе к обеду, когда минутный график начинает рисовать фигуру «чашка с ручкой», я вылезаю из-за стола и канаю в столовую. Там вижу возле стеллажа с подносами Елену Петровну, молодую женщину из планового отдела, обладательницу удивительных по красоте ног, которые в её женском коллективе, конечно же, никто не оценит. Я осаждаю эту крепость уже три месяца. Беру поднос и задаю не новый для неё вопрос: «Лена! Так как же быть с любовью? Как снять её оковы?..» Лена вздрагивает и в ужасе убегает от меня в дальний угол столовой, роняя по дороге хлеб с подноса и цепляясь ногами за стулья. В этот раз решаю не преследовать и, опечаленный, но не сломленный, усаживаюсь за стол к двум слесарям в замасленной робе.

Сердечная рана так кровоточит, что я не замечаю, как съедаю тарелку борща, второе, выпиваю третье, как во сне иду ещё за добавкой и машинально её пожираю. Очнувшись, тащусь, икая, в своё логово. До конца обеденного перерыва ещё есть время, и я, как всегда после обеда, ложусь на диван в кабинете и, погружаясь в сон, некоторое время скорблю о безвозвратно ушедшем времени, когда женщины убегали от меня не так быстро и не так часто.

Засыпаю я обычно мгновенно, и вот мне уже снится, как мы купаемся с Леной в лесном озере и мне удаётся сквозь толщу воды разглядеть во всей красе её ноги и нижнюю часть спины. Из одежды на ней только венок из лилий, а на мне и того нет. Голова моя над поверхностью воды, но я чувствую, что тело моё свободно, ничто внизу меня не стесняет, вода струится между ног, а за выступающие внизу части тела цепляются водоросли и я волоку их за собой, как рыболовецкий траулер тащит трал с рыбой.

Сон прерывает стук в дверь. Вообще-то внутренние часы меня никогда не подводят,+ и я просыпаюсь точно в конце обеденного перерыва, минута в минуту (сказывается многолетняя тренировка). В этот раз проспал на 10 минут дольше, но оно и понятно, причина уважительная.

Растираю рожу, принимаю деловой вид и поворачиваю ключ в замке. Мужчина пожилой и грустный пришёл подписать обходной. Обычно в таких случаях я говорю несколько приятных слов напоследок, типа напутствия, т.к. людям этот шаг (хоть вынужденный, когда сокращают, хоть добровольный, если отработал немало лет) даётся непросто, но не в этот раз.

Я не могу простить ему такого бесцеремонного вторжения в мою личную жизнь, в только начавшие было складываться отношения с Леной (хоть и во сне). С каменным лицом пробиваю по базе, смотрю, числятся за ним активы или нет, и молча расписываюсь в обходном.

В ещё чутка расстроенных чувствах, захожу на сайт Финама, гляжу, как поменялась расстановка сил на биржевом поле, пока я ел, спал и любил. Отмечаю, как аналитики взахлёб предвещают крах рубля и кричат, что баксов остался последний вагон, на всех не хватит, берите хоть поскольку, а то будет ещё дороже. То же уже несколько дней на всех ТВ-каналах. Даже секретарша директора Ирина спросила меня сегодня в приёмной: «Сергей Иванович, а что с долларом?».

Я ей ответил, что с долларом-то всё нормально, а вот со мной беда. Моя к ней неразделённая любовь подтачивает остатки изношенного производством здоровья, лишает сна и аппетита и надо с этим что-то делать. Больше так продолжаться не может. У неё удивительная линия груди и я говорю ей о своих чувствах уже полгода, как только она заступила на пост, вместо прежней старой карги. Но ей всё смешки.

Так вот, если про доллар спрашивает Ирина, это знак вернее любого индикатора или осциллятора и, к синоптику не ходи, — пора бакс продавать. Тем более что я Родину люблю, а Америку — мирового кровососа, не очень. Да и на графике уже несколько дней явно умерилась прыть на подходе к границе повышенных интервенций ЦБ. Включаю ноутбук (с рабочего ПК я не торгую, т.к. всё сечёт местная контрразведка – отдел безопасности) и продаю для начала 50 лотов ближнего фьючерса и 50 лотов мартовского. Уже три раза с мая этого года на долларовой истерии я неплохо заработал всегда при этом становясь в шорт. Привычка усреднять с молодости — я всегда предпочитал несколько раз по 50 грамм, чем один раз стакан в 200. Выключаю ноутбук, занимаюсь работой с документами, принимаю участие в телефонном селекторном совещании с головным офисом. Это не мешает мне параллельно заглядывать на Финам и Блумберг. Пока на совещании обсуждаются не касающиеся меня вопросы, смотрю ситуацию, контролирую свои позиции, выборочно читаю аналитику. Потом иду в обход на оборудование, провожу совещание с персоналом. Звонок на сотовый — нужно принять машину с грузом и оформить документы.

Через час возвращаюсь на рабочее место, прежде чем засесть за работу, буквально 5 минут мониторю рынок — евро-доллар, нефть, рубль-бакс, котировки отслеживаемых акций.

Ближе к концу рабочего дня, на сладкое, выделяю минут двадцать-тридцать на чтение художественной литературы, в этот раз Юрия Казакова.

Перед уходом с работы опять прогуливаюсь по биржевым аллеям и площадкам и обращаю внимание, что минутный график Сбера начал рисовать лежащую на спине женщину: голову, шею, холмик груди, консолидировался, вырисовывая плоскую линию живота… Когда линия графика пошла дальше, я снял трубку телефона и набрал номер Светланы Севастьяновны из проектно-конструкторского бюро. У неё дивные глаза газели и упругое тело молодой пантеры. Я лежу ниц в пыли у её ног уже 4 месяца.

Я напомнил ей, что удел женщины давать жизнь, а не отнимать её, что она медленно убивает меня своим равнодушием, что её глаза меня разят и затмевают свет, а до страданий до моих ей никакого дела нет. Или она ждёт, когда собаки проволокут мимо её дома мои обглоданные кости?

Камни бы прослезились от моих слов, но Света, как матрос Железняк, стоит насмерть. С трудом уговорил поехать в субботу на один день в Домбай покататься на лыжах (с ночёвкой не захотела).

Окончание рабочего дня в 17-30 и как бы я не добирался до дома – пешком или на машине, я успеваю к закрытию торгов. Если, конечно, направляюсь после работы домой. Вот в чём прелесть провинции в сравнении с Москвой. В 18-30 я уже дома, переодет, в полном боевом снаряжении за своим удобным рабочим местом с двумя мониторами. Бывает, ещё успеваю поймать какие-то резкие движения на закрытии и эти минуты люблю.

В перерыв между дневной и вечерней сессией, набиваю брюхо, смотрю РБК, радуясь новой яркой бабочке Игоря Виттеля (бабочке – это про галстук).

Потом, оглаживая пузо, беседую со своим организмом, чего он хочет? Отдыха, спекуляций, приключений или подвигов? Разговор с организмом у нас обычно доверительный и откровенный. Если он устал и хочет отдыха, то я иду ему навстречу — ложусь на диван и беру в руки книгу или принимаю горячую ванну. В такой день могу вообще не торговать, но заглянуть заглядываю – ситуация под неусыпным контролем.

Если работа не высосала – сажусь за компьютер и торгую вечернюю сессию. Ударные дни в ней бывают редко, так что время используется непроизводительно. Поэтому я обычно контролирую краем глаза один монитор, а на другом смотрю свежий фильм или читаю. Если вижу какое-то интересное движение – сворачиваю экран с фильмом и ищу точку входа. Стараюсь не доводить себя до состояния, когда всё опостылело (читай ранее про диалог с организмом). К счастью, биржа для меня не основной источник дохода, а подработка и спекуляции меня не истощают ни морально, ни физически, а, наоборот, бодрят и тонизируют.

Когда торгую, то чаще всего сижу до конца сессии, т.к. в конце бывают движения, которые достаточно хорошо прогнозируются и я их использую. Кроме того иногда открываю и переношу позиции через ночь (перекупленность-перепроданность), которые обязательно отслеживаю утром до начала торгов и, если ситуация изменилась не в мою сторону, отменяю до открытия.

Конечно вечером теханализ и отбор инструментов для торговли, которых у меня обычно немного, т.к. я больше ленивый, чем жадный. Всех денег не заработаешь, а отслеживать лучше меньше инструментов, но качественней.

Почему я решил принять участие в этом конкурсе? В основном, конечно, дурака повалять, посмотреть на свою жизнь как бы со стороны.

А идею с планшетом я обязательно использую в личных целях: куплю и подарю Наталье Ивановне из бухгалтерии. Тем более, что кое-что нарубил сгоряча и хватит не на один планшет.

Я надеюсь, это поможет мне загладить свою вину перед ней. Месяца два назад профком организовал для работников нашего предприятия бесплатную поездку выходного дня в краевой драматический театр. Места были разбросаны по всему залу, но наши оказались рядом, потому что Бог любит меня.

Она расположилась по мою правую руку, а по левую какой-то толстый мужик не из нашей компании, от которого несло табачищем. Он расплылся на кресле и своей массой и запахом выдавил меня на правую сторону. Волей неволей Наташа стала мне очень близка, особенно когда потушили свет.

Спектакль захватил нас. Я сидел смирно, положив руки на колени ладошками вниз, и голова моя кружилась от запаха Наташиных духов. После одной из удачных сцен, зал выразил своё одобрение аплодисментами. Похлопал и я, а когда возвращал свои руки на место, то промахнулся и правая моя рука легла не на моё правое колено, а на левое колено Наташи.

До сих пор не пойму как это случилось, наверно увлёкся спектаклем или закружилась голова от духов и нарушилась координация движений.

Я осознал свою чудовищную ошибку только когда почувствовал сильный удар локтем в область между 10 и 11 ребром справа.

Я, помню, ещё удивился — как могут сочетаться в одном теле такие приятные на ощупь круглые колени и такие неприятные по ощущениям острые локти.

С тех пор, когда я сдаю товарные накладные, приходные ордера и счета-фактруры в бухгалтерию, то, в знак раскаяния, всегда прячу между листами документов шоколадку или засушенный цветок.

Наташа, при виде меня, отрывается от своих сальдо и бульдо и улыбается, но жизненный опыт напоминает мне о том, что есть очень тонкая грань между улыбкой и ухмылкой (что получил козёл, так тебе и надо, могу ещё добавить). Более того, тот же жизненный опыт подсказывает мне, что болезненным бывает не только удар острым локтем, но и круглой коленкой, если бить куда надо. А куда бить коленкой все женщины знают.

Мудрые говорят, что есть три загадки мира, которые никто никогда не разгадает: загадка смерти, загадка неба и загадка женской любви. Вот я и подумал — примет планшет, значит улыбка и впереди свет, отвергнет — ухмылка и ждёт меня холод и долгая полярная ночь.

Обещания Путина про деоффшоризацию экономики России

- 13 декабря 2013, 17:17

- |

Вчера в своем выступлении Путин пообещал деоффшоризацию экономики России.

Будем считать, что это обещание он исполнит. Когда? К каким хорошим или может быть плохим последствиям это приведет для трейдеров, инвесторов и экономики в целом ?

Вот уже 14 лет я слушаю и читаю его пустые слова про борьбу с коррупцией и прочем, прочем.

Он, являясь Президентом, обладающим АБСОЛЮТНОЙ властью в стране, уже 14 лет говорит и говорит: призвал, предложил, поручил подготовить предложения...

Ну вот примеры из вчерашнего выступления:

— В.Путин призвал усилить контроль за мигрантами, прибывшими в безвизовом порядке.

— В.Путин предложил ввести для мигрантов патенты с разрешением работать у юрлиц.

— В.Путин предложил создать территории опережающего экономического развития в ДФО.

— В.Путин: надо жестко контролировать плату за проживание в студенческих общежитиях.

— В.Путин поручил разработать предложения по комплексному развитию моногородов.

И это человек, повторюсь: обладающий абсолютной властью в стране уже 14 лет!

СДЕЛАЙ УЖЕ, НАКОНЕЦ, ТО, ЧТО ОБЕЩАЕШЬ ВСЕ ЭТИ ГОДЫ !

Будем считать, что это обещание он исполнит. Когда? К каким хорошим или может быть плохим последствиям это приведет для трейдеров, инвесторов и экономики в целом ?

Вот уже 14 лет я слушаю и читаю его пустые слова про борьбу с коррупцией и прочем, прочем.

Он, являясь Президентом, обладающим АБСОЛЮТНОЙ властью в стране, уже 14 лет говорит и говорит: призвал, предложил, поручил подготовить предложения...

Ну вот примеры из вчерашнего выступления:

— В.Путин призвал усилить контроль за мигрантами, прибывшими в безвизовом порядке.

— В.Путин предложил ввести для мигрантов патенты с разрешением работать у юрлиц.

— В.Путин предложил создать территории опережающего экономического развития в ДФО.

— В.Путин: надо жестко контролировать плату за проживание в студенческих общежитиях.

— В.Путин поручил разработать предложения по комплексному развитию моногородов.

И это человек, повторюсь: обладающий абсолютной властью в стране уже 14 лет!

СДЕЛАЙ УЖЕ, НАКОНЕЦ, ТО, ЧТО ОБЕЩАЕШЬ ВСЕ ЭТИ ГОДЫ !

Нелегальный отток капитала из России в 2002-2011 гг составил $880,96 млрд

- 13 декабря 2013, 14:50

- |

GFI: из России за 2002-2011 годы вывезли $880 млрд долларов

Россия заняла второе место в рейтинге стран с наибольшим оттоком грязных денег

( Читать дальше )

Россия заняла второе место в рейтинге стран с наибольшим оттоком грязных денег

- Из России за 2002-2011 годы нелегально вывезли 880,96 млрд долларов, сообщается в исследовании аналитического центра Global Financial Integrity (GFI).

Исследователи учитывали отток капитала в результате преступных действий, ухода от налогов и коррупции за десятилетний период в 150 странах. Россия по этому показателю заняла второе место в мире.

Возглавил рейтинг Китай. Из «Поднебесной» за указанный период вывели чуть более 1 трлн долларов. В первую пятерку стран, экономики которых лишились крупных средств, также вошли Мексика, Малайзия и Индия.

В целом из развивающихся стран, по данным GFI, за указанный период было вывезено около 6 трлн долларов. Среди первых 25 стран в списке присутствуют только страны с переходной или развивающейся экономикой, в рейтинге есть страны-партнеры России по СНГ и БРИКС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал