SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Тимофей Мартынов

Этот удивительный RENKO!!!

- 21 января 2014, 03:13

- |

Наверное многим встречался график отрисованный в виде РЕНКО.

На днях копаясь в инете, какого нидуть нового интересного чтива про фондовый рынок, тех аналих, портфолио манажинг, финанс инжиниринг, системы и т.д. и т.п. — набрел на какую то длинную ветку, в которой обсуждали рьяно и пылко — графики РЕНКО и методы торговли. Столько слов, столько идей, столько методов — о старом, забытом, добром РЕНКО.

Так красиво все рисуется, эх, грезы! Мечта супер-гипер-мега-трейдера!!!)))

Почитал все и вспомнил эти красивые графики, корпение над методами торговли ночами, и т.д. и реально улыбнуло)))))

На самом деле для людей с определенным складом ума и готовностью на нестандартные риски и нестандартное принятие решений — это кладезь.

Всех остальных ПРЕДУПРЕЖДАЮ сразу — не попробовав в реале проследить как прорисовываются эти свечки (столбики, кирпичики) и сравнив с остальными видами отрисовки графиков — даже де ДУМАЙТЕ начать торговать на основе графиков РЕНКО!!!

( Читать дальше )

На днях копаясь в инете, какого нидуть нового интересного чтива про фондовый рынок, тех аналих, портфолио манажинг, финанс инжиниринг, системы и т.д. и т.п. — набрел на какую то длинную ветку, в которой обсуждали рьяно и пылко — графики РЕНКО и методы торговли. Столько слов, столько идей, столько методов — о старом, забытом, добром РЕНКО.

Так красиво все рисуется, эх, грезы! Мечта супер-гипер-мега-трейдера!!!)))

Почитал все и вспомнил эти красивые графики, корпение над методами торговли ночами, и т.д. и реально улыбнуло)))))

На самом деле для людей с определенным складом ума и готовностью на нестандартные риски и нестандартное принятие решений — это кладезь.

Всех остальных ПРЕДУПРЕЖДАЮ сразу — не попробовав в реале проследить как прорисовываются эти свечки (столбики, кирпичики) и сравнив с остальными видами отрисовки графиков — даже де ДУМАЙТЕ начать торговать на основе графиков РЕНКО!!!

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 15 )

В Москве пройдет первая конференция Bitcoin Conference Russia

- 20 января 2014, 22:14

- |

23 апреля 2014 в Москве состоится первая в России конференция, посвященная электронной криптовалюте биткоин – Bitcoin Conference Russia. Мероприятие будет освещать основные аспекты существования, технические вопросы и будущее биткоина, как части мировой валютной системы.

Bitcoin Conference Russia проводится как нельзя кстати, ведь альтернативная валюта становится все более распространенной в мире платежей, а по количеству транзакций постоянно устанавливаются новые рекорды: под конец 2013 года стоимость Bitcoin достигла очередного рекорда и превысила отметку в 993 долл. за 1 электронную единицу.

Bitcoin является самой известной децентрализованной криптовалютой, обеспечивающей анонимность при проведении транзакций, и набирает все большую популярность. Многие интернет-сервисы уже принимают интернет-монеты к оплате у себя на сайтах. Появляются банкоматы, меняющие реальную валюту на биткоины. В марте следующего года в России откроется первый банк, проводящий операции в цифровой валюте. На данный момент, Россия является одной из наиболее заинтересованных стран в использовании платежной системы Bitcoin.

( Читать дальше )

Bitcoin Conference Russia проводится как нельзя кстати, ведь альтернативная валюта становится все более распространенной в мире платежей, а по количеству транзакций постоянно устанавливаются новые рекорды: под конец 2013 года стоимость Bitcoin достигла очередного рекорда и превысила отметку в 993 долл. за 1 электронную единицу.

Bitcoin является самой известной децентрализованной криптовалютой, обеспечивающей анонимность при проведении транзакций, и набирает все большую популярность. Многие интернет-сервисы уже принимают интернет-монеты к оплате у себя на сайтах. Появляются банкоматы, меняющие реальную валюту на биткоины. В марте следующего года в России откроется первый банк, проводящий операции в цифровой валюте. На данный момент, Россия является одной из наиболее заинтересованных стран в использовании платежной системы Bitcoin.

( Читать дальше )

Как считать время до экспирации?

- 20 января 2014, 21:24

- |

Какие дни использовать в расчетах — календарные или рабочие? В пользу первого метода говорит тот факт, что биржа считает время как точное время до экспирации. Этот метод прост и понятен. В пользу второго метода свидетельствуют провалы волатильности перед выходными и праздниками.

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Иногда используется третий метод – учет выходных и праздничных дней с некоторым весом (периодом времени). Возможно, этот способ наиболее правильный, ведь на выходных в мире часто происходят события, влияющие на рынок. Но возникает вопрос: как вычислить вес нерабочих дней? Если в данные выходные ожидается конкретное событие, оценить его можно по влиянию на рынок во время аналогичных событий в прошлом. Такой подход требует внимательного исследования влияния конкретных событий, и дальше его рассматривать не будем. Далее будем искать вес «средних» выходных без учета событий в эти дни.

Чтобы найти вес периода времени, можно сравнить волатильность базового актива в этот периода с волатильностью этого актива в стандартный период времени. Волатильность измерим через HV: стандартное отклонение (выборочное СКО) логарифмов отношений цены актива.

( Читать дальше )

Текущий момент: американский рынок и экономика

- 19 января 2014, 15:35

- |

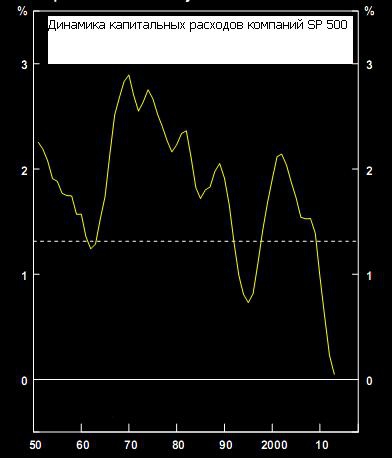

Если мы говорим об экономике, то в 2014 году в ней сохранятся все те тренды, которые присутствовали в году 2013г. Это главное, что можно сказать. В целом, американская экономика вырастет в наступившем году на 3-3,5%, учитывая уменьшающееся влияние на нее fiscal cliff; улучшающийся сентимент CEO американский компаний приведет к довольно быстрому росту капитальных расходов компаний или инвестиций, динамика которых по историческим меркам выглядит весьма слабо(см. график)

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.

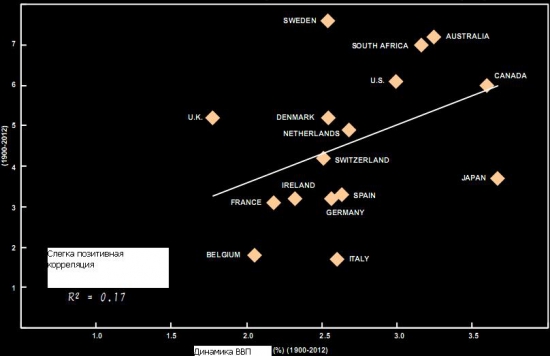

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.Сегодня же хотел бы написать о другом. Первое. Часто, когда вы слушаете или читаете аналитиков многие из них, на вопрос о перспективах рынка акций часто ссылаются на экономику, дескать ВВП будет расти слабо и рынок акций ничего хорошего не ждет и наоборот. Однако, приведу график зависимости поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 года (см. график).

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.( Читать дальше )

Алгоритм торговли

- 19 января 2014, 00:45

- |

1. В торговле я должен быть объективным и способным контролировать свои эмоции. В отношении открытых позиций я неэмоционален.

2. При открытии позиции и выставлении лимитов я оперирую исключительно пунктами в рабочем диапазоне цен. Деньги во время торговли для меня не существуют.

3. Для меня правильный трейдинг – это четкое выполнение сигналов моей торговой системы независимо от результатов по конкретной сделке. Эмоции во время выполнения торгового плана отсутствуют.

4. Торговый план на день я формирую исключительно до начала торгов. Ни взлеты, ни падения в течение дня не могут расстроить мой торговый план на день. Моя задача – найти подходящее время для исполнения на текущем рынке решения, которое ранее было принято без лишних эмоций.

5. Я не торгую целый день. Торговля целый день притупляет мысль и ухудшает результаты. Моя задача – определить для себя правильное и комфортное время для совершения 1-3 прибыльных сделок в день. Остальное время я занимаюсь семьей и личностным ростом (спорт, основная работа, учеба, правильный отдых).

( Читать дальше )

2. При открытии позиции и выставлении лимитов я оперирую исключительно пунктами в рабочем диапазоне цен. Деньги во время торговли для меня не существуют.

3. Для меня правильный трейдинг – это четкое выполнение сигналов моей торговой системы независимо от результатов по конкретной сделке. Эмоции во время выполнения торгового плана отсутствуют.

4. Торговый план на день я формирую исключительно до начала торгов. Ни взлеты, ни падения в течение дня не могут расстроить мой торговый план на день. Моя задача – найти подходящее время для исполнения на текущем рынке решения, которое ранее было принято без лишних эмоций.

5. Я не торгую целый день. Торговля целый день притупляет мысль и ухудшает результаты. Моя задача – определить для себя правильное и комфортное время для совершения 1-3 прибыльных сделок в день. Остальное время я занимаюсь семьей и личностным ростом (спорт, основная работа, учеба, правильный отдых).

( Читать дальше )

McDonald's — История успеха. Гамбургеры или недвижимость?

- 18 января 2014, 14:27

- |

Интересные факты о McDonald’s

1. Феминистки только в 70-х годах прошлого века сумели отстоять свое право на работу в таких заведениях. Правда, руководители компании, опечаленные отходом от признанной унифицированности, одели их в мужскую форму, а также запретили краситься и носить украшения.

( Читать дальше )

Моя философия прибыльного трейдинга!

- 18 января 2014, 14:18

- |

В этом году еще не совершил ни одной сделки на российском рынке. Потому, что просто не могу определить направление, в котором будет двигаться цена. А это ведь самое главное! Сначала всегда определяю направление, а потом уже ищу точку входа и уровень стопа. Я раньше торговал с короткими стопами, достаточно успешно, на небольших суммах, но когда сумма становилась больше, эта стратегия не работала, потому что при торговле с короткими стопами, очень большой процент отрицательных сделок и элементарный страх мешает войти в рынок. В итоге, получается, начинаешь пропускать некоторые сделки, а они как раз могли принести прибыль. А в те, в которые входишь, очень часто закрываются с убытком. Поэтому я для себя решил, что такой стиль торговли не для меня.

Сейчас торгую позиционно. Сначала определяю направление, потом нахожу точку стопа, эта та точка, которая отменяет запланированный сценарий, т.е. если цена дойдет до этой точки, то я признаю, что был не прав в выбранном направлении и сделку закрываю в срочном порядке. Когда направление и точка стопа определена, начинаю искать точку входа, в которой можно открыть позицию (очень важно, всегда открываюсь, только лимитными заявками). Затем, высчитываю сколько акций (контрактов) нужно купить и выставляю заявку на открытие позиции и стоп заявку. Когда сделка откроется, наблюдаю, все ли происходит, как я планировал и если «да», то жду развития событий и уже позже определяю уровень тейк-профита, в котором буду закрывать сделку с прибылью.

( Читать дальше )

Сейчас торгую позиционно. Сначала определяю направление, потом нахожу точку стопа, эта та точка, которая отменяет запланированный сценарий, т.е. если цена дойдет до этой точки, то я признаю, что был не прав в выбранном направлении и сделку закрываю в срочном порядке. Когда направление и точка стопа определена, начинаю искать точку входа, в которой можно открыть позицию (очень важно, всегда открываюсь, только лимитными заявками). Затем, высчитываю сколько акций (контрактов) нужно купить и выставляю заявку на открытие позиции и стоп заявку. Когда сделка откроется, наблюдаю, все ли происходит, как я планировал и если «да», то жду развития событий и уже позже определяю уровень тейк-профита, в котором буду закрывать сделку с прибылью.

( Читать дальше )

Мотивация временем или прожигание жизни

- 18 января 2014, 13:29

- |

Опасная это штука… мотивируясь таким образом мы создаем большую жесткость, что приводит к повышению эффективности достижения цели, но за это приходится платить и очень немаленькую цену… какую?

Вам приходилось наверняка слышать фразы типа «как быстро бежит время» и «с возрастом течение времени ускоряется»

— почему у ребенка жизнь не только гораздо насыщеннее, но и время иногда не то, что не бежит а прям таки стоит на месте? Может потому что у него целей нет?, он в процессе!

Но этот рай длится недолго — промывка мозга работает отменно и он начинает ставить цели… мало помалу он перестает быть в процессе, а начинает жить от точки к точке — естественно при этом то, что между точками становится подсознательно неважным и начинает пролетать малозаметно… хочется чтобы эти чертовы уроки уже закончились поскорее — они ж длятся вначале так долго и постепенно ребенку это удается — уроки пролетают все быстрее и жизнь вместе с ними тоже… и как вернуть обратно он уже не знает и даже не понимает что это возможно.

( Читать дальше )

Вам приходилось наверняка слышать фразы типа «как быстро бежит время» и «с возрастом течение времени ускоряется»

— почему у ребенка жизнь не только гораздо насыщеннее, но и время иногда не то, что не бежит а прям таки стоит на месте? Может потому что у него целей нет?, он в процессе!

Но этот рай длится недолго — промывка мозга работает отменно и он начинает ставить цели… мало помалу он перестает быть в процессе, а начинает жить от точки к точке — естественно при этом то, что между точками становится подсознательно неважным и начинает пролетать малозаметно… хочется чтобы эти чертовы уроки уже закончились поскорее — они ж длятся вначале так долго и постепенно ребенку это удается — уроки пролетают все быстрее и жизнь вместе с ними тоже… и как вернуть обратно он уже не знает и даже не понимает что это возможно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал