Избранное трейдера dimaz07

Что представлет из себя ваш робот?

- 13 июля 2015, 21:01

- |

Что представлет из себя ваш робот?

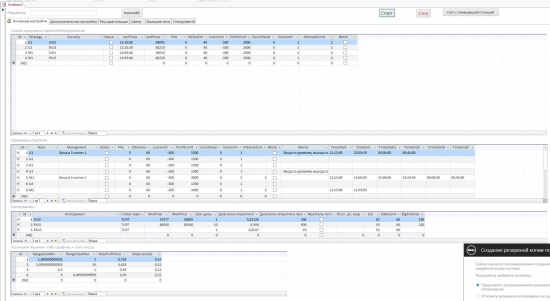

Переписываю своего робота, получается торговый конструктор. А какие у вас принципы роботостроения? Это еще прототип на отладке.

- комментировать

- 55 | ★2

- Комментарии ( 15 )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 3

- 13 июля 2015, 15:08

- |

Начало в моем блоге.

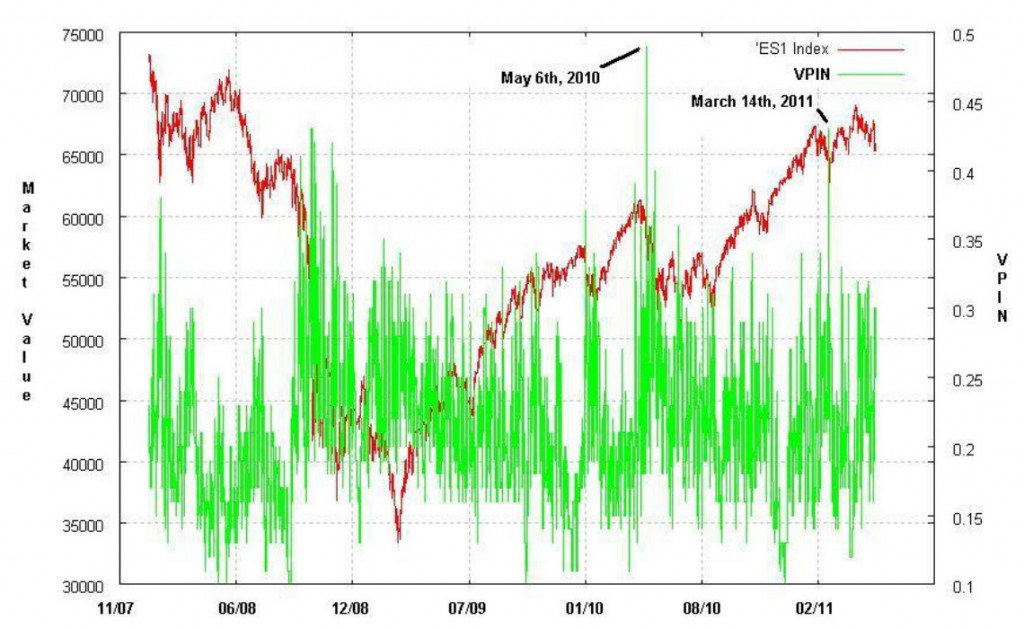

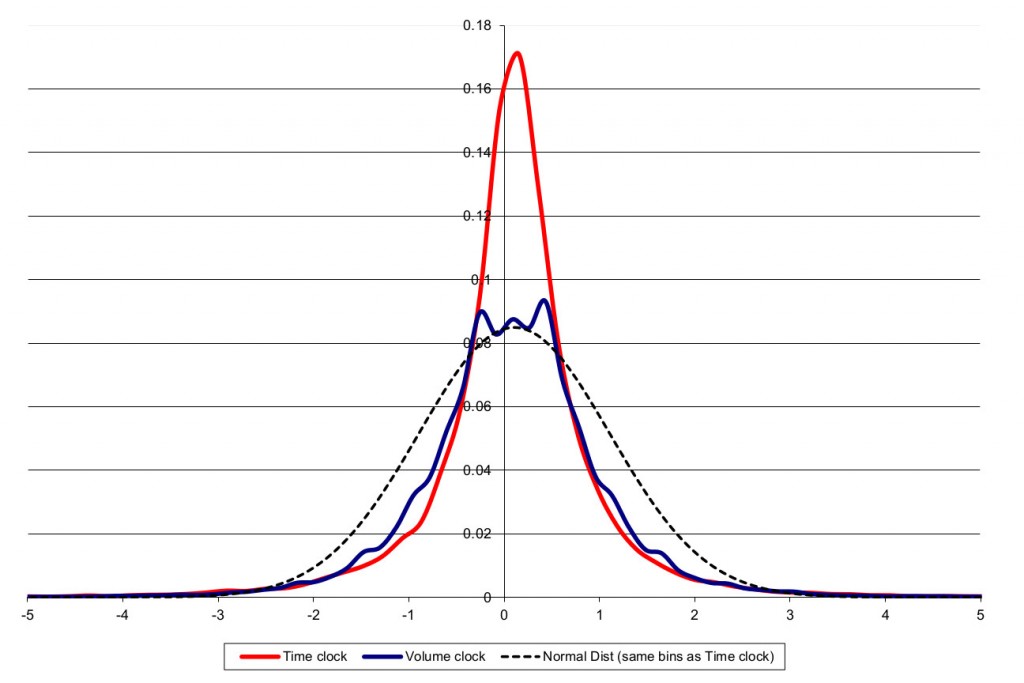

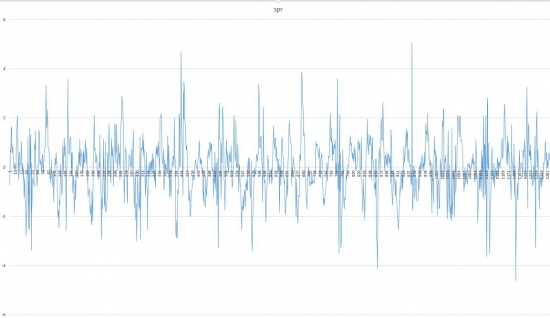

Для проверки робастности нашего вычисления VPIN мы продемонтрируем применение этой метрики для двух наиболее активно торгуемых фьючерсных контрактов: E-mini S&P500 (торгуемый на СМЕ) и фьючерс на сырую нефть WTI (торгуемый на NYMEX). Выборка взята на интервале с 1 января 2008 года по 6 июня 2011 года, сшитая по точкам наибольшего объема в дни экспираций. Размер пакета возьмем равным 1/50 от среднего дневного объема нашей выборки (V). Параметры вычисляются в скользящем окне размером n=50 ( что эквивалентно одному среднему дню по объему).

S&P500

На графике в заглавии поста показан ценовой график фьючерса E-mini S&P500 и его метрики VPIN. Метрика токсичности в основном стабильна, хотя и демонстрирует значительную волатильность. Отметим, что VPIN достигает наивысшего уровня в выборке 6 мая 2010 года, когда на бирже произошел большой обвал котировок. Такой высокий уровень VPIN согласован с потоком ордеров, который был большей частью односторонним в это время. Такая исключительная токсичность приводит к тому, что некоторые маркет мейкеры вынуждены потреблять ликвидность, вместо того, чтобы предоставлять ее и в итоге прекращают свои операции на рынке.

( Читать дальше )

Еще одно тестирование алгоритма Маркет Мэйкера

- 10 июля 2015, 09:42

- |

Продолжая тему тестирования алгоритма Маркет Мэйкера, поделюсь своими результатами и мыслями по его работе:

1. Основной режим работы алгоритма — это маркетмэйкинг (он же арбитраж ликвидности, он же торговля спредом). И конечно же, прибыльность этой стратегии сильно зависит от рыночных условий, скорости получения данных и работы системы исполнения. Средняя прибыль на сделку даже и при идеальном исполнении не будет превышать значение спреда (2-5 пунктов по Si в среднем). А в период сильной волатильности, когда стакан бросает из стороны в сторону на 10-30 пунктов, несмотря на большое количество положительных сделок ( около 70%), алгоритм становится убыточным. В основном из-за комиссий, конечно.

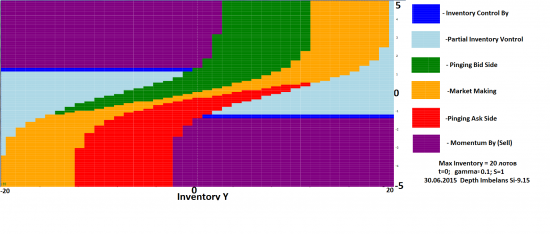

2. Да, математические формулы сильно ограничили многих желание понять, как устроен алгоритм. Но на самом деле, если вдумчиво посмотреть картинки (карты политик), получается все ясно и просто. А будет еще проще, если посмотреть картинки графиков из других статей, лежащих в основе алгоритма (например Guilbaud, Fabien, and Huyen Pham, 2013, Optimal high-frequency trading with limit and market orders). Забудем на минутку про дисбаланс бид/акс объемов и построим карту политик для открытой позиции при разных значениях спреда:

( Читать дальше )

повышаем стабильность TSLAB под квик

- 10 июля 2015, 09:04

- |

До этого была жесть конечно, но признаюсь что по большей части из-за моей вины.

Ну и из-за тслабовцев, которые поленились написать в руководстве несколько пунктов.

Итак, перечисляю пункты в порядке приоритета.

1. Убрать лишние сервера в списке логина квика, оставить один.

Неожиданно самый важный пункт, если в списке несколько то подключается рандомно, может заходить неделю на один, а потом зайдёт на другой и привет глюки.

2. «торговать с бар» в настройках агента поставить достаточной длинны для разгона индикаторов +1.

Со значением 0 оно может долго работать, но как только малейший глюк со связью то у вас начнутся глюки с ложными сигналами и пропусками.

3. не забыть ограничить количество баров истории, чтобы не кончилась память и не тормозило.

4.Убрать загрузку лишних инструментов в квике. Инструкцию сами найдёте, на первой странице поисковика.

( Читать дальше )

исторические данные с микросекундами Ri и Si, где взять?

- 09 июля 2015, 14:05

- |

Может есть у кого база данных или как-то скачивается Hydr'ой. Алготрейдеры и все все все, кто как решал эту проблему?

p.s. в Финаме и подобных без микросекунд и направления сделки

Тестирование алгоритма маркет-мейкинга

- 08 июля 2015, 17:03

- |

В результате долгих поисков и исследований алгоритмов, мне не удалось найти что-либо стоящее в торговле интрадей из простых систем. Импульсные стратегии работали короткое время, MeanReversion практически не работали никогда. Исследования с использованием однородных фильтров (скользящих средних), коэффициентами бета, средними регрессиий, были очень продолжительными. Они также затронули область многоуровневого маркет-мейкинга, в котором основной вопрос сводился к правильному определению нулевого уровня. До этого применялись достаточно успешно трендовые торговые системы (на длительных интервалах), и парный трейдинг. Основная черта всех торговых стратегий, жёстко алгоритмизированных, состоит в том что рано или поздно они перестают работать. Надо этот факт учитывать в применении торговых систем. С этой точки зрения считаю очень полезной статью которая даёт обоснованный алгоритм оценки работоспособности системы (ссылка на статью www.quantalgos.ru/?p=567). Кроме этого, необходимо обязательно диверсифицировать системы по параметрам, и по «движку». Преимущественно методы диверсификации необходимо применять в парном и баскет трейдинге. Часто бытует мнение, что парная торговля это граальные системы. Но разочаровывающий опыт показывает, что только широкая диверсификация и большой капитал способны парную торговлю сделать прибыльной в долговременной перспективе. Тем не менее поиски более эффективной торговли продолжаются. Ниже я приведу результаты исследований стратегии маркет-мейкинга, благожелательно опубликованной автором сайта http://www.quantalgos.ru (начало www.quantalgos.ru/?p=51 smart-lab.ru/blog/244854.php).

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 1

- 07 июля 2015, 14:20

- |

В статьях об индикаторе PIN мы определили, что на рынке присутствуют два типа трейдеров — информированные и неинформированные. Заявки неинформированных трейдеров всегда подвержены adverse selection risk со стороны информированных. Ситуация, когда после исполнения таких заявок цена движется в невыгодную для неинформированных участников сторону, называется токсичностью потока ордеров. Индикатор PIN служил для измерения этой токсичности, в данной статье мы рассмотрим усовершенствованный индикатор VPIN, который применим и для высокочастотной торговли. Цикл статей основан на публикации Maureen O’Hara "Flow Toxicity and Liquidity in a High Frequency World". Будет все описываться очень подробно, потому что, кроме нахождения непосредственно VPIN, в этой публикации много интересных выводов и фактов.

( Читать дальше )

Элиот по деревенски!

- 04 июля 2015, 13:15

- |

Есть много хороших систем торговли но и много где я читаю: важно место входа, важно место выхода бла бла бла. А вот как определить ети места?? мало кто говорит, кроме общих фраз нечево не нахажу! По этому виложу свое видение движения рынков в систематизированном порядке типа по Элиоту ( потому что нашлась книжка Роберта Балана, где разсказано как торговать по элиоту) а потом как я сам это применяю. Это не граль конечно каждыи должен наидти своё.

Для начало отделим мух от котлет. это важно так как путаница вызывает непонятие.

Волна — ето движение в одном направлении плюс корекция.

Импульс это только устремленное движение в одном из направлении без корекции.

( Читать дальше )

Проверка стратегии GMR с применением языка R

- 02 июля 2015, 13:59

- |

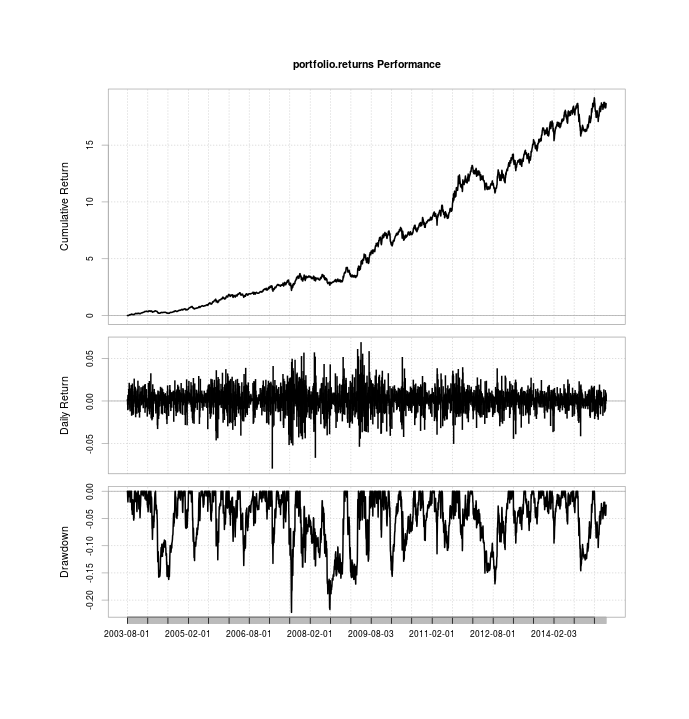

В прошлой статье мы рассмотрели простую портфельную стратегию ротации глобальных рынков. Результаты, которые привел автор статьи, были впечатляющими, однако он не опубликовал алгоритм своих расчетов, а только его общее описание. Ilya Kipnis в своем блоге решил проверить указанную стратегию и воспроизвел алгоритм на языке программирования R.

Для проверки был взят несколько иной набор биржевых фондов, чем у автора оригинальной статьи, но поведение этих активов идентично исходным. Итак, используется 5 ETF: MDY, ILF, FEZ, EEM, и EPP, совместно с облигационным фондом TLT в качестве защитного актива. Каждый месяц происходит инвестирование в фонд, показавший больший ценовой импульс на исторических данных. Автору не удалось получить такой же доходности, которая была обещана в оригинале, но и воспроизведен алгоритм был не со 100% точностью — вместо изменяемого исторического периода, по которому принимается решение о выборе, он использовал фиксированный трехмесячный период, так как не до конца понял принцип его формирования.

( Читать дальше )

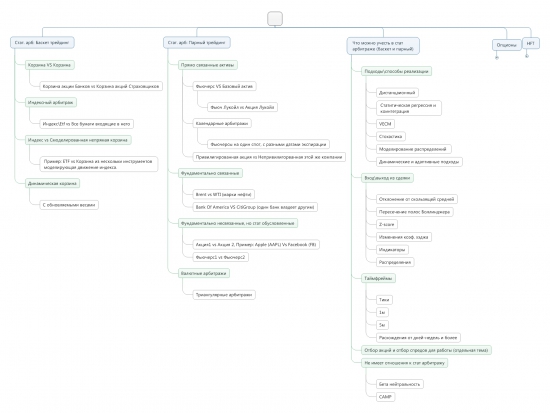

Статистический арбитраж - виды алгоритмов на одной схеме

- 01 июля 2015, 12:27

- |

По мере времени буду выкладывать принципы и тесты данных стратегий.

Торгуем подобные спреды:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал