Избранное трейдера capitaltrader

Вадим Писчиков: продаем нефть и рубль в 2017 году.

- 28 декабря 2016, 15:58

- |

Как всегда фундаментальный поход Вадима простым и доступным языком.

( Читать дальше )

- комментировать

- 109 | ★3

- Комментарии ( 4 )

Опционы по взрослому (нахождение цены)

- 28 декабря 2016, 10:25

- |

Если дух перевели, то продолжим начатую тему http://smart-lab.ru/blog/371457.php

Надо ли вам знать справедливую цену опциона? Как ее подсчитать? Возможно, модель БШ многих выбивает из опционного рынка. Не думаю, что все знают, как и куда надо подставлять в БШ, что бы получить число. Более того там есть переменные суть которых не совсем понятна. Та же Тетта не является НКД. Все эти прибамбасы нужны для анализа сложных опционных конструкций. Мы начнем с простого: поиска цены центрального страйка и продажи двух опционов пут и колл на этом месте. https://cloud.mail.ru/public/7orE/QarAs1FGB

Откроем лист «Delta» Из предыдущего листа «Ришка». Я взял сигму 0.09% что соответствует стандартному отклонению 5 минутного графика по клосам за 23.12.16. На этих данных я буду строить опционную конструкцию для следующего дня. Мы имеем цену БА 113020 и сигму (F3,F4). Переведем сигму в удобоваримую волатильность в годовом исчислении. Для чего, умножим нашу 5 минутную сигму на корень квадратный из 162(пятиминуток в сессии) умноженному на 246 дней в году (J5). Итак мы нашли НV волатильность за вчера, которую мы можем сравнивать с IV настоящих опционов. Что бы найти цену опциона на ЦС мы текущую цену БА умножим на сигму, разделим на корень из 2 Пи и умножим на время (F8). Получили стоимость опциона колл, а так же стоимость опциона пут, так как, согласно паритета, стоят они одинаково. С датой на экспирацию через 162 шт 5 минутных свечи. Теперь, если эти два опциона продать, то получим конструкцию называемую перевернутой загогулиной. Левая нога будет стоять на 114053, правая на 111987, ну а ЦС на центральном страйке. Теперь вернемся к нашей годовой воле и пересчитаем все в обратном порядке. От L5 до О5. Естественно мы получим ту же сигму. А сей час, я попрошу изменить цифру в М5. Это число 5 минутных свечек до конца дня и нашей экспирации. Предположим, что осталось 50 свечек (ставим цифру 50). Что у нас изменилось? Естественно сигма N5. Если мы подсчитаем цену опциона с новой сигмой, то получим ту же стоимость, что и раньше. Но в реальности сигма не менялась. Мы взяли ее из статистических данных вчерашнего дня. Поэтому, нам надо считать по старой сигме, но по новому времени, которое мы уменьшили, так как прошло 560 минут (V11). Если допустить что цена БА константа и она осталась на ЦС, то купить нашу рогатку мы можем за (286.94 каждый опцион Q9). А это уже прибыль 459,10. Если только IV не вырастит до 0.16%. Но IV у нас нет, так как мы сами прайсим этот опцион. А если бы и была, нафига она такая нам нужна, дорогая. Это явный развод, это же видно. А НV так не растет. И если мы проанализируем среднюю сигму вчерашнего дня, то может и увидим значение 0.16%, но ненадолго. Более того, если мы построим HV сегодняшнего дня, то не найдем больших отличий от вчерашнего. Смотрите график РИ 5 МИНУТ… на Ришке. И чем все это кончится? Поставим в М5 цифру 0,00001. Вся наша конструкция закончилась. БА остановился на цене 112360. То есть мы ушли от центрального страйка на 660 и это минус. Но мы получили плюс от распада нашей конструкции 1032. И где тут Тетта была? Может, назовем это временным распадом, или все таки — продажей волы. А может моим именем: «Денежки от Димы». Или это произошло из за того что валатильность не изменилась? Тут уж вы мне объясните откуда вы берете Тетту и на этом зарабатываете. Хотя, конечно, она есть.

( Читать дальше )

Опционы по взрослому (приращение доходности)

- 27 декабря 2016, 10:57

- |

Продолжим полемику про опционы. Нужна ли нам там математика. Из последних СЛ блогов можно сделать вывод что не нужна. Наверное, так оно и есть. Стоимость опциона равна стоимости БА плюс еще несколько иксов и игреков. У меня сложилось впечатление, что некоторые не понимают о чем эти иксы. Несмотря на то, что особенно ободряет, они справляться без использования элементарных математических моделей. А это дает уверенность в неуклонном росте ликвидности и благосостояния. Я начну еще раз с азов. Мы не станем использовать БШ, как то и без него торговали опционами, отбросим распределения и так по простому. И что бы Игорь Суздальцев не мучил себя прочтением книжек про опционы. Вы сами решите насколько это надо.

Так как на пальцах это показать сложно, я приложу файлик в экселе на который буду ссылаться. https://cloud.mail.ru/public/9Yjq/4iHvfeftA А сей час хочу определиться с терминами и понятиями, откуда ноги растут.

Откройте первый лист по названию «сигма» и постарайтесь понять первое: Все правила и расчеты по опционам не как не касаются цены БА. За основу расчетов берутся приращения, они же доходности, они же ретёрн, они же процентики которые вы видите на первой странице СЛ. Стоимость опциона равна цене БА (это одна нога), а вторая это буковки и функции. Откуда они берутся? По науке, это логарифм закрытия текущей цены, минус логарифм закрытия вчера. По правилам натурального логарифма это логарифм сегодня/вчера. Полученный результат надо перевести в проценты, что бы он получил удобоваримый вид, тем которым мы пользуемся. (Столбец С это цена, Столбец G это то самое). Если вы не слышали про натуральный логарифм, то можете, как в школе учили, от сегодня отнять вчера и разделить на сегодня (столбец М). Получится, почти, то же самое. Вот именно этим мы и торгуем. Я сделал график «Доходность». Из этого графика видно как синюю линию колбасит вокруг нулевой отметки. Здесь вполне наглядно видны места, где стоит покупать или продавать. Арбитражерам такие графики снятся по ночам. Но не все сразу.

Второе понятие, которое все любят, это волатильность, она же стандартное отклонение, она же сигма, она же дисперсия, она же мера риска. (как ее только на называли). В нашем случае это HV историческая волатильность усредненная на 5 периодов. Она не имеет ни чего общего с ATR CCI Стохастиком и даже с Болинжером Бенсом. Потому что считается не от цены БА, а от приращений (доходности) к БА. Сама цена БА рассматривается как константа. Глядя на график, весьма сложно, в уме прикинуть какая HV там получается, если вы не можете взять (в уме) логарифм одного числа, вычесть другой логарифм, перевести в проценты, возвести это в квадрат, потом извлечь квадратный корень, найти арифметическое средние 5 или 60 значений… Если вы не Владимир Твардовский, то лучше использовать калькулятор «эксель».

( Читать дальше )

Взаимодействие разных таймфреймов между собой. Как занять правильную позицию(сторону).

- 26 декабря 2016, 18:02

- |

Бытует мнение, что для того чтобы зарабатывать, достаточно одного(любого) удобного для вас таймфрейма и «системы». Незнаю, откуда взялась данная теория, но она абсолютно несостоятельна. На рынке идет постоянная «борьба» между различными таймфреймами. Долгосрочники, среднесрочники, краткосрочники имеют свои интересы, свое видение рынка на данный момент. Но несмотря на это, они мирно не сосуществуют, кто-то из них проигрывает на данном участке рынка. Кто-то из этих сторон будет фиксировать убытки, по итогам «борьбы». Поэтому для стабильного зарабатывания денег сильный трейдер должен все это учитывать и понимать, на какой стадии находится рынок. Понимать – знать, как взаимодействуют между собой разные таймфреймы, видеть закономерности. Без этого понимания трейдер будет постоянно занимать неверную сторону рынка. Что понимается под неверной стороной рынка? Классический пример – когда новичок играет против тренда на более старшем таймфрейме (он не видит, не знает… этот тренд). Один из недавних примеров – куча похороненных спекулянтов на росте акций Сбербанка. Все шортили, опираясь на свое видение (неверное), тогда как на самом старшем таймфрейме, дневном, было видно, что идем наверх. Сильный трейдер должен приобрести умение одновременного анализа 7-ми таймфреймов, чтобы уметь занять правильную сторону рынка. В этом случае, вероятность получения убытка от его позиции снижается многократно. Ведь часто бывает, что вроде бы сильный сигнал дает убыток. Почему? Потому что не учтены другие таймфреймы. И на вашей позиции заработали те, кто занял противоположную сторону.

Бэктестинг: с чего начать?

- 26 декабря 2016, 13:27

- |

Quantopian — богатый инструментарий для бэктестинга различных стратегий с помощью Python. На сайте имеются бесплатные данные: минутные тики⏳ с 2002 года, фундаментал, календарь отчетности, настроение по новостям и т.д.

Я планирую вести серию подобных постов по написанию и проверке различных стратегий. Параллельно я буду описывать саму платформу и ее возможности, что позволит осветить весь путь с нуля.

Читать дальше.

Кто врёт ? Про фонды и ТА

- 26 декабря 2016, 11:07

- |

На раз слышал, читал, как очередной чел который или работает или работал в крупном фонде, глаголит, когда я набирал позицию в акции, то мне было пофиг, уровни, средние, итд.

Из чего явно следует ТА не нужно, и естественно оно не работает.

Вот только толком не кто почти не говорит, а почему фонд начал набирать позицию в этой акции, максимум звучит по фундаменталу.

А теперь вопрос ?

Готов ли фонд покупать падающий кинжал ?, готов этот фонд дарить рынку кучу бабала ?

Если речь идёт об спекуляции на коротком или на среднем промежутке, то не кто просто так денег дарить рынку не будет, а значит, что покупка в инструменте идёт только в случаи когда он имеет подтверждённый растущий тренд.

Я не раз замечал, что большие деньги, входят когда тренд получил подтверждение.

Если это так, то для оценки и подтверждения тренда нужен хотя бы минимальный ТА

И ещё фон работает на более длинных таймфреймах неделя, месяц и для них, и соответственно колебания на мелких таймфреймах их не сильно беспокоят.

У кого есть какие примеры работы фондов, на каком основании они принимаю решения ?

Думаю не стоит говорить про варианты когда скупка контрольного пакет или что то подобное, это все таки уже другого плана задачи.

Эволюция меня как трейдера... (Karaya1)

- 23 декабря 2016, 20:34

- |

Это старый профиль на Смарте, срок жизни 11-14 года, ник многим знаком, многие помнят, со многими общался… - Karaya1

Можете на здоровье в нем покопаться...

Тут списком выделю самые интересные и актуальные посты со старого профиля в порядке публикации:

( Читать дальше )

Терпит рубль...чтобы?

- 23 декабря 2016, 14:59

- |

Итак, тут у нас вырисовывается знатная пятиволновочка(красная тройка). Не исключаю, что цена опустится ещё ниже, чем указано на графике: третья волна- она всегда сама быстрая и трейдеры, скорее всего, не смогут во время остановиться:). Что касается того, что происходит конкретно сейчас, то требуется определить, какой намечается день(удачный ли для шортистов?). Ну, судя по подъёму, то нет. А вот если по смыслу- то да: похоже на неудачную попытку пробить важный уровень сопротивления(большая чёрная стрелка). И, вот ещё что важно: я наложил на график свечи Хейке-Аши(голубые). Так, мало того, что они «медвежьи»(без верхней тени), так ещё всё время увеличиваются: это очень плохие новости для «быков».

ru.tradingview.com/chart/USDRUB/cOXlt1To-proishodit-narastanie-negativnogo-momentuma/

Небольшие "секреты" техники торговли.

- 23 декабря 2016, 14:04

- |

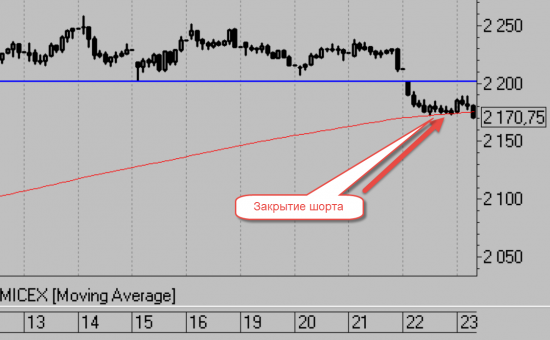

Для меня это очевидно, но покажу простейшую именно техническую логику.

Сначала мы смотрим на часовик.

Да утром всё выглядело так как будто некий «уровень» действительно находится на уровне 2200. Но я много раз говорил что рынок не торгует прошлое он торгует будущее. Т.е. да конечно зайти на уровень гепа, стукнуться об какой либо фрактал выглядит привлекательно… Но только у нас в мозгах, не для рынка. Про «крутые уровни» в виде цифр обычно рассказывают те кто реально зарабатывает семинарами, а не трейдингом. Рынок же торгует свою логику ИМХО.

Что полезно делать в таких ситуациях. Открыть другой фрейм. Итак открываем дневки:

( Читать дальше )

Моя концепция торговли.

- 22 декабря 2016, 11:57

- |

Всем привет, ребята.

В данном видео я рассказываю свою концепцию торговлю, на чем она строится. Советую посмотреть данный ролик до конца, видео получилось эмоциональное.

Надеюсь, что вы увидите суть и логику концепции, на эмоции не обращайте внимание)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал