Избранное трейдера bocha

Как узнать историю самолета. Алгоритм действий аэрофоба.

- 31 октября 2015, 15:59

- |

Меня попросили привести алгоритм проверки истории конкретного самолета. Привожу.

Итак, по какой-то причине, Вы решили переместить свое драгоценное тулово из точки А в точку Б посредством авиаперевозки. Вы рисковый человек, и не прочь воспользоваться услугами отечественных самолето-извозчиков. Удостоверьтесь, а не является ли, выбранная вами компания, еще и по совместительству, конторой по приемке международного металлолома.

Смотрим сюда:

nikitskij.livejournal.com/308534.html

После выбора авиакомпании и билета, вам понадобится регистрационный номер борта. (Возьмем для примера рейс Челябинск-Сочи через Ютэйр — сомнительный такой выбор)

Смотрим и выбираем номер рейса — UT-556:

( Читать дальше )

- комментировать

- 3.6К | ★146

- Комментарии ( 71 )

Брокер Открытие - кухня. Ловим воров за руку. Часть 2.

- 27 октября 2015, 21:51

- |

smart-lab.ru/blog/286859.php

Сегодня я получил подтверждение, что Открытие считает все правильным.

Мы проверили информацию с Bloomberg, они так же подтверждают наличие на бирже NASDAQ в 15:38:09 по местному времени (22:38:09 МСК) сделки odd lot trade по AAPL с ценой 114.32$.

Соответственно, сделка не «нарисованная», она биржевая, поэтому и отобразилась на графике в QUIK.

Ситуация здесь в некотором роде аналогична уже ранее обсуждаемой теме с фильтрацией данных (в аттаче): наш дата-вендор и ваш альтернативный дата-вендор (IB) по-разному ведут потоки данных. Мы по-разному фильтруем данные: IB, судя по всему, фильтрует сильные отклонения цены в моменте, «Открытие» сильные отклонения не фильтрует, соответственно, вы можете видеть более широкий разброс в ценах. Именно поэтому у нас вы видите длинные тени на графиках, а у IB нет.

( Читать дальше )

Те кто в покупает недооцененное на рынке США с конца 90-х, проигрывают. То есть можно сказать, фундаментальный анализ не работает пока

- 27 октября 2015, 12:20

- |

На рынках акций небольшая коррекция после двухдневного роста. S&P 500 минус 0.2%, откатился от 9-ти недельного максимума. Завтра комитет по ставкам ФРС (FOMC) объявит свое решение (21:00 МСК), но нет никаких ожиданий, что ставки будут изменены и на этом заседании, и в этом году вообще. Комментаторы указывают на то, что выходящая в США отчетность по прибыли текущего сезона оказывается хуже ожиданий. STOXX Europe 600 упал на 0.4%.

Индекс ММВБ закрылся минус 0.8%, хотя в начале сессии был +0.3%, а днем падал до минус 1.6%. В общем, было волатильно, хотя причину мы не поняли.

Брент несколько упал, 47.2 долл./барр., а с ним снизился рубль на 63/долл.

( Читать дальше )

Золото. Серебро. Платина. Краткиое вью на основе анализа отчетов COT 2015-10-20.

- 27 октября 2015, 02:06

- |

Сейчас на рынках драгоценных металлов вырисовывается интересная ситуация. Некоторые пишут о переломе долгосрочных понижательных трендов. Возможно и так. Но у меня несколько иной взгляд на происходящее. Если проанализировать последние отчеты COT, можно увидеть, что нетто-позиции хеджеров и крупных спекулянтов находятся вблизи своих годовых экстремальных значений. Особенно это заметно на фьючерсных рынках золота и серебра. О чем это говорит? О том, что начавшиеся в августе (по золоту и серебру) и в октябре (по платине) краткосрочные восходящие тренды находятся вблизи своих разворотных точек. Это не значит, что цена в ближайшее время не может пойти вверх и превысить недавние локальные максимумы, хотя, такой вариант также не исключен. Совокупные нетто-позиции основных игроков могут находиться вблизи своих максимальных значений и несколько недель, а, в некоторых случаях, и месяцев, но при этом перелом тренда может произойти не сразу. Но, все же, вероятность того, что уже в ближайшее время цены на эти активы могут значительно снизиться, весьма велика. Некоторое движение вниз уже началось, но учитывая серьезную важность событий этой недели, в данный момент входить в рынок несколько рискованно. Не исключен ретест локальных максимумов и даже некоторый рост до 1190-1210 по золоту, 16,30-16,50 по серебру и 1030-1050 по платине, и только затем уже полноценный поход вниз вплоть до обновления минимумов текущих нисходящих трендов. В любом случае, пока шорты несколько опасны, особенно в таких дорогих и волатильных инструментах, как золото и серебро.

( Читать дальше )

Лучшие комментарии прошедшей недели 19.10-25.10.2015

- 25 октября 2015, 16:08

- |

На прошедшей неделе вшортившие сбер познали вторые врата боли.

Лонганувшие на всю котлетку трансу наоборот воспарили над скептиками и армагеддонщиками.

И только расслабленные пассивные инвесторы, 5 лет назад втарившие нац достояние по 140 руб., с чувством глубокого удовлетворения наблюдали поразительную стабильность своего пенсионного портфеля.

Насмехавшиеся над тихой гаванью в этом мире хаоса и чистогана в очередной раз оказались жестоко посрамлены!

Обо всем этом и многом другом в подборке лучших комментариев прошедшей недели с okolorynok.ru

Понедельник 19.10.2015

— в ПИКе кто-то торгует айсбергами, которые он, Татарин, видимо видит третьим шоколадным глазом в подстаканнике…

— Запарили сиськи постить, на работе не открыть теперь сайт! Кому надо пошли и подрочили на фото со специализированных сайтов!!!

— В пятницу 88900 было, сейчас 88300

— это уже падение?

— обвал катастрофический

( Читать дальше )

Локальный ПЦ по РФ - сработает/не сработает?! Пора покупать билеты

- 23 октября 2015, 11:02

- |

Локальный ПЦ по РФ - сработает/не сработает?! Пора покупать билеты

http://smart-lab.ru/blog/275681.php

В общем, уважаемый в узких и не очень кругах, коллектив астрологов предупреждает о состоянии дел:

В экономике РФ:

— до 20.07.2015 — жёлтый уровень — те точно ничего хорошего, но и плохого по чуть-чуть;

— 20.07.2015-31.07.2015 — красный уровень — накроет негативом (обратите внимания на последствия отработки КРАСНОГО УРОВНЯ! — так называемый пост-эффект);

— 01.08.2015-31.10.2015 — вновь жёлтый уровень — вновь ничего хорошего, но и плохого по капле;

— 01.11.2015-30.11.2015 — бордовый уровень — такой лайт-пестец;

— 01.12.2015-10.12.2015 — чёрный уровень — пестец;

— 11.12.2015-31.12.2015 — вновь бордовый уровень — вновь пестец-лайт;

— 01.01.2016-30.04.2016 — оранжевый уровень — стабильно плохо, но жить можно;

— 01.05.2016-30.09.2016 - красный уровень — вновь накроет негативом, уже на такой приличный срок;

— 01.10.2016-31.12.2016 - оранжевый уровень — стабильно плохо, но жить можно

— 2017 по 2019 — возможно всё по зелёной!

В мировой экономике:

— до 01.12.2015 — жёлтый уровень — те точно ничего хорошего, но и плохого по чуть-чуть;

— 01.12.2015-31.05.2016 — оранжевый уровень — стабильно плохо, но жить можно (по РФ можем словить резонанс на фоне мировой экономики и будет ОПА! недолго, но больно и страшно);

— с 01.06.2016 — возможно всё по зелёной!

Удачи! Желаю здравствовать и радоваться!

Пора, пора прощаться до весны.

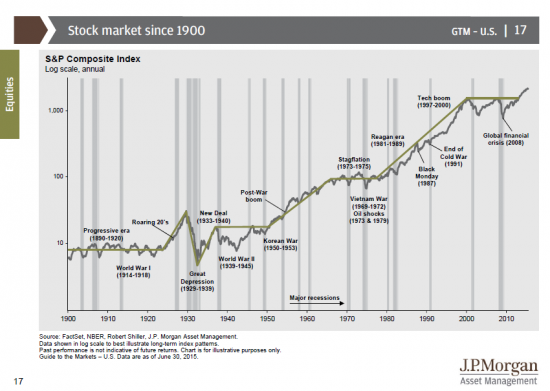

«Дорогая» Америка или почему может быть S&P500 выше 10000?

- 23 октября 2015, 00:56

- |

«Лучше купить удивительную компанию по достойной цене, чем достойную компанию по удивительной цене» (Уоррен Баффетт)

В продолжение темы инвестиций в американские акции через Санкт-Петербургскую биржу…

В комментариях у меня спрашивали «а не поздно ли сейчас покупать акции после 6 лет роста», «американский рынок дорог»…

Напишу некоторые мысли в целом по американскому рынку. Конечно, для покупки акций нужно смотреть конкретный бизнес, в частности мне, так как я не люблю покупать индексы.

Сегодня американский индекс растет, S&P500 уже выше 2055 пунктов. Вот и провал рынка выкуплен, а по некоторым акциям и превышены исторические максимумы. Макдоналдс за сегодня целые +8%.

Многие, смотря на график S&P500 (+200% за 6 лет!), покупать совсем не хотят (а он растет и растет, сколько еще шортистов на 1700 погибло), и ждут «падения на -50%, чтобы зайти в акции»…

( Читать дальше )

История дефолтов на российском рынке облигаций

- 22 октября 2015, 19:46

- |

Диаграмма динамики дефолтов на российском долговом рынке.

За последние 15 лет количество имевших место быть событий неисполнения эмитентом своих обязательств превысило в общей сложности более 807 случаев, из которых 587 (73%) это реальные дефолты и 220 (27%) — неисполненные обязательства в срок, которые официально носят названия технических дефолтов.

Общий размер неисполненных обязательств составил более 327 млрд. рублей. Из них размер реальных дефолтов — 259 млрд. рублей или 80%. Остальные 68 млрд. рублей (20%) — это технические дефолты.

Из общего количество реальных дефолтов лишь около 41% (242) имело последующую реструктуризацию долга (которая впрочем также не всегда заканчивалась полным погашением эмитентами своих обязательств).

( Читать дальше )

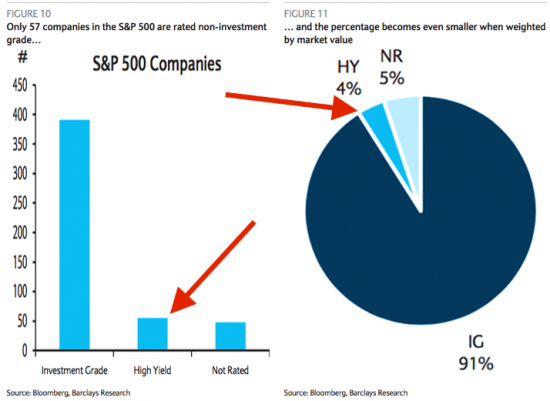

Что сулит S&P 500 ухудшение ситуации на рынке «мусорных» облигаций?

- 22 октября 2015, 05:14

- |

В последнее время ситуация на рынке американских спекулятивных облигаций несколько настораживает. Спрэды в этом сегменте растут. Речь идет о разнице между доходностями «мусорных» облигаций и Treasuries, которая указывает на риски, как кредитные, так и системные.

Традиционно спекулятивными облигациями считаются высокодоходные бонды, эмитированные компаниями с низкими (не инвестиционными) кредитными рейтингами. Когда доходность этих облигаций растет, эмитенты вынуждены занимать по более высоким ставкам.

Так что же это может означать для фондового рынка США, в частности, для S&P 500?

Для ответа на вопрос давайте посмотрим на состав индекса. Необходимо выяснить, как много компаний со спекулятивными рейтингами он в себя включает.

По данным Barclays, речь идет лишь о 57 (11%) корпораций. Более того, зачастую к ним относятся компоненты с не самой высокой капитализацией. С учетом веса в S&P 500 доля соответствующих корпораций составляет лишь 4%. Еще 5% занимают компании без рейтинга, которые, как правило, не имеют долговой нагрузки.

Таким образом, пока речь не идет о рецессии или финансовом кризисе, риски для S&P 500 достаточно лимитированы.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал