Избранное трейдера @Biopsyhose

Что ждет крипту в России в 2024 году: разбираем последствия нового закона на мемах

- 01 мая 2024, 10:00

- |

В России выкатили новый закон о регулировании крипты, и грозятся принять его до конца текущего года. Что конкретно там запретили, какая ответственность грозит за «незаконные операции с криптой», и как дальше будут выживать отечественные криптообменники – разобрались во всём этом с профильным юристом.

После внедрения нового закона: сотрудник РосТехБлокчейнНадзора спешит на работу, чтобы там не допускать неправомерного рагпула щиткоинов с загнивающего Запада (вижу так)

Disclaimer: Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям. Я советую вам строго следовать всем законам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения вами статьи какая-то информация ниже может уже устареть.

Эту статью мне помог подготовить Роман Бузько – партнер юрфирмы Buzko Krasnov, которая консультирует предпринимателей по всему миру по вопросам соблюдения криптозаконодательства. Ниже я буду предполагать, что вы уже читали нашу старую статью про покупку крипты в РФ и знакомы с основными базовыми понятиями.

( Читать дальше )

- комментировать

- 4К | ★11

- Комментарии ( 4 )

Советы дочери

- 16 апреля 2024, 13:14

- |

🎄 Легко предположить, что богатство или бедность — это наш собственный выбор, но еще легче — недооценить роль случая в жизни.

Жизнь каждого человека является отражением пережитого им опыта и людей, которых он встретил, причем многое из этого находится вне нашего контроля. Различия в семьях, ценностях, странах, поколениях, а также случайные встречи с людьми влияют на жизнь гораздо сильнее, чем многие готовы признать.

🎄 Самые высокие дивиденды, которые приносят деньги — это возможность контролировать свое время.

Возможность делать то, что хочешь, когда хочешь, где хочешь, с кем хочешь и так долго, как хочешь, обеспечивает длительный уровень счастья, больший, чем могут когда-либо предложить любые модные вещи.

🎄 Твои родители будут усердно работать, чтобы поддержать тебя и открыть двери возможностей. Но мы не собираемся тебя баловать.

Мы не пытаемся быть злыми. Но никто не может узнать ценность денег, не испытав их дефицита. Осознание того, что ты не можешь иметь все, что захочешь — единственный способ понять разницу между потребностью и желанием. Это научит тебя составлять бюджет, экономить и ценить то, что у тебя уже есть.

( Читать дальше )

Мировой фондовый Рынок в долгосрочной перспективе

- 16 марта 2024, 08:20

- |

Начало статьи:

Прогнозы демографов, согласно которым Земле грозит перенаселение, скорее всего, ошибочны. По последним расчетам ООН, человечеству грозит не перенаселение, а напротив, если не вымирание, то точно сокращение населения, причем в обозримой перспективе. «Эксперт» разбирается, является ли такой прогноз алармистским и на чем основаны расчеты.

Новые смыслы

Мы, вероятно, живем в период, сравнимый по последствиям со сменой геологических эпох. Продолжавшийся несколько тысячелетий процесс неуклонного роста населения Земли, кажется, подходит к концу. Согласно данным, опубликованным управлением ООН по народонаселению (UNPD), прилив сменится отливом уже к середине нынешнего века.

До 2050 г. только в восьми странах мира будет сохраняться демографическое «положительное сальдо» (это Демократическая республика Конго, Пакистан, Египет, Индия, Эфиопия, Нигерия, Филиппины и Танзания). На эти страны будет приходиться более половины всех новорожденных в мире. В остальном мире число жителей сокращается уже сегодня. Эксперты в качестве наиболее наглядного примера приводят Китай, который на глазах проваливается в демографическую яму, уступая звание самой населенной страны мира Индии.

( Читать дальше )

"48 законов власти": Как стать тираном за 300 страниц?

- 11 февраля 2024, 19:01

- |

В чем суть книги?

Грин предлагает 48 принципов, которые, по его мнению, помогут читателям обрести, сохранить и использовать власть. Эти принципы основаны на исторических примерах, философских размышлениях и наблюдениях за поведением людей.

Сторонники книги утверждают, что она дает реалистичное представление о том, как работает власть, и предлагает практичные советы для достижения успеха. Критики же считают, что книга аморальна и учит читателей манипулировать и эксплуатировать других.

Кому стоит читать «48 законов власти»?

- Тем, кто интересуется психологией власти.

- Тем, кто хочет улучшить свои навыки управления людьми.

- Тем, кто хочет понять, как функционирует мир политики и бизнеса.

Далее приведу сами законы с кратким описанием:

ЗАКОН 1

НИКОГДА НЕ ЗАТМЕВАЙ ГОСПОДИНА

Всегда добивайтесь, чтобы те, кто главенствует, комфортно чувствовали себя наверху. В стремлении угодить им или произвести впечатление не заходите слишком далеко, демонстрируя свои таланты, — иначе вы рискуете добиться обратного: вселить в них страх и неуверенность. Заставьте ваших начальников казаться более блистательными, чем они есть, — и вы достигнете вершин власти.

( Читать дальше )

Interactive Brokers для россиян на начало 2024 года. Полный гайд.

- 28 января 2024, 11:09

- |

Итак, самый свежий обзор IB.

Зачем Interactive Brokers (IB) трейдерам? Большой выбор инструментов. Огромная ликвидность. Низкие комиссии. Страховка брокера на 500 тыс.

Зачем IB инвесторам? Доступ к самым лучшим etf, REITS, бондам, акциям итд. Низкие комиссии по некоторым из них, например по etf от Vangard.

Зачем IB бизнесменам? Диверсификация страновых рисков.

На сегодня, для россиян желающих торговать/инвестировать в первоклассные мировые активы, выбор очень скуден.

- Брокер Ф. в соседней стране. Высокие комиссии. Сегрегация счетов россиян и белорусов. Расследование по отношению к брокеру Ф. со стороны Минюста США и SEC.

- Кипрская Дочка Финама Just2Trade. Высокие комиссии. Приоритет — Форекс.

- IB. Отсутствие лишних посредников. Лояльность к россиянам. Низкие комиссии. Нет платы за неактивность. Контролируется SEC.

Как открывать счет? Даже сейчас, IB открывает счет резидентам РФ. Можно по моей реферальной ссылке, тогда быстрее рассмотрят, насыпят плюшек и вам, и мне.

( Читать дальше )

Безразмерный госдолг и ипотека дороже, чем в России: итоги 2023 года для рынка США в картинках

- 10 января 2024, 08:05

- |

Джерому Пауэллу в прошедшем году пришлось заведовать процессом скорее обратным, чем привычный «MONEY PRINTER GO BRRR» – думаю, парню было немного некомфортно...

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

Что ожидали от рынка в 2023-м…

( Читать дальше )

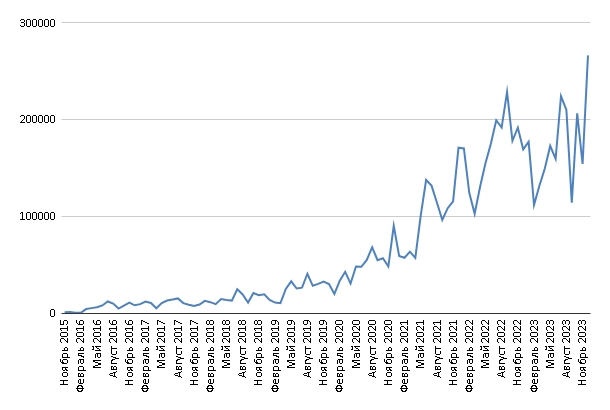

Итоги 2023 (+9 миллионов)

- 07 января 2024, 14:44

- |

Итоги 2022 года здесь.

2023 год был очень крутым по доходам. Естественно в первую очередь за счёт фондового рынка.

За год в общей сложности заработано 9.532.780 рублей. Это по 794398 рублей в месяц. 77% дохода принесли инвестиции.

Капитал вырос до 19 миллионов рублей. В процентном соотношении активы распределены следующим образом: бизнес — 12%, фондовый рынок — 70%, краудлендинг — 6%, крипта — 12%.

Бизнес 2Бизнес 2 — рост за год всего лишь 3%. Хотя максимальная прибыль выросла на 16%.

2017 год — +61%

2018 год — +51%

2019 год — +63%

2020 год — +105%

2021 год — +102%

2022 год — +64%

2023 год — +3%

Худший прирост за всё время. Даже инфляция не обогнал.

Начал более активно над ним работать только в последние 2 месяца. Начал вести статистику по товарам. Примерно 70% от прибыли делает первая десятка. Поэтому буду от остальных товаров избавляться и тестировать новые.

За счёт этого хочу освободить место в магазине и уменьшить расходы времени на рекламу. И соответственно поднимется прибыль за счёт других товаров. До этого старые товары не убирал. Так как хоть копейку, но приносили и были выгодны. Сейчас хочу это всё оптимизировать.

( Читать дальше )

- комментировать

- 10.9К |

- Комментарии ( 68 )

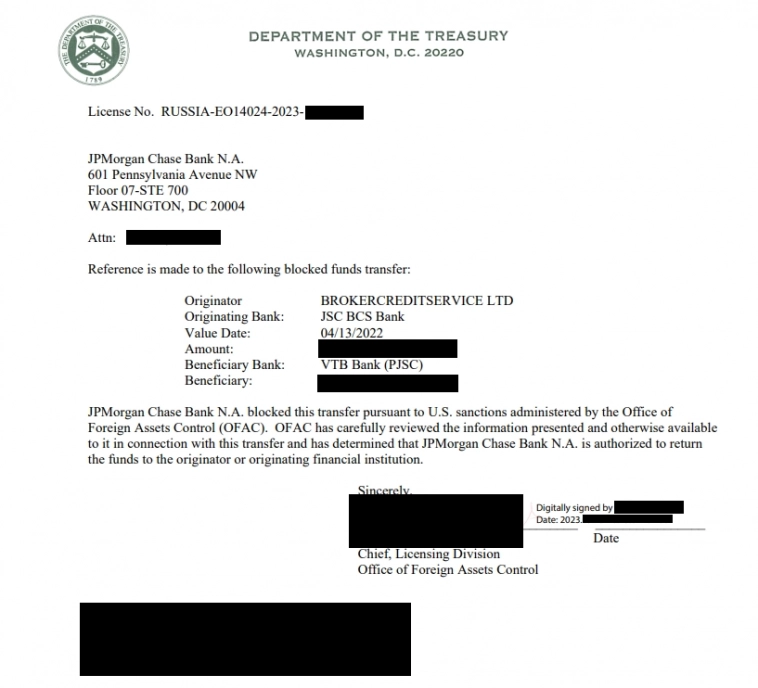

Руководство по получению лицензии OFAC

- 25 декабря 2023, 15:21

- |

Руководство по получению лицензии OFAC

Это руководство поможет вам понять необходимые шаги и получить лицензию OFAC. Вся информация здесь важна для правильного понимания процесса и стратегии.

Лично я потратил 24 000 долларов на услуги консультанта для получения этой лицензии. Это было необходимо из-за отсутствия информации в этой области. Многие обещают «золотые горы», но на деле оказывается, что они мало что знают по этому вопросу. Моя проблема была в том, что компания, которая загнала меня в эти проблемы (Брокер БКС) также ничего не понимает в этом вопросе.

В 2022 году, когда у меня были заблокированы денежные средства, я начал заниматься вопросом лицензии OFAC, на русском языке не было никакого чёткого руководства. Через полтора года работы с OFAC и консультантами я, наконец, получил лицензию. Из опыта могу сказать, что два месяца активного взаимодействия с OFAC было достаточно для этого. Это руководство и сбор всех необходимых документов могут сократить срок до 3-4 месяцев.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 83 )

Судьба неудачного трейдера из Подмосковья

- 20 декабря 2023, 17:43

- |

Многие из вас, регулярно исследующих просторы интернета в поисках вменяемого контента по теме инвестиций, вероятно сталкивались с подобным контентом. Он достаточно сильно отличается от контента топовых блогеров, снят или написан некачественно, а спикер не вполне адекватен:

Тем не менее, мало кто, вероятно, задумывался о том, что у такого контента есть своя аудитория, и даже принимающая финансовые решения на основе этого контента. Для меня стало удивительным фактом, что блогеры подобного рода могут быть достаточно популярными, чтобы иметь успех в продаже платного обучения, получать значительные суммы в ДУ.

Примером может служить персонаж по имени Андрей Пасынков, который активно вел свой канал на Youtube, Telegram-канал и Инстаграм, а также у него был личный сайт apasynkov.ru. В общем, это типичный набор для финансовых блогеров и тех, кто стремится достичь публичной известности в сфере инвестиций. Представлял он себя как финансового и биржевого аналитика. Поначалу, кажется, ничего криминального.

( Читать дальше )

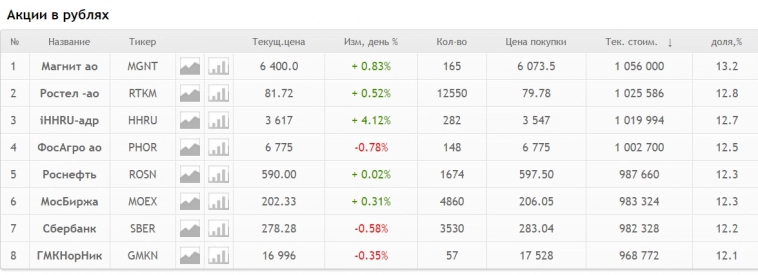

Куда закопать пенсионную кубышку на века? Бессмертный портфель российских акций

- 05 декабря 2023, 19:05

- |

Тут 29 ноября я писал про свой вариант «бессмертного портфеля»:

Что пишут люди, которые комментировали этот пост на смартлабе и в моем телеграм канале?

👉вижу много хейтеров Магнита, которые считают что он почему-то должен загнуться😁

👉абсолютное неверие в HeadHunter, типа неустойчивый технолоджи, легко будет отдизрапчен в будущем

(по факту думаю просто мало у кого есть эти бумаги в портфелях отсюда и хейт)

👉Многие люди считают что в бессмертный портфель надо добавить Алросу, Транснефть, Сургут-преф, Русагро, Татнефть, Северсталь, Белугу, ИнтерРАО, Полюс, Новатэк, МТС...

Такие были частые ответы.

👉Ростел, Фосагро, Мосбиржа, Сбер, Гамак — их «бессмертный» статус особо никто не оспаривает.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал