Избранное трейдера @Biopsyhose

«Черный лебедь»

- 31 августа 2025, 14:28

- |

💥 Нассим Талеб «Черный лебедь»:

🔥 1. О природе непредсказуемого

«История не ползет, а скачет. И движут ее вперед не предсказуемые средние события, а редкие, колоссальные по impact'у и совершенно непредсказуемые — Черные лебеди». «Мы наивно полагаем, что можем предсказать будущее, экстраполируя прямую из прошлого. Это все равно что смотреть в зеркало заднего вида, чтобы управлять автомобилем». Суть: Наш мир фундаментально нестабилен и управляется редкими, но катастрофическими (или благоприятными) событиями, которые наша психика отказывается принимать в расчет.

⚖️ 2. О «обществе экспертов» и проблеме индюшки

«Индейка тысячу дней кормлена и лелеяна. Каждый день подтверждает ее веру в доброжелательность людей. Но на 1001-й день наступает День Благодарения. Один день радикально меняет все ее представления о мире». «Эксперт — это тот, кто избежал всех возможных ошибок, но лишь потому, что совершил все остальные. Его уверенность растет вместе с его незнанием». Практика: Мы живем в мире индюшек. Любая стратегия, основанная на экстраполяции «стабильного» прошлого, ведет к катастрофе. Надежность ≠ предсказуемость.

( Читать дальше )

- комментировать

- 4.3К | ★11

- Комментарии ( 7 )

Трейдинг - это финансовая независимость? Скорее дорогая подписка на стресс!

- 23 июня 2025, 23:38

- |

Каждый считает себя лучше всех остальных: умнее, психологически устойчивее и напористее. Но правда в том, что ты — это очередная свежая кровь и чей-то хлеб. Кто-то скажет, что рынок безжалостен, но суть в том, что у рынка нет эмоций. Если рынок дал, то только потому, что ты забрал. И если рынок забрал, то только потому, что ты отдал.

Другими словами, рынок не заставляет заходить в сделки или закрывать их. Ему без разницы, вы в лонгах или в шортах. Ему неважно у вас стоп или рект.

Заработок в трейдинге на горизонте 2-3 лет — это иллюзия. Можно стать безубыточным за это время, но для успеха этого мало. Это моё видение. Может, и есть избранные, которые осваивают трейдинг быстрее, но это точно не про большинство.

( Читать дальше )

Почему умные не верят в трейдинг? (и почему они не правы)

- 14 мая 2025, 09:54

- |

Уже писал, повторюсь. Правда о трейдинге лежит между Сциллой дурацкого оптимизма и Харибдой дурацкого скепсиса. Первое выглядит как «сейчас пройдем 2-недельный курс и пойдем загребать все деньги мира», доходность меньше 10% в месяц там считается неприличной, но лучше 1% в день. Всем и каждому, и никто не уйдет обиженным. Второе воззрение считает, что никакого прибыльного трейдинга нет, он невозможен по законам природы. Примерно как вечный двигатель. Придумали его брокеры и инфцыгане. Есть только пассивное инвестирование под 5% реальной доходности, а кроме него ничего и нет, но вот оно точно есть…

С первой партией все понятно. Детская доверчивость + начитались рекламы. Подумалось, откуда возникает второе когнитивное искажение. В отличие от первой партии, где наивность обычно видна даже в манере речи, его могут разделять и вполне образованные, разумные люди. Это такая глупость для умных.

Вот представьте, человек ничего никогда не слышал о психологии.

( Читать дальше )

Отвечаю на критику: бэктест линейной регрессии (из S&C 2007 года) на фьючерсах MOEX в 2025. Код и результаты!

- 13 мая 2025, 05:09

- |

Последние две недели я публиковал подборки из рубрики Traders’ Tips журнала Technical Analysis of STOCKS & COMMODITIES за 2001-2005 и 2006-2010 годы. Спасибо за ваши комментарии — от ироничных “опять комиксы?” до вполне серьёзных вопросов о практическом применении и бэктестах. Именно они побудили меня подойти к делу иначе.

Вместо очередного обзора я решил сосредоточиться на одной идее: реализовать её на Pine Script для TradingView и протестировать на фьючерсах с Московской Биржи. Кстати, Traders’ Tips — это не отдельное приложение, а рубрика в журнале. Но суть не в этом: её практическая ценность по-прежнему велика.

В центре внимания — случайно выбранная статья Барбары Стар “Confirming Price Trend” (S&C, декабрь 2007). Почему именно она? Подтверждение тренда остаётся актуальной задачей, а методы вроде линейной регрессии и R² доступны для понимания и применимы на дневных и часовых графиках.

( Читать дальше )

Поздно поняла, что никаких финансовых "экспертов" не существует

- 17 марта 2025, 12:04

- |

Раньше, когда я хотела разобраться в рынках, я была подписана на множество телеграм-каналов, блогеров, финансовых советников, но из-за неопытности ни разу не задумывалась, а в чём именно они эксперты и эксперты ли вообще.

Сейчас могу точно сказать:

Есть финансисты, у которых активы из года в год растут.

Или хотя бы за 5 лет заметно выросли.

И неважно, как они принимают свои решения — по графикам, по астрологии, тарологии, нумерологии, по бабушкиным советам. Даже если они не прочитали ни одной книги.

Финансовый результат — единственное и главное доказательство умения.

И наоборот, будь у вас хоть десять образований, справок и аттестатов, ваше мнение о рынке не стоит ни копейки, если у вас нет или ни разу не было финансового результата.

1. Образование — если бы оно было важнейшим аспектом, преподаватели с кафедры экономики, финансов и инвестиций были бы лучшими инвесторами. Но в реальности наоборот, один трейдер, которого я спросила как он остается на плаву, даже половину теории не знал. Ему она кажется просто была не нужна.

( Читать дальше )

- комментировать

- 11.7К |

- Комментарии ( 85 )

Бизнесмен: вы прошли цикл роста, и, конец, для многих ужасный, я вижу в 2025 году

- 16 декабря 2024, 14:34

- |

Комментарий, который стоит целого поста, написал Rusbroker.

Я решил, что тема достойна отдельного поста и отдельного обсуждения, поэтому решил вынести его в отдельный пост:

***

я зарабатываю честным бизнесом. За 15 лет я построил с нуля 2 сетки салонов связи. Я в том 1 % предпринимателей, которые могут выжить спустя 1/3/5 лет существования бизнеса. И тем не менее, я считаю что то, с чем мы столкнулись сейчас не идет в сравнение с предыдущими кризисами.

2008 год падение продаж на 50 % из-за роста цен, через 1 год отскок и перезапуск системы за счет появление кредита, новых товаров и дорогой нефти.

2014 год — 2015 год падение продаж на 25-35%, при этом цены в сегменте техники не выросли, произошло замещение и затягивание поясов. 2016 более-менее работаем.

2018 год стагнации и упущенных возможностей из-за приезда болельщиков.

2020 год — ритейл сотовой связи прошел хорошо, благодаря Собянину.

( Читать дальше )

Про то, как движется рынок

- 21 ноября 2024, 23:32

- |

Если очень долго и внимательно заниматься каким-либо ремеслом, делая работу, анализируя и проводя обратную связь, в любом случае начнешь что-то уметь и прогрессировать. Бросая мяч в корзину и промахиваясь, при следующем броске мы делаем поправку траектории в нашем мозгу и следующий делаем точнее. Чем больше таких операций мы будем совершать, закрепляя нейронные связи и корректируя (улучшая) это движение, тем лучше процент попадания у нас будет в итоге.

Будет ли что-то отличаться в таком ремесле, как трейдинг, конечно же нет. Любые книги, курсы, и другие материалы и методы приобретения знаний кратное число раз будут уступать самостоятельной работе и проведению обратной связи над своими действиями.

Наткнулся на некоторый интересный файл на просторах сетей. Думал, что-то водянистое, как обычно, но нет. Оказалось автор понимает в этом деле достаточно хорошо, чтобы выкладывать полезные вещи. Ниже отрывок из какого-то курса Брюса Гилмора, датированного 2004 годом. Что-то изменилось с тех, пор?

( Читать дальше )

Оскару Уайльду 170 лет

- 16 октября 2024, 09:16

- |

«Патриотизм — это великое бешенство»

«Жить — самая редкая вещь в мире. Большинство людей существует, вот и все»

«Всегда прощайте своих врагов, ничто не раздражает их так сильно»

«Искусство — единственная серьезная вещь в мире. И художник — единственный человек, который никогда не бывает серьезным»

«У каждого святого есть прошлое, у каждого же грешника есть будущее»

«Ты не можешь менять направление ветра, но всегда можешь поднять паруса, чтобы достичь своей цели»

«Любовь к себе — это начало романа, который длится всю жизнь»

«Добрый человек не всегда бывает счастлив, но счастливый человек всегда добр»

«Пессимист — это человек, который жалуется на шум, когда к нему в дверь стучится удача»

«Все мы в сточной канаве, но некоторые смотрят на звёзды»

«Христос умер не для того, чтобы спасти людей, а для того, чтобы научить их спасать друг друга»

«Мир делится на два класса - одни веруют в невероятное, другие совершают невозможное»

Оскар Уайльд

(сегодня ему 170)

«Маги рынка». Что стало с героями книги Джека Швагера?

- 21 сентября 2024, 22:08

- |

Читаю книгу Джека Швагера «Маги рынка» и в процессе задаю себе вопрос: «А чем же сейчас занимаются герои книги?». Если я не ошибаюсь, первая книга из данной серии вышла в 1989 году и много воды с того времени утекло.

Я решил изучить этот вопрос. Для начала собрал полный список из 1 серии «Магов»:

«Маги рынка. Секреты успешной торговли от топовых трейдеров»: Майкл Маркус, Брюс Ковнер, Ричард Деннис, Пол Тюдор Джонс, Гэри Бильфельдт, Эд Сейкота, Ларри Хайт, Майкл Стейнхардт, Ульям О’Нил, Дэвид Райан, Марти Шварц, Джеймс Б. Роджерс младший, Марк Вайнштейн, Брайн Гелбер, Том Болдуин, Тони Салиба.

Майкл Маркус – легендарный трейдер, который из своих личных инвестиций в $30,000 за 20 лет сделал $80 миллионов. Майкл Маркус умер 25 марта 2023 года в Остине, штат Техас. После его смерти его сын Обри рассказал о своей жизни в выпуске своего подкаста.Несмотря на невероятный успех в конце 70-х и начале 80-х, Маркус утратил свое преимущество на рубеже веков, когда в сферу трейдинга были введены современные компьютеры.

( Читать дальше )

- комментировать

- 12.5К |

- Комментарии ( 32 )

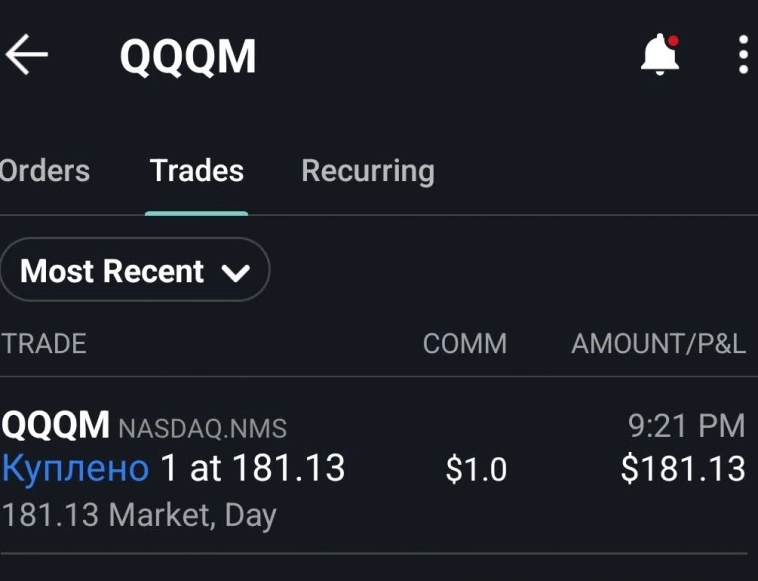

Новый эксперимент с международным портфелем. Покупаю Наждак!

- 10 мая 2024, 12:09

- |

Как говорил герой Макконахи в “Волк с Уолл-Стрит” — “новые ситуации, новые акции”.

Итак, основа моего американского портфеля — VOO, т.е. etf на S&P500. Растет со всем рынком, падает тоже со всем рынком.

Конечно, есть акции/фонды, которые приносят жирные дивиденды, например BTI (дивдоха 9.69%), PDI (дивдоха 16.65%) и другие.

Есть банки (купленные на заливе в прошлом году), есть и полупроводники — NVDA, AMD, TSM итд, есть фарма — NVO, PFE, есть технологичные монстры вроде TSLA, AMZN итд.

Новая идея — регулярная покупка индекса на 100 самых популярных технологичных акций, т.е. NASDAQ-100. Был выбор, что покупать — QQQ (старейший индекс) или QQQM (более новый аналог старейшего индекса, стоит дешевле и чуть ниже комиссия).

Для себя выбрал QQQM. Буду покупать его несколько раз в год по текущим ценам. Некоторые аналитики считают, рынок неоправданно дорогой, особенно технологический сектор. Еще вот-вот и рухнет.

Посмотрим! Буду регулярно делиться информацией, что происходит с портфелем. Как сказал бы Талеб — “шкура в игре”.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал