SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера avk63

Самое трейдерское образование

- 09 июля 2012, 18:48

- |

Только сейчас до меня, дурака, доперло, что я учился на самом трейдерском факультете, из всех которые только могут быть — факультете технической кибернетики.

Почему понял?

1. Откопал одну советскую книгу на даче, 1974 года. Одна из лучших книг про трейдинг, которые я читал. Потом напишу про нее подробнее.

2. Накопленный на рынке опыт только сейчас мне дал понять, что на самом деле было важно.

А сейчас вот на сайте кафедре нашел, удивился:

Двоякое чувство.

Приятно конечно, а с другой стороны, обидно. По идее там бы должен был висеть фото достойного человека, который совершил прорыв в области науки и техники, открыл высокотехнологичное производство, получил Нобелевскую премию. А там вешу я, говорящая голова из телевизора. Человек, далекий от науки, техники и технологий.

Мне за себя стыдно.

http://iit.ftk.spbstu.ru/

Почему понял?

1. Откопал одну советскую книгу на даче, 1974 года. Одна из лучших книг про трейдинг, которые я читал. Потом напишу про нее подробнее.

2. Накопленный на рынке опыт только сейчас мне дал понять, что на самом деле было важно.

- теория вероятностей

- теория информации

- дискретная математика

- теория и практика программирования

- автоматические системы управления

- основы теории управления

- цифровая обработка сигналов

- измерительные информационные системы

- моделирование систем

- основы искусственного интеллекта

А сейчас вот на сайте кафедре нашел, удивился:

Двоякое чувство.

Приятно конечно, а с другой стороны, обидно. По идее там бы должен был висеть фото достойного человека, который совершил прорыв в области науки и техники, открыл высокотехнологичное производство, получил Нобелевскую премию. А там вешу я, говорящая голова из телевизора. Человек, далекий от науки, техники и технологий.

Мне за себя стыдно.

http://iit.ftk.spbstu.ru/

- комментировать

- ★15

- Комментарии ( 84 )

Сезон отчетов начинается: Календарь отчетов Компаний США на эту неделю!

- 09 июля 2012, 16:18

- |

Ни для кого не секрет, что сегодня поздно вечером начинается сезон выхода отчетности американских компаний.

Давайте посмотрим какие компании отчитаются в каждый из дней этой неделе:

— Приведены отчеты имеющие на 16.00 МСК понедельника статус «confirmed».

— Информация представлена в следующем виде: ТИКЕР (консенсус-прогноз аналитиков/время отчета (если указано)).

После закрытия: AA ($0,06/4:10PM), CCF (-/5:25PM), PSMT ($0,60), SHLM ($0,62/11:45PM), WDFC ($0,61/4:00PM).

До открытия: AUGT ($0,08/9:30AM), HELE ($0,88/7:30AM), HITK ($0,78/8:00AM), LEDS (-$0,25), PENX ($0,04), SHAW ($0,58), TV ($0,28), WWW ($0,44/6:30AM), ZEP ($0,37).

( Читать дальше )

Давайте посмотрим какие компании отчитаются в каждый из дней этой неделе:

— Приведены отчеты имеющие на 16.00 МСК понедельника статус «confirmed».

— Информация представлена в следующем виде: ТИКЕР (консенсус-прогноз аналитиков/время отчета (если указано)).

Понедельник, 9 июля

После закрытия: AA ($0,06/4:10PM), CCF (-/5:25PM), PSMT ($0,60), SHLM ($0,62/11:45PM), WDFC ($0,61/4:00PM).

Вторник, 10 июля

До открытия: AUGT ($0,08/9:30AM), HELE ($0,88/7:30AM), HITK ($0,78/8:00AM), LEDS (-$0,25), PENX ($0,04), SHAW ($0,58), TV ($0,28), WWW ($0,44/6:30AM), ZEP ($0,37).

( Читать дальше )

Стратегия "Торгуем рынок": +8,2% за 2 недели простейших рекомендаций. Мало? Проходи мимо!

- 09 июля 2012, 11:29

- |

Подводим итог второй недели рекомендаций под названием «торгуем рынок»! Для тех, кто читает впервые – напомню концепцию, пишу максимально простые торговые рекомендации, выполнение которых занимает несколько минут в день и не требует более присутствия у монитора. При этом, рекомендации выходят ДО момента достижения ценой инструмента обозначенного уровня открытия позиции или во время того, как цена находится на этом уровне. Никаких сделок задним числом, лживых отмазок и прочего, все совершенные ранее сделки (рекомендации по предыдущим блогам) легко проверяются в квике. Итак, за первую неделю мы получили +6,5%, за вторую результат несколько скоромнее +1,7%. Вызвано это, во-первых, пилой, которую мы наблюдали большую часть недели, а во-вторых, тем, что способ определения расчетных уровней пока находится в процессе модернизации с целью оптимизации. Опять же, если проверить сделки, можно отметить, с какой иногда точностью эти уровни отрабатываются, однако не всегда результативно. Обидный случай произошел в среду, когда уровень 99,3 по BRN, отмеченный как уровень для открытия шорта, практически пипс в пипс стал минимумом дня. Другими словами, произошла следующая ошибка: расчетный уровень открытия позиции показывает, куда должна уйти цена инструмента, чтобы техническое движение продолжилось, своеобразная точка невозврата, так вот в этом случае ошибка произошла на 1 цент (0,01%). Справедливости ради стоит отметить и другой случай, пятничное открытие шорта по ММВБ (произошло после 15:00 Мск). Уровень открытия 1416 бил проколот вниз на 0,01 пункта, т.е. шорт был открыт, после чего индекс развернулся, но до нашего стопа не дошел 0,61 пункт и вновь отправился вниз. Также пятничный стоп шорта по нефти был отработан в точности, но на уровне 99,5 прошла разовая маленькая сделка, и наш стоп не сработал. В общем

( Читать дальше )

( Читать дальше )

Задачи трейдера. Управление капиталом. Управление риском.

- 09 июля 2012, 11:11

- |

Риск менеджмент. Риск менеджмент начинается от долгосрочного-годового, а заканчивается риском на отдельную сделку. От общего к частному. Профессиональные стандарты управляющих активами 25-30% прибыли в год. Допустимая просадка по счету 10%. Конечно в удачный год прибыль может достигать и 50 и больше процентов, НО максимальная просадка не может быть превышена! Профессиональный риск на сделку колеблется от 0,5% до 5% депозита на сделку. Оптимальный, с точки зрения профессионалов — 1-2%. Если торгуете на нескольких рынках, то имеет смысл ограничить совокупный риск портфеля, как правило до 6-10%. Если совокупный риск по открытым позициям больше 6%, то мы не имеем права открывать новую позицию. Что делать, если 6% лимит исчерпан? Ответ: не торгуйте до конца месяца. Использовать правила фиксированных рисков имеет смысл. Потому что, это позволяет двигаться кривой капитала в нужном направлении быстрее, а в обратном медленнее. Правило фиксированного процента, например 2% на сделку и 6% на все позиции высчитывается на начало каждого месяца. Если месяц был прибыльным, то ваши лимиты расширяются, если наступает просадка, то лимиты становятся меньше.

( Читать дальше )

( Читать дальше )

Цели по РИ (fRTS) до середины сентября 100000-110000 пунктов.

- 06 июля 2012, 14:11

- |

Хотите верить в инфляционный сценарий, про который вам поёт каждый второй аналитик, типа инфляция будет драйвером для роста всех рисковых активов? — Верьте в этот бред дальше!!! ЕЦБ уже почти вырыл себе могилу, то, чего он больше всего боялся и не хотел допускать — это стать кредитором последней инстанции, в течении двух месяцев это будет единственное спасение для всей банковской системы, но он на это всё равно не пойдёт да и резервов его не хватит, даже с учётом стаб фондов. На горизонте 5 очень сильных причин для обвала и не надо быть таким наивным что ФРС всех спасёт, и уж явно не стоит расчитывать ни на какое КУЕ в августе. Монетарные власти полностью загнали себя в тупик, потеряли доверие, так как их краткосрочные КУЕ и понижения ставок уже ничего не меняют и самое главное у них практически не осталось козырей в рукавах. Скорее всего сейчас рынки близки к максимумам текущего полугодия. Полностью развёрнутое обоснование я опубликую в воскресение в 18.00. Всем удачи.

Прав я был или нет с моментом разворота рынка в своём последнем обзоре http://smart-lab.ru/blog/63250.php скоро узнаем.

Прав я был или нет с моментом разворота рынка в своём последнем обзоре http://smart-lab.ru/blog/63250.php скоро узнаем.

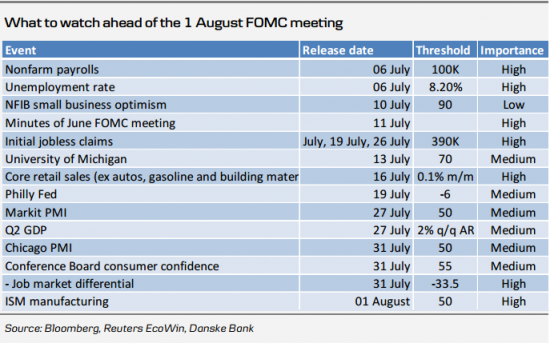

Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%

- 06 июля 2012, 11:13

- |

Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%.

Почему?

Почему?

- занятость в США за последние 3 мес растет минимальными темпами с 2008/09

- 2 индекса ISM Mfg ниже 50 подряд — обычно к смягчению монетарной политики.

- финансовые условия в банковской системе (см. Chicago Fed Financial conditions Index) ухудшаются

- в январе 2013 наступит фискальный обрыв и ФРС должна помочь экономике уже сейчас.

S&P: Пик европейского кризиса остался позади

- 05 июля 2012, 17:14

- |

В случае, если лидеры еврозоны с помощью Европейского Центробанка (ЕЦБ) правильно внедрят соглашения, достигнутые на саммите на прошлой неделе, кульминация европейского кризиса останется позади, считает рейтинговое агентство Standard & Poor's (S&P).

Лидеры еврозоны одобрили ряд мер на прошлой неделе, направленных на прекращение кризиса еврозоны. Так, теперь европейские антикризисные фонды EFSF и ESM смогут кредитовать проблемные банки напрямую без участия местных правительств. Кроме того, средства фондов будут использоваться более гибко ради стабилизации европейских долговых рынков. Будет продолжена экономическая интеграция европейских стран, итоговая цель которой — создание экономического союза.«После саммита 29 июня течение кризиса еврозоны изменило свое направление, — сообщается в отчете S&P. — Данные соглашения могут помочь стабилизировать еврозону и предотвратить любое дальнейшее ослабление кредитоспособности государств». Тем не менее, S&P отметило обеспокоенность высоким риском того, что соглашения так и не вступят в силу. Агентство сохранило рейтинги стран еврозоны без изменений, предупредив, что если сделка не будет воплощена на практике, рейтинги региона будут снижены. «Мы можем прибегнуть к обширному снижению рейтингов, если меры, одобренные на саммите 29 июня, не будут применены», — сообщило агентство.

Источник: Вести

Лидеры еврозоны одобрили ряд мер на прошлой неделе, направленных на прекращение кризиса еврозоны. Так, теперь европейские антикризисные фонды EFSF и ESM смогут кредитовать проблемные банки напрямую без участия местных правительств. Кроме того, средства фондов будут использоваться более гибко ради стабилизации европейских долговых рынков. Будет продолжена экономическая интеграция европейских стран, итоговая цель которой — создание экономического союза.«После саммита 29 июня течение кризиса еврозоны изменило свое направление, — сообщается в отчете S&P. — Данные соглашения могут помочь стабилизировать еврозону и предотвратить любое дальнейшее ослабление кредитоспособности государств». Тем не менее, S&P отметило обеспокоенность высоким риском того, что соглашения так и не вступят в силу. Агентство сохранило рейтинги стран еврозоны без изменений, предупредив, что если сделка не будет воплощена на практике, рейтинги региона будут снижены. «Мы можем прибегнуть к обширному снижению рейтингов, если меры, одобренные на саммите 29 июня, не будут применены», — сообщило агентство.

Источник: Вести

ТАРИФЫ БРОКЕРОВ FORTS

- 05 июля 2012, 13:05

- |

-фиксированная плата с 1 контракта:

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

Финанс-Инвест (F1Broker)

0 рублей/контракт, абонентская плата 1 рубль в месяц.

http://www.finans-invest.ru/Services...age/Rates.aspx

Открытие — 70,8 коп. при объеме средств на счете 20-100 т.р.

47,2 коп., при объеме средств 100-500 т.р.,

23,6 копеек/контракт, при объеме средств свыше 500 т.р.

При объеме средств менее 50 т.р. минимальная комиссия брокера 295 руб. в месяц.

http://www.open-broker.ru/ru/service...s/derivatives/

Финам — 45 коп./контракт + ведение аналитического счета клиента 120 р. в месяц при наличии операций

http://www.finam.ru/services/CommissionRates/#ch2

БрокерКредитСервис — 1 руб./контракт, если сумма счёта менее 500т.р.,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал