Избранное трейдера qwerty

О, чего нашёл на просторах интернета

- 13 января 2018, 01:19

- |

Не знаю, как про остальных, а про нас (тогда ИК Форум) с точки зрения цифр все точно написано. Правда, убыток округлен в тексте до 2 млн., но из скрина видно, что финрез — 2,129 млн., из которых — 370 тыс. - это вывод клиента, т. е. убыток со всеми комиссиями и расходами (там есть ссылки на расходы на плазу и фикс и комиссии биржи и брокера) составил 1,759 млн.. Так все и было за те 6 месяцев, о которых он пишет. Мы этого и не скрывали, то же самое было и на всех наших публичных счетах автоследования (Церих, Комон, Риком). Единственное, что неточно: счёт был на женщину, хотя все предварительные переговоры вёл мужчина (с его слов нас ему рекомендовал Шепелев из Аиста). И текст в ссылке написан от мужского имени.

PS. Если б он был повнимательней, то заметил бы, что из всей суммы убытка 1 млн. приходится на один день: день после объявления результатов голосования по Брекзиту. Да, это был второй по размеру день нашего убытка за всю историю: первый 12.02.2015 - день заключения Минских соглашений.

( Читать дальше )

- комментировать

- 15К | ★47

- Комментарии ( 386 )

ОБЪЯВЛЕНИЕ: «Солью чужой депозит за деньги, Недорого!»

- 07 января 2018, 20:14

- |

У меня зазвонил телефон.

— Кто говорит?

— Слон

….

Корней Чуковский.

Поздравляю всех с Новогодними праздниками! Вот такой подарочек на праздник, не хотите ли?

У меня зазвонил телефон. Продающие менеджеры пытались сделать мне, видимо, подобный подарок. Звонку от «именитого» брокера обязана своим появлением настоящая статья. Собственно эти «неугомонные» ребята меня так вдохновили, что я не только бережно записал их «шедевральный» посыл на туалетную бумажку, но и провел небольшой анализ самых «элитных» стратегий за всю (не побоюсь сказать) историю сервиса Comon.

Надеюсь, сей немного юмористический пост будет интересен и вызовет положительные эмоции и улыбки!

Итак, звонок:

— Добрый день, Семен Семенович?

— Да.

— Это Вася Попкин из компании Ф. Звоню Вам в связи с тем, что Вы открывали в нашей компании счет. Припоминаете?

( Читать дальше )

Все технические индикаторы торговой системы QUIK

- 04 января 2018, 13:21

- |

«Технический анализ изучает движения массовой психологии на финансовом рынке. Каждые торги являются битвой между «быками», получающими прибыль от роста цен, и «медведями», получающими ее от их падения. Цель технического анализа состоит в том, чтобы узнать сравнительную силу обеих групп и поставить на победителя», – писал в своей книге Александр Элдер.

Стоит отметить, что у теханализа существуют как сторонники, так и критики, которые не верят в эффективность этого метода. К ним относится известный инвестор Уоррен Баффет. «Я понял, что технический анализ не работает, когда перевернул графики цен вверх ногами и получил тот же самый результат», — заявил он. Однако, несмотря на всю критику, использование теханализа в качестве дополнительного инструмента для выбора точки открытия и закрытия позиции, является незаменимым методом.

( Читать дальше )

- комментировать

- 13.1К |

- Комментарии ( 3 )

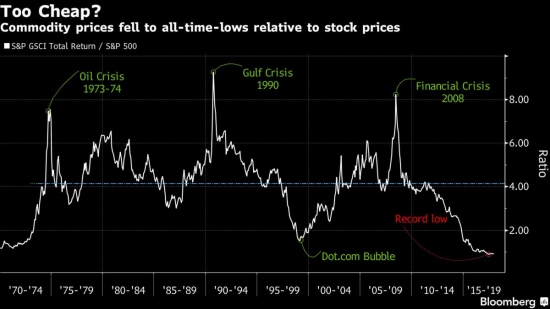

Слишком дешевы?

- 03 января 2018, 09:07

- |

Собственно, будет интересно глянуть состав и вес отдельных товаров этого индекса.

Биткоин - вставлю свои 5 копеек

- 29 декабря 2017, 13:01

- |

Меня последнее время часто стали спрашивать про криптовалюты, зная что имею отношение к торговле на бирже. Спрашивают разные люди: от серьезных инвесторов, которые привыкли держать деньги просто в акциях годами и имеют с этого хороший доход, до предпринимателей не имеющих отношения к бирже, но следящие за истерией с криптовалютами и уже даже чуть ли не до домохозяек дошло.

Ну и я как Макр Баум из фильма «Big Short» решил вставить свои 5 копеек, что бы уже один раз написать свое мнение и всем давать просто ссылку.

Не хочу вступать в споры с апологетами криптовалют, ибо нет в этом ни какого смысла, просто выскажу свое мнение.

Оно будет основываться на первую очередь не просто на биржевом опыте и знаниях, но еще и на банальных вещах связанных с реальным бизнесом или простой логикой.

( Читать дальше )

Доходность биткоина - 3.1% годовых

- 29 декабря 2017, 10:44

- |

Кто (вдруг) не в курсе — у финансовых инструментов есть не только доходность, но и риск. Более широко — риск есть чуть ли не у любого предприятия — от поездки в ЗАГС, до похода в местный кабак. Кстати, автор этих строк считает риск поездки традиционно более высокими, чем риск похода. Впрочем, я отклонился.

Сравнивать доход от банковского вклада и прибыльность наркоторговли — непросто, надо привести всё к общему знаменателю поделив доход на соответствующий риск. Да вот только риск непонятно как оценивать. Очень специфическое вероятностное распределение — одно редкое событие (банкротство или арест соответственно) и вуаля. Как сказал бы один ливанец — хвостатое.

В случае с относительно ликвидными финансовыми инструментами всё немного проще. Участники рынка имплементируют свои ожидания относительно риска (неопределённости) в котировки. В их волатильность, как сказали бы… (тут мне стало жутко лень и разбираться в каком веке латинское прилагательное volatilis (летучий, летающий) трансформировалось в volatility — расхотелось, тем более что уже с утра я пью вино).

Как и с демократией (которая, как сказал один англичанин — самое худшее, если не учитывать всё остальное), с оценкой риска через измерение волатильности проблем не мало. Игнорирование некоторых из них добавило ипотечному кризису конца 2000х годов неповторимый шарм мировой финансовой катастрофы.

Но как и с демократией — чего то ощутимо лучшего пока не найдено (но мы пытаемся).

В общем так — берём доход инструмента за год и делим на историческую волатильность (например аннуализированную, на основе еженедельных доходностей). Можно усугубить GARCHем и FIGARCHем (есть и такой, представляете), можно загнать в xgboost с какой-нибудь cross-sectional implied volatility..., но поверьте — историческая волатильность тоже вполне себе ничего.

Примерно именно это и проделал, глава департамента исследований (Economics & Strategy) довольно крупного японского банка (Mizuho).

И как вы думаете, что получилось в случае с Биткоином (а также с индексами европейских акций и S&P500)?

( Читать дальше )

Обзор интересных книг

- 26 декабря 2017, 17:08

- |

1. The Chinese Typewriter: A History

УДАЧНЫЕ ИЗОБРЕТЕНИЯ и технологии обычно распространяются как лесной пожар: их стремятся подороже продать, украсть или побыстрее скопировать. Потребители непременно хотят побыстрее заполучить новинку. Эта книга о том, как новый продукт, завоевав весь мир, остановился у границ одной страны. Не потому, что его не хотели пользователи или запрещало правительство, нет — неприступной преградой стал язык нового рынка. Как вы разместите десятки тысяч иероглифов на нескольких десятках клавиш пишущей машинки? История создания китайской машинки на изумление интересна.

Машинка Remington и ее раскладка QWERTY уверенно шагали по планете с начала 1870-х годов. Инженеры компании легко адаптировали QWERTY под самую экзотическую письменность. Если клавиш не хватало, в ход шли радикальные решения: так тайский лишился двух букв — они не влезали в клавиатуру, и сегодня тайские школьники их уже не учат. Спустя 50 лет Remington стала мировым монополистом, и лишь один, но очень лакомый рынок оставался недоступен. Изобретатели бумаги китайцы сами пытались помочь европейцам и американцам адаптировать безусловно нужную стране вещь. Еще бы, даже тренированные писцы справлялись лишь с 20–30 иероглифами за минуту. А профессиональные машинистки выдавали более 70 слов.

Сколько раз пытались инженеры разобрать по клавишам непохожие значки, раскладывая их на элементы и штрихи, но всякий раз упирались в тупик. Их оригинальные, но тщетные решения — особый нерв книги. Компромиссом стала доска с 2000 отлитыми из металла иероглифами, куда при необходимости добавляли нужные литеры из наборной кассы. Недостающие литеры вписывали от руки.

В 1940-х, положив жизнь на проект и потратив $120 000, герой-одиночка представил компании Remington разработку с привычной нам клавиатурой, позволившей расширить число используемых иероглифов до приемлемых десяти тысяч. Увы, в день презентации машину заклинило, и боссы фирмы решили, что это очередной «вечный двигатель». Революционная технология, представленная Линь Юйтаном, опередила время: заклинившие роторы компактной машинки едва не познакомили американцев с тем, что станет обыденностью лишь десятилетия спустя, — механическим T9. А Китай продолжал тюкать по доске, решив вопрос лишь с появлением компьютеров.

СКАЧАТЬ

( Читать дальше )

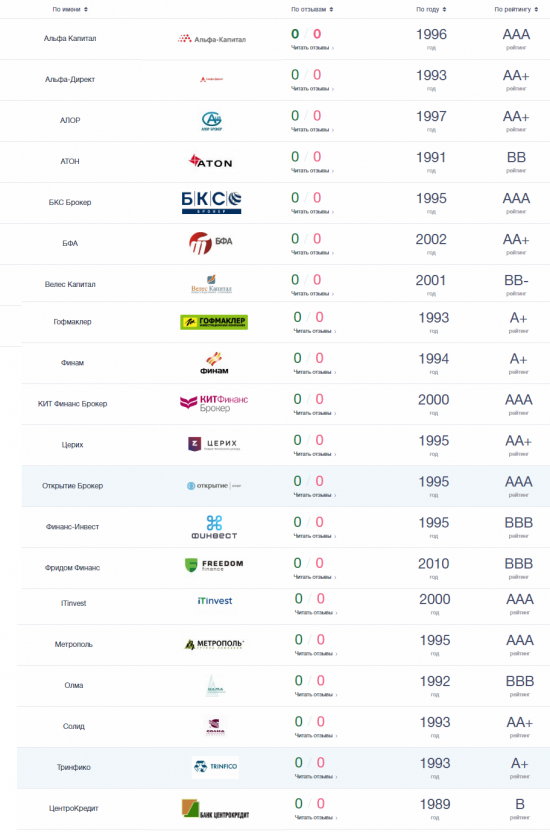

Биржевые брокеры и инвестиционные компании. Рейтинг

- 26 декабря 2017, 08:54

- |

С ув. Швецов https://analytics.news/author/stas/posts/

Золото и фьючерсная кривая

- 24 декабря 2017, 21:36

- |

По золоту палю новый индюк. Смысл в том, что покупки со стороны спекулянтов обязательно задирают фьючерсную кривую, тогда как продажи приводят к её уплощению и даже сваливанию в бэквардацию. Кривую оцениваем по разнице (в процентах) между ближайшим контрактом (он же №1 или front month в терминах continuous futures) и контрактом с поставкой через год (он же №7). В качестве безрисковой ставки используем доходность однолетних облигаций США (LIBOR здесь точно не подойдёт).

Строго формально, взаимосвязь между индикатором и ценой довольно слабая, поскольку коэффициент корреляции в приращениях на всех младших фреймах (3 месяца и меньше) не превышает уровня 0.25, однако график (рисунок 1) опровергает подобный тезис, демонстрируя хорошее соответствие вершин и впадин по индикатору вершинам и впадинам по цене. Если так, то низкая корреляция может оказаться даже во благо, если индикатор отображает какой-либо скрытый долгосрочный процесс.

( Читать дальше )

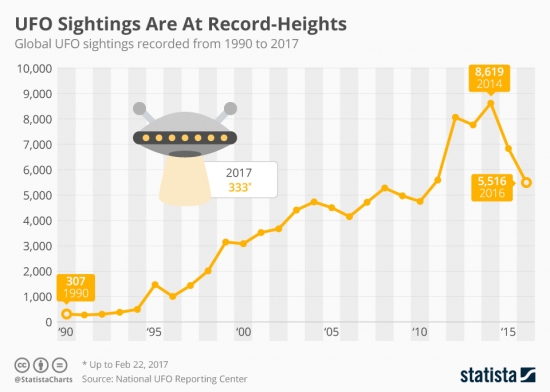

Пузырь НЛО лопнул

- 23 декабря 2017, 20:36

- |

Количество замеченных НЛО пошло на спад. Так и хочется пошутить про уровень коррекции Фибоначчи ;)

Вот весёлый сайт, где всё это отслеживается http://www.nuforc.org/index.html

А вот бесценная база данных с древности до наших дней.

www.nuforc.org/webreports/ndxevent.html

---

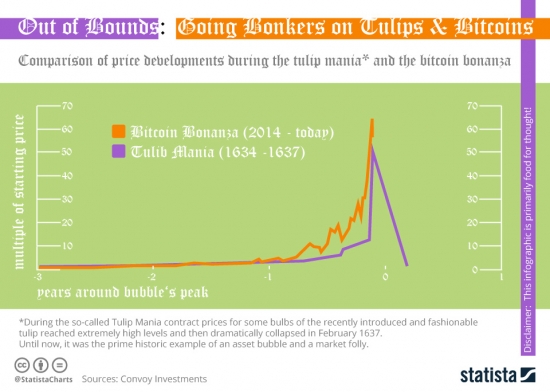

Сравнение графиков биткоина и тюльпанов во время тюльпаномании.

Оранжевый цвет: биток

Фиолетовый цвет: тюльпаны

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал