SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера antonbell

Обобщенная модель стоимости опционов

- 15 августа 2013, 18:37

- |

Я давно обещал выложить в сеть свою статью из журнала FO с обобщенной моделью стоимости опционов, что сейчас и делаю

Сначала некоторые замечания к статье, ниже она сама

Обобщенная модель (ОМ) создавалась как упрощенная версия классической модели Блэка-Шолеса (БШ) для автоматической торговли опционами. Впоследствии оказалось, что главное достоинство ОМ состоит в том, что она позволяет обойтись без введения в рассмотрение понятия кривой волатильности (IV) и от всех последующих неприятностей, связанных с необходимостью ее анализа и прогнозирования.

Основная идея ОМ продемонстрирована на рисунке (Рис.1). Ожидаемая подвижность m ATM опционов, связанная с ценой формулой (6), есть линейная функция цены Fбазового актива (БА).

( Читать дальше )

- комментировать

- ★106

- Комментарии ( 23 )

Разоблачение Pump and Dump

- 14 августа 2013, 15:20

- |

Меня часто спрашивают по этой методике. Поэтому в честь международного дня левшей. Я выкладываюимеющиеся материалы по методике Pump and Dump в общий доступ совершенно бесплатно. Теперь их свободно можно скачать вот здесь

yadi.sk/d/b-F1EWhb7u5c

И конечно возникает вопрос, а с чего это такая доброта?

А все просто.

1. Эти материалы и так давно ходят по сети.

2. Я лично их не торгую.

Почему так? А потому что эта методика многими экспертами давно признана абсолютно не пригодной для современного рынка. Они признали ее устаревшей и не пригодной для реальных торгов. А поскольку вопросов по ней много-то принял решение выложить, чтобы каждый мог ознакомиться с ней лично. Только на реальном счете ее даже не вздумайте торговать – ничего кроме отрицательного баланса на счете эта методика гарантировано не даст.

( Читать дальше )

Сколько вы действительно работаете?

- 06 августа 2013, 15:58

- |

Сидя целый день за компьютером большую часть времени вы считаете, что работаете. А действительно ли это так ?

Нашел интересную и элементарную программу по учету рабочего времени –Motivate Clock

Работать с ней элементарна и она показывает сколько времени вы действительно занимаетесь торговлей акциями, а не читая разные материалы в интернете за день.

( Читать дальше )

Все, что нужно знать о золоте

- 11 июля 2013, 16:00

- |

Этим постом я постараюсь снять все вопросы по золоту: повторю и частично дополню идеи, которые обозначил в феврале и мае 2013 года. Но скептиков по-прежнему много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению цен на него

Итак, еще раз пройдемся по основным пунктам:

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

( Читать дальше )

Итак, еще раз пройдемся по основным пунктам:

1. Реальные процентные ставки

Золото – это актив, который не генерирует денежного потока (напротив, требует расходов на хранение). Золото является хеджевым активом, сохраняющим valuation, во времена отрицательных реальных процентных ставок. Золото не пользуется повышенным спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

( Читать дальше )

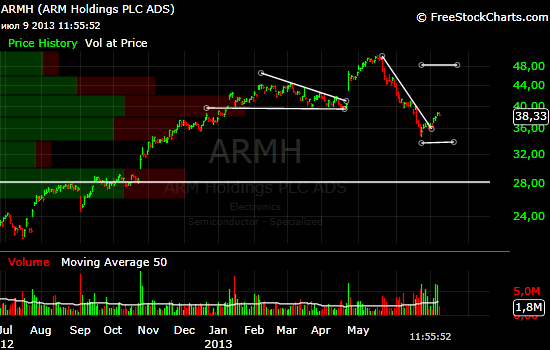

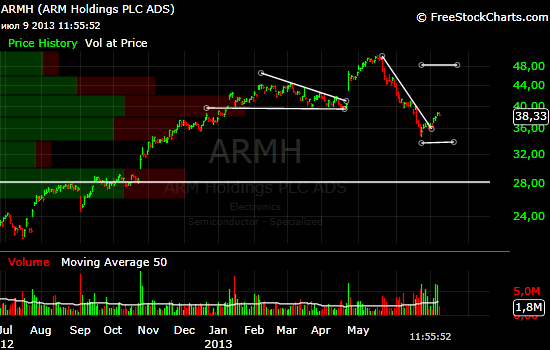

Счастье привалило - ARMH дает второй шанс!

- 09 июля 2013, 20:22

- |

Пару месяцев назад не попал на паровоз ARM Holding (хотя друг мне довольно весомые доводы приводил). Потом сидел кусал локти.

Но вот он наконец! Второй шанс!

По фундаменту бумага ничуть не ослабла, наборот даже, и прогнозы и мультипликторы улучшились. И цена просела, что практически идет в разрез с фундаментом (либо я чего-то пропустил).

В общем выйдя и Яндекса и в ожидании его скорой коррекции, пока думаю зайти в ARMH. Это компания отвечает за разработку микропроцессоров для смартфонов, таблеток и прочих девайсов. Кстати надавно акция попала на Conviction Buy List Goldman Sachs — а это еще один балл в пользу увеличения спроса.

Торговый план:

Ну а сам я захожу январьским вертикальным спрэдом (через опционы).

У кого еще есть идеи отностильно данной бумаги?

Но вот он наконец! Второй шанс!

По фундаменту бумага ничуть не ослабла, наборот даже, и прогнозы и мультипликторы улучшились. И цена просела, что практически идет в разрез с фундаментом (либо я чего-то пропустил).

В общем выйдя и Яндекса и в ожидании его скорой коррекции, пока думаю зайти в ARMH. Это компания отвечает за разработку микропроцессоров для смартфонов, таблеток и прочих девайсов. Кстати надавно акция попала на Conviction Buy List Goldman Sachs — а это еще один балл в пользу увеличения спроса.

Торговый план:

Ну а сам я захожу январьским вертикальным спрэдом (через опционы).

У кого еще есть идеи отностильно данной бумаги?

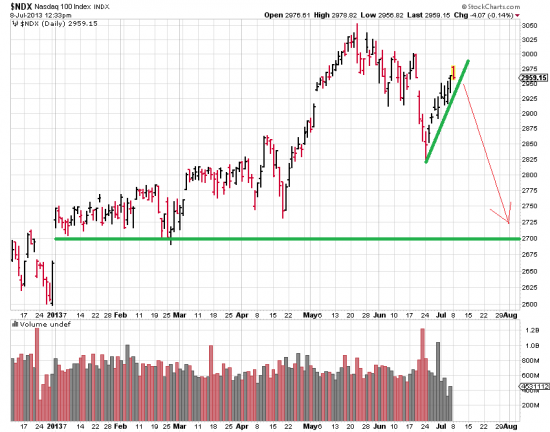

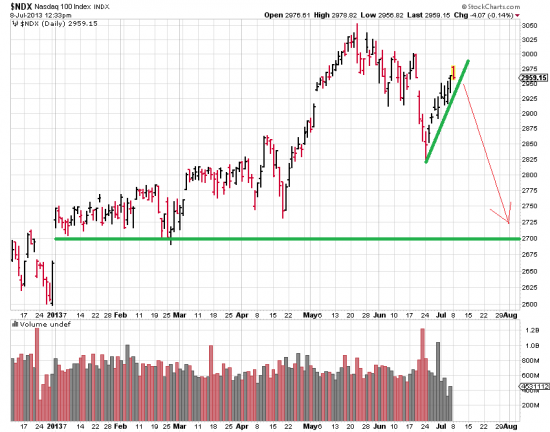

Открываю 1й шорт по Nasdaq

- 08 июля 2013, 21:00

- |

Открываю небольшой шорт по рынку.

Позиция в шорт среднесрочная (тактическая), т.к. долгосрочно (стратегически) большинство макро-индикаторов на которые я ориентируюсь, все еще указывают на рост. Хотя как говорится «нутром чую» можно поиграть на коррекции.

Торговый план:

Горизонт инвестиции 1-2 месяца (летняя коррекция)

Доходность риск в районе 2,7. Стоп над хаем 3050 (примерно -3%), Тэйк в районе 2700 (8-9%).

Позицию традиционно открываю через QID (это ETF -2 x NASDAQ)

На этот решил поэкспериментировать с опционами (вертикальный спрэд) на август

Buy: Call 21 по -$2

Sell: Call 27 по +$0,15

(адептам теории «только продаж» опционов привет! А вот в чем моя логика:)

Эффективно я покупаю бумагу за $22,85 (по текущей рыночной). То есть я потратил -$1,85, и у меня есть право купить по $21,0, и в итоге потрачу на бумаги $22,85.

Получается временного распада у меня «как бы нет». Зато есть лимитирование рисков и прибыли. Доходность/риск по позиции 2,7. Чтобы не быть полным занудой, про ништяки переоценки за счет дельты и гаммы писать не буду.

P.S. в сделку уже зашел, т.ч. отговаривать бессмысленно. Но к дельным советам я всегда прислушиваюсь =)

Позиция в шорт среднесрочная (тактическая), т.к. долгосрочно (стратегически) большинство макро-индикаторов на которые я ориентируюсь, все еще указывают на рост. Хотя как говорится «нутром чую» можно поиграть на коррекции.

Торговый план:

Горизонт инвестиции 1-2 месяца (летняя коррекция)

Доходность риск в районе 2,7. Стоп над хаем 3050 (примерно -3%), Тэйк в районе 2700 (8-9%).

Позицию традиционно открываю через QID (это ETF -2 x NASDAQ)

На этот решил поэкспериментировать с опционами (вертикальный спрэд) на август

Buy: Call 21 по -$2

Sell: Call 27 по +$0,15

(адептам теории «только продаж» опционов привет! А вот в чем моя логика:)

Эффективно я покупаю бумагу за $22,85 (по текущей рыночной). То есть я потратил -$1,85, и у меня есть право купить по $21,0, и в итоге потрачу на бумаги $22,85.

Получается временного распада у меня «как бы нет». Зато есть лимитирование рисков и прибыли. Доходность/риск по позиции 2,7. Чтобы не быть полным занудой, про ништяки переоценки за счет дельты и гаммы писать не буду.

P.S. в сделку уже зашел, т.ч. отговаривать бессмысленно. Но к дельным советам я всегда прислушиваюсь =)

Три грааля

- 01 июля 2013, 16:52

- |

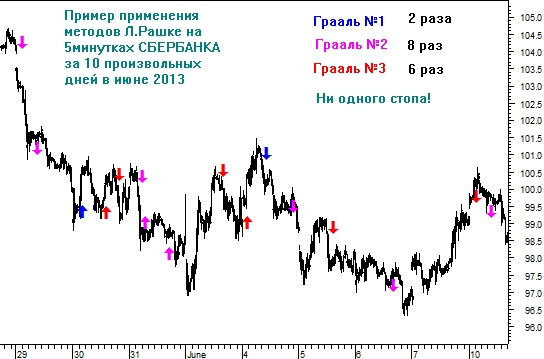

На последнем собрании Клуба инвесторов ростовского представительства крупнейшего российского брокера нам опять раздавали свежие граали. Вернее не свежие, а взятые из книги американки Линды Рашке «Биржевые секреты». Эта тетка торговала по ним еще в 1981 году. Но качество сигналов от этого не испортилось.

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

Вот результаты применения трех граалей на произвольно взятом графике (5-минутки Сбербанка за 10 торговых дней в мае-июне 2013г). Получилось 16 великолепных сигналов и ни одного стопа!

( Читать дальше )

Оптимизация стратегии. Арбитраж волатильности.

- 25 июня 2013, 19:09

- |

Первоначальные условия были такими:

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

1.Таймфрейм 1 час.

2.Продажа опциона если его волатильность выше справедливой на Х процентов.

3.Справедливая волатильность равна волатильности из биржевой формулы расчета улыбки.

4.Страйк опциона Пут для продажи Центральный страйк минус 10000пунктов

5.Страйк опциона Колл для продажи Центральный страйк плюс 10000пунктов

6.Центральный страйк равен цене фьючерса за 30 дней до экспирации(округл) и не меняется до экспирации. Т.е. определен диапазон для работы.

7.Опционы месячные.

8.Закрытие позиции если цена опциона стала справедливой. (волатильность опциона равна или ниже волатильности биржевой)

9.Если фьючерс уходит ниже или выше выбранных страйков опционов для продажи белее чем на 2500 пунктов, то продавать их не надо, даже если они и переоценены.

10. Если позиция открыта (опцион продан), то если фьючерс уходит ниже или выше выбранных страйков опционов белее чем на 2500 пунктов, то позиция закрывается.

( Читать дальше )

Экономия ваших денег №1 - ин. языки.

- 24 июня 2013, 16:32

- |

Блягодаря тому, что пост прошел модерацию, начну публикации, как и обежал.

Есть в России, и этому надо гордиться :), один дяденька. Полиглотом зовется. Дмитрий Петров. Вышел в свет, в народ, в массы не так давно. Открыл школу свою.

Работал насколько я понял у Президента синхронным переводником.

Владеет примерно 40ка языками.

Так вот, на телеканале Культура периодически проводит базовые занятия по разным языкам. 1 день — 40 минут. Выходит 16 уроков по 40 минут. Примерно 2 недели, если 1 урок в день.

Берут людей абсолютно разных, с разным уровнем владения языка.

Лично я хотел англ и прошел его. В разы повысил планку владения англ.

Короче рекомендую просмотреть уроки его. А не бежать и платить деньги в неизвестно какую школу.

Если после его базового курса вам нужно будет больше, у него в Москве можно пройти проф курс, но уже за деньги. Зато гарантия будет и вы будите спокойны, что идете не к шарлатану.

( Читать дальше )

Есть в России, и этому надо гордиться :), один дяденька. Полиглотом зовется. Дмитрий Петров. Вышел в свет, в народ, в массы не так давно. Открыл школу свою.

Работал насколько я понял у Президента синхронным переводником.

Владеет примерно 40ка языками.

Так вот, на телеканале Культура периодически проводит базовые занятия по разным языкам. 1 день — 40 минут. Выходит 16 уроков по 40 минут. Примерно 2 недели, если 1 урок в день.

Берут людей абсолютно разных, с разным уровнем владения языка.

Лично я хотел англ и прошел его. В разы повысил планку владения англ.

Короче рекомендую просмотреть уроки его. А не бежать и платить деньги в неизвестно какую школу.

Если после его базового курса вам нужно будет больше, у него в Москве можно пройти проф курс, но уже за деньги. Зато гарантия будет и вы будите спокойны, что идете не к шарлатану.

( Читать дальше )

Про соотношение profit/stop и эксперименты с интрадей алгоритмами

- 24 июня 2013, 00:22

- |

Всем привет.

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

Решил проверить гипотезу, что если открывать позицию от балды (проверял на RI за последние года), выставлять стоп лосс и тейк профит, чтобы стоп был в несколько раз меньше чем профит, например 300 пунктов стоп и 1000 пунктов профит, и с помощью генератора случайных чисел какбы подбрасывать монетку с вероятностью 50/50 входить в лонг или в шорт, выходить по стопу или профиту и сразу открывать новую сделку… на истории прогнать и посмотреть что получится.

Результат — как ни крути размером стопа и профита, как не меняй соотношение — это не даёт никакого преимущества! После серии из нескольких тясяч сделок получаем в результате кривую прибыли подобно броуновскому движению — чистое казино, на одной и той же истории может в жесткий минус уйти и в плюс, и игра размером стопа и профита никакого положительного результата не приносит, если сделки открывать случайно.

Таким образом развеян миф о том, что выставленные стоп-лоссов и тейк-профитов могут как-то увеличить шансы получить прибыль от случайно или бездумно совершаемых сделок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал