Избранное трейдера alexis79

Рост денежной массы никого не пощадит

- 16 января 2024, 00:02

- |

Олег Кузьмичев актуализировал данные по росту денежной массы и ее сравнение с капитализацией рынка https://smart-lab.ru/company/mozgovik/blog/978219.php

На сайте ЦБ https://cbr.ru/statistics/ms/ правда, пока новых данных не увидел, но по темпам роста как раз похожая цифра должна быть за декабрь.

Скорость печатного станка продолжает оставаться на уровне ~20% годовых. В спокойные года среднее значение было ~12%, что примерно стыкуется с инфляцией.

Что это значит и куда бежать?

Недвижимость никуда падать не будет. Кто ждет коррекции после отмены льготной, просто дождутся снижения «меновой стоимости», а вот ценник еще и выше может оказаться.

Все остальное тоже не будет падать в ценах. Тут ничего нового за кучу лет, но почему-то много верующих в российскую гипердефляцию.

Во многих товарах и услугах натягивается «пружина». Куриные яйца — только начало и из особо заметных. Через год-два ждем ценники с кило риса 200+ (хотя может сейчас уже такие)

Рынок в рублях будет расти

Курс рубля — скоро новый исторический максимум

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 193 )

Цена золота в Москве

- 15 января 2024, 21:50

- |

Почему инвесторам не выгодно накапливать рубли?

Потому, что за последние 25 лет цена рубля искусственно понижена в 28 раз (-96%):

Кто и с какими целями понижает цену фантика «рубль» — все прекрасно понимают. Инвесторы тут ничего не смогут изменить. Поэтому, им важно защищать свои капиталы от превращения в мусор.

И так, по какой цене можно купить/продать золото в Москве сегодня?

Смотрим свежую табличку предложений от самых крупных контор:

( Читать дальше )

Индикатор MFI (Money Flow Index) и бесплатные роботы на нём.

- 15 января 2024, 19:04

- |

Сегодня мы рассмотрим индикатор MFI. Узнаем историю создания индикатора и то, как он рассчитывается.

Также к данной статье будут прикреплены готовые скрипты роботов на этом индикаторе с возможностью торговать на нашей платформе OsEngine.

Оглавление

1. История создания индикатора MFI.

2. Как проводятся расчеты индикатора MFI.

3. Какие сигналы может подавать индикатор MFI.

4. Роботы для OsEngine на индикаторе MFI (Money Flow Index).

4.1. Стратегия зоны перепроданности и перекупленности индикатора MFI.

4.2. Стратегия основанная на дивергенции индикатора MFI.

4.3. Стратегия с индикаторами Sma и MFI.

5. Итоговая таблица результатов.

1. История создания индикатора MFI.

Индикатор MFI был разработан трейдерами Джином Куонгом и Аврумом Судаком в 1989 году.

Money Flow Index или индекс денежного потока был создан в качестве осциллятора, который измеряет силу денежных потоков в активе, учитывая движение цены и объем торгов. MFI помогает трейдерам и инвесторам оценить, насколько активно происходит купля-продажа акций или других финансовых инструментов и дает представление о силе тренда.

( Читать дальше )

🎓 Расписание январских занятий в Школе Московской биржи

- 15 января 2024, 18:39

- |

Наши спикеры проведут три мероприятия для продвинутых инвесторов.

«Главный элемент графического анализа. Свечи»

О чём: вебинар посвящен изучению графиков, японским свечам, а также чтению движения цены.

Кому будет полезно: начинающим и опытным трейдерам.

Спикер: специалист Министерства финансов РФ по финансовой грамотности, более 22 лет опыта преподавания в сфере ценных бумаг.

«Профессиональный скальпинг: стратегия-2024»

О чём: курс о скальпинге, анализе графиков, минимизации рисков, психологии скальпинга.

Кому будет полезно: инвесторам, которые хотят сделать трейдинг своей основной работой.

Спикер: основатель собственной школы трейдинга, управляющий активами, обучает торговле частных трейдеров и профессиональных управляющих.

О чём: вебинар про фьючерсные стратегии, их практическое применение, потенциальную доходность и различные режимы торговли.

Кому будет полезно: инвесторам, которые только начинают знакомство со срочным рынком; трейдерам, которые стремятся торговать агрессивно с большим кредитным плечом.

( Читать дальше )

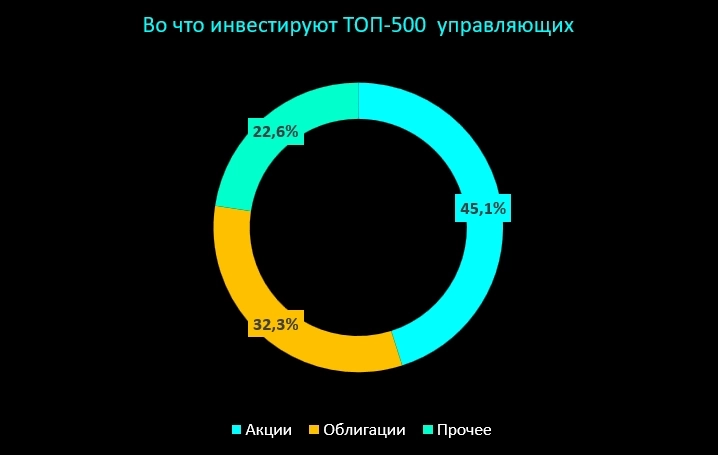

Во что вложились крупнейшие инвесторы в мире

- 15 января 2024, 18:32

- |

2022 год, Thinking Ahead Institute

Прочие активы включают в себя недвижимость, прямые инвестиции, хедж-фонды, товары и драгметаллы и т.д.

И распределение активов среди топ-100 владельцев активов:

( Читать дальше )

Spot Bitcoin ETF получили официальное одобрение SEC

- 11 января 2024, 00:15

- |

Комиссия по ценным бумагам и биржам США официально одобрила первый регулируемый спотовый биткойн в США биржевые фонды (ETF) — всего через день после того, как ложное объявление, опубликованное с официального аккаунта SEC в Твиттере, нанесло ущерб рынкам.

10 января регулятор ценных бумаг одобрил заявки 19b-4 от ARK 21Shares, Invesco Galaxy, VanEck, WisdomTree, Fidelity, Valkyrie, BlackRock, Grayscale, Bitwise, Hashdex и Franklin Templeton — одобрив изменения в правилах, которые разрешают спотовый биткойн-ETF. для листинга и торговли на соответствующих биржах. Документ был доступен на веб-сайте SEC в течение нескольких минут, прежде чем появилось сообщение «Ошибка 404».

Это историческое одобрение открывает путь к созданию первого регулируемого биржевого продукта в США, который дает инвесторам прямой доступ к цене Биткойна, не требуя от них его покупки или беспокойства о самостоятельном хранении. Инвесторы будут покупать акции ETF, в которых биткойн является базовым активом.

( Читать дальше )

Как обеспечить себе пенсию 40000 рублей через 10 лет

- 10 января 2024, 22:13

- |

Мне кажется, что сейчас каждый второй инвестор мечтает о раннем выходе на пенсию и большом пассивном доходе. Но насколько он достижим? Предлагаю взять и грубо оценить сколько надо инвестировать сейчас, чтобы получить пассивный доход в размере 40 000 рублей через 10 лет. Для достижения цели буду использовать: депозит, облигации и акции и считать, что каждый месяц я откладываю одну и ту же сумму денег. Поехали.

Депозит

Самый консервативный способ сохранить деньги – это депозит. Ставки по депозитам на прямую зависят от ключевой ставки установленной ЦБ РФ. Согласно текущему прогнозу Банка России, уже к 2026 году средняя ключевая ставка будет 6-7%, а дальше она скорее всего будет снижаться. В этом случае можно рассчитывать на то, что средняя ставка по депозитам на следующие 10 будет порядка 5% после уплаты НДФЛ. В этом случае для получения дохода 40к в месяц или 40х12к в год надо получить на счете сумму в размере 40 000 х 12: 5 х 100 = 9 600 000 рублей. Именно с этой суммы по депозиту с доходностью 5% годовых будет капать 40к в месяц. Теперь предлагаю просто составить график пополнения депозита и подобрать сумму пополнения с учетом того, что каждый месяц по депозиту будут капать и капитализироваться проценты по ставке 5%.

( Читать дальше )

Портфели 2023 - результаты декабря и года

- 10 января 2024, 21:05

- |

Из главного за декабрь:

— Внесено 500 тыс в Джетленд

— Пополнен Хулежебока на 2 млн, БУХЛО и ЗЛО по 500 тыс

😴 Хулежебока, вложено 5 млн, СЧА 5.54 млн, за 2023 год доходность +19%

— довложил 2 млн рублей и докупил ОФЗ понемногу (оставил кэша)

📈 Хулинвестиции, вложено 3 млн, СЧА 3.3 млн, за 2023 год доходность +35%

— в декабре докупал Артген и Татнефть

🍼 БУХЛО, вложено 1 млн, СЧА 1.27 млн, за 2023 год доходность+64%

— довнёс 500 тыс

— докупал всего понемногу

— ждём IPO Кристалла, зайду на ⅙ от портфеля

😠 ЗЛО, вложено 1 млн, СЧА 1.11 млн, за 2023 год доходность +23%

— довнёс 500 тыс

— докупал ОФЗ, кэш под Лукойл и золото пока не весь потрачен

🧐 Пенсия без дураков, вложено 160к, СЧА 159к, доходность -0%, но если такой портфель мы бы держали с начала года, он дал бы +63%

— в последнюю неделю года куплен Яндекс

— куплена Х5 в первую неделю 2024

🏦 Рантье, текущая 12.04 млн, за 2023 получено 1.37 млн (+9%, вклады были бы выгоднее!)

— лучшие сделки: ПНК Рентал +28% годовых (+817 тыс рублей) и займ PartyTime (через Frontiers +29% годовых (+147 тыс рублей)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал