SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера _xXx_

Элементарная математика SHORT and LONG

- 24 декабря 2013, 15:31

- |

Для тех, кто на бронепоезде.

Рассмотрим элементарные математически расчеты, по простым позициям SHORT и LONG

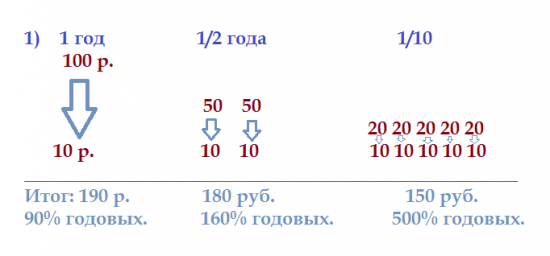

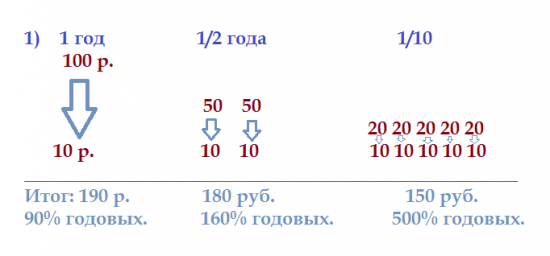

На первом рисунке доходности трех временных периодов по операции ШОРТ.

Вычисления элементарные.

Выводы:

Выводы:

Даже увеличивая позицию по ходу падения на «всю маржу» (прибыль в моменте от удержания позиции), вы не сможете в разы исправить ситуацию, а увеличите свои риск – действительно в разы.

Можете проверить, а если жаль времени – поверьте на слово.

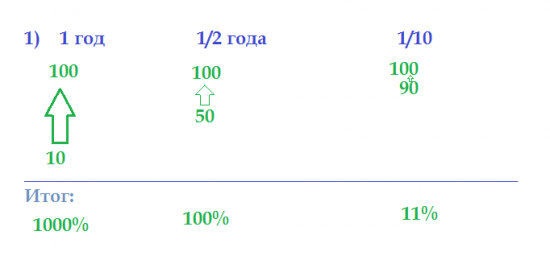

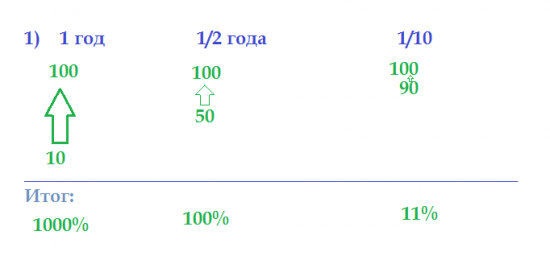

Теперь о LONG:

( Читать дальше )

Рассмотрим элементарные математически расчеты, по простым позициям SHORT и LONG

На первом рисунке доходности трех временных периодов по операции ШОРТ.

Вычисления элементарные.

Выводы:

Выводы:- Чем позже шорт, тем выгоднее.

- Сидеть долго в шортах – плохо.

- В шортах – вы замораживаете актив.

Даже увеличивая позицию по ходу падения на «всю маржу» (прибыль в моменте от удержания позиции), вы не сможете в разы исправить ситуацию, а увеличите свои риск – действительно в разы.

Можете проверить, а если жаль времени – поверьте на слово.

Теперь о LONG:

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 129 )

Зависимость IV от БА

- 23 декабря 2013, 20:40

- |

Волатильность возрастает при снижении базового актива? Вы уверены в этом? В мае этого года Олег Мубаракшин опубликовал статью Returns vs Volatility на эту тему, где изучал данный вопрос. На тот момент, у меня уже были аналогичные расчеты. С подходом и идеями Олега я не был согласен. Тем не менее, за отсутствием времени отложил свои возражения на потом. Сейчас я представлю свою точку зрения на этот вопрос.

Когда мы анализируем зависимость волатильности от БА, возникает соблазн сделать это в виде регрессии. В качестве зависимой переменной кажется логичным взять индекс волатильности или волатильность центрального страйка (IV(0)) в виде ряда чисел. Таким способом можно получить неточную зависимость и сделать неверные выводы. Я сейчас говорю не о расчетах Олега – возможно, он все сделал правильно – я говорю о своих ошибках в начале изучения этой темы.

Пусть, например, БА пошел вниз на один страйк, а улыбка не изменилась. Центральный страйк теперь другой, его волатильность выше. Разность текущей IV(0) и предыдущей положительна. Индекс волатильности в данной ситуации также вырастет. Можно сделать неправильный вывод, что волатильность растет при снижении БА. Но волатильность ни одного страйка не изменилась! Я решил проблему, фиксируя центральный и другие страйки на каждом шаге времени. При таком подходе можно четко увидеть рост или снижение волатильности конкретного страйка.

( Читать дальше )

Когда мы анализируем зависимость волатильности от БА, возникает соблазн сделать это в виде регрессии. В качестве зависимой переменной кажется логичным взять индекс волатильности или волатильность центрального страйка (IV(0)) в виде ряда чисел. Таким способом можно получить неточную зависимость и сделать неверные выводы. Я сейчас говорю не о расчетах Олега – возможно, он все сделал правильно – я говорю о своих ошибках в начале изучения этой темы.

Пусть, например, БА пошел вниз на один страйк, а улыбка не изменилась. Центральный страйк теперь другой, его волатильность выше. Разность текущей IV(0) и предыдущей положительна. Индекс волатильности в данной ситуации также вырастет. Можно сделать неправильный вывод, что волатильность растет при снижении БА. Но волатильность ни одного страйка не изменилась! Я решил проблему, фиксируя центральный и другие страйки на каждом шаге времени. При таком подходе можно четко увидеть рост или снижение волатильности конкретного страйка.

( Читать дальше )

Учебный курс Введение в Финансовую Инженерию

- 20 декабря 2013, 18:42

- |

Обнаружил в онлайн университете Hexlet интересный учебный курс на русском языке Введение в Финансовую Инженерию. Особенно позабавила четвертая лекция «Случайное поведение активов», где автор называет технический анализ псевдонаукой :-).

Кроме всего прочего автор еще показывает как программировать на C++ под PlazaII.

Кроме всего прочего автор еще показывает как программировать на C++ под PlazaII.

LAFT Option-lab ИТОГИ 2013 года - краткий отчет о нашей бурной деятельности )

- 20 декабря 2013, 15:35

- |

Итак, отгремела последняя экспирация в этом году декабрьской серии опционов, январь по обычаю залили по полной программе, последние торговые деньки уходящего года, подведу итоги работы нашей команды LAFT в 2013 году

2013 год начался позитивно – в первый рабочий день получили документ под №1 от Московской Биржи об успешно пройденных сертификационных испытаниях торговой системы Option-lab Trade

Биржа дала Добро

Январь-апрель Активные доработки функционала клиента Option-lab Trade: Стаканы котировок, Торговые счета, Ордера и трейды, История и графики состояния торгового счета.

( Читать дальше )

2013 год начался позитивно – в первый рабочий день получили документ под №1 от Московской Биржи об успешно пройденных сертификационных испытаниях торговой системы Option-lab Trade

Биржа дала Добро

Январь-апрель Активные доработки функционала клиента Option-lab Trade: Стаканы котировок, Торговые счета, Ордера и трейды, История и графики состояния торгового счета.

( Читать дальше )

Тема дня # 13. Поза в 130-х мартовских путах. Опционный дурень или новый Талеб?

- 20 декабря 2013, 12:52

- |

Много копий уже поломано об некоторого «мифического дурня», который тратит деньги на покупку волатильности. Сначала была покупка в сентябре 135-х путов под заседание ФРС. Ставка была на то, что Фед снизит программу выкупа, а рынок ответит распродажами. Я, честно сказать, делал тоже самое, в этот день, у меня была супер прибыльная поза в 140-х коллах я её продал, купил 135-х путов и думал, что первая реакция рынка будет распродажа. На этой распродаже я выйду из 135-х и вернусь в резко подешевевшие 140-е коллы. Но я ошибся…цена ошибки 1,8 млн рублей. Ошибся и тот парень и цена его ошибки на космические порядки больше, если…

Если он (они) не хеджировали свою ошибку фъючерсом и вот этот хедж вполне мог загнать цену на планку. Дальше было сползание от 149 000 до 142 000. Есть два варианта:

Первый: весь хедж он раздал на планке и тогда кто может сказать, что у него не получилось заработать?

Второй: он не успел раздать на планке и тогда у него на сползании двойной убыток по лонгу путов (тетта отрицательная) и по лонгу фъючерса. Вследствие, этого на уровне 142 140 у него в позиции синтетический колл. Дальше движение на 151 000 и у него по позе «синтетический колл» профит от движения в 9 000 пунктов. И кто может сказать, что он здесь не заработал?

( Читать дальше )

Если он (они) не хеджировали свою ошибку фъючерсом и вот этот хедж вполне мог загнать цену на планку. Дальше было сползание от 149 000 до 142 000. Есть два варианта:

Первый: весь хедж он раздал на планке и тогда кто может сказать, что у него не получилось заработать?

Второй: он не успел раздать на планке и тогда у него на сползании двойной убыток по лонгу путов (тетта отрицательная) и по лонгу фъючерса. Вследствие, этого на уровне 142 140 у него в позиции синтетический колл. Дальше движение на 151 000 и у него по позе «синтетический колл» профит от движения в 9 000 пунктов. И кто может сказать, что он здесь не заработал?

( Читать дальше )

Решение проблемы подгрузки истории в Ninja Trader

- 18 декабря 2013, 23:14

- |

Это достаточно часто возникающая проблема.

Симптомы

Вы открываете график и видите полностью или частично отсутствующую историю торгов (на графике нет баров), при этом терминал подключен и получает real-time данные.

Причины

Терминал Ninja Trader для своей работы использует несколько соединений, открывая несколько портов в вашей системе. Соединение устанавливается с несколькими серверами: сервер проверки лицензии терминала, сервер котировок, сервер истории, сервер роутинга ордеров.

В том случае, если невозможно открыть один из портов, например для загрузки истории, полноценно терминал функционировать не будет. Это происходит в том случае, если порт занят каким-либо приложением или блокируется файерволом.

Приложение, блокирующее порт, может быть уже удалено с компьютера, но не корректно удалена запись сетевых настроек приложения, в системном реестре Windows. Нередко порты блокирует вирус.

Как бороться

( Читать дальше )

Симптомы

Вы открываете график и видите полностью или частично отсутствующую историю торгов (на графике нет баров), при этом терминал подключен и получает real-time данные.

Причины

Терминал Ninja Trader для своей работы использует несколько соединений, открывая несколько портов в вашей системе. Соединение устанавливается с несколькими серверами: сервер проверки лицензии терминала, сервер котировок, сервер истории, сервер роутинга ордеров.

В том случае, если невозможно открыть один из портов, например для загрузки истории, полноценно терминал функционировать не будет. Это происходит в том случае, если порт занят каким-либо приложением или блокируется файерволом.

Приложение, блокирующее порт, может быть уже удалено с компьютера, но не корректно удалена запись сетевых настроек приложения, в системном реестре Windows. Нередко порты блокирует вирус.

Как бороться

- Иногда помогает перезагрузка компьютера и даже модема, отключение файервола (помогает далеко не всегда).

- Сброс сокетов:

( Читать дальше )

Опционы -- "рай для нищих"?

- 18 декабря 2013, 21:17

- |

Если не хотите слить на опционах, то советы от человека, проработавшего на ММВБ пять лет. Узнаете какие стратегии реальные и какие программы лучше использовать! Взвешенный подход…

Хотите 100% ГРААЛЬ?

- 16 декабря 2013, 11:28

- |

Знаете давно уже пришел к выводу, и возможно, как и многие их вас, что Граали существуют и их много..

По сути что есть грааль для меня?

Это то, что дает более 55% вероятность взятия прибыли с соотношение к риску хотябы 1к1, ну или просто дает прирост более 20% годовых..

Все это уже грааль. Хотя есть еще более взрывные граали дающие и 70% и 80% прибыльных входов..

Правда есть проблема никакой грааль не спасет дурную голову) точнее даже не дурную, а нормальную голову обычного человека, потому что перестроенная психология трейдера не должна быть нормальной, тут нужно радикально развернуть восприятие информации и реагирования на нее...

Проблема трейдеров часто состоит не в том что нет системы (их как я уже сказал полно) проблема в том, что он не может как следуетисполнять правила ТС, при этом важно исполнение правил на ДЛИТЕЛЬНОЙ дистанции и плотным покрытием торгового времени!!! Вот что важно.

К примеру, если есть система дающая около 3-х сигналов в день, то проторговать нужно их все, не пропустив ни одного, а если пропускаете одну из сессий (азию на которой спим), то ее никогда нельзя включать в торги иначе будет сломана статистика…

( Читать дальше )

ПРАВИЛЬНО выбираем школу алготрейдинга

- 15 декабря 2013, 15:32

- |

За последние годы, из-за появления множества специализированных под автоматический трейдинг платформ и библиотек понятие «алготрейдер» растянулось на несколько разных областей знаний. Сегодня алготрейдер это и хардкор программист С++ и TSLab редактор и S# кодер.

Так все-таки, какие существуют способы создания торговых роботов? В чём профит и проблемы того или иного подхода.

Holy war inside...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал