SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Владимир Дормидонтович

И вновь об американских казначейках и кредитно-дефолтных свопах CDS

- 29 сентября 2013, 20:13

- |

Сознаюсь честно, но с тех пор, как европейский долговой кризис стал давать слабину, я стал редко заглядывать в графики CDS. Это отличный индикатор оценки риска, заложенного в тех или иных бумагах. До этого приходилось чуть ли не ежедневно заглядывать в графики кредитно-дефолтных свопов аутсайдеров еврозоны — Греции, Испании, Португалии. Кредитные риски оценивались всегда и везде, причём заёмщику, по большому счёту, было наплевать на состояние того, кто даёт в долг, а вот кредитору во все времена было просто необходимо оценивать все характеристики будущего должника. И такая оценка проводилась и проводится даже в самых мелких случаях кредитного договора, в случае выдачи займа частным лицам. Так что говорить о государственных долгах?

Сознаюсь честно, но с тех пор, как европейский долговой кризис стал давать слабину, я стал редко заглядывать в графики CDS. Это отличный индикатор оценки риска, заложенного в тех или иных бумагах. До этого приходилось чуть ли не ежедневно заглядывать в графики кредитно-дефолтных свопов аутсайдеров еврозоны — Греции, Испании, Португалии. Кредитные риски оценивались всегда и везде, причём заёмщику, по большому счёту, было наплевать на состояние того, кто даёт в долг, а вот кредитору во все времена было просто необходимо оценивать все характеристики будущего должника. И такая оценка проводилась и проводится даже в самых мелких случаях кредитного договора, в случае выдачи займа частным лицам. Так что говорить о государственных долгах?( Читать дальше )

- комментировать

- ★5

- Комментарии ( 32 )

Об инфляции

- 29 сентября 2013, 19:46

- |

Когда говорят об инфляции, то у каждого человека в голове возникает простой образ: чем больше денег в экономике, тем выше инфляция. А еще говорят, что акции — это защита от инфляции. Однако, практика показывает, что даже далеко не все экономические закономерности из учебников по Экономике работают на практике. Тем более, кризис 2008 года позволил в реальности оценить как работают экономические взаимосвязи, когда центральные банки крупнейших экономик мира вовсю «печатают» деньги. Есть достаточно большое количество людей, которые еще с запуска QE1 ждут гиперинфляции, а воз и ныне там. Так что же это за такое явление – инфляция? Чтобы понять смысл этого явления рассмотрим ее с двух позиций – монетарной и, соответственно, немонетарной.

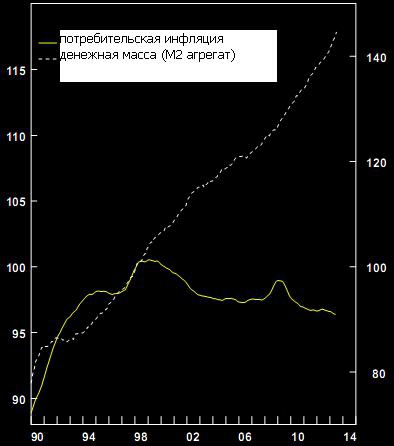

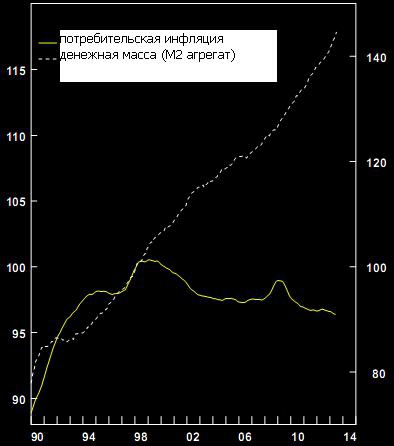

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график). Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

( Читать дальше )

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график).

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.( Читать дальше )

Что оставит миру «количественное смягчение»? Время подвести итоги перед возможным сокращением

- 28 августа 2013, 18:18

- |

Главной экономической темой осени станет будущее программы денежного стимулирования в США. Мы рассмотрим основные механизмы её влияния на реальный сектор экономики и финансовые рынки, попытаемся оценить эффект возможного сокращения объёмов уже в сентябре. Особый интерес представляет собой то, кто же на самом деле получает деньги от ФРС, почему они не вызывают инфляцию и какая отрасль экономики большего всего выигрывает от монетарной поддержки.

Объёмы и сроки программы

Объявление о третьем раунде количественного смягчения в США (Quantitative easing, QE3) было сделано 12 сентября 2012 года. Первая часть его заключилась в продлении операции «Twist» до конца года и денежного стимулирования не предполагала. ФРС продавала краткосрочные облигации банковским институтам из своих активов на сумму 45 млрд. долларов в месяц, одновременно покупая долгосрочные в том же объёме. Таким образом, в ходе этой стадии баланс регулятора увеличиваться не мог. С начала 2013 года краткосрочные облигации перестают продаваться, а уровень выкупа долгосрочных обязательств остается прежним. За счет чего, активы ФРС ежемесячно пополняются на 45 млрд. в месяц.

( Читать дальше )

Обзор на предстоящую неделю от 18.08.13

- 19 августа 2013, 07:12

- |

По ФА…

Четверг уходящей недели ознаменовался набившей оскомину за крайний месяц корреляцией: после хороших данных по недельным заявкам бр США (достигнут доЛемановский уровень 2007 года) был стремительный рост доллара с последующим резким падением.

Попробую разобраться в причинах такой реакции и определить когда сие безобразие закончится.

Самый любимый метод инвестирования для всех граждан мира любой национальности: кэрри, ибо халява мила всем.

Для кэрри берется кредит в валюте с низкими ставками и мягкой политикой ЦБ в долгосрочной перспективе (валюта фондирования кэрри) и вкладывается в более прибыльные инструменты (плодово-ягодные валюты, акции, ГКО, сырье, …).

При начале кэрри берется кредит в валюте фондирования и вкладывается в более высокодоходный инструмент, валюта фондирования при этом продается и дешевеет, инструмент вложения кэрри дорожает.

При окончании кэрри (перспективе окончания периода монетарной политики ЦБ, сворачивании КУЕ, угрозы роста ставок) происходит сворачивание кэрри на данной валюте, т.е. выход из прибыльного инструмента, покупка валюты фондирования и возврат кредитов, т.е. рост валюты фондирования и лопание пузыря инструмента вложения кэрри.

( Читать дальше )

Четверг уходящей недели ознаменовался набившей оскомину за крайний месяц корреляцией: после хороших данных по недельным заявкам бр США (достигнут доЛемановский уровень 2007 года) был стремительный рост доллара с последующим резким падением.

Попробую разобраться в причинах такой реакции и определить когда сие безобразие закончится.

Самый любимый метод инвестирования для всех граждан мира любой национальности: кэрри, ибо халява мила всем.

Для кэрри берется кредит в валюте с низкими ставками и мягкой политикой ЦБ в долгосрочной перспективе (валюта фондирования кэрри) и вкладывается в более прибыльные инструменты (плодово-ягодные валюты, акции, ГКО, сырье, …).

При начале кэрри берется кредит в валюте фондирования и вкладывается в более высокодоходный инструмент, валюта фондирования при этом продается и дешевеет, инструмент вложения кэрри дорожает.

При окончании кэрри (перспективе окончания периода монетарной политики ЦБ, сворачивании КУЕ, угрозы роста ставок) происходит сворачивание кэрри на данной валюте, т.е. выход из прибыльного инструмента, покупка валюты фондирования и возврат кредитов, т.е. рост валюты фондирования и лопание пузыря инструмента вложения кэрри.

( Читать дальше )

Правда о рынке труда США

- 06 августа 2013, 21:14

- |

Макроэкономические данные прошлой недели указали на то, что темпы роста американской экономики остаются низкими. Это выливается в неспособность создания большого количества высокооплачиваемых рабочих мест.

Согласно данным Bureau of Economic Analysis, ВВП США во втором квартале вырос на 1,7%, или на 1,4% в годовом пересчете. Приближение к этой отметке традиционно повышает уровень ожиданий по рецессии – с 1948 года, каждый раз, когда годовая динамика роста ВВП опускалась ниже 1,4%, экономика впадала в рецессию на три квартала.

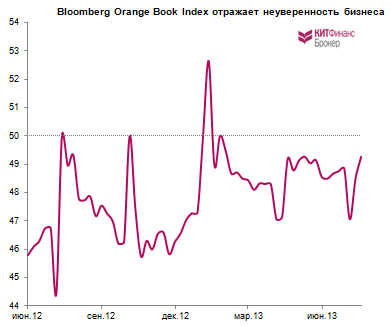

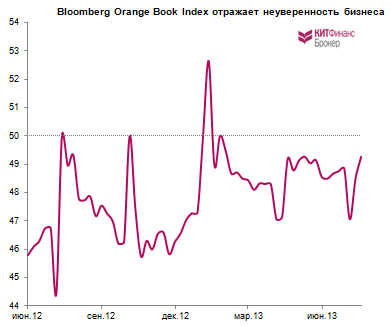

Низкие зарплаты и доходы продолжат оказывать негативное влияние на потребительские расходы и инвестиции бизнеса в основной капитал. Слабость экономики находит свое отражение и в отчетах Bloomberg Orange Book и Orange Book Sentiment Index, который 25 месяцев находится ниже 50 пунктов.

( Читать дальше )

Согласно данным Bureau of Economic Analysis, ВВП США во втором квартале вырос на 1,7%, или на 1,4% в годовом пересчете. Приближение к этой отметке традиционно повышает уровень ожиданий по рецессии – с 1948 года, каждый раз, когда годовая динамика роста ВВП опускалась ниже 1,4%, экономика впадала в рецессию на три квартала.

Низкие зарплаты и доходы продолжат оказывать негативное влияние на потребительские расходы и инвестиции бизнеса в основной капитал. Слабость экономики находит свое отражение и в отчетах Bloomberg Orange Book и Orange Book Sentiment Index, который 25 месяцев находится ниже 50 пунктов.

( Читать дальше )

изменении методики подсчета ВВП США

- 29 июля 2013, 14:39

- |

Вашингтон. 29 июля. ИНТЕРФАКС-АФИ — США на этой неделе внесут серьезные

изменения в методологию расчета валового внутреннего продукта (ВВП), в

результате которых будет учитываться ряд факторов, что добавит к объему

американской экономики примерно 3%, пишет газета Financial Times.

Бюро экономического анализа министерства торговли США объявит о внесении

этих изменений 31 июля. Наиболее важными из них станут учет в качестве

инвестиций расходов компаний на исследования и развитие, а также отражение

дефицитов пенсионных фондов в показателе ВВП.

Изменение методологии призвано более аккуратно отразить реалии современной

экономики, пишет FT. По его итогам ВВП США увеличится на сумму, эквивалентную

объему бельгийской экономики.

США станут первой страной, которая примет новый стандарт расчета ВВП.

«Мы прослеживаем эти масштабные изменения за всю историю расчетов, что для нас

означает с 1929 года, таким образом, мы фактически переписываем историю

( Читать дальше )

изменения в методологию расчета валового внутреннего продукта (ВВП), в

результате которых будет учитываться ряд факторов, что добавит к объему

американской экономики примерно 3%, пишет газета Financial Times.

Бюро экономического анализа министерства торговли США объявит о внесении

этих изменений 31 июля. Наиболее важными из них станут учет в качестве

инвестиций расходов компаний на исследования и развитие, а также отражение

дефицитов пенсионных фондов в показателе ВВП.

Изменение методологии призвано более аккуратно отразить реалии современной

экономики, пишет FT. По его итогам ВВП США увеличится на сумму, эквивалентную

объему бельгийской экономики.

США станут первой страной, которая примет новый стандарт расчета ВВП.

«Мы прослеживаем эти масштабные изменения за всю историю расчетов, что для нас

означает с 1929 года, таким образом, мы фактически переписываем историю

( Читать дальше )

Бежевая Книга ФРС: обзор по каждому региону

- 18 июля 2013, 13:54

- |

Ниже приводится краткое описание экономических условий каждого из двенадцати регионов Федеральных Резервных Банков США.

Ниже приводится краткое описание экономических условий каждого из двенадцати регионов Федеральных Резервных Банков США.БОСТОН: Экономическая активность продолжает расти умеренными темпами. Представители розничной торговли, туризма, производства, консалтинговых и рекламных услуг отмечают незначительное увеличение продаж. Продажи жилой недвижимости расширяются, цены на жилье увеличиваются. В целом цены растут умеренными темпами. Большинство компаний считают занятость устойчивой. Существенные изменения кадрового состава отмечаются только в фирмах, сталкивающихся со значительным увеличением или уменьшением продаж. В последнее время ожидается продолжение тенденции умеренного роста.

( Читать дальше )

Что "стимулирует" Федеральная резервная система?

- 12 июля 2013, 12:00

- |

Мнение большинства трейдеров, обозревателей и экспертов о последнем выступлении Бернанке простое: Бен опасается серьёзных последствий сокращения QE и пытается сдержать рынки обещаниями «адаптивности». Всем давно понятно, что количественное смягчение ничего не принесло реальному сектору, и главе ФРС это понятно тем более. Сокращать программу надо, вот только как? Как плавно сдуть пузырь на фондовом рынке без паники и резких движений? Как утихомирить растущую доходность облигаций? Как не дать доллару резко вырасти? Вопросов много — ответов нет.

Мнение большинства трейдеров, обозревателей и экспертов о последнем выступлении Бернанке простое: Бен опасается серьёзных последствий сокращения QE и пытается сдержать рынки обещаниями «адаптивности». Всем давно понятно, что количественное смягчение ничего не принесло реальному сектору, и главе ФРС это понятно тем более. Сокращать программу надо, вот только как? Как плавно сдуть пузырь на фондовом рынке без паники и резких движений? Как утихомирить растущую доходность облигаций? Как не дать доллару резко вырасти? Вопросов много — ответов нет.С казначейками ситуация патовая. С одной стороны высокая доходность и существующий рейтинг штатов должны стимулировать спрос на трежерис, а получается наоборот. В очередной раз заглянем на treasury.gov, посмотрим активность иностранных инвесторов в американский долг и убедимся в том, что с апреля покупать стали меньше, а многие и просто избавляются от штатовских государственных бумаг. В таблице основных иностранных держателей американского долга можно заметить, что Китай и Япония, главные покупатели US Treasuries, снизили в своих ЗВР количество штатовских бумаг, Россия и Германия тоже не отстали, а в общем с марта по апрель иностранные держатели долга избавились (или погасили и больше не покупали) от трежерис на 70 миллиардов долларов.

( Читать дальше )

Беда приходит не одна

- 11 июля 2013, 04:05

- |

Беда приходит не одна, как говорится, но это история личная. По мере возможности читал все блоги – много хорошего было написано, но еще больше разговоров ни о чем ( к сожалению, многие плюсуют выяснению отношения между мнениями участников рынка). Как не странно, но это стандартная практика в блого ресурсах.

Но речь не об этом сейчас, а о рынке. Период отчетности был дан старт на этой неделе, и хотелось бы по возможности поговорить о ней более подробно, но ещев целом рано – слишком мало индивидов в цифрах. Хотя тенденция и так ясная, и уж тем более будущая перспектива. Много коллег сейчас полагает, что рост экономики Китая сохранится или усилится, но у меня противоположный взгляд, что будут падать к 2015 году к отметке 4.00% г/г ВВП, что и так приемлемой цифрой является. Если не ошибаюсь с оценками, а думаю, что с большой долей вероятности будем к ней двигаться, и рост уровня объективного оценивания кредитозаемщиков усилится, то это приведет к их дальнейшему росту сокрытия дефолтного положения. Я не верю в статистику Поднебесной по одной причине – если достаточно узкие корреляции наблюдались в других странах на протяжении 100 лет, а их цифры говорят об обратном, то ставлю на то, что 100 летняя история по многим странам более показательна, чем изобретательность их статистов. Тому яркий пример Япония с их квазегосударственными структурами, которые на протяжении многих лет скрывают свое банкротство за счет роста мировой финансовой индустрии, но так и не смогли прийти в себя от 20 летнего забвения. Возможно, что писатель фантаст Джордж Мартин был прав в своем высказывании из “Танец с драконами”: пока твои драконы были малы, они были чудом. Выросшие – они смерть и разрушение, огненный меч, занесённый над миром. Это фраза поистине попадает в 10ку в отношении совокупного государственного долга Японии и взметнувшихся вверх, в последнее время, доходностей.

( Читать дальше )

Но речь не об этом сейчас, а о рынке. Период отчетности был дан старт на этой неделе, и хотелось бы по возможности поговорить о ней более подробно, но ещев целом рано – слишком мало индивидов в цифрах. Хотя тенденция и так ясная, и уж тем более будущая перспектива. Много коллег сейчас полагает, что рост экономики Китая сохранится или усилится, но у меня противоположный взгляд, что будут падать к 2015 году к отметке 4.00% г/г ВВП, что и так приемлемой цифрой является. Если не ошибаюсь с оценками, а думаю, что с большой долей вероятности будем к ней двигаться, и рост уровня объективного оценивания кредитозаемщиков усилится, то это приведет к их дальнейшему росту сокрытия дефолтного положения. Я не верю в статистику Поднебесной по одной причине – если достаточно узкие корреляции наблюдались в других странах на протяжении 100 лет, а их цифры говорят об обратном, то ставлю на то, что 100 летняя история по многим странам более показательна, чем изобретательность их статистов. Тому яркий пример Япония с их квазегосударственными структурами, которые на протяжении многих лет скрывают свое банкротство за счет роста мировой финансовой индустрии, но так и не смогли прийти в себя от 20 летнего забвения. Возможно, что писатель фантаст Джордж Мартин был прав в своем высказывании из “Танец с драконами”: пока твои драконы были малы, они были чудом. Выросшие – они смерть и разрушение, огненный меч, занесённый над миром. Это фраза поистине попадает в 10ку в отношении совокупного государственного долга Японии и взметнувшихся вверх, в последнее время, доходностей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал