Избранное трейдера Винету Карабасович Монетка

Почему ХФТ никогда не сольют депозит

- 24 августа 2016, 14:03

- |

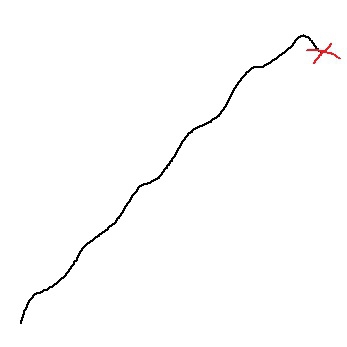

1. Эквити ХФТ алгоритма

Черным обозначена динамика эквити. Красным крестом момент отключения и пересмотра или выбрасывания страты. Как видно из динамики эквити мы просто находим момент, когда стратегия вместо стабильной прибыли дает стабильный убыток, совсем не характерный для стратегии и выключаем ее.

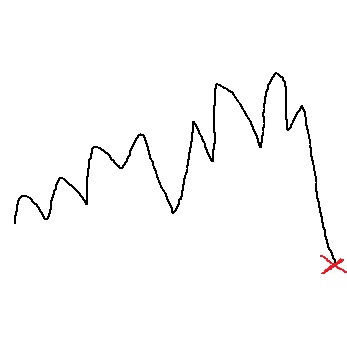

2. Эквити не хфт страты

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 125 )

Wall Street (Один из пазла истории)

- 15 августа 2016, 20:17

- |

Простительно если вы пропустили революцию, которая началась 1 мая 1975 года.

- Нет, это не то событие, которое отмечается каждый год гигантским парадом по Красной Площади.

- Нет эпических поэм, описывающих события этой славной революции, нет гимнов и баллад.

- Нет праздника, нет памятников, и нет фейерверков.

В честь героев этой революции никогда не устраивали парад, и

все это прошло почти незаметно для равнодушной публики.

Тем не менее, дата 1 Мая 1975 года должна отмечаться всеми инвесторами. Революция

освободила нас, и сегодня у нас есть варианты, которых ранее мы не могли себе представить.

Чтобы пояснить это, потребуется короткий экскурс в историю.

( Читать дальше )

Интервью с главным трейдером по акциям "Ренессанс Капитал" Алексеем Бачуриным

- 09 августа 2016, 10:50

- |

Продолжаем вас знакомить с интересными собеседниками в рамках проекта «Биржевые люди». В серии интервью с профессиональными и частными трейдерами, инвесторами, менеджерами мы пытаемся показать наиболее интересные грани биржевого рынка. В этот раз гостем проекта стал главный трейдер по акциям одной из ведущих инвестиционных компаний России «Ренессанс Капитал» Алексей Бачурин. Представляем на ваш суд ПОЛНУЮ версию интервью.

Алексей Бачурин

— Как вы пришли в такую достаточно редкую профессию для России — «трейдер»?

— Думаю, в нашей стране, наверное, человек 10 в моей профессии (Ред. — смеется). Слово «трейдер» оно используется двояко: на интернет-форумах «трейдерами» себя называют люди, которые просто «колбасят» на брокерских счетах. На самом деле, это просто «игроки», «гэмблеры». Трейдер — это серьезная профессия. Примерно такая же, как юрист, менеджер по персоналу и т.д.

( Читать дальше )

Правило Парето третьего уровня. Лайфхак из жизни рантье.

- 30 июля 2016, 17:25

- |

Когда я услышал об этом на первом курсе ФИНЭКА моя жизнь изменилась. Стало очевидно, что эффективно определив стратегические цели, можно получать почти тот же результат при гораздо меньших трудозатратах.

Поэтому, к тертьему курсу я почти забросил учебу и появлялся в универе лишь на экзаменах. Что кончено сказалось на оценках. Так я получил свою единственную четверку по банкингу в полевых управлениях ЦБ, что до сих пор висит на моей совести тяжким грузом (((

К концу универа, я проапгредился до второго уровня, осознав, что приложив всего лишь 20% от прикладываемых ранее 20% т.е. всего 4% усилий, ты получишь 64% итогового результата.

То были тяжелые нулевые. Я пахал как лошадь, прикладывая 4% своих усилий и получая 64% результата.

Потом пошли дети, захотелось пожить тихой спокойной жизнью, попутешествовать, заняться яхтингом.

Так что пришлось переходить на третий уровень правила Парето.

Теперь я прикладываю 0,8% от всех возможных усилий и довольствуюсь 51,2% результата. Конечно и это выматывает. Морально готовлюсь перейти на следующий уровень, но это уже по сути будет дауншифтинг.

Что лучше - давать прибыли течь или все сделки торговать в плюс?

- 22 июля 2016, 17:23

- |

Каждый, кто задается вопросом «как он это делает, черт его побери? не должен попадать в ловушку мнимой привлекательности подобной торговли, т.к. такой подход предполагает пересиживание в убыточной позиции. Вы же не думаете, что Хомяк встает в позицию, которая сразу начинает приносить бумажную прибыль и наращивает эту прибыль?

Так что его посты я воспринимаю с юмором, и как рекламу своего псевдочудометода с тем, чтобы охмурять учить своих учеников в Ленинке. Чтобы не быть голословным обвинителем, я предложу нечто конкретное, а именно — формулу расчета эффективности торговли, которая поможет вам рассчитать эффективность сделки. Вот она:

( Читать дальше )

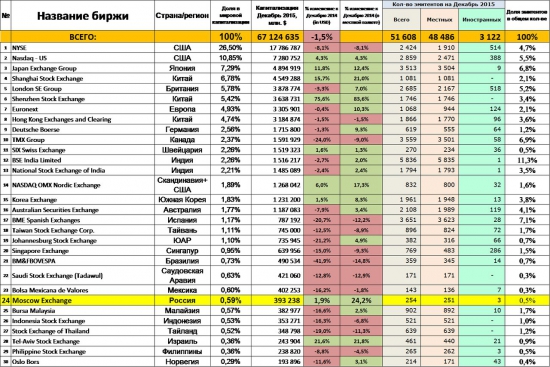

Рейтинг мировых бирж...

- 21 июля 2016, 10:44

- |

Честное слово, грустно стало, когда узнал, что мы ниже Тайваня… и где-то не очень далеко от Филлипин(((

P.S. про Тайвань немного почитал, у них есть такие знаменитые фирмы, как FoxConn(в корпорации работает 550 тыс.человек, крупнейший производительно электроники), знаменитые мобильники HTC — это тоже тайвань.

Делаем деньги без риска их потерять!

- 15 июля 2016, 16:51

- |

Большинство, из нас работая на рынках и пытаясь заработать, сталкивается с риском и потерять деньги. Но на фондовом рынке есть варианты, когда трейдер выбирает между заработать много или заработать поменьше, без риска потерять деньги. В этом деле очень преуспел Уоррен Баффетт. Привожу два простых примера, если будет интерес могу продолжить.

1) Хочу начать, рассказав свою историю. В конце 2014 на фоне валютной паники, ключевая ставка была поднята до 17%. Следствием чего стал обвал котировок облигаций, и доходности по ОФЗ выросли от 16%-21%. А эмиссия денежной массы на тот момент в годовом выражении составляла 5%. Понимая, что данная ситуация грозит полным коллапсом экономики, если затянется на длительный срок, и возможно два варианта: или государство опять понизит ставку, соответственно котировки по облигациям вырастут, либо начнет интенсивно увеличивать денежную массу, но на фоне валютной паники это было маловероятно. Я купил длинные облигации ОФЗ26212 со сроком погашения в 20 лет, доходность по ним тогда составляла около 16%. Длинные облигации были выбраны не случайно, так как при изменении доходности облигаций, у длинных цена изменяется гораздо сильней, чем у коротких. Цены на жилье на фоне нарастающего кризиса упали, и я давно думал о квартире на берегу моря и решил осуществить свою мечту, дополнительной мотивацией была прибыль от операций с акциями в 1,8 мил, с которой мне очень не хотелось платить налог и я его решил вернуть через налоговый вычет. И взял квартиру в ипотеку по ставке 11,4% на 20 лет, совершив тем самым хедж на имеющиеся у меня облигации. В самом худшем варианте, мне пришлось бы, 20 лет оплачивать ипотеку процентами по облигациям и я б еще зарабатывал 4,6% годовых на разнице процентных ставок. Но этого не случилось. Ключевая ставка в течении года была понижена до 11% и цены на облигации выросли. Когда эмиссия денежной массы была около 11%, а доходность по ОФЗ26212 составляла около 9%, я принял решение продать облигации, так как они аккумулировали в процентном отношении меньше, чем государство начало печатать денег. В итоге я купил облигации за 620 рублей, а продал за 870 плюс 37 рублей НКД, доходность составила порядка 45% минус 11,4% ипотека, чистый мой заработок 33%. И дисконт при покупке квартиры составил около 45%, учитывая еще и возвращенный налог от операций с ценными бумагами, а если сравнивать с ценами на квартиры на начало 2014г то 60%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал