Избранное трейдера Владимир Д.

Прогноз на 2022 год от Змея

- 30 декабря 2021, 12:49

- |

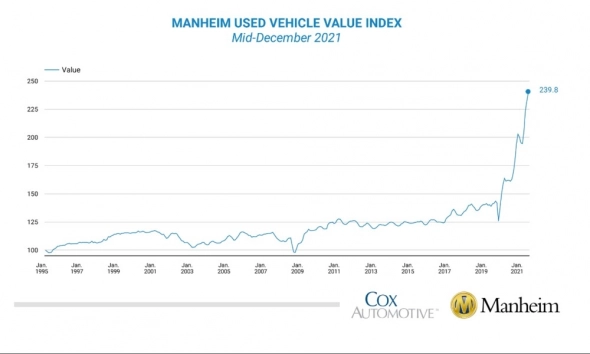

Рисунок 1 — индекс цен на подержанные автомобили в США.

Но в России и других странах периферии инфляция окажется выше. Сегодня она бьёт, в основном, по товарам, тогда как услуги пока ещё находятся в стороне. Чем больше доля товаров в потребительской корзине, тем выше, при прочих равных условиях, получается и инфляция. Больше того, если Европа и другие богатые страны всё ещё могут питать иллюзии, что повышение цен вдруг остановится и в итоге им не потребуется никакого увеличения зарплат и пособий, то Россия уже вынуждена увеличивать их. Вкупе с новыми ковидными ограничениями и резко возросшими рисками для всего малого и среднего бизнеса, это условия для идеального инфляционного шторма.

( Читать дальше )

- комментировать

- 9.5К | ★34

- Комментарии ( 21 )

Требования к торговой системе. Плюсы и минусы трендового подхода.

- 25 ноября 2021, 11:01

- |

Сегодня четвертая, заключительная часть из серии «Торговля по тренду для новичков»

Предыдущие посты:

Часть1 Введение

Часть2 Почему тренды никогда не исчезнут. Психология толпы

Часть3 Виды технического анализа. Дискреционный и механический подход

Итак, строим торговую систему. В процессе постепенно отвечаем на ряд вопросов.

1. Определяем рынок (актив), на котором будет работать данная ТС.

Можно сфокусироваться на одном рынке (активе), можно диверсифицироваться. Второй подход мне ближе. Это связано с тем, что свойством любого рынка является цикличность. Длительные боковики в активе рискуют привести к просадке в любом, даже самой хорошем, портфеле систем в одном активе.

Примером является Si (фьючерс на доллар-рубль). Инструмент обеспечивает сильные заработки в трендах, вызванных обесценением рубля. В то же время, в безкризисные спокойные годы портфели трендовых систем на этом активе сваливаются в просадку. Лет пять назад мы были свидетелями распила на затухании волы после 2014 года, сейчас полным ходом идет распил на затухании после всплеска 2020 года.

( Читать дальше )

Способы оптимизации налогов.

- 22 сентября 2021, 09:20

- |

Я понимаю, если бы налоги шли на улучшение жизни населения, даже готов платить. Но тогда правительству нужно давать отчет — куда ушли деньги.

На текущий момент государство, в лице его чиновников, тупо разворовывает налоги. При этом открыто говорит нам всем об этом.

С другой стороны, в споре с мособлбанком, государство в лице ЦБ РФ, прокуратуры и ВС прямым текстом подписало мне высшую меру, ибо если бы банк в итоге не решил бы вернуть деньги с вкладов, мне бы пришлось умереть.

У меня на стене в рамочке висит решение ВС РФ по вопросу мособлбанка, чтобы помнить кому и чем я обязан.

Напомню суть проблемы, банк заблокировал мне ден средства на вкладах, потребовал отдать им договор вклада и ПКО на 15 дневную верификацию. От ЦБ РФ и прокуратуры последовали отписки.

В суде мособлбанк, совместно с СМП банком, объявили меня недобросовестным, злоупотребляющим правом. На этом основании отказались исполнять договор вклада. Предварительно вернув в ходе суда деньги с вклада.

( Читать дальше )

Больно быть лохом, но это судьба, смиритесь

- 16 сентября 2021, 09:17

- |

Мои родители всю жизнь работали на севере и откладывали деньги для меня и моей сестры, вкладывались в моё образование, я регулярно в школе выигрывал все олимпиады, я думал, что я умный, хотел двигать науку. Мои родители утонули на кануне развала СССР, всё что они копили сожрала инфляция, как и у большинства советских людей, я по окончанию школы остался один с несовершеннолетней сестрой, которая залетела от дага, даг закономерно свалил, я сестре помогал как мог, а мог финансово я мало, но зато я ей полностью оставил квартиру родителей, не претендуя на свою часть наследства, где сестра до сих пор живёт. Я думал то, как мои родители потеряли всё что они копили, не коснётся меня, я ведь умный, а ещё я упорный.

В январе 2014 года, видя, как майдауны разносят свою страну, сразу понял, что это приведёт к падению рубля раза в два, потому что, когда соседи жгут свои хаты, неминуемо сгорит и твоя хата. Встала задача спасти деньги что накопил с 2009 года. В юани не захотел вкладываться т.к. спред был грабительским, что то в районе 10-15% от вкладываемых денег. В баксах держать побоялся, ибо начитался статей на афтершоке про не именуемый конец бакса. Решил купить квартиру, заодно пристроить маткапитал. Так как на покупку не хватало около ляма, я взял ипотеку. После покупки квартиры цены на квартиры стали закономерно падать, потому что лох — это судьба, а рубль, как и предполагалось обвалился, каждый месяц я платил квартплату за квартиру, в которой не жил, платил ипотеку, ещё тратился на ремонт, приходя в магазин считал, что лучше купить, яйца + спагетти или картошку + лук + морковь или молоко + рис, но меня грела всё время оправдалка, ведь я купил квартиру не для перепродажи, а для своей любимой дочурки, вот она окончит школу, а я ей ключики от квартиры. Но квартиру мне стали топить, сначала соседи, потом управляющая компания, судится с ним я был не в состоянии, я на тот момент чуть не умер то ли от инсульта, толи от инфаркта, всё перенёс на ногах, но слабость чувствовал везде в теле. Вообщем продал я квартиру, устал я делать ремонты после потопов, устал платить квартплату за то чем не пользуюсь, продал до истечения срока в 5 лет, но т.к. продал по той цене что купил, думал, что налогов мне не будет, наивный я чувак, налоговая насчитала мне налоги на доход моих детей, ведь согласно условиям предоставления маткапитала я должен выделить им доли в квартире, ну я и выделил им доли от души, а когда эти доли были проданы мои дети получили “доход”. Итого я потерял маткапитал, он ушёл полностью строителям и банку, я потерял примерно 500тысяч что вложил в ремонт, я потерял проценты уплаченные по ипотеке, я потерял квартплату за несколько лет, мои деньги обесценились инфляцией. Что дальше произошло? Ну да, через полгода квартиры стали дорожать в цене.

( Читать дальше )

Облигации с защитой от инфляции (TIPS в USD и ОФЗ - "линкеры"): мнение об инструментах. В чём пересидеть, если акции перекуплены.

- 31 июля 2021, 10:45

- |

Думаю, один из вариантов — короткие облигации с защитой от инфляции.

Понятно, что долгосрочно индексы акций более доходны.

1. Долларовые облигации с защитой от инфляции.

Долларовая доходность 5 — 7% на ГОС. облигациях!

TIPS — это особый тип долларовых облигаций, выпускаемых Федеральным казначейством США.

В отличие от классических облигаций, номинал облигаций TIPS индексируется с учетом инфляции.

Список доступных TIPS можете уточнить у Вашего брокера.

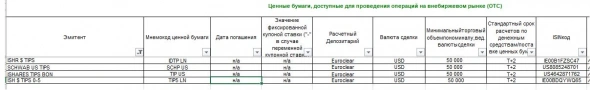

В Сбере через Euroclear можно купить 5 инструментов (по $50 000).

С 19 мая на Московской бирже можно купить FXTP — новый облигационный ETF в линейке FinEx.

Комиссия FinEx 0,25% в год.

На 19 мая 1 FXTP был равен $1.

На закрытии 30 мая 2021г. 76,00 ( = $1,04).

Учитывая, что в портфель входят облигации 5 — 20 лет,

при коррекции на рынке длинные облигации падают

( Читать дальше )

Куда краткосрочно припарковать cash

- 20 июля 2021, 13:43

- |

Сейчас на рынках преобладает неопределенность и повышенная волатильность, которую создают разные факторы: замедление восстановления экономики США и Китая, ротация из акций стоимости в акции роста, укрепление доллара, слухи об обсуждении сокращения QE, штамм «дельта плюс», споры о «временном» характере инфляции и др.

По этим причинам, актуальный вопрос, который сегодня есть в голове у каждого инвестора:«Куда краткосрочно припарковать кэш, пока на рынках высокая волатильность?»

На этот вопрос мы ответим сегодня. В статье будут рассмотрены только рыночные варианты, информации о «копилках» в различных банках и ставках по депозитам тут не будет, хотя это тоже один из вариантов для консервативных инвесторов, про который не стоит забывать.

Summary

Инструменты для краткосрочной парковки денег на рынке:

- ОФЗ-ПК / короткие ОФЗ-ПД (дюрация до года)

- Короткие ликвидные корпоративные бонды (дюрация до 3-ех лет)

- Корпоративные бонды с погашением/офертой через 2-3 мес.

- Облигационные ETF от Finex

- Короткие евробонды пониженного номинала (для парковки $)

( Читать дальше )

Инвестиции. часть 2.

- 19 июля 2021, 16:43

- |

На текущий момент согласовал, с корректировками.

Опубликую, согласованную ТС, чтобы не вводить народ в заблуждение и не было лишних вопросов.

1. Лимиты.

Общий лимит по активам 500 тыс единиц. Под единицей понимается, как бакс, так и евро.

Все что выше 500 тыс единиц, уходит в недвижимость и предметы потребления.

По мимо общего лимита, есть лимит по активам, в зависимости от срока — до 6 мес и расходные, до 1,5 года, до 2,5 лет, до 3,5 лет.

2,5 года это ОФЗ-н, 3,5 года это ОФЗ.

И по типу, акции — до 100 тыс, ОФЗ (ОФЗ-н) — до 200 тыс, вклады и наличка — без ограничения. ИИС — строго под вычет.

Так же есть лимиты по банкам и брокерам. По основным контрагентам лимит до 100 тыс единиц/банк (брокер) на 3 физиков.

2. Валюта.

Валюту закупаю, при разнице ставок по рублевым и валютным вкладам менее 10% годовых (чистыми). Разница исчисляется исходя из роста курса от среднего значения 5 лет назад к текущему курсу. Сейчас это 8% годовых. Но взяли минимальную 10% годовых.

( Читать дальше )

Как быстро и без лишних затрат «переехать» к другому брокеру США?

- 11 июля 2021, 19:42

- |

После прошлогодних сюрпризов Interactive Brokers многим нашим клиентам пришлось менять брокера. В целом ничего сложного в этой процедуре нет, но есть подводные камни.

Главный из них это то, что брокер не даст перевести деньги от себя на другого брокера. Только на свой личный банковский счет. Со всеми вытекающими: комиссии, вопросы у банка и время на переводы.

Держите инструкцию как это сделать быстро за несколько дней.

1) Если ваш портфель весь в активах, то у вас вообще нет никаких проблем. Все просто.- открываете счет у другого брокера — берете у него Equities Accounts Customer Account Transfer Form- заполняете форму, там все просто, но очень важно правильно указать Broker Clearing №, например у IB это 0534- подписываете форму и отправляете новому брокеру, брокер проверяет и если все ок, пишет вам, что ждет ваши бумаги- заходите к старому брокеру и делаете внешний перевод активов ACATS и в форме указываете в выпадающем меню нового брокера (там есть все)-все ждете несколько дней, пока ваши активы переведут на другого брокера

( Читать дальше )

Практический Трейдинг. Связанные Тайм-Фреймы vs Сайз-Фреймов.

- 06 июля 2021, 16:59

- |

Привет, мой Любимый Проницательный Читатель!

Как я уже говорил, меня поразила простота и гармония использования кирпичиков Ренко для спекуляций вместо общепринято-устоявшихся свечек (Гусаковский, мой пламенный! Помнишь меня?)

А посему – отдельные статьи имеет смысл выкладывать именно в виде отдельных «кирпичиков», а не «валить» всё посреди поля, как обожравшаяся лошадь. За других «порнокопытных» не говорю. Не надо об них… Придётся по-простому. «По камушку, по кирпичику.» Да и наглядней как-то всё оно так. Типа чурилловских «Чипсов». (Хотя аналогия крайне нехорошая – и Ивана, и Гусаковского со Смарта смыли-изгнали… Кое-что уже начинаю подозревать…)

И да, ещё. Если кто-то думает, что я смог вполную всем этим воспользоваться – «плюнь в глаза, назови лжецом и прогони из дома» (Леонид Соловьёв – Ходжа Насреддин). Удвоение за квартал – это не предел, а «рабочая торговая реальность». В 2021Q2 она реализована. это хорошо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал