Избранное трейдера Чужой

Производство стали в мире за 11 месяцев выросло на 4,5% и составило 1,753 миллиарда тонн

- 22 декабря 2021, 18:29

- |

✓ Страны СНГ увеличили выпуск стали на 6,8%, до 97 миллионов тонн, в том числе Россия – на 7,1%, до 69,7 миллиона.

✓ Страны ЕС произвели 141,4 миллиона тонн стали (рост на 17%), в том числе Германия – 36,9 миллиона (рост на 13,5%).

✓ Остальные европейские страны увеличили выпуск стали на 12,1%, до 46,7 миллиона тонн.

✓ Выпуск стали в Азии и Океании вырос на 1,3%, до 1,265 миллиарда тонн, в том числе в Китае – снизился на 2,6%, до 946,4 миллиона, в Индии – увеличился на 19,3%, до 107,3 миллиона.

✓ Страны Северной Америки произвели 108,3 миллиона тонн (рост на 17,8%), в том числе в США показатель возрос на 18,9%, до 78,8 миллиона тонн.

✓ Южная Америка увеличила выпуск стали на 20,7%, до 42,1 миллиона тонн, в том числе Бразилия – на 17,4%, до 33,4 миллиона.

✓ В странах Африки было произведено 14,7 миллиона тонн стали (рост на 31,1%),

✓ Ближнего Востока – 37,4 миллиона (снижение на 0,3%), включая 25,7 миллиона тонн в Иране (сокращение на 3,4%).

Мировое производство стали за 11 месяцев выросло — ПРАЙМ, 22.12.2021 (1prime.ru)

- комментировать

- 166 | ★1

- Комментарии ( 0 )

Индикатор горизонтальных уровней

- 22 декабря 2021, 15:58

- |

--[[

параметры:

Procent - процент зигзага

--]]

Settings={

Name="ZIGZAGLEVELS",

Procent=5.0,

levels=6,

delta=0.2,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

},

{

Name = "cur2",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

},

{

Name = "cur3",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

},

{

Name = "cur4",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

},

{

Name = "cur5",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

},

{

Name = "cur6",

Type =TYPE_LINE,

Width = 2,

Color = RGB(0,0, 255)

}

}

}

function Init()

y1 = nil

y2 = nil

x1 = 1

x2 = 1

levelsy={}

levelsx={}

cntlevels=0

return 6

end

function OnCalculate(index)

de = Settings.Procent

levels = Settings.levels

delta = Settings.delta

sz = Size()

vl = C(index)

if index <= 1 then

y1 = vl

y2 = vl

cntlevels=0

else

if C(index) > y1*(1+de/100) and y1 < y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

cntlevels = cntlevels + 1

levelsx[cntlevels]=x2

levelsy[cntlevels]=y2

end

if C(index) > y1 and C(index) > y2 then

x1 = index

y1 = C(index)

end

if C(index) < y1*(1-de/100) and y1 > y2 then

x2 = x1

y2 = y1

x1 = index

y1 = C(index)

cntlevels = cntlevels + 1

levelsx[cntlevels]=x2

levelsy[cntlevels]=y2

end

if C(index) < y1 and C(index) < y2 then

x1 = index

y1 = C(index)

end

end

if x1 ~= index then

curfrom = x1

curto = index

else

curfrom = x2

curto = x1

end

if sz == index then

cnt = levels

for k = 1, cnt do

for i = 1, index do

SetValue(i, k, nil)

end

end

-- cnt = 3

k = 0

for j = cntlevels, 1, -1 do

d = 0

if levelsy[j] > C(index) then

d = levelsy[j] - C(index)

end

if levelsy[j] < C(index) then

d = C(index) - levelsy[j]

end

if d < delta*C(index) and d > 0 then

k = k + 1

if k <= cnt then

y = levelsy[j]

for i = levelsx[j], index do

SetValue(i, k, y)

end

end

end

end

--[[

k = 0

for j = cntlevels, 1, -1 do

d = 0

if levelsy[j] < C(index) then

d = C(index) - levelsy[j]

end

if d < 0.2*C(index) and d > 0 then

if k <= cnt then

k = k + 1

y = levelsy[j]

for i = levelsx[j], index do

SetValue(i, k+3, y)

end

end

end

end

--]]

end

endтелеграм: t.me/autotradering

Майкл Ковел. Биржевая торговля по трендам

- 16 декабря 2021, 14:07

- |

Предыстория следующая. В середине 2010 года впервые наткнулся на эту книгу. То было время неопределенности. С одной стороны, великолепно заработал, торгуя импульсы, в 2009. Это дало возможность распродать остатки загибающегося бизнеса и полностью сосредоточиться на биржевых спекуляциях. С другой стороны, постоянно задавал себе вопросы: «А не случайность ли это?» или «Работает ли этот подход в долгосроке?»

К блогу А.Г. тогда только присматривался. А тут такая книга! Оказывается, целая индустрия работает, используя тот же принцип, к которому сам пришел интуитивно. Методом проб и ошибок. Это было как глоток свежего воздуха. И, возможно, именно это помогло верить в тренд и продолжать его торговать в непростой период, каким был 2011-2013гг.

Книга Майкла Ковела – великолепный сборник, вводящий в мир интересного биржевого подхода, который никогда не сломается. Trend Following. При этом Following – важнейшая часть парадигмы. Работа вторым номером. Сначала движение цены, затем действия трейдера в ответ на нее.

( Читать дальше )

🚀 Палю грааль! Создание прибыльной торговой стратегии. DeskBot.net

- 13 декабря 2021, 10:54

- |

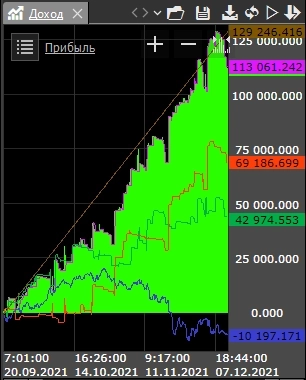

Мы разработали Конструктор стратегий, в котором изменением настроек будем тестировать одну из классических торговых стратегий. Рассмотрим влияние математических и статистических моделей на доходность этой стратегии.

Исходные данные

Для примера мы возьмем:

— Котировки на фьючерс РТС (RIZ1);

— Таймфрейм 1М;

— Классическую трендследящую торговую стратегию пересечения скользящих средних. Если быстрая скользящая пересекает медленную снизу вверх, то открываем лонг. В обратном случае, открываем шорт.

— Тейк-профит и стоп-лосс возьмем, например, по 1%. (Сейчас не принципиально 2, 3, 5 или 10 процентов брать. Переоптимизация нам не нужна. Главное, чтобы соотношения тейка и стопа были 1 к 1, без вероятностного перевеса исполнений выходов в одну из сторон.);

( Читать дальше )

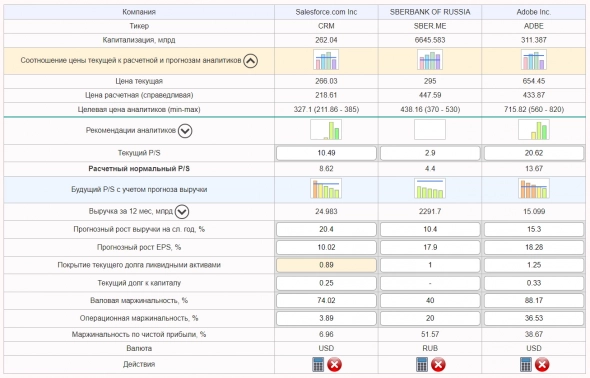

Расчет справедливой цены акций (программа)

- 12 декабря 2021, 20:05

- |

Никогда такого не было и вот опять — кто-то сделал калькулятор… расчета справедливой цены акций.

Не спешите кидать помидоры. Давайте обсудим такую возможность. Я утверждаю, что с некоторыми допущениями, такой расчет может быть произведен.

Почему возможен и нужен расчет справедливой цены акций?

Очень актуальный вопрос — по какой цене покупать акции? Я считаю, что на этот вопрос может помочь ответить коэффициент P/S (но он не должен быть единственным критерием). P/S = 10 — это дорого? Просто по цифрам — очень дорого, но если у компании стабильно растет выручка по 50% в год и увеличивается прибыльность, то у нас и не будет шанса увидеть P/S = 1, пока сохраняются такие темпы.

В нашем случае, справедливая цена акций вычисляется на основе «нормального» значения коэффициента P/S. С точки зрения оценки бизнеса, наш субъективный «нормальный» коэффициент P/S вполне может быть определен по ряду показателей, таких как: маржинальность валовая и операционная, уровень долга и способность его обслуживать, прогноз изменения выручки и прибыли. Все эти показатели определяют ценность бизнеса.

( Читать дальше )

Сняли деньги со счета по доверенности, мошенники

- 12 декабря 2021, 20:01

- |

Права вкладчицы банка защитил Верховный суд РФ, когда изучил материалы ее спора с финансовым учреждением. Деньги гражданки украли с ее счета в банке, банально подделав доверенность. Но когда обман раскрылся, банк категорически отказался нести ответственность за кражу и компенсировать своему клиенту потерянные средства.

Банк вообще заявил: в его договоре с гражданкой не записано, что сотрудники финансового учреждения обязаны проверять подлинность доверенности, поэтому никакой финансовой ответственности он перед клиентом не несет. Местные суды с такой логикой банка согласились. Но Судебная коллегия по гражданским делам Верховного суда РФ посчитала такое решение спора нарушением закона. Учитывая, что подобный случай не является редким исключением, знание норм закона в аналогичном конфликте может оказаться полезным многим гражданам.

( Читать дальше )

Мастер класс от альфа банка.

- 12 декабря 2021, 18:59

- |

История с банки ру, написано от лица пострадавшего www.banki.ru/blog/malyhin/10618.php

Предыстория:

1 апреля 2015 года в отделении Альфа-Банка «Дополнительный офис «Варшавский»», расположенный по адресу: г. Москва, Варшавское шоссе, д.76, к.1 я открыл счет «Ценное Время» №40817840604330003114.

17 апреля 2019 года мне позвонили из Альфа-Банка, звонящий представился Евстафьевым Павлом, сказал, что он из службы экономической безопасности Альфа-Банка в Санкт-Петербурге. Узнавал, выдавал ли я нотариальную доверенность, оформленной на имя Тимофеева Александра Юрьевича, и знаком ли мне данный гражданин. Я сказал, что нет. Он сказал, что тот принес нотариальную доверенность и хочет снять все деньги по ней с моего счета. Я сказал не выдавать, и принять меры, т.к. тот, кто приносил доверенность, мошенник, и доверенность я не выдавал.

18 апреля 2019 года я написал об этом в чате интернет-банка «Альфа-Клик». Со мной по телефону связалась сотрудница Альфа-Банка Гончарова Ирина. Я описал ей ситуацию. Она сообщила, что доложит обо всем в центральный офис.

( Читать дальше )

работа программиста так ли трудно?

- 12 декабря 2021, 14:53

- |

Есть у нас терминал Quik и брокер Открытие. Так я заметил там такой баг, что в таблице лимиты по бумагам в колонке цена приобретения отображается полная чушь, и эта чушь прослеживается как в квике, так в приложении для личного кабинета.

Вот простой пример, у меня в таблице было 600 др. AGRO и цена приобретения стояла 1160 рублей. Под конец года я решил максимально уменьшить налоговое бремя там где было это возможным, воспользовавшись коррекцией рынка. И купил 600 др. по цене 1082, а затем продал 600 др. по цене 1088.

По методу fifo у меня должна была цена появится приобретения равная 1082 рублей. А у меня цена в терминале появилась равная 1121. Что вообще никак не соответствует средней цене приобретения 600др, которые у меня на балансе.

А все получилось из за того, что программисты открытия рассчитывают среднюю цену по формуле Сср = (Сср*Nср + С1*N1)/(Nср+N1);

где

Сср — средняя цена приобретения акций до текущей даты.

( Читать дальше )

Грааль бывает

- 12 декабря 2021, 08:51

- |

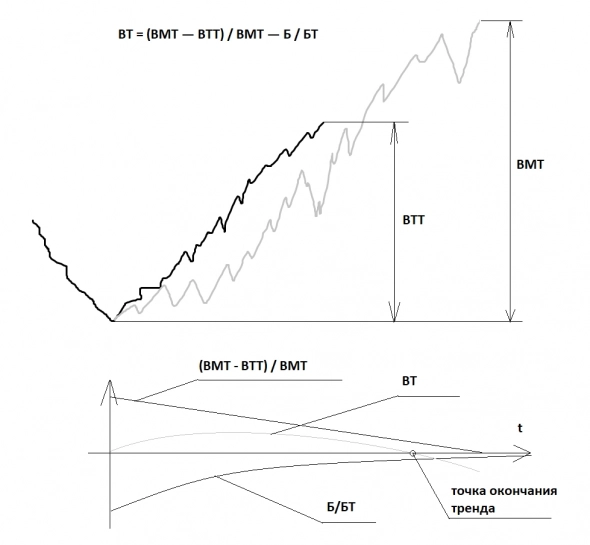

Сегодня выходной — время помечтать. Придумал следующую штуку.

Если из вероятности продолжения тренда вычесть вероятность прекращения тренда, то можно определить конец тренда.

Очевидно, что смена тренда произойдет тогда, когда одна вероятность будет превалировать над другой.

Вероятность продолжения тренда рассчитываем как отношение разницы между величиной максимально тренда (ВМТ) и величиной текущего тренда (ВТТ) к ВМТ.

Величина прекращения тренда рассчитывается как отношение количества баров, в течении которых мы ожидаем слом тренда (можно взять один текущий бар) (обозначим как Б) к

количеству баров всего тренда (обозначим как БТ) или количеству тех баров когда было перебитие хаев в пределах этого тренда в случае, кода значение Б выбранное как 1.

Итак, у нас получается формула определяющая конец тренда, как величина вероятности тренда ВТ:

ВТ = (ВМТ — ВТТ) / ВМТ — Б / БТ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал