Избранное трейдера Stranger

Роботы Тслаб на NYSE первые впечатления, косяки и грабли

- 26 февраля 2015, 09:40

- |

план прост

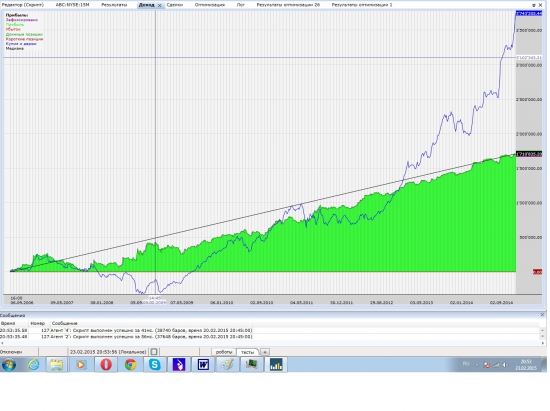

взять несколько ботов попроще стабильно работающих на российском рынке и протестить их на американских бумагах за три последних года на 15ти минутном таймфрейме… пользуя штатный датафид брокера IB...

Однако выяснилось, что индексы на фьючи мне недоступны для скачивания (такая особенность кастрированного счета), валюты доступны только последних 2 года, акции доступны с 2004г. Ужасные тормоза при закачке данных.

Поэтому для начала перетестил все валютные пары за 2 года… Затем взял карту американского рынка finviz.com/map.ashx?t=sec и протестил полностью бэсик материалс + хелскаре + индустриал гудс + утилитес, т.е всю правую треть карты за три последних года...имхо тестить бумажки из карты рынка не гуд, т.к возможна ошибка выжившего… т.е в таблицу входят лучшие бумаги а неудачников из нее выкидвают.

Ррезалт такой...

Сначала никуя не получалось… потом пришел дзен, что тестить надо лонг и шорт раздельно… это тем более актуально т.к шорты часто запрещают и постоянные непонятки с дивами — толи их с нас списали толи мы их получили...

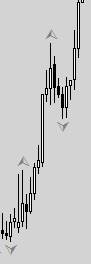

В 80% бумаг низкая вола + жесткий аптренд детектед… т.е. 80% бумаг исключительно хорошо торгуется трендовыми ботами в лонг… шорта нет совсем… даже более того, все падения выкупаются и можно тоговать лонг контртренд… т.е. если упали — выкупай, легко можно покупать самую отстающую бумагу из группы в конце дня и сдавать ее на следующий день с профитом… либо покупать самый отстающий сектор… для валюты все тоже самое… парный трейдинг не рулит, т.к смысла нет шортить одну из бумаг… типичные эквити бота выглядят так (красная это лонг контртренд)… средняя сделка 0.2-0.4% доходность 15-30% годовых...

( Читать дальше )

- комментировать

- 618 | ★20

- Комментарии ( 22 )

Теория иллюзий....

- 26 февраля 2015, 09:18

- |

Рассмотрим простые теории, которые работают время от времени, и заставляют многих верить в идеальность выбора.

1) Интуиция. Рассматривая месяцами, годами, графики, действительно может появляться интуиция, и периодически вы можете правильно входить в рынок, и правильно выходить. НО, это время от времени… ошибка может дорогого стоить, а она будет.

2) Скользящие средние. Две скользящие на трендовом рынке… или когда есть тренды, могут давать неплохой результат. Главное выставить правильные параметры. Лучше использовать роботов, тк вы всё равно нарушите дисциплину торгую только по ним. Средний результат в год около 20%. В случае хороших трендов результат может быть выше.

3) Уровни. Многие верят, что только их уровни работают, и они гении, только потому то увидели эти уровни. НА самом деле объяснение здесь несколько проще. Если актив двигается на 2% в день в ту или иную сторону( теоретически), ваши уровни расположены примерно на расстоянии равно 1,5%, где-то 1%, где-то 2,5%, то естественно актив будет касаться ваших линий в тех или иных движениях. Единственный хороший вариант здесь, это использовать стопы, со временем, можно определиться с ними, и опытом. Никакой магии здесь нет, и фразы наподобие, как я прочитал в своём посте про историю, которую начал писать " МОй ТЕХ АНАЛИЗ..." и продолжение, весьма удивила меня, тому что человек действительно считает, что чуть ли не волшебник графиков.

К сожалению, нужно бежать на работу, но можно продолжить рассмотрение основных иллюзий… а также всяких сеток, вершин и так далее, более подробно, о чём говорил нам маг графиков ))

Любовь к чтению открытых позиций и немного о существовании маркетмейкеров

- 25 февраля 2015, 23:51

- |

Сразу хочется смеяться от такого «переворачивания» фактов! Я до селе, такого еще не читал.

Решил просветить нашу молодежь. Т.к. понял по комментам, что она вообще не поняла, что автор пишет глупости.

Расшифрую для автора. 18 февраля Юрики держали лонга 539.323 контракта, а физики держали убыточный шорт на 137204 контракта. 19 февраля Физики в панике откупили свои шорты и от 137204 у них осталось 94592 контракта (т.е. куплено было 137204-94592=42612 контрактов). А Юрики или «Умные деньги», как назвал их автор выше указанного поста, действительно поступили по умному и Сократили свои лонги с 539,323 до 503,304 (т.е. закрыли с прибылью свои 36.019 контрактов).

Для тех кто хочет узнать где посмотреть открытые позиции. Вот ссылка на раздел биржи. http://moex.com/ru/derivatives/open-positions.aspx

А ну да и про Маркетмейкеров два слова. Они есть. Они официальные. Вот ссылка на соответствующию информацию о Российских маркет-мейкерах. http://moex.com/s693 . Все что Вам остается выбрать «Основной рынок» и найти эмитентов которые вас интересуют. И поймете кто против Вас торгует.

Всем удачи!

За плюс Спасибо.

Находим место остановки цены и входим в рынок с математическим ожиданием 1к3

- 15 февраля 2015, 16:44

- |

Решил затронуть одну из наиболее популярных тем в трейдинге, а тема у нас будет про уровни поддержки и сопротивления. Можно в них верить, а можно говорить то, что это фигня. В любом случае, что бы Вы не выбрали Вы будите правы!

Что такое уровни поддержки и сопротивления?

На мой взгляд, это просто остановка движения цены на каком то участке графика по какой то причине. Причин может быть масса, так же как и уровней. Некоторые как мне известно не видят график цены, а видят только непонятные линии. У них любая остановка это уровень поддержки или сопротивления, при этом торгуя на минутном графике.

Так же не понимаю тех, кто за уровень берет просто полоску цены, не зону (уровень), а простую горизонтальную линию и считает это за уровень. Думаю ясно дело, что лимитные ордера (тем более крупные) не строятся по одной лишь полосочке. Тупо и глупо.

( Читать дальше )

Скрипт для МТ5 "размерность ключевых точек" на основе Демарка и Вильямса

- 10 февраля 2015, 11:27

- |

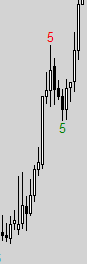

Держите очень полезный скрипт. (копипаст)

Я долгое время изучал и торговал по системе Томаса Демарка, использовал в торговле индикатор фракталов Вильямса. Мой опыт торговли выявил одну особенность, которая приводит к весьма печальным торговым результатам, строя тренды на основе точек Демарка и фракталов Вильямса. Проведя анализ таких неудач, я выявил одно существенное допущение, сделанное вышеуказанными авторами. Я говорю о построении трендов через фракталы или точки Демарка. Оба автора определяя размерность точки или фрактала вводят ограниченнее на размерность выраженную правилом «не менее». Вильямс использовал правило «не менее двух баров», Демарк не ограничивал число баров, но тоже использовал правило «не менее». Чтобы понять то, о чем я говорю, я попробую проиллюстрировать разницу.

( Читать дальше )

РИ дневки

- 09 февраля 2015, 22:25

- |

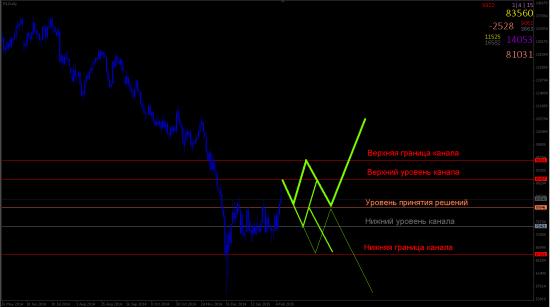

сразу скажу цены не ставил на графике, так как при анализе редко вообще смотрю на цену. на цифры в углу не обращайте внимания — они вам мало что скажут — по сути это уровни потенциальных точек входа и стопов.

сначала картинка:

итак, впервые с июля прошлого года цена вплотную подошла к верхнему уровню канала. я ожидал этого похода, но не ожидал что будет так резко… в итоге на лонгах не заработал...

как правило при достижении столь значимого уровня всегда идет отскок к уровню принятия решений — это самый важный уровень, вход от которого позволяет заработать достаточно много при относительно малых рисках.

но и отскок от него произошел моментально не отрисовав ничего чтобы подсказало примерный уровень стопа для шортов… так что и на шортах от уровня я тоже ничего не заработал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал