Избранное трейдера Serg M

Анализ собственного портфеля. Подробный комментарий по позициям.

- 06 августа 2024, 22:02

- |

В инвестиционной практике я ориентируюсь на компании, которые отличаются высокой рентабельностью собственного или инвестированного капитала. Компании, генерирующие на задействованный капитал отдачу, превышающую ставку дисконтирования, создают стоимость. Высокая отдача на задействованный капитал является индикатором наличия у компании конкурентных преимуществ. Хорошую историю от посредственной отличает именно высокая рентабельность капитала собственного/инвестированного. Но для того, чтобы заработать, нам недостаточно просто купить компанию с высокой рентабельностью капитала по любой цене. Чем ниже будет мультипликатор pbv относительно ROE, либо мультипликатор EV/INVESTED CAPITAL относительно ROIC, тем большую доходность мы сможем получить.

( Читать дальше )

- комментировать

- 4.2К | ★14

- Комментарии ( 30 )

Анализ и оценка БЦК (Казахстан). Один из самых дешевых и рентабельных банков страны.

- 31 июля 2024, 17:30

- |

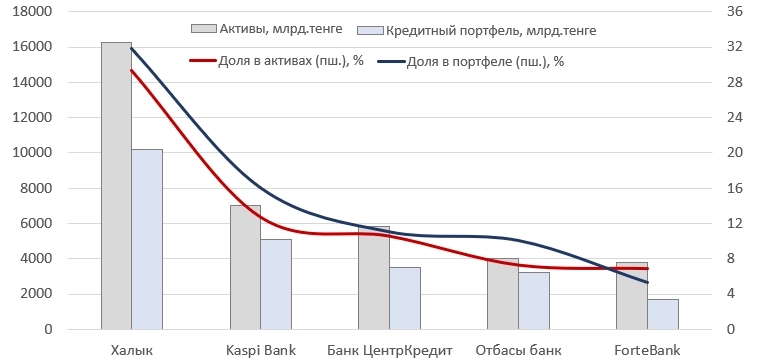

Банк с 2018 года увеличил объём активов в 4 раза за счёт общего расширения банковского сектора и увеличения рыночной доли. Если в 2018 году доля БЦК в активах составляла 6%, то в июне 2024 уже 10,5%.

( Читать дальше )

Оценка и аналитический взгляд на Халык Банк (KASE: HSBK).

- 23 июля 2024, 16:40

- |

На аналитическое покрытие добавляются банки Казахстана. Сегодня речь пойдёт о крупнейшем по размеру активов, кредитного портфеля, собственного капитала, финансовом институте страны – Халык Банке.

Начнем с небольшого знакомства с банковской системой Казахстана. Совокупные активы банков Казахстана в конце 2023 года увеличились до 51 трлн. тенге. При этом объём произведённого валового внутреннего продукта за январь-декабрь 2023 года составил 120 трлн. тенге. Можно сделать вывод о достаточно низком охвате экономики банковским сектором – всего 42%. Эффект низкой базы – это возможность для роста банковского сектора темпом, опережающим прирост номинального ВВП.

( Читать дальше )

Cургут-п DDM

- 03 июля 2024, 20:30

- |

По префам Сургута вопросы получаю относительно ценового таргета. Моя желаемая (целевая) долгосрочная доходность в инвестициях — 20+% годовых.

На слайде визуализирована модель дисконтирования дивидендов. Префы Сургута – это один из наиболее подходящих инструментов для оценки данным методом. Относительно базовых предпосылок (валютный курс, % доходность депозитов, доходность нефтяного бизнеса) по средней рентабельности капитала у Сургутнефтегаза, по объёму дивидендных выплат в следующие годы, мне интересно продавать до ближайшего дивиденда не дешевле, чем за 80 рублей.

В 2024 г. нефтяной бизнес + % доход на уровне РСБУ внесут вклад в доналоговую рентабельность капитала начала года на уровне 11+ процентных пунктов. Посмотрим за курсовыми разницами. При курсе 88 на конец года дивиденд на преф по итогам 2024 в зависимости от конъюнктуры в нефтяном бизнесе и % доходности депозитов составит 5-6 руб. За год получить 25 % до налогов дивидендами, имея при этом частичный хедж от девальвации, привлекательно для меня. С учетом расчётных дивидендов уже за 2025-й год, если мы будем закладывать ослабление рубля хотя бы на инфляционный дифференциал, высоко оцениваю вероятность того, что гэп от текущей цены (68) будет закрыт в теч. 12 месяцев. Дивиденды от СНГЗ реинвестирую сюда в полном объёме.

( Читать дальше )

- комментировать

- 11.6К |

- Комментарии ( 4 )

Взгляд на Сургутнефтегаз в 2024 г.

- 07 марта 2024, 11:02

- |

В среднем сценарии (2024 average URALS 66, USDRUB 92) компания может сгенерировать ~500 млрд.рублей операционной прибыли. Вторая составляющая прогноза, которая оказывает существенное влияние на процентные доходы и курсовые разницы, заключается в уровне валютизации финансовых вложений.

Уверенно можно говорить о том, что большую часть 2023 года финансовые вложения СНГЗ ~ на четверть были представлены в рублях. То есть доля fx составляла ~75 %. Опубликованные Росстатом цифры о переоценке финансовых вложений нефтяных компаний на конец года можно интерпретировать по-разному. Я сейчас затрудняюсь сделать однозначный вывод о том, какой процент депозитов номинирован в рублях. Предлагаю на 2024 год закладывать 2 сценария валютизации: 75/100 %%. В обоих сценариях финансовый результат получается почти идентичный, если мы не прогнозируем USDRUB на конец 2024 года > 100. В случае 75 % валютизации выше процентные доходы, но ниже курсовые разницы. По итогу одно демпфирует другое. В части курсовых разниц в таблице представлены 3 сценария USDRUB на конец года: 90/95/100/. От курса будут зависеть fx доходы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал