SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sicilian

Субботний ответ

- 30 ноября 2013, 23:27

- |

http://smart-lab.ru/blog/153457.php

так вот

Марти Шварц

Шварц ни от кого не зависит и торгует прямо из своего домашнего офиса. Он гордится тем, что обходится без наемного персонала. Трейдеры-одиночки такого типа обычно не известны широкой публике, какими бы ни были их успехи.!!!

Это к вопросу шмыганья соплями покажите мне результаты и я давно пишу на см и наковырял кучу плюсиков)))

Далее про маржинальную торговлю, целеустремлённость и размер депозита

В перечне главных участников фьючерсных рынков, особенно самого крупного из них — рынка казначейских облигаций, годами упоминалась аббревиатура «BLH».Кто такой Гэри Билфелдт? Откуда у него взялся такой капитал, чтобы конкурировать на фьючерсном рынке казначейских облигаций с ведущими организациями Уолл-стрита? Билфелдт начал свою торговую карьеру вложив всего 1000 долл. Поначалу его капитал был настолько мал, что он ограничивался торговлей единственным контрактом по кукурузе — одним из самых мелких фьючерсных контрактов того времени, характерного относительным застоем цен на сельхозпродукцию. Начав более чем скромно, Билфелдт в итоге увеличил свой счет в поразительной пропорции.

( Читать дальше )

так вот

Марти Шварц

Шварц ни от кого не зависит и торгует прямо из своего домашнего офиса. Он гордится тем, что обходится без наемного персонала. Трейдеры-одиночки такого типа обычно не известны широкой публике, какими бы ни были их успехи.!!!

Это к вопросу шмыганья соплями покажите мне результаты и я давно пишу на см и наковырял кучу плюсиков)))

Далее про маржинальную торговлю, целеустремлённость и размер депозита

В перечне главных участников фьючерсных рынков, особенно самого крупного из них — рынка казначейских облигаций, годами упоминалась аббревиатура «BLH».Кто такой Гэри Билфелдт? Откуда у него взялся такой капитал, чтобы конкурировать на фьючерсном рынке казначейских облигаций с ведущими организациями Уолл-стрита? Билфелдт начал свою торговую карьеру вложив всего 1000 долл. Поначалу его капитал был настолько мал, что он ограничивался торговлей единственным контрактом по кукурузе — одним из самых мелких фьючерсных контрактов того времени, характерного относительным застоем цен на сельхозпродукцию. Начав более чем скромно, Билфелдт в итоге увеличил свой счет в поразительной пропорции.

( Читать дальше )

Интервью с Константином Бронштейном из Тройки, который чуть не похоронил Кит Финанс на опционах

- 22 ноября 2013, 15:09

- |

Константин Бронштейн был руководителем опционного деска и партнером «Тройки Диалог» в возрасте, когда многие только приступают к работе. Проработав в компании семь с половиной лет, покинул «Тройку» после слияния ее со Сбербанком в конце 2012 года. Сейчас торгует на собственные средства, дорабатывая свои модели и стратегию управления будущим фондом. О пути от простого стажера до руководителя деска, о своих достижениях и первых ошибках, о сделках во время кризиса 2008 года и об атмосфере трейдинг-деска г-н Бронштейн рассказал в интервью Financial One.

— Когда у Вас появился интерес к трейдингу?

— О существовании фондового рынка я узнал из трилогии Драйзера («Финансист», «Титан», «Стоик». — Примечание FO), но зацепило меня в 2003 году после прочтения приложения к «Ведомостям» «Путеводитель частного инвестора». В тот же день я скачал демо-терминал «Альфа-Банка».

( Читать дальше )

Про Герчика

- 16 ноября 2013, 23:00

- |

Считаю, что Герчик — это созидательный тип! Мне не нравится, когда его ругают, критикуют или высмеивают его. И вообще не понимаю, почему у наших людей так мало уважения друг к другу и особенно к тем людям, которые чего-то добились и создают полезность для других (у меня ощущение кстати, что меня тоже мало кто уважает)… А уважать Герчика надо! Хотя бы за его огромную трудоспособность и энергию!

Смотрю вот старую запись Герчика в Киеве 2008 года (150 минут, как блокбастер)...

http://smart-lab.ru/blog/148554.php

Ну ведь сколько мыслей то правильных! Мозг на место встает… И самое главное, что Герчик — тот человек, который может вдохновить и мотивировать, особенно когда у вас что-то не получается, что-то идет не так, или просто непростой период в трейдинге! А его все ругают… Не понимаю, — нелегко наверное жить с негативным отношением к людям...

Ну в общем, просто высказал мысль, которая пришла при просмотре видео Герчика.

Ну и вот, относительно свежее видео (выложено 27 сентября)… На смартлабе появлялось только в виде ссылки...

Смотрю вот старую запись Герчика в Киеве 2008 года (150 минут, как блокбастер)...

http://smart-lab.ru/blog/148554.php

Ну ведь сколько мыслей то правильных! Мозг на место встает… И самое главное, что Герчик — тот человек, который может вдохновить и мотивировать, особенно когда у вас что-то не получается, что-то идет не так, или просто непростой период в трейдинге! А его все ругают… Не понимаю, — нелегко наверное жить с негативным отношением к людям...

Ну в общем, просто высказал мысль, которая пришла при просмотре видео Герчика.

Ну и вот, относительно свежее видео (выложено 27 сентября)… На смартлабе появлялось только в виде ссылки...

Нобелевская премия по экономике за 2013 и проблемы фондового рынка.

- 06 ноября 2013, 10:18

- |

Присуждение нобелевской премии по экономике Юджину Фаме, Роберту Шиллеру и Ларсу Питеру Хансену возобновило дискуссии об эффективности и границах применимости краткосрочных и долгосрочных прогнозов. Так как предложенная Ю. Фамой идея информационной эффективности рынка, по сути, есть другая формулировка главной аксиомы теханализа – цены учитывают все, а подход Р. Шиллера опирается, прежде всего, на результаты работы компании (отношение дивидендов к цене), то эта дискуссия, по сути, представляет собой спор сторонников фундаментального и технического анализов. Первый подход активно развивается УК «Арсагера». Их точка зрения представлена на площадке смарт-лаба блогом http://smart-lab.ru/my/Arsagera/. Сторонников технического анализа гораздо больше и выделить кого либо, кто персонифицировано выражает эту точку зрения сложно.

Эта дискуссия началась в блоге http://smart-lab.ru/blog/145649.php. Однако продолжения не получила.

( Читать дальше )

Эта дискуссия началась в блоге http://smart-lab.ru/blog/145649.php. Однако продолжения не получила.

( Читать дальше )

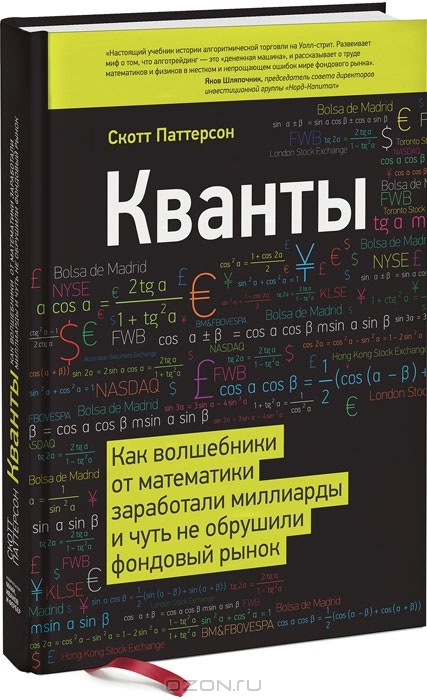

рецензия на книгу Скотта Паттерсона "Кванты"

- 04 ноября 2013, 22:02

- |

Рецензия на книгу «Кванты» — Скотт Паттерсон (Скачать)

продолжаю читать книги о кризисе 2007-2008 (предыдущие посты smart-lab.ru/blog/144020.php и smart-lab.ru/blog/128692.php)и так, книга Скотта Паттерсона «Кванты»

«Эта книга о квантах — королях Уолл-стрит, колдующих над фондовым рынком. О тех, кто устроил кризис 2007 года, кто сейчас выводит из него мировую экономику и, увы, имеет возможность повторить этот круг еще не раз.

Что мы знаем о людях, творящих финансовую историю? Ничего, кроме стереотипов. Они делают деньги из ничего? В каком-то смысле да. Некоторые из них начали путь к богатству с нескольких десятков долларов. Возможно, не обошлось без удачи. Но мало кто знает, что первые и самые важные инвестиции кванты в свое время сделали в образование и саморазвитие. Люди, находящиеся на вершине финансовой пирамиды — не фокусники. Это математики и физики, шахматисты и блестящие игроки — в покер ли, в блэкджек. А игра на Уолл-стрит, в которой они ставят на кон миллиарды, основана на непостижимых математических моделях и сложнейших компьютерных программах.

( Читать дальше )

10 советов желающим разбогатеть от богатейшего американского инвестора Уоррена Баффетта

- 13 октября 2013, 15:55

- |

1. Реинвестируй доходы

Когда ты зарабатываешь первые большие деньги, у тебя появляется соблазн их потратить. Не делай этого. Лучше вложи их в дело, которое кажется тебе прибыльным. Я понял это рано, еще учась в старших классах. Мы с приятелем купили подержанный автомат для игры в пинбол и установили его в парикмахерской. Вырученные деньги мы не потратили, как поступили бы на нашем месте обычные подростки, а стали покупать другие автоматы. К 26 годам у меня было уже $174 000, что на современные деньги составляет $1,4 миллиона

2. Будь готов отличаться

Не принимай решений, полагаясь на то, что другие говорят. Когда я начал управлять деньгами, собрав с нескольких инвесторов $100 000, меня называли чудаком и предрекали мне провал. Но 14 лет спустя я закрыл партнерство, и оно стоило более $100 миллионов. Для меня рынок — это всего лишь то, что делают все остальные. Чтобы быть выше рынка, необходимо измерять себя по своей внутренней шкале, судя себя по своим собственным стандартам, а не общественным

( Читать дальше )

Не верьте цифрам!

- 12 октября 2013, 10:55

- |

Не все, что может быть подсчитано, имеет значение, и не все, что имеет значение, может быть подсчитано. (Альберт Эйнштейн)

Вышла новая книга —

Джона Богла, «Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях».

Джона Богла, «Не верьте цифрам! Размышления о заблуждениях инвесторов, капитализме, «взаимных» фондах, индексном инвестировании, предпринимательстве, идеализме и героях». Хорошо, что в последнее время выходят интересные книги про инвестировании, правда совсем небольшими тиражами в 1500 экземпляров, для страны с населением 143 миллиона человек это совсем мало. Но значит на таком уровне в России развита тема инвестирования.

По тому что, я прочел у Спирина — Ловушки одержимости числами (1)

книга довольно интересна. Да и автор - Джон Богл просто человек-легенда, создавший по факту современный мир паевых фондов.

( Читать дальше )

Один день из жизни Ri. Или введение в микроструктурный анализ

- 10 октября 2013, 19:15

- |

Для большинства трейдеров свечные графики различного таймфрейма это и есть рынок, там скрывается все — и тренд и боковик и хитрый маркет мэйкер с глобальным кукловодом. Начнем с простых фактов, за одну сессию 2012.11.07 на фьючерсе Ri ядро биржи обработало 10 449 043 транзакций или примерно 12 000 транзакций в минуту, одна свечка самого «высоко частотного» минутного таймфрема скрывает за собой огромное количество более элементарных действий. Поэтому мы спустимся на самый низкий уровень того, что происходит на бирже и начнем оттуда.

Можно долго рассказывать про то как устроена биржа, про промежуточные сервера и другие части «транспортной» инфракстуры, какие задержки они вносят при путешествии заявки, но в конце пути любая заявка попадает в ядро биржие, где непосредственно происходит то ради чего все собственно и затевалось — сведение(matching). И на этом уровне, в смысле формата данных и производимых элементарных действий, FORTS мало чем отличается от той же CME или любой другой современной биржи. Входной поток состоит из заявко двух типов, на вставку(insert) и отмену(cancel). Бьете вы по рынку или выставляете заявку в глубь стакана — для ядра нет разницы, все это в конечном итоге преобразуется в заявку на вставку, которой присваивается свой уникальный идентификатор. Другой тип заявок — на отмену, позволяет убрать часть(или всю) предшествующей заявки на вставку. Ядро принимая на входе поток состоящий из заявок на вставку и отмену, создает поток сведенных сделок, каждая сведенная сделка связана с двумя заявками участвующих в сделке. Исходя из полученного потока, затем строятся стаканы, и тиковые данные(сведенные сделки), которые рассылаются пользователям(к примеру на RTS срезы стаканов строятся с периодичностью 30 миллисекунд), и лишь затем тики преобразуются в красивые свечки, отображаемые на экране. Поток данных содержащий заявки на вставку, отмену и сведенные сделки, на FORTS называется Full Order Log.

( Читать дальше )

Можно долго рассказывать про то как устроена биржа, про промежуточные сервера и другие части «транспортной» инфракстуры, какие задержки они вносят при путешествии заявки, но в конце пути любая заявка попадает в ядро биржие, где непосредственно происходит то ради чего все собственно и затевалось — сведение(matching). И на этом уровне, в смысле формата данных и производимых элементарных действий, FORTS мало чем отличается от той же CME или любой другой современной биржи. Входной поток состоит из заявко двух типов, на вставку(insert) и отмену(cancel). Бьете вы по рынку или выставляете заявку в глубь стакана — для ядра нет разницы, все это в конечном итоге преобразуется в заявку на вставку, которой присваивается свой уникальный идентификатор. Другой тип заявок — на отмену, позволяет убрать часть(или всю) предшествующей заявки на вставку. Ядро принимая на входе поток состоящий из заявок на вставку и отмену, создает поток сведенных сделок, каждая сведенная сделка связана с двумя заявками участвующих в сделке. Исходя из полученного потока, затем строятся стаканы, и тиковые данные(сведенные сделки), которые рассылаются пользователям(к примеру на RTS срезы стаканов строятся с периодичностью 30 миллисекунд), и лишь затем тики преобразуются в красивые свечки, отображаемые на экране. Поток данных содержащий заявки на вставку, отмену и сведенные сделки, на FORTS называется Full Order Log.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал