Избранное трейдера Dr. Кризис

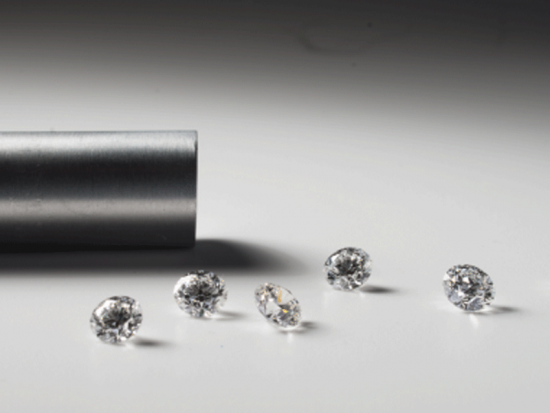

Алмазы 9 карат научились выращивать за 2 недели по качеству как настоящие. Соответственно добытчики алмазов ....

- 11 ноября 2015, 20:36

- |

( Читать дальше )

Заработал МНОГО и показал

- 11 ноября 2015, 13:39

- |

Кстати, после прочтения вот этого у меня родился свой вопрос.

По указанной выше ссылке человек писал про «показуху в трейдинге».

Но показуха тоже бывает разной. С приведенным автором примером я согласен, но как насчет показухи «реальной»?

Думаю, что в пример можно привести того же Тимоти Сайкса в интервью Ларри Кингу.

-----------

Кинг: Ваша страница в Instagram полна фотографий, где вы — рядом с Lamborghini, на отдыхе, с пачками денег в руках. Это такая реклама?

Тимоти Сайкс: Проводя обучение, я понял, что никто не хочет действительно учиться. Им нужны просто горячие сигналы.

( Читать дальше )

ИСТОРИЯ КРИЗИСОВ (Заключение) 8.Кредитный кризис: Уроки

- 10 ноября 2015, 16:14

- |

ИСТОРИЯ КРИЗИСОВ (Заключение)

8.Кредитный кризис: Уроки

Даже в разгаре бычьего рынка с растущей повышательной тенденцией, успешная навигация финансовых рынков является проблемой для инвесторов. Эта проблема увеличивается по экспоненте во время кризисов рынка. Именно в эти времена твердые основные принципы инвестирования выплачивают самые большие дивиденды. Действительно, инвестиционные уроки полученные и закрепленные во время этих трудных периодов, могут увеличить шансы на успех инвестора не только во время кризиса, но также в будущих циклах рынка. Эта последняя часть исследует важные инвестиционные уроки, которые могут быть извлечены из кредитного кризиса.

Инвестирование во времена смуты

Трудно избежать желания покупать рыночный пузырь. Никому не нравится смотреть со стороны, как все вокруг них делают деньги, но история показала снова и снова, что рыночный пузырь всегда рвется. Некоторые инвесторы могут безупречно выбирать время для инвестирования и в состоянии съездить на бычьем тренде к его вершинам, прежде чем продать, но продать в правильный момент дано не всем, эти удачливые души действительно редки, и попытка копирования их уникального таланта вероятно, не самый успешный рецепт для среднего инвестора.

Как только пузырь лопается (а это происходит всегда), следующее за ним снижение может быть еще более эмоционально вызывающим, чем сам пузырь. В то время, как пузырь обычно разрастается в течение долгого времени, катастрофа развивается с ошеломляющей скоростью. В течение этих времен чувство страха на рынке может стать настолько осязаемым, что легко понять, почему некоторые биржевые крахи были маркированы словом «паника».

Все инвесторы испытывают эмоции жадности и страха во время пузырей и катастроф рынка. Признание этого факта, а так де признание того, что рынки часто ведут себя абсурдно, могут позволить инвестору отстраниться и объективно оценить финансовые рынки. Успешные инвесторы в состоянии придерживаться их инвестиционных планов, независимо от текущего направления менталитета стада. Фактически, действительно великие инвесторы часто обладают способностью действовать вопреки стаду. Инвесторы, которые готовы продать-когда другие жадно покупают, купить-когда другие обычно боятся, испытывают большой успех в течение своей инвестиционной карьеры.

( Читать дальше )

Need for risk

- 10 ноября 2015, 16:14

- |

Смотря на эту фотографию мне становится реально жаль Ливермора (в хорошем смысле слова). На ней — доведенный до крайности биржевой игрок, но при этом кстати очень порядочный (позже Ливермор расплатился по всем долгам, по которым мог и не платить). Видно, что ему тяжело, но он держится. Обратите внимание на его позу. Поза напряжена. Носок правой ноги задран от напряжения вверх. Он очень худой...

Совершил ли этот человек какое-то преступление? Да в целом нет. Он банкрот, он должен денег, но до этого крайнего состояния он довел себя сам...

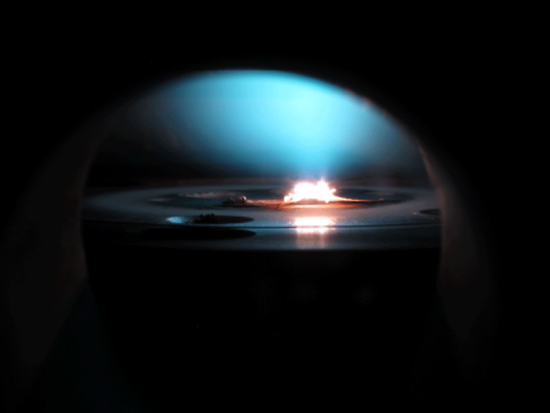

Я думаю, когда человек начинает играть на рынке, он становится рисковым наркоманом (risk craver). Дело тут даже не в деньгах, не в конкретном наборе цифр, а в кайфе, который получаешь от новой большой прибыли. Эта офигенный взрыв динамики торкает тебя так, что ты ходишь и тебя распирает от счастья. Испытав раз такое ощущение, будешь постоянно стремиться получить его вновь и вновь, и всё остальное в жизни в целом не будет тебя интересовать.

( Читать дальше )

Поиск вакансий за $500 вместо потребительского оптимизма

- 09 ноября 2015, 17:08

- |

Думаю, многие из них были бы удивлены, если бы год назад им сказали, что они будут искать вакансии с зарплатой в 500-600 долларов.

Некоторые из них жалуются, что зарплату задерживают на месяц-два, чего давно уже не было. И самое главное, что потребительский оптимизм у них утрачен, новых значимых покупок они не планируют, и хотят лишь как-то продержаться и рассчитаться по ранее взятым ипотекам и автозаймам.

Понятно, что все это не социология, а лишь мои личные наблюдения. Но весь этот срез дает понять, что кризис в РФ нарастает. Жирок подъеден и времена наступают все более суровые. Всем искателям вакансий я советовал не совершать резких движений и вообще подумать, стоит ли менять работу, ибо будущее туманно.

Поворот на Восток не получился.

- 09 ноября 2015, 11:49

- |

За десять месяцев текущего года объем российско-китайской торговли сократился на 29% по сравнению аналогичным периодом прошлого года и составил 56 млрд долларов. При этом китайские компании импортировали из России с начала года товаров на сумму 27,5 млрд долларов, что на 20% ниже этого показателя в прошлом году. Китайский экспорт в Россию сократился на треть и не дотягивает до 30 млрд долларов. Эти сухие цифры хорошая иллюстрация эффективности курса так называемого «поворота на Восток», проводимого Путиным и его командой. В Кремле неоднократно громко заявляли, что разрыв отношений с враждебным нам Западом, будет компенсирован углублением и расширением торговых отношений с дружественным Пекином. И что в сухом остатке? На этом фоне весьма показательно, что по итогам сентября Китай впервые с 1985 года стал крупнейшим торговым партнером США, обойдя по этому показателю Канаду. По данным министерства торговли США, товарооборот между Пекином и Вашингтоном составил 442 млрд долларов. Что почти в 8 раз больше, чем российско-китайский торговый оборот. Комментарии тут, как говорится, излишни.

ИСТОРИЯ КРИЗИСОВ Часть 7-я (продолжение статьи ранее опубликованной в блоге)

- 07 ноября 2015, 11:41

- |

ИСТОРИЯ КРИЗИСОВ

Часть 7-я

Кредитный кризис: Рыночные последствия

Кредитный кризис 2008 позиционируется, как одна из самых серьезных угроз для мировой финансовой системы, начиная с 1930-х годов. Это не удивительно, что кризис отпустил с привязи беспрецедентную волатильность на финансовых рынках и привел к большим потерям для многих инвесторов. Давайте взглянем на движения рынка в период кредитного кризиса и как в результате всех событий было подорвано доверие инвесторов.

Обзор Реакций рынка.

1.T-bils (ГКО) торговались с отрицательной доходностью.

2.Значительно увеличиваются премий за риск по корпоративным облигациям.

3.Падение S&P500 и ведущих мировых индексов.

4.Мировые фондовые рынки снизились более чем на 30% за 2008 год.

5.Развитие общей нехватки доверия или ликвидности на рынке.

Рынок облигаций

В самом его начале, кредитный кризис в первую очередь отражается на рынке облигаций, так как инвесторы, начинают избегать рискованных активов в пользу ультра-безопасных ценных бумаг казначейства США. График ниже показывает учет спреда опциона (option adjusted spread (OAS) на корпоративных облигаций Merrill Lynch Индекс. OAS отражает дополнительную компенсацию которую требуют инвесторы за покупку корпоративных облигаций в отличие от ультра-безопасных казначейских ценных бумаг. Не демонстрируя практически никакой волатильности между 2003 и середине 2007 годами OAS увеличился до рекордного уровня в начале 2008 года, а затем резко взлетел, как только во второй половине 2008 года кризис усилился. Мало того, что это резкое увеличение вызвало крупные потери для многих банков и инвесторов, но также повлекло гораздо более высокие затраты по займам для компаний, желающих привлечь капитал.

В то время, как на рынке облигаций инвесторы продавали рискованные активы, в то же время они помчались со своими деньгами к безопасным казначейским ценным бумагам США. Во время кредитного кризиса, доходность по двухлетним казначейским облигациям упала с более чем 5% до менее 1%. Доходность по более краткосрочным U.S. Treasury снизилась еще больше, и в один момент стала отрицательной. Иными словами, у инвесторов осталось на столько мало доверия к финансовой системе, что они были готовы платить в казну за сохранность своих денег, а не инвестировать их в попытках заработать разумную норму прибыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал