SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Oleg Savelyev

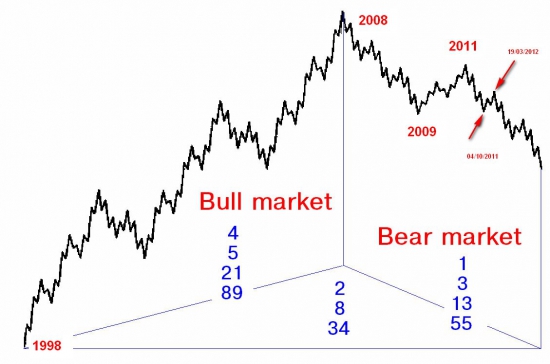

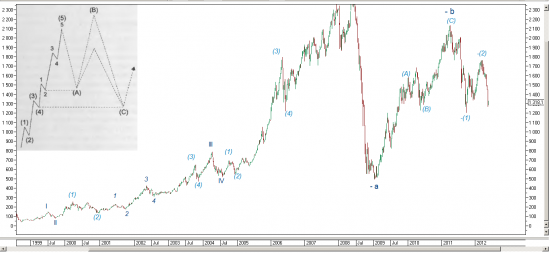

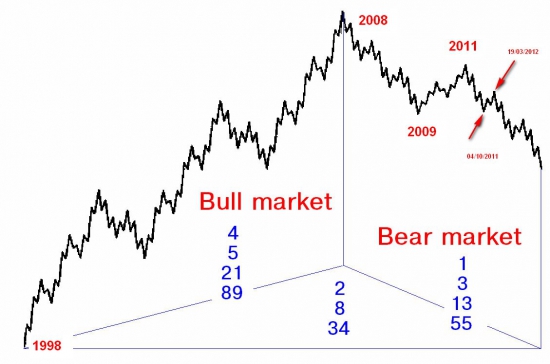

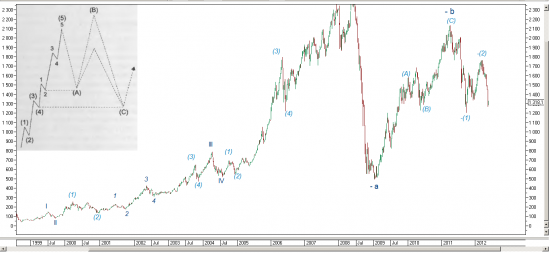

Волны Эллиота на РТС с 1998 года (часть 2)

- 23 мая 2012, 10:49

- |

«А не замахнуться ли нам на Вильяма, понимаете ли, нашего Шекспира?»

К указанному в прошлом посте графику с учебника

Назвашись груздем лезу в кузов.

И вот, провел разметку реального графика РТС как он есть в моей голове

( Читать дальше )

К указанному в прошлом посте графику с учебника

Назвашись груздем лезу в кузов.

И вот, провел разметку реального графика РТС как он есть в моей голове

( Читать дальше )

- комментировать

- 178 | ★18

- Комментарии ( 3 )

Торговая система на основе горизонтальных уровней

- 23 мая 2012, 10:31

- |

Во многих книгах по техническому анализу первое, на что обращают внимание, это уровни поддержки и сопротивления. Наверное, это самый простой и самый популярный метод анализа поведения цены на графике. Есть довольно популярная торговая система на основе данных уровней, однако многие просто не верят в эту простую систему и используют экзотические индикаторы. В данной статье, я постараюсь описать свой взгляд на данную торговую систему.

Существует несколько определений уровней поддержки/сопротивления, приведу одно из них.

Уровень поддержки (support level) – горизонтальная линия, соединяющая минимумы цен.

Уровень сопротивления (resistance level) – горизонтальная линия, соединяющая максимумы цен.

Рис. 1. Уровни поддержки (зеленая линия) и сопротивления (красная линия)

Некоторые считают уровнями поддержки/сопротивления также линии трендов. Однако, по моему скромному мнению, линия тренда ничего не показывает, кроме направления тренда. Поэтому будем использовать только ГОРИЗОНТАЛЬНЫЕ уровни.

( Читать дальше )

Психология трейдера (мои правила)

- 12 марта 2012, 22:33

- |

Общепринято считать, что успех трейдера куется торговой системой, системой управления капиталом и психологией.

Я разделяю мнение тех трейдеров, кто ставит на первое место психологию. Ниже я изложу свое скромное видение данного вопроса.

Многие ошибки трейдера как раз тесно связаны с психологией:

— ранний/поздний вход в рынок

— отсутствие стоп-лосса/тейк-профита

— ранний/поздний выход

— работа против тренда/в конце волны

— использование большого плеча

— огромное желание заработать, но после получения прибыли — нет желания ее снять, а лучше оставить «на развитие»

— совершение других действий, не предусмотренных системой (перенос через полночь, выход перед новостями и т.д.

— страх, жадность и желание отыграться

Ранний/поздний вход в рынок

Настроить торговую систему так, чтобы точки входа в рынок не запаздывали на самом деле несложно. Намного сложнее потом безукоризненно исполнять все написанные правила. Почему трейдер совершает ранний или поздний вход? В основном причина раннего входа — страх пропустить или желание угадать движение (например: 2-3 часовых свечки цена растет/падает — и уже кажется «ну все, рынок сейчас уйдет без меня»). И как правило после входа цена уходит в вялый боковик, а то и разворачивается. А бывает цена идет вбок на часах, и трейдер выставляет отложки на пробой. Позже одну отложку рынок цепляет, и цена возвращается назад в диапазон (часто такую систему любят практиковать новички внутри дня). Вывод: не бояться пропустить движение, а спокойно ждать точку входа по системе. Фокус сознания на поиске/ожидании точки входа, а не на страхе пропустить движение.

( Читать дальше )

Я разделяю мнение тех трейдеров, кто ставит на первое место психологию. Ниже я изложу свое скромное видение данного вопроса.

Многие ошибки трейдера как раз тесно связаны с психологией:

— ранний/поздний вход в рынок

— отсутствие стоп-лосса/тейк-профита

— ранний/поздний выход

— работа против тренда/в конце волны

— использование большого плеча

— огромное желание заработать, но после получения прибыли — нет желания ее снять, а лучше оставить «на развитие»

— совершение других действий, не предусмотренных системой (перенос через полночь, выход перед новостями и т.д.

— страх, жадность и желание отыграться

Ранний/поздний вход в рынок

Настроить торговую систему так, чтобы точки входа в рынок не запаздывали на самом деле несложно. Намного сложнее потом безукоризненно исполнять все написанные правила. Почему трейдер совершает ранний или поздний вход? В основном причина раннего входа — страх пропустить или желание угадать движение (например: 2-3 часовых свечки цена растет/падает — и уже кажется «ну все, рынок сейчас уйдет без меня»). И как правило после входа цена уходит в вялый боковик, а то и разворачивается. А бывает цена идет вбок на часах, и трейдер выставляет отложки на пробой. Позже одну отложку рынок цепляет, и цена возвращается назад в диапазон (часто такую систему любят практиковать новички внутри дня). Вывод: не бояться пропустить движение, а спокойно ждать точку входа по системе. Фокус сознания на поиске/ожидании точки входа, а не на страхе пропустить движение.

( Читать дальше )

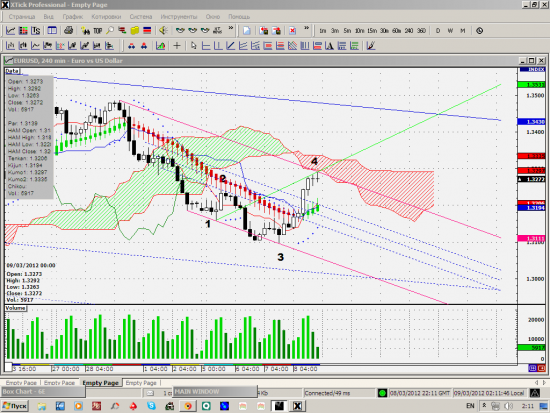

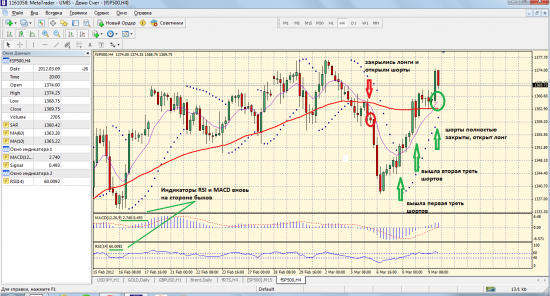

Фьючерс fSP500_240м. Снова сигнал Long.

- 11 марта 2012, 21:52

- |

Коллеги, приветствую!

Мой последний блог по fSP500_240м от 06 марта был посвящен сигналу Short.

На закрытии сессии 9 марта америка опрокинула этот сигнал и снова забыковала.

Картинка тут...

Таким образом, медведи порезвились всего 3 сессии. Особенно интересен возникший в пятницу сигнал лонга на фоне завала евро, который произошел так же в пятницу.

Все интересней и интересней, коллеги, вы не находите?

За сим все и всем удачи!

з.ы. на всякий случай принцип формирования сигналов ТУТ

Мой последний блог по fSP500_240м от 06 марта был посвящен сигналу Short.

На закрытии сессии 9 марта америка опрокинула этот сигнал и снова забыковала.

Картинка тут...

Таким образом, медведи порезвились всего 3 сессии. Особенно интересен возникший в пятницу сигнал лонга на фоне завала евро, который произошел так же в пятницу.

Все интересней и интересней, коллеги, вы не находите?

За сим все и всем удачи!

з.ы. на всякий случай принцип формирования сигналов ТУТ

Понимание рынка

- 07 марта 2012, 23:58

- |

Очередной перепостеГ с моей уютной жежешечки)))

kazai-trader.livejournal.com/106720.html

Рынок — это величайший фантом 21го (20го) века. Я не знаю второго магнита, который притягивает такое количество людей, пытающихся разгадать «секрет». Миллионы людей ищут логику в движениях, пытаясь обрести адекватное «понимание рынка». Кому то кажется, что оно у них есть. У кого-то оно одно, у кого-то другое. Но все одинаково любят об этом спорить, и навязывать друг другу свои идеи. Порой эти мыслеизвержения настолько бредовы, что возникает желание извергнуть содержимое желудка.

Но тем не менее, я тоже решил изрыгнуть пару мыслей по поводу рыночной логики.

Несколько раз начинал писать. То забивал, то музы не хватало, то еще чего.

Понимание рынка обычно не стоит на месте. Первый год-полтора его вообще как то особо и не было. Рисовал канальчики там всякие, пытался разобраться.

Потом, когда начал заниматься алготрейдингом, понимание стало постепенно обретать какую то более менее определенную, постоянную форму. Периодически дополняется какими то новыми деталями.

( Читать дальше )

kazai-trader.livejournal.com/106720.html

Рынок — это величайший фантом 21го (20го) века. Я не знаю второго магнита, который притягивает такое количество людей, пытающихся разгадать «секрет». Миллионы людей ищут логику в движениях, пытаясь обрести адекватное «понимание рынка». Кому то кажется, что оно у них есть. У кого-то оно одно, у кого-то другое. Но все одинаково любят об этом спорить, и навязывать друг другу свои идеи. Порой эти мыслеизвержения настолько бредовы, что возникает желание извергнуть содержимое желудка.

Но тем не менее, я тоже решил изрыгнуть пару мыслей по поводу рыночной логики.

Несколько раз начинал писать. То забивал, то музы не хватало, то еще чего.

Понимание рынка обычно не стоит на месте. Первый год-полтора его вообще как то особо и не было. Рисовал канальчики там всякие, пытался разобраться.

Потом, когда начал заниматься алготрейдингом, понимание стало постепенно обретать какую то более менее определенную, постоянную форму. Периодически дополняется какими то новыми деталями.

( Читать дальше )

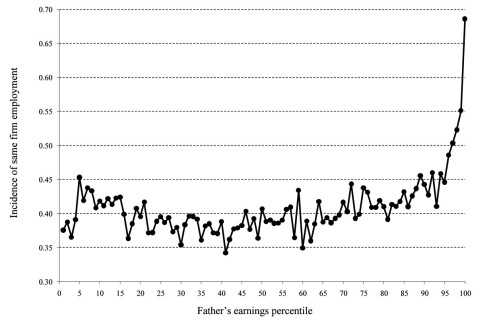

Кем станет сын миллионера

- 04 марта 2012, 01:44

- |

Отсюда. По горизонтали — папино положение в иерархии доходов (сколько % населения беднее этого папы, правый край таблицы — пресловутый 1%, против которого «оккупируй-Уолл-Стрит»). По вертикали — доля сыновей в возрасте 33 лет, работающих на том же предприятии, на котором когда-то работал этот самый папа. Размер выборки сыновей 33 лет от роду — 71125 человек (71 тысяча, не опечатка), это вам не ВЦИОМ.

Такая вот иллюстрация к легенде об американских миллионерах, с малолетства приучающих сыновей самим всего добиваться в жизни.

Игорь Чечет - умный мужик)))

- 03 марта 2012, 18:13

- |

http://www.chechet.org/82/

Выигрыши и проигрыши

Я не знаю ни одного трейдера, который всегда совершал только выигрышные сделки. Убытки — это часть трейдерского бизнеса. Но не каждый способен адекватно пережить проигрыши. Хоть этот пост, в основном, адресован начинающим, у многих опытных трейдеров — те же самые проблемы. Итак...

Основная ловушка, в которую попадает трейдер по проигрышам — это навязанное многими книжками мнение, что трейдинг — это работа. Какая основная концепция работы? Правильно, взять задачу, оценить ее сложность, объемы, сроки, стоимость. Выполнить и получить деньги. Это у фрилансеров. В других моделях работы за зарплату люди выполняют некоторые функции, прописанные в их должностных инструкциях. Самый главный момент здесь такой, что выполнив задачи, люди гарантированно получают вознаграждение. Различных «кидал» рассматривать не будем.

Если трейдинг — это работа, то мы должны придумать идею, сделать ТС, протестировать ее, найти и вложить деньги и четко соблюдать правила ТС при торговле. Работа сделана колоссальная. Вполне справедливо, что трейдер ожидает получить, в итоге, вознаграждение. А что получает? Да уж, не всегда прибыль.

К чему ведет ожидание прибыли? К тому, что чем дольше торгуется ТС, тем больше от нее ожидания заработка. Ведь с каждым днем в нее вкладывается все больше времени и сил трейдера. Убыточные сделки со временем начинают восприниматься все тяжелее. Трейдер начинает пытаться придумать что-то «на ходу», изменяет правилам ТС в управлении капиталом. В результате — слив.

Абсолютно другое отношение к выигрышам. Ведь трейдер проделал всю эту работу в надежде на доход. Поэтому, доход воспринимается как должное. И ведь никто не скажет, что полученная прибыль — гораздо больше его затрат.

Вот и получился психологический перекос. Выигрыши — это само собой разумеющееся, а проигрыши — это личное оскорбление. Поскольку убрать проигрыши из торговли мы не можем, значит, будем менять отношение к ним.

Все начинается с того, что у ТС должен быть тест на истории. Посмотрев его можно обнаружить:

( Читать дальше )

Выигрыши и проигрыши

Я не знаю ни одного трейдера, который всегда совершал только выигрышные сделки. Убытки — это часть трейдерского бизнеса. Но не каждый способен адекватно пережить проигрыши. Хоть этот пост, в основном, адресован начинающим, у многих опытных трейдеров — те же самые проблемы. Итак...

Основная ловушка, в которую попадает трейдер по проигрышам — это навязанное многими книжками мнение, что трейдинг — это работа. Какая основная концепция работы? Правильно, взять задачу, оценить ее сложность, объемы, сроки, стоимость. Выполнить и получить деньги. Это у фрилансеров. В других моделях работы за зарплату люди выполняют некоторые функции, прописанные в их должностных инструкциях. Самый главный момент здесь такой, что выполнив задачи, люди гарантированно получают вознаграждение. Различных «кидал» рассматривать не будем.

Если трейдинг — это работа, то мы должны придумать идею, сделать ТС, протестировать ее, найти и вложить деньги и четко соблюдать правила ТС при торговле. Работа сделана колоссальная. Вполне справедливо, что трейдер ожидает получить, в итоге, вознаграждение. А что получает? Да уж, не всегда прибыль.

К чему ведет ожидание прибыли? К тому, что чем дольше торгуется ТС, тем больше от нее ожидания заработка. Ведь с каждым днем в нее вкладывается все больше времени и сил трейдера. Убыточные сделки со временем начинают восприниматься все тяжелее. Трейдер начинает пытаться придумать что-то «на ходу», изменяет правилам ТС в управлении капиталом. В результате — слив.

Абсолютно другое отношение к выигрышам. Ведь трейдер проделал всю эту работу в надежде на доход. Поэтому, доход воспринимается как должное. И ведь никто не скажет, что полученная прибыль — гораздо больше его затрат.

Вот и получился психологический перекос. Выигрыши — это само собой разумеющееся, а проигрыши — это личное оскорбление. Поскольку убрать проигрыши из торговли мы не можем, значит, будем менять отношение к ним.

Все начинается с того, что у ТС должен быть тест на истории. Посмотрев его можно обнаружить:

- Максимальное число убытков подряд. Если даже на истории вы получаете серию убытков из, например, 5-и сделок, то будьте готовы к тому, что и в реальной торговле будет такая ситуация. На самом деле, ситуация может быть и хуже, т.к. тесты обычно показывают более оптимистичную картину, чем есть на самом деле.

- Максимальная просадка депо. Это может быть как на серии убыточных сделок, так и на варианте «шаг вперед, два шага назад». При вложении денег на ТС нужно чтобы депо выдержал такую просадку.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал