SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Sattf

Открытый интерес, понимание и использование в торговле

- 30 мая 2011, 15:55

- |

Продолжаю копировать некоторые статьи со своего сайта ByTrend.ru на смарт-лаб. На этот раз поговорим про открытый интерес.

На фьючерсном рынке, в отличие от фондового, есть еще одна важная характеристика: открытый интерес. Это так называемое количество «открытых контрактов». Для того, чтобы Вы могли купить фьючерсный контракт, обязательно должен быть человек, который Вам его продаст. В момент совершения сделки между этими двумя людьми возникает «открытый контракт». Таким образом, чем выше «открытый интерес», тем больше количество людей, вовлеченных в игру.

Для лучшего понимания можно рассмотреть ситуацию на конкретном примере. Допустим, на текущий момент показатель «открытого интереса» составляет 500 000 контрактов. Что это значит? Это значит, что в общем и целом заключено 500 000 сделок и в момент роста цены фьючерсного контракта на 1 рубль, из кармана «продавцов» перетекает в карман «покупателей» 500 000 рублей в виде «вариационной маржи». К сожалению, «открытый интерес» ничего не говорит о качественной структуре продавцов и покупателей. То есть это может быть 500 000 человек, купивших по одному контракту, или же 1 крупный покупатель, купивший 500 000 контрактов.

( Читать дальше )

На фьючерсном рынке, в отличие от фондового, есть еще одна важная характеристика: открытый интерес. Это так называемое количество «открытых контрактов». Для того, чтобы Вы могли купить фьючерсный контракт, обязательно должен быть человек, который Вам его продаст. В момент совершения сделки между этими двумя людьми возникает «открытый контракт». Таким образом, чем выше «открытый интерес», тем больше количество людей, вовлеченных в игру.

Для лучшего понимания можно рассмотреть ситуацию на конкретном примере. Допустим, на текущий момент показатель «открытого интереса» составляет 500 000 контрактов. Что это значит? Это значит, что в общем и целом заключено 500 000 сделок и в момент роста цены фьючерсного контракта на 1 рубль, из кармана «продавцов» перетекает в карман «покупателей» 500 000 рублей в виде «вариационной маржи». К сожалению, «открытый интерес» ничего не говорит о качественной структуре продавцов и покупателей. То есть это может быть 500 000 человек, купивших по одному контракту, или же 1 крупный покупатель, купивший 500 000 контрактов.

( Читать дальше )

- комментировать

- 21.8К | ★60

- Комментарии ( 25 )

Открытый интерес в ИТС Quik

- 28 мая 2011, 20:29

- |

взято отсюда sokrat-broker.blogspot.com/2011/04/blog-post_7394.html

Автор: Сократ

Для отображения количества открытых позиций на графике в ИТС QUIK необходимо настроить следующие параметры.

Сначала необходимо проверить настройки получения данных. Выберите пункт меню Настройки / Основные / закладка Получение данных и установите переключатели в соответствие с приведенным ниже рисунком.

Закройте данное окно нажатием кнопки Сохранить.

Нажмите правой кнопкой мышки в Текущей таблице параметров и выберите пункт меню Редактировать таблицу.

( Читать дальше )

Автор: Сократ

Для отображения количества открытых позиций на графике в ИТС QUIK необходимо настроить следующие параметры.

Сначала необходимо проверить настройки получения данных. Выберите пункт меню Настройки / Основные / закладка Получение данных и установите переключатели в соответствие с приведенным ниже рисунком.

Закройте данное окно нажатием кнопки Сохранить.

Нажмите правой кнопкой мышки в Текущей таблице параметров и выберите пункт меню Редактировать таблицу.

( Читать дальше )

- комментировать

- 18.7К |

- Комментарии ( 31 )

Мои правила торговли внутри дня. Или как ЗАРАБАТЫВАТЬ БОЛЬШИЕ ДЕНЬГИ НА МАМБЕ 2.

- 26 мая 2011, 22:06

- |

С недавних дней начал анализировать свою торговлю, записывать свои сильные и слабые стороны, и решил составить список правил основанных на собственных проблемах, которые я прочувствовал собственной шкурой.

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

1. Начинать торговый день половиной рабочего объема, для того чтобы прощупать рынок, а вернее понять, на сколько я его сегодня понимаю.

— как показывает практика, если начинаю день с большого лося, то сразу просыпается обида, попытки отыграться, «бычька» — я же умный, щас отобьюсь, ну или покерный термин «тильт», сопровождается необоснованными входами в рынок.

2. Как только вошел в «тильт», тут же остановиться, и на что-то отвлечься, а еще лучше прогуляться.

— опять же практика показывает, что еще будут сегодня простые понятные моменты, где будут давать легкие деньги, почти без риска, особенно если еще первая половина дня. Так же во время «тильта» мозг соображает хуже, так как «тильт» — это отсутствие осознанности и внимательности. И в таком состоянии вероятность сделать хорошую сделку равносильно подбрасыванию монеты.

3. Заходить в позицию только лимитированной заявкой выставляя ее либо лучшей, либо рядом с крупным объемом.

— в случае ошибочного определения направления рынка, лось будет больше обычного на величину спреда.

4. Торговать «мусор» только когда в нем движуха и объемы.

— мусор – северсталь, урка, сургут. Если нет подпорки, хрен выйдешь красиво или по стопу.

5. Использовать стопы в терминале, каким бы умным ты ни был.

— в случае выноса бумаги стоп в терминале не будет впадать в панику, и всегда закроет позу. Исключает сразу половину психологического фактора: «тильт», надежду, удивление, замедленную реакцию, дрожащие руки.

6. Зашел в позицию – не суетись. Поставил стоп, и сиди жди. Даже если кажется что ошибся. Кажется – это еще не повод. Сейчас отстопит – в следующий раз, проявив эту же усидчивость, возьмешь хороший профит.

— опыт показывает, что правило работает всегда, только при входе крупным в два-три раза сайзом всегда хочется выйти побыстрей. Поэтому нужно развивать усидчивость и дисциплину. Мужик ты или слабак?

7. Торговать только те моменты, которые понятны и легки, и те, что чем-то обоснованы: пробои, отскоки от уровней, четкая корреляция с поводырями.

— торговля от скуки, от того что надо что то делать уже неправильна сама по себе. Это равносильно тому, что зайти в позицию лишь только потому, что было нечем себя занять, а не потому что появились сигналы.

8. Прежде чем подключать дополнительный объем приготовь подушку в виде заранее полученной прибыли. Лучше рисковать сегодняшней прибылью, чем собственным портфелем.

9. Как бы не бегала бумага, какие бы не были в ней объемы – торгуй только те бумаги, которые дают зарабатывать.

— бывает что бумага просто увлекает легкостью зайти в позу на весь сайз, а также и выйти из нее, получать на ней прибыль не получается. Равносильно игре казино. С точки зрения психологии – это попытка пойти по легкому пути, получить все сразу, инфантильность .

10. Покупать только на белых свечах, шортить только на черных.

-ловля разворота в 90% случаев заканчивается лосем, и часто превышающим стоп в несколько раз.

11. Останавливаться и не торговать при достижении максимально разрешенного лоса, который определяется как убыток за день, после достижения которого редко удавалось выйти в ноль.

— чем больше лось, тем сложнее психологически его принять, и тем ниже внимательность, половина мыслей о том как бы не поймать еще большего лося. Поэтому проще не бороться с собой, а остановиться и не торговать.

12. Понижай объемы, когда начинаешь сливать.

— опять же психологический фактор. Когда теряешь деньги или уже зафиксированный профит, просыпается обида, чувство потери собственности и желание вернуть «свое» и внимательность снижается, и качество сделки тоже. Снижение объема понижает влияние психологического фактора и позволяет сохранять внимательность.

13. Торгуй только ту бумагу, в которой пошло движение.

— если пошел газпром, а роснефть еще стоит, то не стоит сразу кидаться в роснефть, есть вероятность, что она вообще пойдет в другую сторону. Здесь такой психологический фактор как жадность, взять на халяву пока еще есть возможность.

14. Зашел в позицию, закрой уши.

— если зашел в позицию, а кто то вдруг говорит что «движение закончилось, или вот теперь то будет отскок», то это рождает сомнения и страх. Правило 6.

15. Никогда не доливайся. Это попытка доказать что ты самый умный и не можешь ошибаться. Эго точно не разбирается в торговле.

— когда вошел в позу, а тут произошел вынос против тебя, нужно крыться, а не доливаться, так как это означает, что ты ошибся точкой входа.

16. Фиксируй убыток моментально, профит частями.

— или модернизированное правило «давай прибылям расти, а убытки обрубай на корню». Когда держишь лося, просыпается чувство потери, а реакция и внимательность снижается. Когда видишь профит, просыпается жадность, снизить которую очень трудно, особенно когда профит по сделке уже превышает средний плюс, или плюсовая сделка идет после серии минусов. Закрываясь частично, мы снижаем чувство страха и жадности, параллельно давая возможность, вырасти плюсу.

17. Скрой графу прибыль.

-акцент в торговле должен быть на красивой сделке, которая принесет радость и удовлетворение от взятых в плюс пунктов на 1 акцию. А прибыль – это результат, цель научиться делать качественные сделки. К тому же когда минус на экране близкий в дневному стопу, он постоянно давит на мозг, напоминая что ошибаться нельзя, и это рождает страх, и мешает адекватно принимать решения и быть максимально внимательным. (у меня в экселе считаются автоматом результаты по сделкам отдельно)

18. Увеличивай свой средний плюс по отношению к среднему минусу.

-мат ожидание результата должно быть всегда положительным.

19. Убыток часть стратегии.

— пока минус рождает в тебе страх и разочарование, невозможно быть максимально адекватным. Результат складывается из нескольких сделок, не из одной.

20. Утром жди немцев, вечером новостей и америкосов. А в середине дня послеобеденный здоровый сон.

— практика показывает, что легко заработанный в начале дня профит, в середине дня превращается в легко полученный лось.

21. Прежде чем войти в позицию, последи за стаканом хотя бы 5 минут.

-это относиться к сделкам с бухты-барахты: что то дёрнулось, что то увидел, в итоге лось.

Теперь когда правила публично объявлены, полагаю что качество моей торговли улучшиться, и желаемый результат в 1-2% к депо в день будет достигнут!

Как заработать большие деньги? Версия ученых Гарварда

- 24 мая 2011, 18:40

- |

“Каждый стоит столько, сколько стоит то, о чем он хлопочет”. Марк Аврелий.

Наверное, каждый человек задает себе вопрос: «Куда деваются деньги и почему их вечно не хватает?» Ответа на этот вопрос люди до сих пор не знают.

А на вопрос «Как заработать нереально огромные деньги?» ученые Гарварда, кажется, нашли ответ. Он оказался прост до банальности.

Итак, на вопросы:

1. Как заработать денег много?

2. Как заработать денег столько, чтобы их было очень много?

…были получены совершенно разные ответы. Начнём сначала. Все люди разные, и приходят к ним деньги по-разному.

Ученые из Гарварда, собрав данные по способу преобразования времени в деньги, сгруппировали все данные в четыре группы. Каждая группа населения, использующая похожий вид преобразования «время-деньги» была соотнесена с каким-либо живым существом, повадки которого совпадали со способами «добычи» денег данной группой населения.

Итак, вот этот всемирный рейтинг.

( Читать дальше )

Наверное, каждый человек задает себе вопрос: «Куда деваются деньги и почему их вечно не хватает?» Ответа на этот вопрос люди до сих пор не знают.

А на вопрос «Как заработать нереально огромные деньги?» ученые Гарварда, кажется, нашли ответ. Он оказался прост до банальности.

Итак, на вопросы:

1. Как заработать денег много?

2. Как заработать денег столько, чтобы их было очень много?

…были получены совершенно разные ответы. Начнём сначала. Все люди разные, и приходят к ним деньги по-разному.

Ученые из Гарварда, собрав данные по способу преобразования времени в деньги, сгруппировали все данные в четыре группы. Каждая группа населения, использующая похожий вид преобразования «время-деньги» была соотнесена с каким-либо живым существом, повадки которого совпадали со способами «добычи» денег данной группой населения.

Итак, вот этот всемирный рейтинг.

( Читать дальше )

Базовые принципы торговли Dr-Mart'a (может кому-то будет интересно)

- 30 апреля 2011, 13:22

- |

Старая тема, собранная каким-то читателем журнала Марта, за что собравшему спасибо! (там есть и мои пару вопросов)

Сразу всем скептикам: подвергать сомнением ниже описанное — бессмысленно, всем нам известно, что Тимофей успешный трейдер, так что эти правила — грааааль в чистом виде

Тимофей, если вдруг заглянешь, вопрос, что из ниже приведенного сейчас тебе уже не актуально, может появилось что-то новенькое?

Итак,

Базовые принципы торговли Dr-Mart

Disclaimer: вся информация собрана из открытых источников

Общие моменты

Частое употребление и само наличие слова «ударный» полностью раскрывает суть

стратегии.

То что я использую:

• Пирамидинг на прибыль

• Тренды и стопы

То, что я пока не использую:

• Уровни, • Подтверждение объемами, • Внутренняя информация (инсайд)

Торговый инструмент

Вопрос: можно спросить -а чем ты торгуешь? акциями на ммвб или фьючерсами? или

вообще не нашем рынке? и еще -ты же полдня на тв проводишь, когда ты торговать

успеваешь?

Ответ: 1. фуч РТС 2. если вы думаете, что для успешной торговли надо торчать 12 часов в

день у монитора, вы сильно заблуждаетесь

Таймфрейм

Вопрос: Тимофей, на каком таймфрейме торгуешь?

Ответ: я смотрю дэйли, 60м и 5м

Вопрос: На каком таймфрейме играешь? 15 мин?

Ответ: а это мой секрет ужэ

Входы

@ 2010-05-05 17:15:00

Сегодня две точки входа пропустил из-за того, что был в эфире. Одну —

утром, вторую — после 16:00.

Знаю, что злиться нехорошо, но меня сильно парит, что рынок падает за час на 3000 пунктов, а я вне него. Я очень злюсь. Такие деньки бывают

нечасто, они дают результат всего месяца. А такие месяцы делают

результат всего года.

@ 2010-03-20 11:46:00

Вчера, наконец, поймал птицу счастья за яйца и сделал околорекордный день (+12%д/д).

Хотя вчера был хуевый день, мне так чисто просто повезло, что я не стал ждать, пока меня

свозят на стопы

@ 2010-02-04 19:52:00

Сегодня рекордная внутридневная прибыль за последние 30 месяцев. шортанул в 16-30

@ 2010-03-17

Торговые результаты

не было убыточных недель

прибыльных дней 70-80% примерно

убыток никогда не превышал 2% в день

Вопрос: Не подъёбываю тебя, правда хочу понять, как можно не угадав движения

иметь профит в 45%?

Ответ: я просто использовал точки с перевесом и быстрый выход

Стопы

• Не разделяю мнение о том, что стоп надо ставить за конкретный уровень. • Сам использую только расчетный стоп. В моем случае это полезно для дисциплины.

стоп не хочу свой говорить, отдельные люди знают, но не хочу чтобы это было

массовым достоянием

я использую обычный стоп и связанный с тейкпрофитом стоп

Вопрос: а размер стопа в чем, в процентах от стоимости контракта, или просто в

пунктах?

Ответ: стоп строго в пунктах. чтобы все было четко

Стопы ставлю исходя из:

1. статистика

2. максимально допустимый риск

Вопрос: какая часть заходов в позы ошибочные, т.е. выбиваются по стопам?

Ответ: больше половины

Если ты входишь на импульсе с минимальным стоп-лоссом, то от уровня

входа критически зависит соотношение риск/прибыль.

Проскальзывание

В последние дни цены перемещаются довольно быстро и я уже раза четыре

не успел воткнуться в нужную мне цену. Реальная задержка у АДА составляет где-то от 3

до 5 секунд, за которые цены успевают переместиться на критическую величину. В

результате качество точки входа падает до уровня казино.

Еще один пиздец — это стоп-лосс. Ладно, я допускаю, что между мной и АДОМ может быть

задержка. Но если я выставляю стоп, то заявка хранится у этих ******в на сервере! В итоге

между моментом когда рынок касается стоп-цены и моментом когда заявка становится

активной может пройти 5 секунд, за которые рынок может пройти 0.2-0.3%. То есть

проскальзывание может составить 0.2-0.3%.

Мани-менеджмент

Итак. Я хочу торговать каким-то инструментом. По сути, чтобы рассчитать весь-мани-

менеджмент, надо знать максимальную яму системы. То есть просадку счета в случае

самой неблагоприятной последовательности убыточных сделок.

Но если не усложнять, то основные принципы следующие:

* торгуем всегда одним и тем же количеством.

* количество пересматриваем по мере роста депо, раз в неделю

* стоп всегда один и тот же.

* стоп всегда срабатывает

* если не сработал, сделка закрывается руками по любым ценам (тут я исхожу из того, что

если я оставлю, ситуация может ухудшиться до катастрофы)

* я не переношу большое плечо через клиринг и ночь (это редкий, но огромный риск)

Каким количеством торговать?

* сначала нада знать количество стопов, которые мы подряд можем собрать

* депо-(кол-во этих стопов)х(размер стопа)х(размер позиции) = рабочее депо

* размер позиции = рабочее депо/маржа по контракту

рабочее депо ссылается на размер позиции, а размер позиции на рабочее

депо (что невозможно). или я что-то не понял? спасибо

Такием образом получается система из двух линейных уравнений) — надо ее решить

если вы торгуете фучами и у вас нет подобных правил — вам пиздец.

Плечи

риски небольшие. говорю же, открываюсь наполовину возможных плечей. даже меньше

Вопрос: Каким кол-ом контрактов в % от максимально возможного ты открываешься?

Ответ: когда позу набираю под движение, тогда 100%

Просадки

от конца сентября просадок не было. Просадки только были в рамках прибыли. Они

достигали 22% счета. Но ниже уровня конца сентября счет не опускался. то есть риск был в

рамках полученной в начале месяца прибыли. ну ваще-т я редко когда теряю в день

больше 5%

Вопрос: Тимофей, позволь узнать, какой у тебя бывает месячный дродаун при таких

результатах?

Ответ: ну от хаев в этом месяце небольшой. если от суммы с начала месяца, то ваще

минимальный. так как я первыми сделками в нач месяца сразу стараюсь сделать запас

прочности

Вопрос: в предыдущей ветке кто-то тебя подъебнул мол депо у тебя внутри дня гуляет на +-

20%, и ты ответил, что не допускаешь просадки более чем на 2%, это не ради красного словца,

ты действительно не дашь просесть депо на этот процент?

Ответ: внутри дня, — да. В сделке — не больше 2%, в день — не больше 5%

Используемое ПО

Сидел, работал 2 часа в экселе. Подбивал статистику операций.

Рекомендуемые книги

1. Воспоминания биржевого спекулянта

2. смиттен «жизнь и смерть биржевого спекулянта» почти тот же лефевр,

но на другой лад. Тоже три раза перепрочел.

3. лебо, лукас: компьютерный анализ фьючерсных рынков. Здесь пожалуй,

изложен наиболее адекватный взгляд на торговлю и теханализ, с которым я когда-либо встречался. разделяю представления этих людей о рынке.

Вопрос по лебо-лукас: Я сейчас тоже эту книгу читаю, там большое

внимание уделяется использованию технических индикаторов, МАКД, РСИ,

средние, ADX. Ты их тоже используешь?

Ответ: Я не использую ничего из перечисленного

4. коппел. быки медведи и миллионеры. Три раза прочел. То же, что и маги рынка

5. фейс. путь черепах. Тоже адекватный взгляд на торговлю. Да и книгу интересно читать.

6. винс. математика управления капиталом. Книга непростая. Но чтобы представление о

риске было более адекватным, я бы советовал ее прочеть. Потому что контроль риска №1.

7. Даглас. Дисциплинированный трейдер. Книга расширила мой взгляд на себя и на мир.

Cоветы, cобранные вместе от dr-mart

продолжение в следующей части

Сразу всем скептикам: подвергать сомнением ниже описанное — бессмысленно, всем нам известно, что Тимофей успешный трейдер, так что эти правила — грааааль в чистом виде

Тимофей, если вдруг заглянешь, вопрос, что из ниже приведенного сейчас тебе уже не актуально, может появилось что-то новенькое?

Итак,

Базовые принципы торговли Dr-Mart

Disclaimer: вся информация собрана из открытых источников

Общие моменты

Частое употребление и само наличие слова «ударный» полностью раскрывает суть

стратегии.

То что я использую:

• Пирамидинг на прибыль

• Тренды и стопы

То, что я пока не использую:

• Уровни, • Подтверждение объемами, • Внутренняя информация (инсайд)

Торговый инструмент

Вопрос: можно спросить -а чем ты торгуешь? акциями на ммвб или фьючерсами? или

вообще не нашем рынке? и еще -ты же полдня на тв проводишь, когда ты торговать

успеваешь?

Ответ: 1. фуч РТС 2. если вы думаете, что для успешной торговли надо торчать 12 часов в

день у монитора, вы сильно заблуждаетесь

Таймфрейм

Вопрос: Тимофей, на каком таймфрейме торгуешь?

Ответ: я смотрю дэйли, 60м и 5м

Вопрос: На каком таймфрейме играешь? 15 мин?

Ответ: а это мой секрет ужэ

Входы

@ 2010-05-05 17:15:00

Сегодня две точки входа пропустил из-за того, что был в эфире. Одну —

утром, вторую — после 16:00.

Знаю, что злиться нехорошо, но меня сильно парит, что рынок падает за час на 3000 пунктов, а я вне него. Я очень злюсь. Такие деньки бывают

нечасто, они дают результат всего месяца. А такие месяцы делают

результат всего года.

@ 2010-03-20 11:46:00

Вчера, наконец, поймал птицу счастья за яйца и сделал околорекордный день (+12%д/д).

Хотя вчера был хуевый день, мне так чисто просто повезло, что я не стал ждать, пока меня

свозят на стопы

@ 2010-02-04 19:52:00

Сегодня рекордная внутридневная прибыль за последние 30 месяцев. шортанул в 16-30

@ 2010-03-17

Торговые результаты

не было убыточных недель

прибыльных дней 70-80% примерно

убыток никогда не превышал 2% в день

Вопрос: Не подъёбываю тебя, правда хочу понять, как можно не угадав движения

иметь профит в 45%?

Ответ: я просто использовал точки с перевесом и быстрый выход

Стопы

• Не разделяю мнение о том, что стоп надо ставить за конкретный уровень. • Сам использую только расчетный стоп. В моем случае это полезно для дисциплины.

стоп не хочу свой говорить, отдельные люди знают, но не хочу чтобы это было

массовым достоянием

я использую обычный стоп и связанный с тейкпрофитом стоп

Вопрос: а размер стопа в чем, в процентах от стоимости контракта, или просто в

пунктах?

Ответ: стоп строго в пунктах. чтобы все было четко

Стопы ставлю исходя из:

1. статистика

2. максимально допустимый риск

Вопрос: какая часть заходов в позы ошибочные, т.е. выбиваются по стопам?

Ответ: больше половины

Если ты входишь на импульсе с минимальным стоп-лоссом, то от уровня

входа критически зависит соотношение риск/прибыль.

Проскальзывание

В последние дни цены перемещаются довольно быстро и я уже раза четыре

не успел воткнуться в нужную мне цену. Реальная задержка у АДА составляет где-то от 3

до 5 секунд, за которые цены успевают переместиться на критическую величину. В

результате качество точки входа падает до уровня казино.

Еще один пиздец — это стоп-лосс. Ладно, я допускаю, что между мной и АДОМ может быть

задержка. Но если я выставляю стоп, то заявка хранится у этих ******в на сервере! В итоге

между моментом когда рынок касается стоп-цены и моментом когда заявка становится

активной может пройти 5 секунд, за которые рынок может пройти 0.2-0.3%. То есть

проскальзывание может составить 0.2-0.3%.

Мани-менеджмент

Итак. Я хочу торговать каким-то инструментом. По сути, чтобы рассчитать весь-мани-

менеджмент, надо знать максимальную яму системы. То есть просадку счета в случае

самой неблагоприятной последовательности убыточных сделок.

Но если не усложнять, то основные принципы следующие:

* торгуем всегда одним и тем же количеством.

* количество пересматриваем по мере роста депо, раз в неделю

* стоп всегда один и тот же.

* стоп всегда срабатывает

* если не сработал, сделка закрывается руками по любым ценам (тут я исхожу из того, что

если я оставлю, ситуация может ухудшиться до катастрофы)

* я не переношу большое плечо через клиринг и ночь (это редкий, но огромный риск)

Каким количеством торговать?

* сначала нада знать количество стопов, которые мы подряд можем собрать

* депо-(кол-во этих стопов)х(размер стопа)х(размер позиции) = рабочее депо

* размер позиции = рабочее депо/маржа по контракту

рабочее депо ссылается на размер позиции, а размер позиции на рабочее

депо (что невозможно). или я что-то не понял? спасибо

Такием образом получается система из двух линейных уравнений) — надо ее решить

если вы торгуете фучами и у вас нет подобных правил — вам пиздец.

Плечи

риски небольшие. говорю же, открываюсь наполовину возможных плечей. даже меньше

Вопрос: Каким кол-ом контрактов в % от максимально возможного ты открываешься?

Ответ: когда позу набираю под движение, тогда 100%

Просадки

от конца сентября просадок не было. Просадки только были в рамках прибыли. Они

достигали 22% счета. Но ниже уровня конца сентября счет не опускался. то есть риск был в

рамках полученной в начале месяца прибыли. ну ваще-т я редко когда теряю в день

больше 5%

Вопрос: Тимофей, позволь узнать, какой у тебя бывает месячный дродаун при таких

результатах?

Ответ: ну от хаев в этом месяце небольшой. если от суммы с начала месяца, то ваще

минимальный. так как я первыми сделками в нач месяца сразу стараюсь сделать запас

прочности

Вопрос: в предыдущей ветке кто-то тебя подъебнул мол депо у тебя внутри дня гуляет на +-

20%, и ты ответил, что не допускаешь просадки более чем на 2%, это не ради красного словца,

ты действительно не дашь просесть депо на этот процент?

Ответ: внутри дня, — да. В сделке — не больше 2%, в день — не больше 5%

Используемое ПО

Сидел, работал 2 часа в экселе. Подбивал статистику операций.

Рекомендуемые книги

1. Воспоминания биржевого спекулянта

2. смиттен «жизнь и смерть биржевого спекулянта» почти тот же лефевр,

но на другой лад. Тоже три раза перепрочел.

3. лебо, лукас: компьютерный анализ фьючерсных рынков. Здесь пожалуй,

изложен наиболее адекватный взгляд на торговлю и теханализ, с которым я когда-либо встречался. разделяю представления этих людей о рынке.

Вопрос по лебо-лукас: Я сейчас тоже эту книгу читаю, там большое

внимание уделяется использованию технических индикаторов, МАКД, РСИ,

средние, ADX. Ты их тоже используешь?

Ответ: Я не использую ничего из перечисленного

4. коппел. быки медведи и миллионеры. Три раза прочел. То же, что и маги рынка

5. фейс. путь черепах. Тоже адекватный взгляд на торговлю. Да и книгу интересно читать.

6. винс. математика управления капиталом. Книга непростая. Но чтобы представление о

риске было более адекватным, я бы советовал ее прочеть. Потому что контроль риска №1.

7. Даглас. Дисциплинированный трейдер. Книга расширила мой взгляд на себя и на мир.

Cоветы, cобранные вместе от dr-mart

продолжение в следующей части

Почему так трудно зарабатывать понемногу каждый день. Личный опыт

- 04 апреля 2011, 20:49

- |

Василий Олейник, на мой взгляд, поднял очень любопытную тему про 1% в день. Казалось бы, фигня какая – снимать с РИ по 1% ежедневно. Достаточно с десятым плечом поймать движуху в 0.1%. Ну или (ладно, будем меньше рисковать, с пятым) 0.2% в течение сессии. А чего не поймать-то? Трудно другое: как ловить эти десятые доли %, в то время как рынок прет на 2-3%? Вот тут-то к нам и подкрадывается песец…

Вкратце, с чего я начал на бирже, и какие проблемы испытывал. Может, кому будет интересно. Я за 5 лет на ФР перепробовал много чего. Началось все с того, что в начале лета 2006 года я торжественно открыл брокерский счет и затарил портфель из голубых фишек на мамбе. Бабки были частью выручки с проданной лишней машины. Вложил в ГП, Сбер, нефтянку и т.д. Бумаг 10, наверное, было разных на 100 тыс. рупий. Помню, затарившись, я уехал в командировку, Интернета под рукой не было. Я звонил жене домой, чтобы она посмотрела и продиктовала котиры бумажек в бегущей строке по РБК. Потом брал в руки калькулятор и тихо офигевал: профит тек рекой. В общем, за какие-то считанные дни я заработал около 30%.

( Читать дальше )

Вкратце, с чего я начал на бирже, и какие проблемы испытывал. Может, кому будет интересно. Я за 5 лет на ФР перепробовал много чего. Началось все с того, что в начале лета 2006 года я торжественно открыл брокерский счет и затарил портфель из голубых фишек на мамбе. Бабки были частью выручки с проданной лишней машины. Вложил в ГП, Сбер, нефтянку и т.д. Бумаг 10, наверное, было разных на 100 тыс. рупий. Помню, затарившись, я уехал в командировку, Интернета под рукой не было. Я звонил жене домой, чтобы она посмотрела и продиктовала котиры бумажек в бегущей строке по РБК. Потом брал в руки калькулятор и тихо офигевал: профит тек рекой. В общем, за какие-то считанные дни я заработал около 30%.

( Читать дальше )

Урок психологии №2 (Всем новичкам и любителям лосей прочитать 10 раз)

- 03 апреля 2011, 18:43

- |

Всем новичкам и любителям лосей прочитать 10 раз.

Эмоциональная игра — враг успеха. Алчность и страх ведут к разорению. Играть надо головой а не по наитию.

Хороший специалист в любой области стремиться достичь высот профессионализма: стать превосходным врачом, классным адвокатом, отличным трейдером. Деньги — это следствие успеха, а не главная цель. И вам надо сосредоточиться на грамотной игре, а не на деньгах. К каждой сделке надо подходить серьёзно, вдумчиво и без всякой поспешности.

В любой момент рынок может повернуть против любого трейдера, но лишь недотёпа не способен вовремя пресечь потери: он всё цепляется за надежду. Не находя в себе сил выйти из неудачной игры, он вносит новые деньги, лелея надежду на разворот. Но его вчерашние потери, казавшиеся большими, выгледят незначительными по сравнению с сегодняшними. В конце концов его капитал иссякает, и брокерзаставляет его продать и расплатиться за всё. Но стоит бедолаге выйти из игры, как рынок разворачивается в его сторону.

ТРЕНДЫ РАЗВОРАЧИВАЮТСЯ ИМЕННО ТОГДА, КОГДА НЕУДАЧНИКИ ВЫЛЕТАЮТ ИЗ ИГРЫ!!!!!!!!!!!!!!!!! Эмоциональные трейдеры хотят надёжного дохода и отклоняют прибыльные, но связанные с неопределённостью варианты. В то же время они идут на ненужый риск, стараясь избежать признания потерь. Человеку свойственно хватать прибыль и откладывать выплату долгов. А в стрессе игрок действует ещё хуже. Эмоциональная игра — бич неудачников. Загляните в свои биржевые записи: ваш счёт серьёзно пострадал либо из-за нескольких катастрофичеких потерь, либо из-за вереницы более мелких потерь, в то время как вы пытались выкарабкаться из ямы. ПРИ ХОРОШЕМ КОНТРОЛЕ СВОИХ РИСКОВ ВЫ ПРОСТО НЕ УПАЛИ БЫ В НЕЁ И ВЫЛЕЗАТЬ БЫ НЕ ПРИШЛОСЬ!!!!!!!!!!!!!!

Эмоциональная игра — враг успеха. Алчность и страх ведут к разорению. Играть надо головой а не по наитию.

Хороший специалист в любой области стремиться достичь высот профессионализма: стать превосходным врачом, классным адвокатом, отличным трейдером. Деньги — это следствие успеха, а не главная цель. И вам надо сосредоточиться на грамотной игре, а не на деньгах. К каждой сделке надо подходить серьёзно, вдумчиво и без всякой поспешности.

В любой момент рынок может повернуть против любого трейдера, но лишь недотёпа не способен вовремя пресечь потери: он всё цепляется за надежду. Не находя в себе сил выйти из неудачной игры, он вносит новые деньги, лелея надежду на разворот. Но его вчерашние потери, казавшиеся большими, выгледят незначительными по сравнению с сегодняшними. В конце концов его капитал иссякает, и брокерзаставляет его продать и расплатиться за всё. Но стоит бедолаге выйти из игры, как рынок разворачивается в его сторону.

ТРЕНДЫ РАЗВОРАЧИВАЮТСЯ ИМЕННО ТОГДА, КОГДА НЕУДАЧНИКИ ВЫЛЕТАЮТ ИЗ ИГРЫ!!!!!!!!!!!!!!!!! Эмоциональные трейдеры хотят надёжного дохода и отклоняют прибыльные, но связанные с неопределённостью варианты. В то же время они идут на ненужый риск, стараясь избежать признания потерь. Человеку свойственно хватать прибыль и откладывать выплату долгов. А в стрессе игрок действует ещё хуже. Эмоциональная игра — бич неудачников. Загляните в свои биржевые записи: ваш счёт серьёзно пострадал либо из-за нескольких катастрофичеких потерь, либо из-за вереницы более мелких потерь, в то время как вы пытались выкарабкаться из ямы. ПРИ ХОРОШЕМ КОНТРОЛЕ СВОИХ РИСКОВ ВЫ ПРОСТО НЕ УПАЛИ БЫ В НЕЁ И ВЫЛЕЗАТЬ БЫ НЕ ПРИШЛОСЬ!!!!!!!!!!!!!!

Долговая яма (Окончание истории)

- 03 апреля 2011, 11:46

- |

Начало тут..

http://smart-lab.ru/blog/mytrading/1896.php

В общем сори обещал окончить историю. Но руки не доходили, попал в ДТП (ничего страшного) + кое какие перемены. Желания что либо писать не было..

Итак, вернемся вновь в 2008 год! Ноябрь, начало черной полосы в моей жизни.. Что я тогда чувствовал? В день, в который я потерял все свои деньги? Люди по разному реагируют на стресс.. Мне в подобных ситуациях всегда хочется умыться… Не знаю почему?

Я встал из-за стола и прошел в ванную комнату включил воду и начал умываться что самое забавное я совсем не чувствовал лица… Такое ощущение как будто его отморозил.. Умылся, посмотрел в зеркало прошептал “Все будет нормально, Дима”. Осознал ли я что произошло? Да конечно… Мысли? Просто хотелось спать, не было желания не покурить ни чего-либо подобного…

Проснулся… Это не сон, я не хило проебался.. И тут пришла она БОЛЬ! Этот комок в груди. Конечно, винишь самого себя… Избавиться от подобного чувства помогает разговор с кем либо… Нужно высказаться, поделиться эмоциями и т.д. Поговорили с Аней стало полегче… Решили, что я сделаю перерыв.. Осознать, что вообще произошло..

( Читать дальше )

http://smart-lab.ru/blog/mytrading/1896.php

В общем сори обещал окончить историю. Но руки не доходили, попал в ДТП (ничего страшного) + кое какие перемены. Желания что либо писать не было..

Итак, вернемся вновь в 2008 год! Ноябрь, начало черной полосы в моей жизни.. Что я тогда чувствовал? В день, в который я потерял все свои деньги? Люди по разному реагируют на стресс.. Мне в подобных ситуациях всегда хочется умыться… Не знаю почему?

Я встал из-за стола и прошел в ванную комнату включил воду и начал умываться что самое забавное я совсем не чувствовал лица… Такое ощущение как будто его отморозил.. Умылся, посмотрел в зеркало прошептал “Все будет нормально, Дима”. Осознал ли я что произошло? Да конечно… Мысли? Просто хотелось спать, не было желания не покурить ни чего-либо подобного…

Проснулся… Это не сон, я не хило проебался.. И тут пришла она БОЛЬ! Этот комок в груди. Конечно, винишь самого себя… Избавиться от подобного чувства помогает разговор с кем либо… Нужно высказаться, поделиться эмоциями и т.д. Поговорили с Аней стало полегче… Решили, что я сделаю перерыв.. Осознать, что вообще произошло..

( Читать дальше )

Долговая яма (дополнение)

- 24 января 2011, 23:35

- |

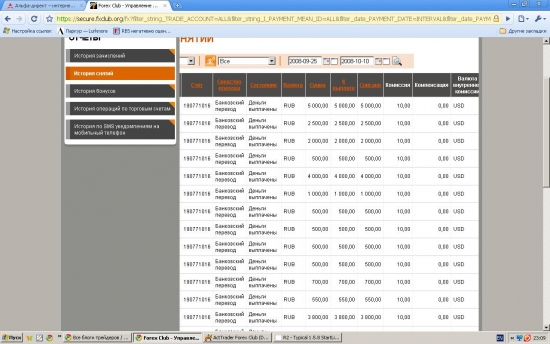

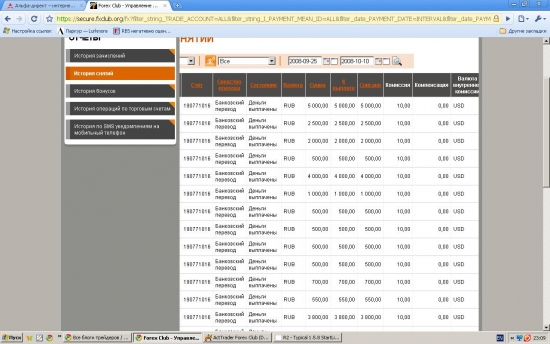

Прежде чем продолжить историю… Дабы избежать всякого троллинга и т.п. Сделаю принт скрин отчетов и истории снятий из УК.

1. 22.07.08-07.09.2008 из 1000$ = 30000$ снято порядка 15.000

2. 22.09.08-13.10.2008 из 600$ = 70000$ снято порядка 25.000$

3. История снятия средств с торгового счета на банковский...

Если потерю в сентябре перенес довольно легко и просто, то во втором случае все было иначе, но прежде вернемся туда где закончили.....

1. 22.07.08-07.09.2008 из 1000$ = 30000$ снято порядка 15.000

2. 22.09.08-13.10.2008 из 600$ = 70000$ снято порядка 25.000$

3. История снятия средств с торгового счета на банковский...

Если потерю в сентябре перенес довольно легко и просто, то во втором случае все было иначе, но прежде вернемся туда где закончили.....

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал