Избранное трейдера @SMARTECONOMIST

Детский мир, обзор отчета и перспектив

- 20 апреля 2021, 11:32

- |

Вслед за металлургами начали выходить операционные отчеты ритейлеров. Детский мир отчитался за 1 кв. 2021 года.

Первое, что хотелось бы отметить, это то, что вместо выручки теперь компания публикует показатель GMV (общий объем продаж), по аналогии с OZON и прочими маркетплейсами. Да, теперь ДМ стал полноценным маркетплейсом и продолжит развивать это направление.

Основное отличие маркетплейса от традиционного онлайн магазина в том, что они реализуют не только собственную продукцию, но и продукцию сторонних магазинов за определенную комиссию (по агентской схеме), это увеличивает доход компании. По сути, они просто стали более активно монетизировать свой бренд, который начал приносить больше доходов, и это хорошо.

GMV вырос на 15,6% г/г до 39,6 млрд. руб. Ключевым направлением по-прежнему является Россия (95% от GMV), но рост продаж в Казахстане и Республике Беларусь растет более высокими темпами, 26,8% и 95,6% г/г соответственно.

Доля онлайн продаж выросла до 27,6% от GMV и составила почти 11 млрд. руб. Прирост г/г на 79% и это самое быстрорастущее направление бизнеса. Количество онлайн заказов выросло на 92,1% г/г до 7,4 млн. Основная часть заказов была совершена через мобильное приложение (74%). Количество активных пользователей в месяц (MAU) приложения выросло на 237% г/г до 3 млн. чел.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

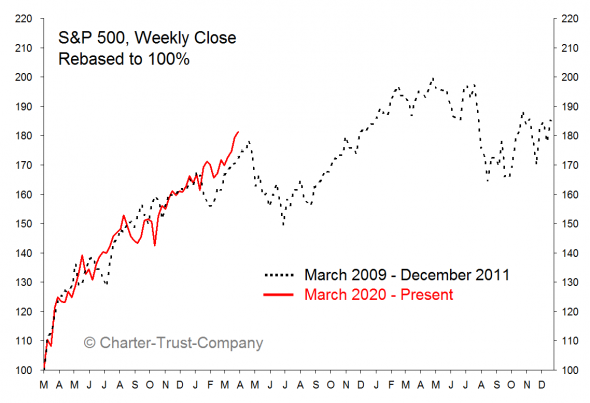

Интересная аналогия: тайминг восстановления и коррекции S&P500 после 2009 года и сейчас

- 16 апреля 2021, 23:25

- |

Тайминг похож хотя бы потому, что дно рынка в 2009 году было также как и в 2020-м достигнуто в марте.

Далее май-июнь была коррекция 2 месяца подряд, после которой рынок попилил и лишь с сентября 2009 вернулся к растущей траектории.

Повторим в 21-м? Как думаете?

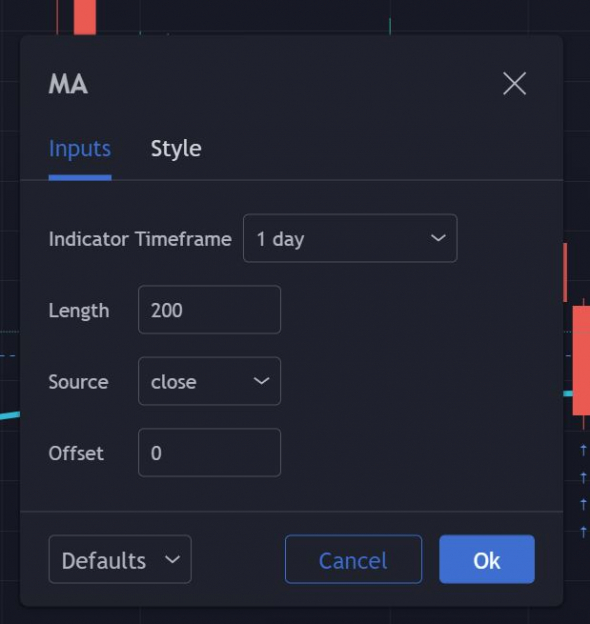

Индикатор с фиксированным таймфреймом в TradingView

- 27 марта 2021, 13:56

- |

Существует простая логика, по которой средняя цена акции за 200 дней может выступать в качестве глобального ориентира для более мелких таймфреймов и если цена ушла за эту среднюю, то дальше возможен большой тренд. Но в обычном терминале это работает только в том случае, если 200-дневная средняя рендерится на таймфрейме D1 и тогда чтобы более точно открыть позицию, нужно искать локальную точку входа ещё на одном отдельном графике. Допустим, вы торгуете GMKN по этой логике, пытаетесь открыть позицию внутри дня с помощью двух графиков D1 и H1 — выбираете нужную свечу слева и ищете свой часовой маркер справа, получается не очень удобно:

А вместо этого можно сделать так:

( Читать дальше )

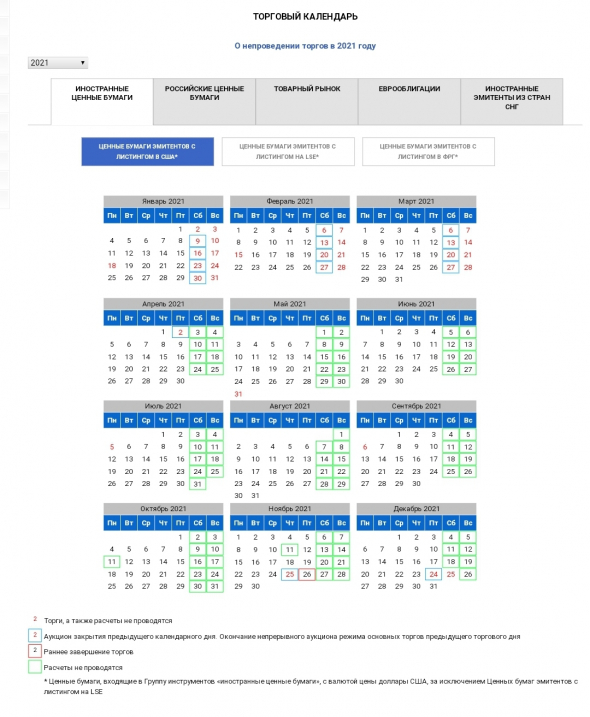

Биржа СПБ торги по выходным

- 26 марта 2021, 20:11

- |

Всем привет, согласно торговому календарю, с апреля биржа спб будет торговать и по выходным, но новостей соответствующих не видел, кто-нибудь что-нибудь слышал?

Natura & Co — потенциал в Латинской Америке

- 02 марта 2021, 10:07

- |

⚡️ NRG Energy (+11%) — входит в топ 10 США — подтвердил ожидания на 2021 г. и избежал значительного урона от плохой погоды в Техасе — рынок опасался убытка в $1 млрд из-за роста цен на электричество.

💉 Китай планирует вакцинировать 40% населения к июлю. Сейчас привиты 3,5% — нужно произвести 500 млн доз вакцин. В Израиле уже привито 90% населения, в Великобритании — 30%, в США — 20%.

🇪🇺 17 марта Еврокомиссия обсудит внедрение цифрового сертификата для вакцинированных. Это поддержит межграничные путешествия внутри ЕС. Идея на восстановление туризма — оператор отелей в Германии и Великобритании Whitbread — входит в топ 10 глобальных акций.

🇨🇳 Китайский регулятор «крайне обеспокоен» рисками образования пузырей на глобальных финансовых рынках и в секторе недвижимости Китая. Такая позиция увеличивает риски ужесточения монетарной политики.

💡Идея дня: мы ищем инвестиционные возможности за пределами основных рынков, учитывая консервативную позицию ЦБ Китая и высокую оценку большинства акций США и Европы. Можно рассмотреть Natura & Co (входит в топ 10 глобальных акций) — развивает e-commerce для косметики на растущем рынке Латинской Америки.

Открыть счёт в ВТБ

Как покупать падающее и не слить

- 05 февраля 2021, 11:53

- |

Поэтому перевожу видос в текст. О чем видео и что в нем полезного!

Когда на прошлой неделе рынок в очередной раз отвесно падал, как и всегда старался отговорить людей от того, чтобы покупать такие падения(прямо во время падения). Опыт показывает, что развороты после резких снижений вещь довольно редкая.

Для примера возьмем вчерашнее падение золота:

Когда мы покупаем такое падение, чего мы ожидаем? Пин бара наверное, а иначе зачем покупать?

Что-то вроде этого:

( Читать дальше )

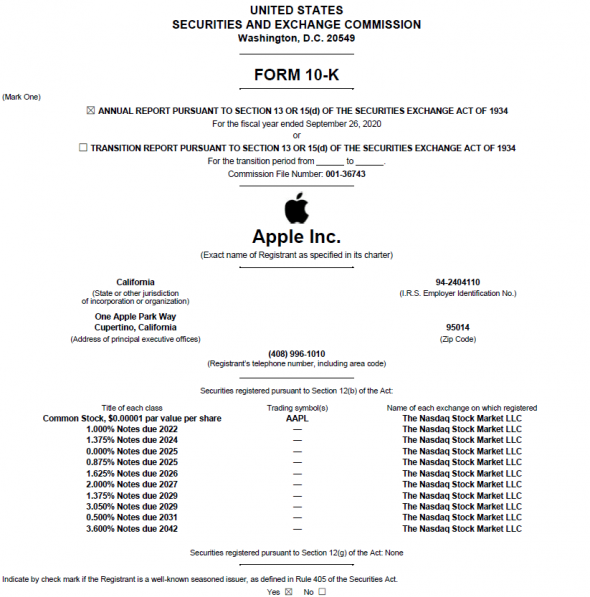

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

Поиск перспективных акций. Как использовать Beta для решения этой задачи

- 29 января 2021, 14:54

- |

Несмотря на то, что существуют конкретные формулы оценки справедливой стоимости компаний, однозначного ответа, сколько должна стоить та или иная компания, не существует.

Достаточно взглянуть на таргеты аналитиков, чтобы понять насколько большим может быть разброс в этом вопросе.

И данный разброс возникает потому, что данные, которые мы будем брать для подсчета, могут сильно отличаться в зависимости от того, как мы смотрим на компанию и видим ее будущее. Темпы роста, возврат на капитал, изменение уровня долга, и, конечно же, уровень риска который мы ассоциируем с этой компанией. Все эти параметры будут оказывать сильное влияние на то, что мы получим в результате наших вычислений.

Определение каждого параметра требует отдельной статьи или даже лекции (которые очень скоро будут). А в этом тексте я хотел бы поговорить про уровень риска компании, который мы закладываем в формулу, а именно про Beta. Работает это следующим образом, чем выше уровень риска, который мы ассоциируем с компанией, тем выше ставка дисконтирования, тем ниже конечная стоимость, которую мы получим из формулы. Чтобы лучше это понять, вот пример формулы:

( Читать дальше )

На Московской бирже начались торги биржевым фондом дивидендных акций

- 19 января 2021, 12:31

- |

19 января на Московской бирже начались торги паями рублевого БПИФ "ДОХОДЪ Индекс дивидендных акций РФ" под управлением УК «ДОХОДЪ».

Торговый код фонда – DIVD.

Фонд следует индексу «ДОХОДЪ Индекс дивидендных акций РФ» (IRDIV). Получаемые дивиденды по акциям полностью реинвестируются.

Минимальное количество бумаг в фонде – 15, ребалансировка будет производиться каждые полгода.

Минимальная сумма инвестиций – 1000 рублей.

При покупке паев на срок более трех лет действует налоговый вычет, паи также могут приобретаться на индивидуальные инвестиционные счета (ИИС).

сообщение

Редкоземельные металлы: инвестиционная идея

- 19 января 2021, 11:32

- |

Мы продолжаем нашу серию статей про интересные объекты для инвестиций.

Сегодня на очереди у нас редкоземельные металлы (РЗМ). Пока железная руда летит в космос, а золото консолидируется около уровней 1800 $/oz, мы решили обратить внимание именно на них.

РЗМ используются в самых быстрорастущих секторах экономики: зеленой энергетике, электрокарах и в отраслях высоких технологий. Что скрывается под РЗМ и как на этом заработать, читайте в этой статье.

Что такое редкоземельные металлы

Название «редкоземельные металлы» объединяет 17 элементов, схожих по своим химическим свойствам: иттрий, церий, скандий, иттербий, лютеций, неодим и др.

В природе редкоземельные металлы встречаются в виде оксидов в земной коре. По общему присутствию на планете редкими их назвать нельзя, но их высокая разбросанность по поверхности планеты и низкая концентрация в одном регионе делает их труднодоступными для промышленного использования.

Китай – лидер производства РЗМ

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал