SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Rustam_TheTrader

ТОРГОВЛЯ ВРЕМЕНЕМ (часть2)

- 16 августа 2013, 01:43

- |

Часть №1 -тут http://smart-lab.ru/blog/135633.php

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

- комментировать

- 4.6К | ★157

- Комментарии ( 136 )

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

Обобщенная модель стоимости опционов

- 15 августа 2013, 18:37

- |

Я давно обещал выложить в сеть свою статью из журнала FO с обобщенной моделью стоимости опционов, что сейчас и делаю

Сначала некоторые замечания к статье, ниже она сама

Обобщенная модель (ОМ) создавалась как упрощенная версия классической модели Блэка-Шолеса (БШ) для автоматической торговли опционами. Впоследствии оказалось, что главное достоинство ОМ состоит в том, что она позволяет обойтись без введения в рассмотрение понятия кривой волатильности (IV) и от всех последующих неприятностей, связанных с необходимостью ее анализа и прогнозирования.

Основная идея ОМ продемонстрирована на рисунке (Рис.1). Ожидаемая подвижность m ATM опционов, связанная с ценой формулой (6), есть линейная функция цены Fбазового актива (БА).

( Читать дальше )

Теория и практика торговли опционами.

- 14 августа 2013, 14:27

- |

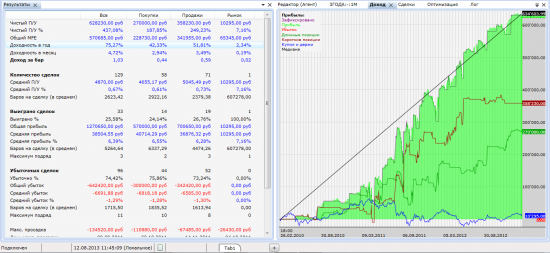

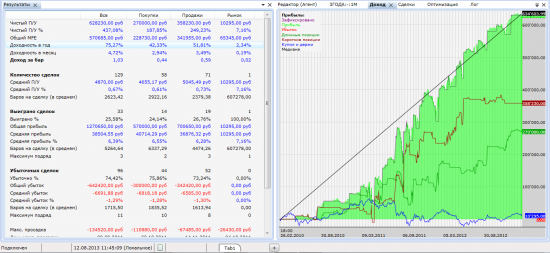

Отличие практики от теории. Отчет по стратегии на реальном счете. Продолжение.

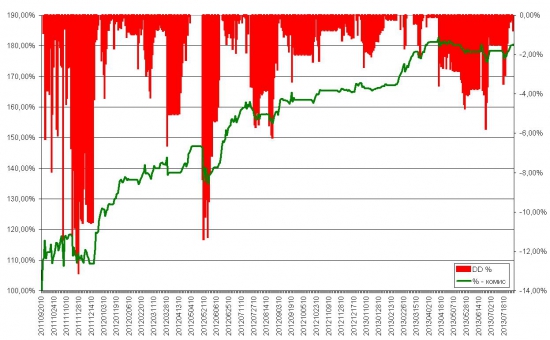

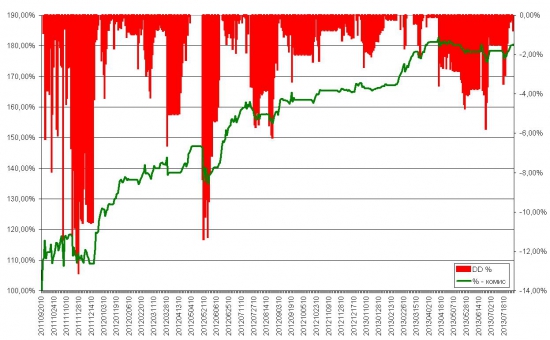

Тестирование стратегии за 24 месяца:

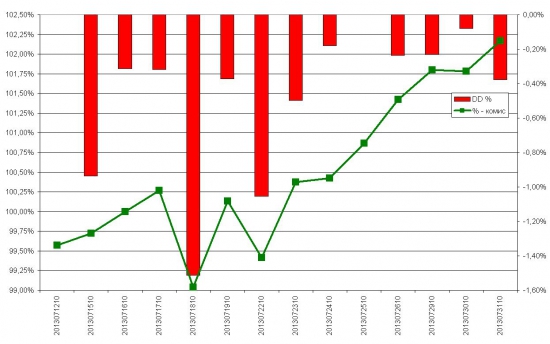

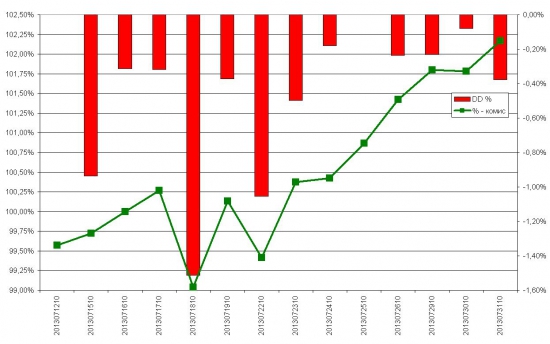

Тестирование последнего контракта (RIU3, опционы со сроком исполнения 15/08) (данные до 31 июля, доходность за вычетом комиссий):

( Читать дальше )

Тестирование стратегии за 24 месяца:

Тестирование последнего контракта (RIU3, опционы со сроком исполнения 15/08) (данные до 31 июля, доходность за вычетом комиссий):

( Читать дальше )

Важен вход в позицию или выход?

- 12 августа 2013, 11:59

- |

Для ответа на данный вопрос провел небольшое исследование, благо много времени не занимает, когда в руках есть мощный инструмент для анализа.

Что я сделал? итак:

( Читать дальше )

Что я сделал? итак:

Используя кубик случайного числа (или команда рандома), задал слуйчайный вход в позицию. То есть как монетка, если орел то лонг, если решка то шорт.

- Следующий шаг — это выход из позиции! Тут конечно можно таким же образом задать случайный выход, и в таком случае алгоритм принимает хаосный характер. В виду случайности сделок (рандомный элемент при пересчете меняется) получаем разные статистики и в среднем это 50/50 либо неограниченная прибыль, либо неограниченный убыток, как фишка ляжет.

- Делаем выход системным, то есть при случайном входе, выход задаем как стоп и тейк=стоп*коэффициент. Другими словами получаем убыток в несколько раз меньше прибыли. Но ввиду случайного входа, при 20 попытках получаем 5 убыточных графиков и 3 графика торговли в ноль. То есть все же случайность играет не маловажную роль.

( Читать дальше )

Опционы

- 11 августа 2013, 19:59

- |

Итак тут многие задаются вопросом, что же такое опционы и зачем они нужны, попробую чем то помочь, разобрав несколько вариантов и указав на суть:

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

Опционы это покупка и продажа не цены, а волатильности, т.е. работа ведется не по графику цены, а по графику волатильности который фактически очень напоминает показания осциляторов

1. плюсом опционов является отсутствие стопов у покупок (для продаж он все таки должен быть) — цена может ходить как угодно, стоп не выбьет.

Поэтому опционы отлично подходят тем, кто хорошо чувствует цели крупняка на рынке, но имеет недостаточно опыта, чтобы правильно войти в позицию и из за этого шумы часто выбивают у них стопы.

2. ограниченность риска — купив вне денег достаточно дешевый опцион, мы ограничены в риске размером премии.

Поэтому можно получить достаточно хорошее соотношение риск-прибыль на высоковолатильном рынке.

3. если мы хорошо умеем прогнозировать некие точки от которых курс обычно уходит далеко, но неизвестно в какую сторону, то там можно открывать стрэдл

4. если часто имеем ситуацию когда только первоначальный прогноз оправдывается и открыв позицию цена вначале идет в нужном направлении, но потом возвращается и зря выбивает стопы или нечто подобное, то в этом случае можно посоветовать хеджировать фьючерсную допустим позицию покупкой опциона в противоположном направлении, так чтобы комиссия примерно соотвествовала уже заработанному профиту и цена страйка была на уровне открытия фьючерсной позиции.

5. если у трейдера проблемы с удержанием позиции, то и в этом опционы могут помочь, так как отсутствие стопа действует успокаивающе, а когда в хорошей прибыли, то можно захеджироваться, что тоже неплохо для психики. Ну и вообще, сразу нацеливаешся на то, что позиции можно и нужно дать достаточно времени, что это не дейтрейдинг — таким образом получается правильная изначальная установка (с чем у новичков также бывают серьезные проблемы)

и так далее — то есть отталкиваться нужно от того, что мы умеем в трейдинге, что у нас хорошо получается и могут ли опционы помочь нивелировать недостатки обычнойторговли или некие психологические проблемы самого трейдера.

В ином случае опционы навряд ли принесут пользы, так как новичок еще не знает что ему нужно — а поиски грааля все таки скорее для «умишко поразмять», чем реальное что то.

Недостатками покупок опционов являются временной распад, истечение, большая комиссия и спред (на неликвидах так вообще) и т.д.

Недостатки у продаж это ограниченность прибыли и неограниченность риска

все эти разговоры о «покупках, продажах волатильности» скорее призваны уводить от сути — фактически все что надо знать по этому поводу, что профит будет меньше, чем от обычной позиции и больше не заморачивать себе голову всякими греками, но если уж так хочется че нить оригинального, то:

график волатильности по сути напоминает показания осциляторов и самый большой секрет, который я щас палю)))))), заключается в том, что заядлые опционщики работают в канале который рисует волатильность, при этом собирая позицию таким образом, чтобы график цены влиял как можно меньше — называется это иметь тренд-нейтральную позу и одновременно получать профит от роста и/или падения волатильности.

Вот и спалил грааль))))

Кому что не понятно спрашивайте, может смогу еще чем помочь.

Пушечное мясо для брокеров

- 07 августа 2013, 13:42

- |

Неужели и Здесь нет ни одного Трейдера??

Весь анекдот состоит что они ещё и плятят за всякие лабы для того чтобы их обчистили… С их уровнем — у них нет ни Одного шанса.

Это просто садо мазо..

Лучше бы хоть слушали специалистов типа:

shelandr.ru/doska/?p=739#comment-242

Весь анекдот состоит что они ещё и плятят за всякие лабы для того чтобы их обчистили… С их уровнем — у них нет ни Одного шанса.

Это просто садо мазо..

Лучше бы хоть слушали специалистов типа:

shelandr.ru/doska/?p=739#comment-242

Математическая статистика в трейдинге

- 07 августа 2013, 11:30

- |

Статистика – наука для сильных духом.

На самом деле, статистика (настоящая, правдивая статистика), является инструментом для тех, кто не страшится взглянуть правде глаза. Именно поэтому она играет серьезную роль в жизни трейдера.

Многие приходят в этот бизнес по причине его респектабельности. Кто-то приходит ради адреналина. Есть те, кто приходит ради больших денег. И всех их объединяет понимание того, что они имеют дело со случайностью, или если правильно выразиться — с вероятностью.

Самые важные числовые значения, крепко связанные с трейдингом носят в себе сугубо вероятностный характер. Как цена инструмента, так и результат сделки. При этом далеко не каждый успешный трейдер является доктором математических наук или хотя бы знатоком теории вероятностей математического анализа. В данном случае, естественно, тоже есть доля вероятностного подхода, описанного в книге «Одураченные случайностью», Нассима Талеба. Но как можно использовать себе во благо знание того, что все в Вашем бизнесе имеет лишь возможность произойти. Причем настолько же, насколько может и не произойти.

( Читать дальше )

На самом деле, статистика (настоящая, правдивая статистика), является инструментом для тех, кто не страшится взглянуть правде глаза. Именно поэтому она играет серьезную роль в жизни трейдера.

Многие приходят в этот бизнес по причине его респектабельности. Кто-то приходит ради адреналина. Есть те, кто приходит ради больших денег. И всех их объединяет понимание того, что они имеют дело со случайностью, или если правильно выразиться — с вероятностью.

Самые важные числовые значения, крепко связанные с трейдингом носят в себе сугубо вероятностный характер. Как цена инструмента, так и результат сделки. При этом далеко не каждый успешный трейдер является доктором математических наук или хотя бы знатоком теории вероятностей математического анализа. В данном случае, естественно, тоже есть доля вероятностного подхода, описанного в книге «Одураченные случайностью», Нассима Талеба. Но как можно использовать себе во благо знание того, что все в Вашем бизнесе имеет лишь возможность произойти. Причем настолько же, насколько может и не произойти.

( Читать дальше )

S&P 500: Приехали

- 29 июля 2013, 21:52

- |

После того как S&P 500 с начала года сделал +18% народ восторженно заговорил о перспективах рынка. Чтобы не оставать от рынка, уважаемый г-н Томас Ли, по должности — главный стратег не менее уважаемого JPM - потихонечьку сегодня поднял свой таргет на конец года еще на 5% — 1775. Молодец, что сказать. Надеюсь, что не только сказал, но и подкрепил своими действиями, купив тот самый индекс. Никак прошлой осенью, он же армагеддонил чуть ли не больше всех, рассказывая о том, какое негатинвое влияние на earnings окажет fiscal cliff. Ну, что сказать, чем дальше в лес, тем больше дров.

В действительно ситуация выглядит так. Вот, довольно простая картинка:

На ней, во-первых, видно, что мы сидим на 5-летних хаях, во-вторых, P/E рынка (17-ое), канал с линейной регрессией, иллюстрирующий тренд (красная линия) и два стандартных отклонения, соотвественно, в обе стороны (зеленая). На этом тренде, с 2011 год, когда P/E достигало экстремальных оценок — два стандартных откллонения от тренда. Четырьма красными кружками отмечены эти даты и последующие движения рынка:

( Читать дальше )

В действительно ситуация выглядит так. Вот, довольно простая картинка:

На ней, во-первых, видно, что мы сидим на 5-летних хаях, во-вторых, P/E рынка (17-ое), канал с линейной регрессией, иллюстрирующий тренд (красная линия) и два стандартных отклонения, соотвественно, в обе стороны (зеленая). На этом тренде, с 2011 год, когда P/E достигало экстремальных оценок — два стандартных откллонения от тренда. Четырьма красными кружками отмечены эти даты и последующие движения рынка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал