Избранное трейдера Refinder

Ударники Чистоприбыльного Производства. 9М15.

- 25 октября 2015, 17:53

- |

Все отсечки по промежуточным дивидендам за 6 месяцев 2015года прошли. ВОСА утвердили дивиденды. Многие эмитенты их уже выплатили.

НО. Время не стоит на месте.

Эмитенты начали публиковать отчетности по РСБУ за 9 месяцев 2015 года. Среди них есть лидеры и аутсайдеры чистой прибыли. Естественно, аутсайдеры меня не интересуют

Начинаю традиционную серию обзоров на тему Ударники чистоприбыльного производства. Теперь за 9 месяцев 2015 года.

Обратите внимание, в столбце Промежуточные дивиденды есть данные не только за 2014год

Безусловный лидер этой недели Группа ЛСР. Рост ЧП на 853%.

Выручка компании за отчетный период составила 10,53 млрд рублей, что почти в 4 раза превышает результат за 9 месяцев 2014 года

На втором месте Полюс Золото. Такой рост ЧП обусловлен тем, что не торгуемое на ММВБ АО Полюс начислило дивиденды в пользу Полюс Золото.

Магнитогорский меткомбинат(

( Читать дальше )

- комментировать

- 151 | ★13

- Комментарии ( 22 )

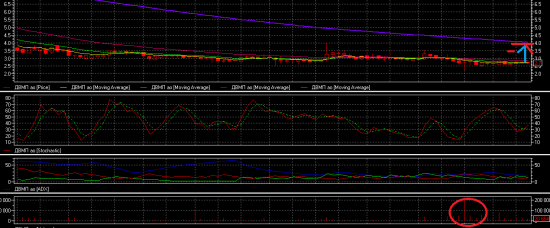

Новая инвест идея: ДВМП (Дальневосточное Морское Пароходство)

- 23 октября 2015, 12:21

- |

Самые интересные инвест идеи тут: https://vk.com/zerolossfund

Дисклаймер: все что вы делаете, делаете своими руками, обдумав своей головой и несете полную ответственность перед своим счетом за свои действия.

Инвестиционные идеи и цены.

- 22 октября 2015, 20:25

- |

Если учесть, что в диапазоне 1800-1830 пунктов по индексу ММВБ в этом году прошли самые большие объёмы и самые сильные продажи за последние 5 лет, то вряд ли в этом году российский индекс сможет закрыться выше. В связи с этим, максимальный потенциал роста для российского фондового рынка с текущих уровней видится сейчас не более 5%. Стоит ли с текущих уровней покупать сейчас российские акции с таким небольшим потенциалом роста или нет, решать вам. Пока же, шансов больше на дальнейшую широкою боковую динамику в диапазоне 1600-1700 пунктов, где российский индекс провёл последние пол года. Целесообразно с краткосрочными и долгосрочными покупками заходить вблизи нижней границы данного диапазона. Если мы увидим хоть одно закрытие недели ниже отметки 1600 пунктов, то надо будет делать ставку на дальнейшее снижение вплоть до отметки 1500 пунктов по индексу ММВБ, там цены на российские акции будут уже очень и очень привлекательные, но ждать этого момента придётся ещё не один месяц.

( Читать дальше )

Украла у Булыгиной сделку...

- 20 октября 2015, 17:34

- |

Пока все озадачены Riшкой и Siшкой, отыгрывая Сирию, Иран, Драги, баррели и тому подобное прочее, погрузились в новостной фон и статистику буровых бурилок, я, тем временем, подтянула из Ирининого блога её сигнальчики и состряпала из них робота.

( Читать дальше )

Грааль от Ларри !!! (расчет размера позиции по формуле Ларри Вильямса)

- 19 октября 2015, 22:39

- |

Позволю себе привести несколько цитат великого трейдера об управлении капиталом:

«Вы никогда не знаете, как поведут себя рынки в следующую минуту. Иногда вы правы, и рынок скоро будет делать то, что соответствует вашим ожиданиям, но неправильный выбор размера позиции и расположения стопа приведет к тому, что в тот момент, когда рынок пойдет в вашу сторону, вы уже будете вне рынка.»

«Правильный размер ставки – это такая же опора в игре, как и ваше понимание базовых принципов поведения рынка, правильный момент входа или выхода, то, без чего вам не удастся получить смещения шансов в вашу пользу.»

И вот он, ГРААЛЬ!

( Остаток на счете X Риск на капитал в сделке ) / Размер стопа на акцию

Изящно и красиво, собственно автор пишет:

«Процент риска определяет количество денег, которое трейдер может позволить себе потерять в одной сделке, и устанавливается каждым трейдером индивидуально в зависимости от собственного восприятия допускаемой им степени риска.»

( Читать дальше )

Как заработать на взаимосвязи классов активов и выбрать правильный сектор для инвестиций

- 12 октября 2015, 11:16

- |

Одно из преимуществ межрыночного анализа заключается в том, что он повышает эффективность вложений. Почему? Потому что данный анализ дает понимание того, как взаимодействуют разные классы активов. А знание того, как они взаимодействует, помогает понять, как поведет себя рынок в дальнейшем и что от него ожидать. Исторически основные классы активов — акции, облигации, сырье и валюта (в данном случае это доллар США) на фондовом рынке ведут себя так.

Акции и облигации

Цены акций и облигаций движутся в одном направлении. Исключением может стать период дефляции. В условиях дефляции цены облигаций часто растут, а цены акций — падают.

В период замедления экономики или рецессии цены облигаций обычно растут быстрее цен акций (из-за снижения Федеральной Резервной Системой США процентных ставок для стабилизации экономики).

( Читать дальше )

Опционы для подростков. (часть два, дополнения)

- 11 октября 2015, 20:27

- |

Возможно, вы правы, что все это сумбурно, галопом по европам и суетно. Просто некоторые темы хотелось бы проскочить побыстрому. Это потому, что они мне очевидны, но это не значит, что они очевидны вам тоже. Поэтому, ваши вопросы помогли бы сосредоточится на деталях и развернуть тему шире. Цитата:

«Если вдруг кто то зазевался и ударил по рынку заявкой в 10 опционов, то ММ быстро ее исполнит, захеджирует БА и получит купленный пут или колл с доплатой. Лично я не пробовал, но алготрейдеры могут сделать такой робот. Ведь если такие заявки стоят, значит, бывают случаи.

Так как это работает где про это прочитать? не понимаю математику и принцип»

Давайте начнем с такой вещи как паритет. Если вы купите Колл и продадите Путт у вас получится P/L купленного фъюча. Теперь, если вы продадите фьючерс? У вас получится «замок», как его называют на форкухнях. Там можно одновременно открывать позиции в шорт и лонг. Но у нас это псевдо замок так как БА один, первая производная фьюч, вторая опцион. И здесь проявляется та самая неэффективность, о которой я говорил раньше. Это арбитражная ситуация. Все эти производные двигаются не синхронно. И возможны ситуации когда, проданный фьюч может быть дороже или дешевле купленной пары, Колл покупка, Путт продажа. Предположим, вы удачно купили кол 75000 страйка. Сейчас он вышел в прибыль и стоит 12640. Вы решили продать его мне. Купив такой колл, я сразу продаю фьючерс по 87600. (вы можете построить эту позицию на option.ru. Сейчас воскресение и цены стоят, я взял закрытие). У меня получается купленный путт, далеко вне денег, стоимостью 40 рублей. Что бы завершить операцию я продаю пут, который стоит 40 рублей. Итого ноль. И это называется паритет. В реальности я ставлю заявку на покупку вашего колла по 11640. А вам, ну очень надо. Ну всякие ситуации бывают. Ну кончились сигареты. Те кто курят, меня поймут. Вы сбрасываете мне по 11640 простым нажатием клавиши «закрыть», но цена БА и фьючерса не пойдут за каким то опционом на отдельно взятом страйке. Продаю фьюч за 87600 и у меня получается купленный колл по которому нижний убыток плюс 960 рублей. Мне останется только купить путт, который вне денег и более ликвидный. Ну по 50. Получается позиция в 990 рублей, которая в момент экспирации, а может и раньше, схлопнется. Точно так же, если вам надо откупить опцион.

( Читать дальше )

Тех Анализ Работает ГРОАЛЬ читаем !!!

- 07 октября 2015, 17:21

- |

И так начнем … Я в этой статье начну пиарить одну из самых известных и одну из самых популярных видов анализа рынка как его называют сокращенно ТА или Технический Анализ. Я понимаю, что могу нарвать на большую критику НО все же. ТА это очень хороший набор инструментов который состоит из: линий тренда, направлений тенденций, канал, уровни сопротивления и поддержки, фигуры продолжения тенденции (флаг клин треугольник), фигуры разворота тенденции (Голова и плечи, V разворот, VV, VVV разворот и алмаз) и сетки Фибоначчи. Несмотря на этот богатый набор есть еще индикаторы которые при правильном применении только улучшают доходность по ТА а при не правильном применении ее снижают или вообще превращают ТА в нерабочий анализ. По своему опыту который накапливался в процессе 5 лет могу сказать одно, ТА + индикатор ЕМА 7, 14 + дисциплина (2% риска на сделку или даже меньше) дает хороший положительный результат от 70% до 200% годовых а то и больше зависит от опыта и профессионализма. Если разобрать ТА по полочкам как это сделал Д Мэрфи в своей книге (тех анализ фьючерсных рынков) то становится ясно что ТА полностью учитывает все варианты развития событий и что самое главное разобрав даже все дикий случаи которые происходили на рынке к примеру возьмем пару евро/франк…. Даже в этой ситуации за несколько дней до этого обвала горел шорт и ТА это подтверждал.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал